本文来源于中金发布的研究报告,作者为分析师杨鑫,原标题《油价下跌引发储油需求,淡季运价或超预期》。

近期油运运价低位企稳后快速回升(2 月 28 日 VLCC 平均 TCE 收于 30,915 美元/天,环比上周上涨 16%),上周五中金召开了招商轮船管理层电话会议。本报告将结合近期行业动态更新观点。

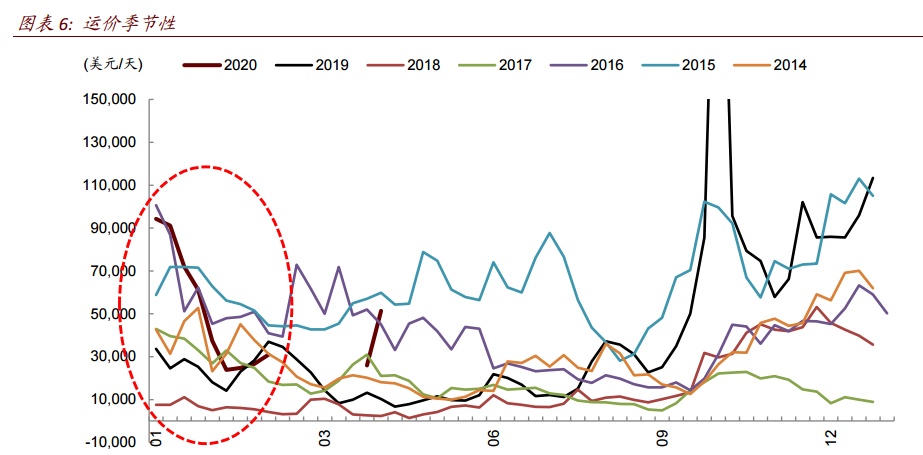

年初以来运价回调

主要原因为:

1)中国春节期间需求淡季;

2)年初新船集中交付:前 2 个月交付 VLCC 新船 11 艘(2 月尚未统计完全),占全年预计交付量41 艘的 25%, 2 月末 VLCC 运力同比去年增长 8%;

3) 大连油运制裁解禁后船队重新进入市场。

根据招商轮船管理层,公共卫生事件出现以来,虽然全球原油需求因出行减少、经济活动放缓而下降,但对运力端形成的干扰减少了有效运力:由于炼厂开工率位于低位,岸上库容有限,部分船舶滞留等待卸货或被迫停留海上储油。

受运价和市场情绪影响,上市公司股价较去年高点回调了 27%-43%,我们认为,淡季运价低点买入并持有至旺季运价明显上涨,有望获得可观回报。

淡季运价或超预期

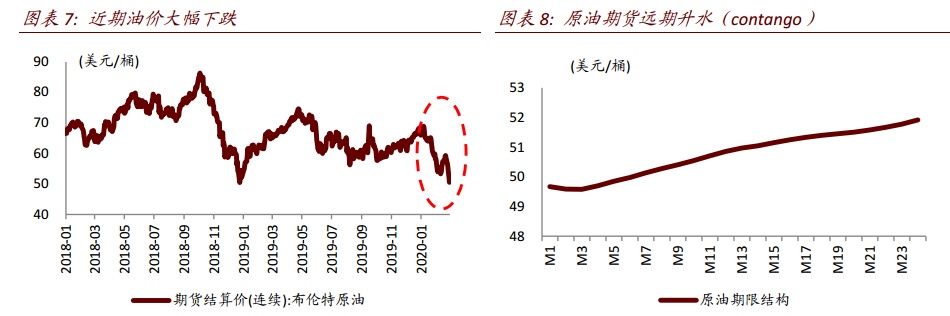

油价大跌后远期升水引发储油需求,淡季运价或超预期。

受需求疲弱影响,近期原油价格快速下跌(布伦特原油期货收报于 50.52 美元/桶,较年初下跌 24%),接近 2018 年底以来低点,且期货出现远期升水,我们认为海上储油的套利或投机性需求将增加,这有望成为具有持续性的驱动因素:根据 Clarksons 的统计,目前全球共有 57 艘 VLCC 处于储油状态,占全部运力的 7%,我们将持续跟踪。

油运基本面向上

中美经贸协议有望带来利好。

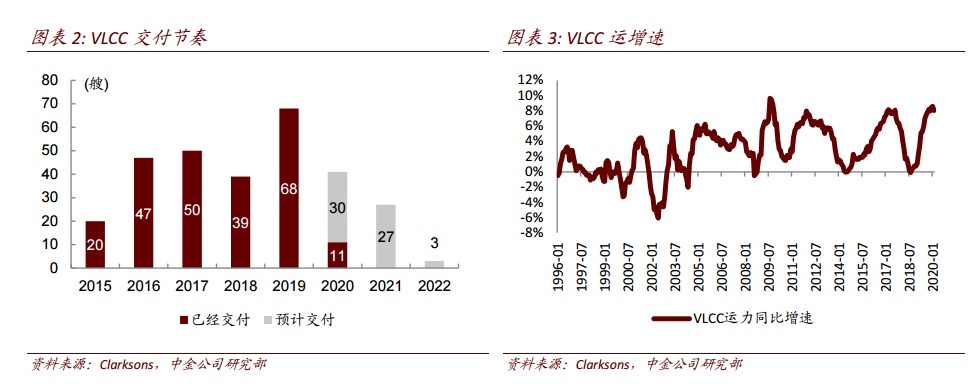

中金看好 2020-21 年油运板块:预计周转量需求增速 3.8%、 2.8%,高于运力增速 2.5%、

2.2%。 供给端新船交付逐年减少(2019 年交付 68 条 VLCC, Clarksons 预计 2020 和 2021 年为 41 条和

27条,不考虑后续订单情况下未来两年 VLCC 新船交付减少 40%、

34%)。

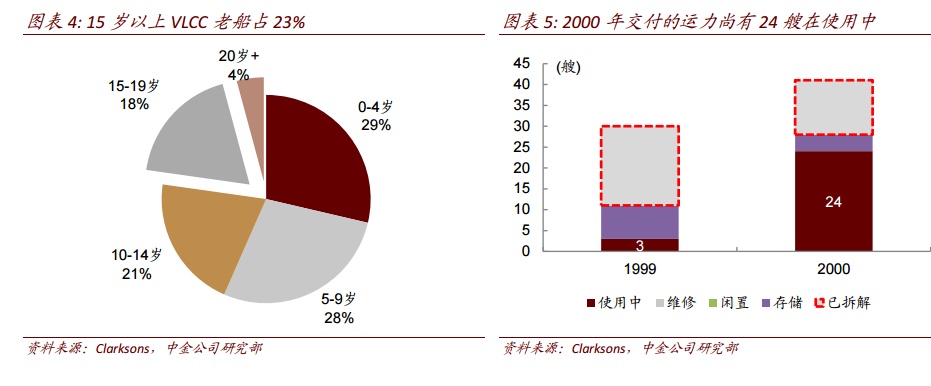

拆船到目前为止尚未明显增加,主要是由于部分船舶仍在执行今年初的高运价合同,往后看, 15 岁以上老船占 VLCC 的 23%,尤其是 2000 年交付的 24 艘船目前仍在正常使用中,今年将进入 20 岁船龄,我们预计后续拆解有望加速。

此外,公共卫生事件还可能影响上下游产业链:造船(主要是韩国,交船进度可能因此放慢,利好)、修船(安装洗涤塔所需时间将变长,但安装的比例可能减少,有待观察)。

需求端我们预计美国原油出口将在管道和码头产能增长支撑下继续增长。中美第一阶段经贸协议中约定未来两年中国新增从美国购买能源(在 2017 年基础上)为 524亿美元(2020、 21 年分别为 185、 339 亿美元),我们预计原油和 LNG 将是重要的组成部分。

估值与建议

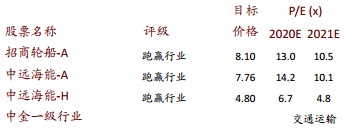

中远海能和招商轮船分别为全球最大的油运船东和最大的 VLCC 船东,运价上涨时盈利弹性大:我们测算 VLCC TCE 年度均值上涨 10,000 美元/天,有望增厚公司2020 年年化利润 11-13 亿元。 VLCC 各航线平均运价年初至今均值为 51,352 美元/天,同比翻倍, 我们预计招商轮船一季度业绩有望同比明显改善, 大连油运制裁 1 月 31 日获得解禁, 我们认为中远海能一季度受益程度可能有限,但不确定性消失将提升公司估值水平和后续业绩弹性。

中金维持维持各公司盈利预测、跑赢行业评级和目标价不变。 当期股价对应于 2020 年估值:招商轮船 1.2 倍 P/B,中远海能-A 0.8 倍 P/B,中远海能-H 0.4 倍 P/B。

风险

公共卫生事件影响超预期,影响全球原油需求。

(编辑:文文)