本文来自微信公众号“科技说”,作者:老铁007。

本文通过整理分析百度(BIDU.US)多季度财报来进行以下判断:百度是否已经离开了危险区。这也是我本人近一年来不断思考的问题。

2019年Q4:线上广告难成长 削减市场费用优化财报

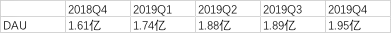

根据百度公开信息,我们整理了自2018年末到2019年末5个季度以来的百度App的日活情况,见下图

整理自百度多季度财报

截至2019年末,百度App日活达到1.95亿,较上年同期增长了21%,上半年就增加了16.7%,完成全年大半KPI,拿到了春晚红包赞助确实对百度App产生了较强的拉动作用。

但进入下半年后,增长几近疲软,Q3仅比上季度增加了100万日活,在2019年7月百度便公开披露DAU已经接近1.9亿,但到季度末该数据几乎没变,Q4的增长也极为有限。

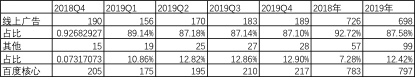

目前为止,线上广告营收仍然是百度的最核心业务,DAU的成长性也关乎其根基,根据历年财报,我们剔除爱奇艺相关因素,将百度核心业务作为重点研究对象,见下图

除百分比外单位均为“亿元”

在过去的一年时间里,百度线上广告(已剔除爱奇艺(IQ.US)部分,以下均为此口径)受DAU裹步不前影响加大,2019全年线上广告总量较上年减少18亿,成明显的衰退趋势,2018年Q4的单季度190亿元的营收也成了近几个季度以来的峰值。

DAU增长了22%,但相关营收却是负增长,这是应该引起百度管理和运营团队警惕和反思的,对此现象的分析,除宏观经济层面因素外,亦有内外两大因素:

1.百度迄今未赶上短视频这一热点领域,虽然推出多款产品但与快手、抖音尚不在同一量级,不仅丢掉了短视频的广告收入,且错过了短视频和网红所带来的内容电商行业新增量;

2.多年负责百度商业化板块的向海龙离职之后,百度销售团队变动极大,不时有对手“挖墙脚”新闻传出,在管理上加大保持现有规模,稳定既有盘子的压力。

无论是何等原因,从结果上看占百度总营收80%以上的广告业务出现严重的瓶颈问题,那么,由云计算、智能硬件以及AI等业务构成的“其他”业务能扛起拉动增长的大旗吗?

从上图看,该部分业务占比确实在扩大,2019全年较上年也增长了74%,是拉动增长,提振信心的最重要板块。

但也暴露了部分问题:

其一,由于该部分包含业务众多,尤其是包含了此前颇被业内看重的云计算业务,2019年Q4,该部分总量为28亿元,而同期阿里云单季度营收已经超过了100亿元,腾讯云在2019年Q3营收也达到了47亿元,即便百度该部分营收都是云计算,其规模也仅是阿里的20%,接近腾讯云的一半,市场占比处于严重的初级阶段,当下云计算行业又处于由高速增长到中低速增长调整的换挡期,错过高速增长红利,在行业增速调整后百度云计算尚有多大增长空间呢?

其二,在增速上看,虽然该板块全年有74%的高增长,但2019后三个季度环比并未有太大改变,这对于新兴业务并非是好消息,如腾讯(00700)在2018年开始重点发力2B业务,并在组织架构上进行了一定调整,在2019年Q3,腾讯2B业务环比增长尚有15%这一速度,同期百度的“其他业务”环比增速仅有8%。

此外,由于“其他业务”多在培养期,属于高成本低收益阶段,其增速过大,自然会拉低百度的利润率情况,见下图

百度核心业务成本费用表(除百分比外,单位均为“亿元”)

在过去的5个季度里,由于“其他业务”比重的放大,百度核心业务损益表发生了如下变化:

1.毛利率整体上是下降的,这也是广告业务要带动新兴业务的必然结果,尤其在Q2,彼时“其他业务”增长较快,迅速拉低了当期毛利率,Q4由于其他业务增速变缓加之当期有双十一这个全年广告旺季,才将毛利率略往回拉;

2.为改善利润率情况,百度进行了削减成本计划,除研发费用较为稳定之外,对销售和市场费进行了严格管理,2019年Q4,运营利润率为32%的高点,主要原因在于当期销售及管理费用占比由上年同期的23%降为12%,若排除此因素,运营利润率与上年在同一水平区间。

营收上,新兴业务扮演重要角色,在利润率上,又将节省开支视为重要手段,基于此,出现了虽然线上广告进入严峻的增长区间,但总利润及利润率却有改善的迹象,这种办法能长期使用吗?

答案显然是否定的,销售和管理费用主要由两部分构成:其一,对广告销售团队的激励和刺激,如对销售人员奖励等,其二,对百度产品的市场费用,如手百的拉新,提高短视频产品的成长性等。

当此部分支出削减,从管理者角度固然可以改善最终财报,但对于团队稳定却埋下了相当大的隐患(尤其2019年财报提及员工支出也在减少),在销售团队总负责人离职的动荡期内,团队稳定性受到冲击这一特殊时期,降低该方面支出或会影响线上广告这一核心业务的根基,而对于产品推广而言,预算削减显然会影响DAU这一运营指标的增长。

下半年以来百度App的DAU增长相当缓慢,同期费用费用又在大幅减少,这应该不是巧合。

百度离开危险区了吗?

回答这个问题之前,我们先反思百度有以上状况的主要原因:

其一,内部管理团队不稳定,战略波动大

进入移动互联网时代之后,百度进行了O2O的尝试,金融产品的创新,AI的“all in”以及移动资讯的加码投入,但战略制定之后,执行起伏相当之大,如O2O时代,投资糯米网,推出百度外卖,推出搜索框直达的“直达号”,运营层面浅尝辄止居多,均未取得理想成绩,在这一阶段,百度内部高层频繁更迭,也影响了战略的连贯性;

其二,错过了核心业务的窗口期

百度以搜索立身,树立了PC时代的内容和流量垄断,进入移动互联网之后,关于移动时代内容分发的方向,百度初期摇摆甚大,在内部仍将搜索视为核心的核心,希望将搜索优势加持在移动时代,这就给了今日头条为代表的平台绝佳的窗口期,待百家号处于战略高度,今日头条以及趣头条此类内容平台已经完成了原始积累。

近两年,百度在管理架构以及战略上重新调整之后,大致确立了中短期靠线上广告,长期AI的运营思路,也使得百家号和小程序拿到了内部一级资源支持,广告大盘虽受新平台冲击较大,稳定性却得到了加强,也可以通过财务手段优化财报,这是百度为此前失误缴纳巨额学费后的结果,是接下来的希望所在。

关于百度未来,我们认为应该理性看待,不该简单的看衰或看涨。

从线上广告这一营收大盘看,百度2019年取得了698亿元的总营收(剔除爱奇艺部分),当期字节跳动总营收达到了千亿元规模,腾讯在前三季度广告收入也已经超过了480亿元的规模,保守估计,腾讯在2019年广告收入会接近百度规模,原网络营销第一平台的地位不断被稀释,这是百度必须要面临的事实。

对于各地广告代理商和销售团队,更倾向于强成长性的平台合作,百度在稳定团队方面需要花费更大的心思。

在现阶段说百度“不行了”又为时尚早,700亿元的营收规模,加上搜索这一产品在国内仍是绝对的寡头,使得百度虽面临挑战但依然有较高的护城河,加之在此之前重注扶持百家号,有了接近2亿的DAU,按照5亿的MAU测算,其年度ARPU值在140元左右,高于2018年的今日头条(彼时为100元),这也证明,百度在商业化多年的积累并非看衰者所认为的“摧枯拉朽”。

2020年,将会是百度最为关键的一年,受公共卫生事件影响社会消费增长必然受到较大冲击,线上广告自然首当其冲,若腾讯广告收入继续增长超越百度,百度市场占比缩小,在外部环境恶化之后,加大了当下百度的负担,尤其是已经在用财务手段给“其他业务”腾挪出空间的背景下,公共卫生事件的到来会严重缩短百度的改革周期。

若果真如此,百度的AI和云计算作为未来营收希望的前途就更加悲观了,这也是百度要面临的最大挑战。(编辑:孟哲)