本文来自微信公众号“智堡Wisburg”。

美联储的七宗罪

当然,把所有的政策错误全都归咎于一个央行行长是不公平的。鲍威尔只是台上的提线木偶,他的表现垮台只是“表”,“里”的问题从危机以来一直都存在。前联储主席伯南克也闹出过“缩减恐慌”(Taper Tantrum),鲍威尔的前任耶伦,在2016年时因联储政策的“时间不一致性”而备受指责,2017年突然转向加速加息也是360度态度大转弯,即便是格林斯潘,也曾在1994年让债券投资者的吃了不少亏。

经济开始复苏以来,美联储的利率操作和政策框架实际上并没有发生过大幅的变化,船没有大的变化,可船长的能力却有着差异,有些船长可以掩盖掉船的问题,但有些船长不能。

1.匪夷所思的经济预测与利率预测

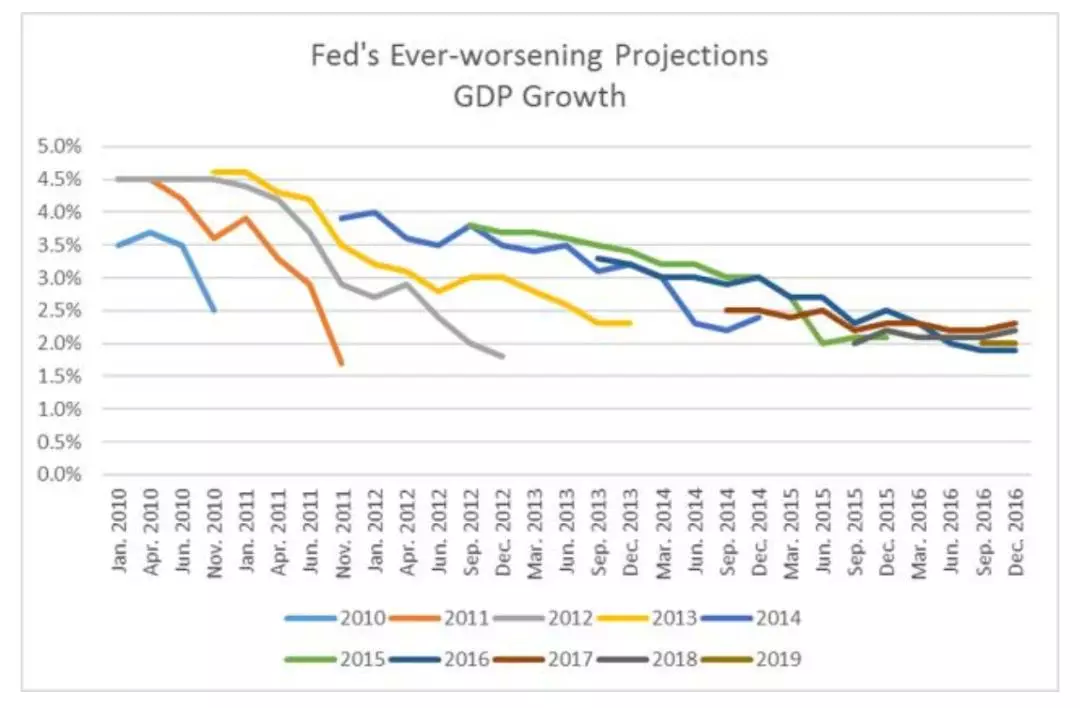

近年来,美联储公布的预测报告就没有对过,甚至FOMC的官员自己也曾指出过这个问题,在早年一份材料中,布拉德曾经用“错误帽子戏法”提到过这一点。

从历史上看,美联储在2015年时就已经犯过三个预测错误:对于实际GDP增长过于乐观、对失业率过于悲观、对通胀达标过度自信。从当前这个时点来看,这三个错误至今还保留着两个……

图:准确的预测?不存在的(来源:Jeff Opdyke)

2.政策目标实际是空中阁楼?

美联储的货币政策目标中,是无法脱离国会授权的“双重使命”的,维持充分就业并试图达到自身的通胀目标(2%)是美联储的追求。因此,在考虑外部风险时,美联储也需要把“风险”落脚于失业率和通胀水平,当然还隐含着经济增长(GDP),换句话说,风险必须影响到GDP、失业和通胀才能叫风险。美联储确实在考虑调整自己的政策框架(详见我们的Fed

Listens专题)与通胀目标来适应当前全球经济低利率、低通胀和低增长的环境。但“双重使命”这个最高目标已经是上个世纪80年代后通胀时期的产物了,根本无法适应当下的经济与金融环境,央行框架中的重中之重——菲利普斯曲线也已经产生了异变,更不用谈经济结构中的服务业兴起、金融市场的变化以及全球化了。

“双重使命”确实限制了中央银行的施政空间(把权力关在笼子里),但”限制“的另一面就是”困顿“。

3.时间不一致性

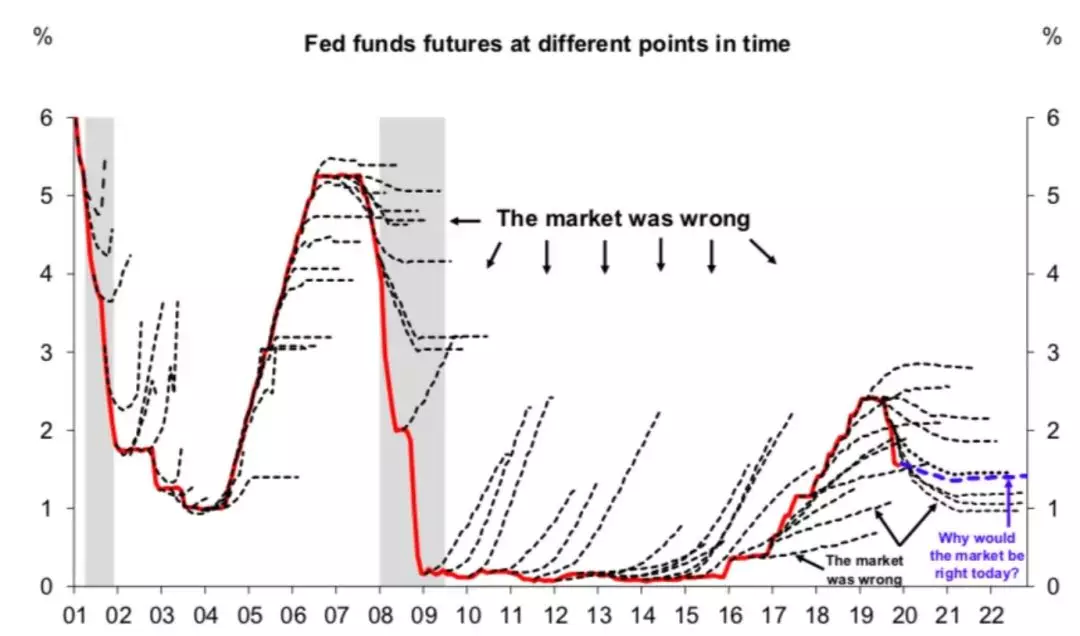

所谓时间不一致性即联储承诺的政策路径与实际的政策路径不一致——比如,在2014年中,美联储就预测将在2015年启动连续加息。但2015年联储失言了,仅在年底加息一次,并预计2016年开始启动连续加息。结果到了2016年,联储又失言了,并把失业归咎于外部风险,同年确实发生了很多投资者意料之外的事儿,英国退欧、特朗普上台等等。到了2017年,耶伦又突然转向鹰派,市场再度大吃一惊。

图:联储的预测不准确,市场参与者就准确吗?

时间不一致会带来政策可信度的问题,相信大家都听过“狼来了”的故事。

4.时常谈及政策框架外的因素

最典型的例子就是“自然利率”。

作为一位央行研究者,笔者至今没能理解”自然利率“对于联储而言是一个什么样的存在。每一位经济学和货币学爱好者一定会深信这一点——“政策利率”应该向“自然利率”靠拢。

但恕我直言,我认为“自然利率”这个东西不是不可观测,而是根本不存在!

美联储不少官员总是会时不时地提到“自然利率”这个概念,通常提到这个概念时,都是在为自己的鸽派打掩护——比如,“自然利率水平很低”就隐含着“我们需要将政策利率调整到接近自然利率的水平”。对于市场参与者而言,你不断地提及这样一个不可观测,且高理解门槛的概念,本身就是一种制造困惑的政策行为,因为外界无法基于你给出的信号做出任何有效的反应,你切换了对焦点,结果市场失焦了。

5.废话太多还喜欢亮底牌

鲍威尔一定不曾想过,相比于每年开4次发布会,每年开8次发布会实际上是更差的沟通政策。

开更多的发布会是为了增加所谓的政策透明度(Transparency),听上去没什么问题,对吧?

但一个很简单的逻辑,A为了保证和B的信息对称性和所谓的透明度,和B完全共享自己的信息,因此A和B的信息交集是完全重合的,在我们的例子中,A和B就是美联储(决策者)和市场(投资者)。

那么问题来了,这个时候A和B其实是一体的了,市场完全可以代理美联储施政,我们就基于联邦基金的交易数据来决定货币政策好了,为什么还需要美联储呢?

“透明度”应该是一个有限的概念,你可以把自己的框架说清楚,政策操作的来龙去脉说清楚,就像一个人的世界观、价值观和人生观,但你非要赤裸裸地把自己的童年轶事说个遍,哪个成年人有耐心能听完呢?

举例来说,在缩表这件事上,耶伦要比鲍威尔做得好太多了,耶伦在谈及缩表时,通常是拿美联储公布的《货币政策常态化原则与计划》这份不断更新的文件为基准的。但是鲍威尔在谈及资产负债表时,不是在谈表的规模和表的细节,就是在和记者解释这“不是QE”,让市场误以为很多政策都在你的“自由裁量”范围内,事实上《货币政策常态化原则与计划》这份文件直到去年四季度还在更新,发布会上说得很多细节都在文件中有明确的表述,你又何必画蛇添足呢?

而这样的“出把戏”本来每年最多4次(每季度伴随经济预测开发布会),现在被鲍威尔加到了8次,有4次还不存在经济预测报告,显得更加事无凭据。就以今年1月的会议为例,如果1月不开发布会,那么美联储实际上就不需要就公共卫生事件的事件风险进行官方的表态,市场在3月以前只能自行进行判断,但在1月时,鲍威尔过于乐观,现在惨被打脸,引发市场焦虑,或许你会说不开发布会就没有公共卫生事件了吗?公共卫生事件还会有的,但是打脸一年少打4次,这又有什么不好呢?

6.不重视预期,也不够坚定

市场的行为是建基于预期的,已成事实的数据与现象会成为市场新预期的根基。投资者是未来的动物。近年来,美联储的政策显得非常“不坚定”,也不够重视“预期管理”。当然,这

或许也是我们上述几宗罪的直接结果——如果你的预测总是不准确,如果政策的时间一致性总是很差,如果你总喜欢开发布会影响市场预期,如果你总喜欢和市场谈一些市场不理解的政策因素,那么你的施政难度一定会不断会上升。

自鲍威尔接管联储以来,笔者每一次发布会都看直播,每一次FOMC会议经手所有材料,每一个会后纪要都做笔记,在这里可以给大家总结出一套鲍威尔的发布会和演讲的三步走模式:

经济情况很好,尤其是2018年,2018年好的没完没了,3%,6666。(经济增长)

就业情况很好,结构在变好。(双重使命之就业)

通胀一定会到2%。(双重使命之通胀)

只要是风险,一开始都是问题不大。(回购市场波澜、贸易、脱欧问题等等)

如果问题大了,那就需要评估XX的风险,我们审时度势,我们边学边做,未来可以应对。

问降息,就提一提可能加回去。问扩表,就强调不是QE。

鲍威尔的模式过于强调已知的,而对于未知的问题没有引到一个有建设性的应对框架上,比如,如果出现了XX风险,我们将怎样应对(类似前瞻指引),而只是强调我们会应对。

但对于那些很难发生的情况,又显得过于坚定——比如通胀目标2%,这几乎已成了全球央行的痛,但鲍威尔仍然坚称2%可达到,这种行为很让人困惑。

简言之,对于应该保持晦涩和谨慎的部分——比如通胀问题,鲍威尔显得很坚定,每次都被证明是错的,联储根本无力在短期内达到通胀目标。

而那些应该表达明确,立场坚定的风险问题,鲍威尔又选择了保持晦涩——比如贸易、公共卫生事件等风险。别说市场要利用你的言论去行动了,市场甚至感到你的言论很弱智。

7.不会甩锅,也不会接锅

我只给美联储分了5成锅,剩下5成的锅是谁的,下次再写。

联储之所以被分一半锅,是因为现在的联储不仅不会甩锅、也不会接锅。

欧洲央行,就非常会甩锅,几乎现在每次的发布会都在提财政政策放松和结构性政策改革对经济增长的助力——中央银行能不能支持经济增长其实大家心里都有数。现在整个央行界都已经把锅甩给财政部和执政者了,现在央行流行佛系玩法,比如提提气候变化和区块链技术的政策影响之类(手动狗头)。

鲍威尔在去年的一次发布会上其实已经算在“悲鸣”了,不过没能坚持持续“悲鸣”,在当时他表态美国的潜在增长率不由货币政策所决定。财政应该做更多。支出多少、赤字有多大以及如何为赤字融资,这些事不需要美联储的建议。

(编辑:林喵)