本文来自微信公众号“ 中金点睛”,作者:詹奥博、陈彦、林轩。

全球锂行业的供给存在着资源端主要在海外,而加工端主要在国内的市场格局。而具有代表性的“3湖7矿”产量几乎可以满足目前全球的锂资源需求,因此我们本篇报告希望通过分析海外锂业龙头的经营情况和未来展望来判断全球锂行业未来的供需格局。

2019供给大幅提升,2020或明显降速

2019年供给大幅提升,澳矿是主要增量

全球锂资源主要集中于南美洲和澳洲。全球锂资源主要集中于“3湖7矿”[1],在产3大盐湖Atacama、Hombre Muerto和Olaroz,还有2个在开发盐湖Cauchari和Vida,均位于南美洲智利、阿根廷和玻利维亚的三国交接处的“锂三角”区域。全球锂矿山的分部也较为集中,主要集中在澳大利亚,其中Greenbushes、Mt Cattlin、Mt Marion、Pilgangoora、Wodgina和Mt Holland位于澳大利亚西部,Bald Hill位于澳大利亚东部。

图表: 南美锂盐湖地理分布

资料来源:锂行业各公司公告,中金公司研究部

图表: 澳洲锂矿山地理分布

资料来源:锂行业各公司公告,中金公司研究部

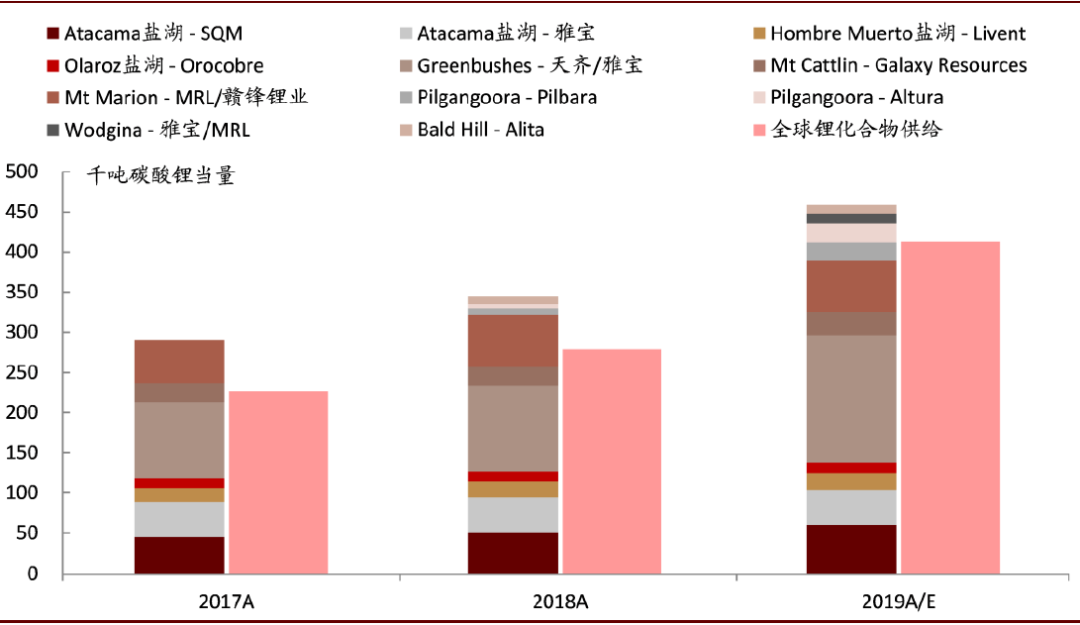

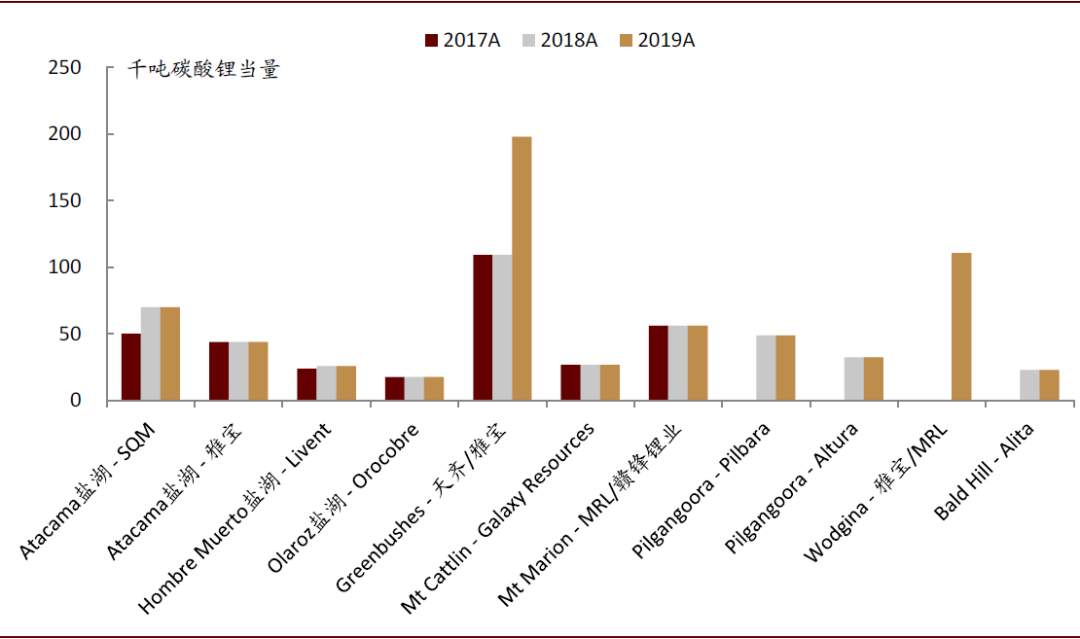

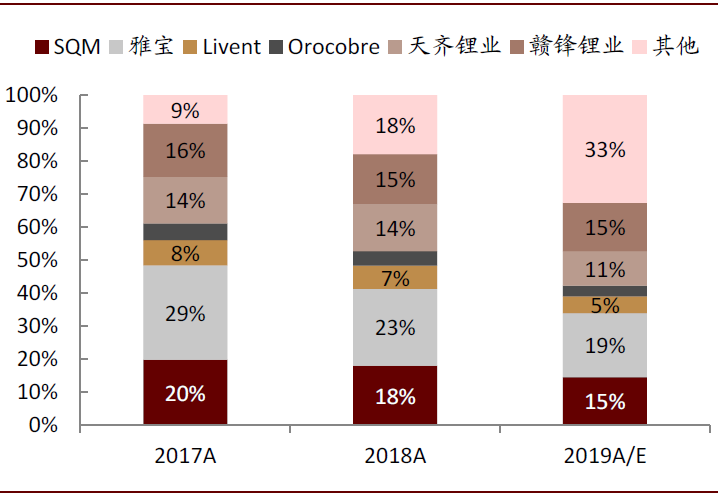

“3湖7矿”覆盖全球主要锂资源需求。根据我们统计,“3湖7矿”的锂资源产量分别相当于2017、2018和2019年全球锂化合物资源供应的1.3倍、1.2倍和1.1倍[2],覆盖了全球主要的锂资源需求。盐湖企业通常具备自己的锂化合物加工厂,盐湖提取的卤水用于自行加工成锂化合物产成品出售。锂矿山企业则普遍将原矿加工成锂精矿(氧化锂含量4%-6%),而后出售给矿石提锂企业(主要位于中国)用于加工成锂化合物。

图表: “3湖7矿”历史产量和全球锂化合物供应量对比

注:Atacama盐湖(雅宝)和Wodgina产量为我们估算值;SQM和Greenbushes的2019年产量尚未公布,为我们预测值。

资料来源:公司公告,安泰科,中金公司研究部

锂资源产能扩张幅度较大。新能源汽车带动锂需求快速增长以前,全球锂资源供给主要来自Atacama盐湖、Hombre Muerto盐湖、Olaroz盐湖和Greenbushes矿山。近年来随着行业资本开支快速上行,逐步形成当前“3湖7矿”的格局。2018-2019年,“3湖7矿”锂资源产能同比上升39%和44%至45万吨和65万吨,为同年锂化合物供给量的1.6和1.6倍。其中,增量主要来自锂扩山的扩产和投产,包括Greenbushes的60万吨锂精矿扩产项目,Pilbara(33万吨)、Altura(22万吨)、Wodgina(75万吨)和Bald Hill(15.5万吨)等新矿山投产。

图表: 南美盐湖和澳洲矿山产能变化

资料来源:公司公告,中金公司研究部

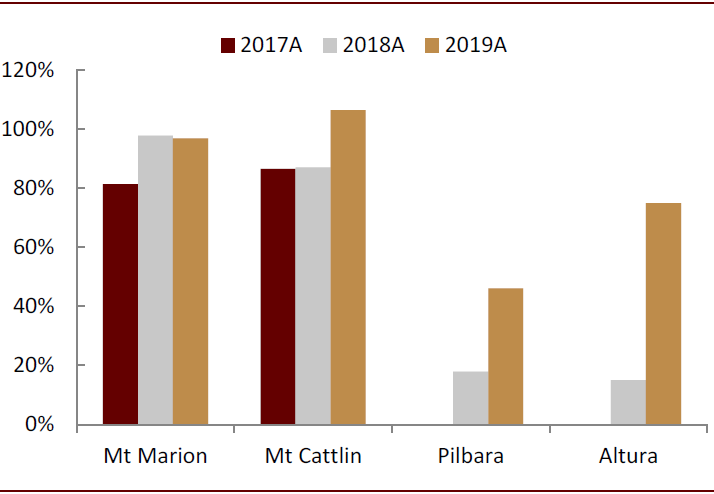

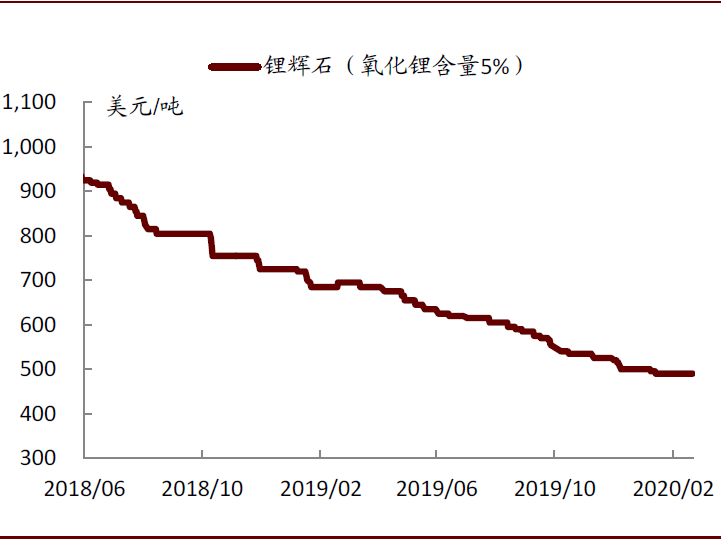

价格快速下行,锂矿山产能利用率较低,部分矿山破产或停产。由于锂精矿产能快速扩张,供给过剩严重,锂精矿的价格一路从2018年初的近1,000美元/吨下降至2019年底的500美元/吨。部分新投产项目的产能利用率和产销率均不尽如人意,2019年Pilbara和Altura的产能利用率分别仅为46%和75%,而Wodgina和Bald Hill则于2019年下半年分别转入运营维护阶段和走向破产重组。

图表: 全球锂盐供给拆分(按生产商)

资料来源:锂行业各公司公告,安泰科,中金公司研究部

图表: 澳洲锂矿山产能利用率

资料来源:公司公告,中金公司研究部

2020年资源供应降速,锂盐供应或有所提升

锂精矿库存累积情况较为严重。根据我们测算,从1Q2017开始,Mt Marion、Mt Cattlin、Pilbara和Altura项目的锂精矿库存累计上升31.3万吨(约合4.6万吨碳酸锂当量)。我们认为当前较高的库存水平也会抑制2020年矿山生产的积极性。

盐湖供给或保持平稳,锂精矿供应或呈现边际收缩趋势。由于盐湖提锂成本较低,占据成本曲线的最左端,因而我们预计2020年产能利用率有望维持饱满;而在矿山方面,考虑到当前库存压力较大,且矿石提锂成本通常高于盐湖提锂,部分未绑定龙头锂盐厂的矿山的销售无法得到保证,因而我们认为2020年锂精矿供给或呈边际收缩态势。

南美龙头锂盐供应或有一定增长。目前全球锂价承压,锂加工商扩产意愿不强。但考虑南美盐湖的成本位于成本曲线的左侧,我们认为2020年南美龙头锂盐供应或有一定增长。

2020年氢氧化锂增量有限。考虑到电池级氢氧化锂生产准入门槛较高,我们预计全球新增氢氧化锂产能将主要来自上述主要锂生产商。2020年新投产能方面,赣锋马洪项目计划2020年底投产,天齐西澳奎纳纳项目仍在调试当中,雅化集团雅安项目初期的产品认证可能需一定时间,我们认为2020年新增产能贡献的实际产量将较为有限。在产项目方面,除Livent计划增加几千吨级别的氢氧化锂销量外,我们未观察到大规模扩产的可能性。

图表: 澳洲主要矿山锂精矿库存累计变化(1Q17以来)

资料来源:公司公告,中金公司研究部

南美盐湖盈利能力下降、澳矿纷纷亏损,2020仍有压力

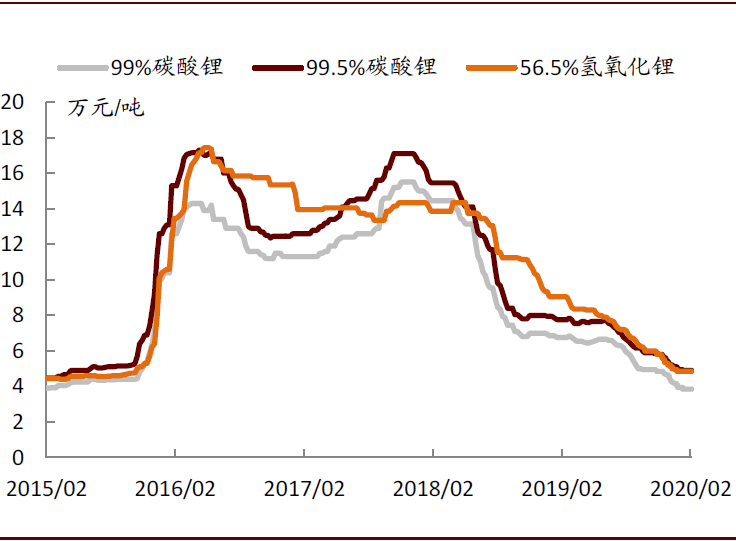

锂价持续下行,挤压上游盈利空间。由于供给快速扩张,产能过剩较为严重,2019年锂价呈现单边下行的状态,国内工业级、电池级碳酸锂和氢氧化锂均价同比下降50%、47%和49%,进口锂辉石(氧化锂含量5%)均价同比下降29%,,这也对上游锂资源行业和中游锂盐厂的盈利能力和负债水平造成了压力。

图表: 锂化合物价格

资料来源:亚洲金属网,中金公司研究部

图表: 锂精矿价格

资料来源:亚洲金属网,中金公司研究部

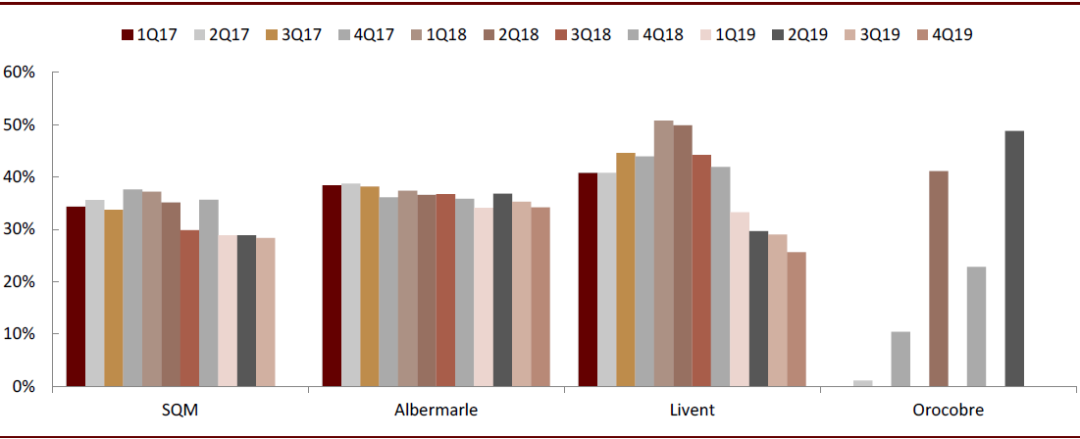

利润表:南美盐湖盈利能力下降,矿山大面积亏损

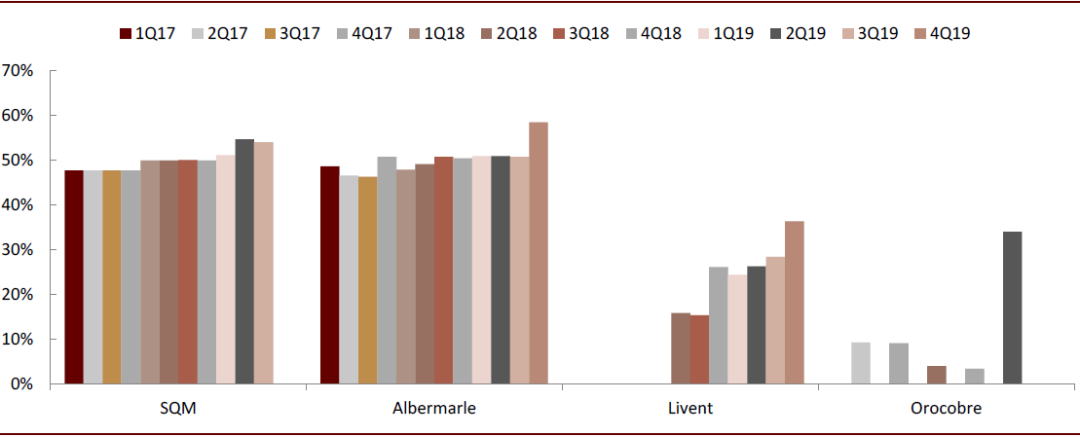

南美盐湖:由于盐湖提锂成本整体低于矿石提锂,在锂价下行周期中,盐湖企业的盈利能力虽然整体有所下降,但离亏损尚有一定距离。整体来看,盐湖企业的毛利率在1Q18-2Q18达到历史高位40%-50%,净利率也达到30%左右。但由于锂价下行影响,3Q19-4Q19毛利率下降至30%上下,净利率下降至10%-20%水平,而Livent在4Q19出现了会计亏损(主要由于客户要求部分订单推迟至2020年交付,且公司主动累计部分氢氧化锂库存供2020年销售以致4Q19销量下降)。

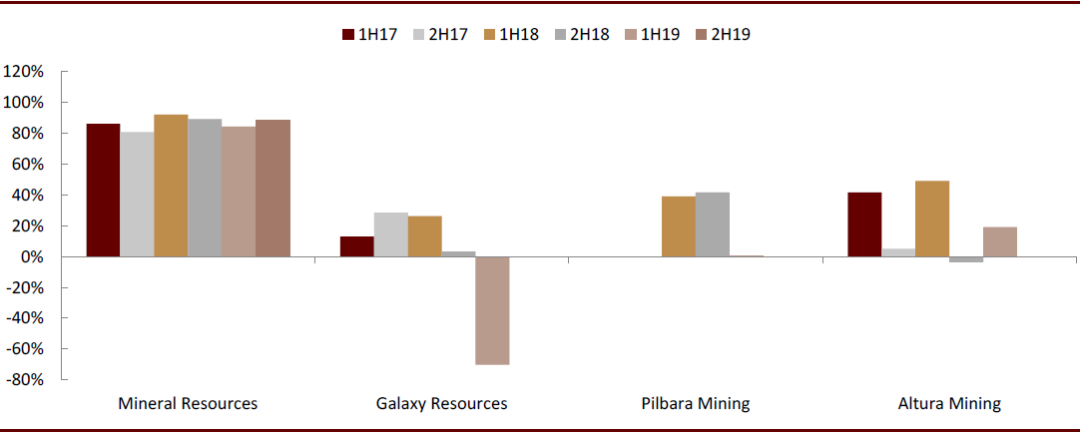

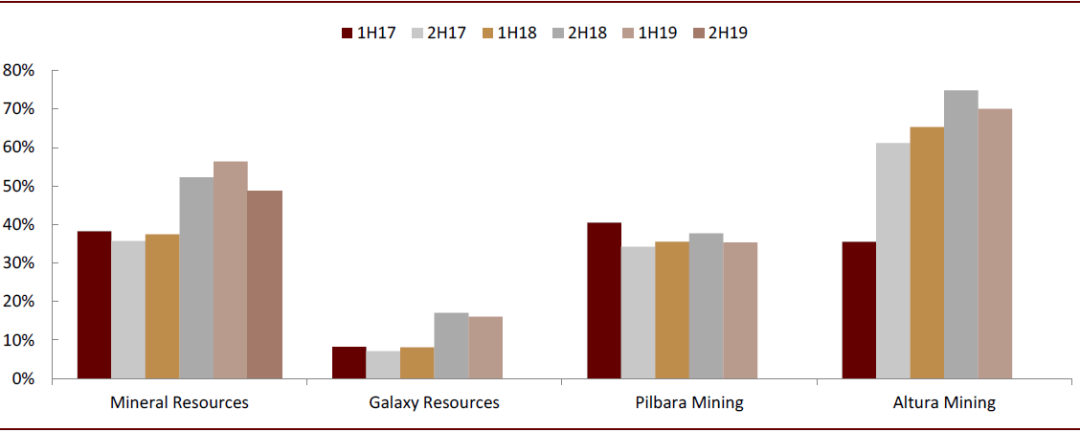

澳洲矿山:由于矿山提锂(尤其是2018年后投产的项目)的成本普遍较高,且2019年锂精矿价格单边下行,2019年海外锂矿山的盈利水平出现了明显下滑。除了Greenbushes由于运营年限长、成本在锂辉石矿山中最低,我们预计仍然维持盈利, Mineral Resources拥有铁矿石业务平衡盈利波动之外,Galaxy Resources、Pilbara Mining和Altura Mining在2019年均处于会计亏损状态。而Alita(运营Bald Hill)已经由于债务违约破产,Wodgina(雅宝持股60%,Mineral Resources持股40%)在2019年下半年刚投产即进入了停产维护状态。

图表: 主要盐湖/锂化合物企业毛利率

资料来源:公司公告,中金公司研究部

图表: 主要锂矿山企业毛利率

资料来源:公司公告,中金公司研究部

资产负债表:杠杆率整体上升,盐湖相对健康,部分澳矿面临危机

盐湖企业:整体来看,盐湖企业目前仍然处于盈利状态,其资产负债情况相对健康。虽然2018年以来杠杆率整体有所上升,但仍处于安全水平。根据最新披露信息,SQM、Albemarle、Livent和Orocobre的资产负债率为54%、58%、36%和34%,净负债率为48%、60%、25%和-13%。

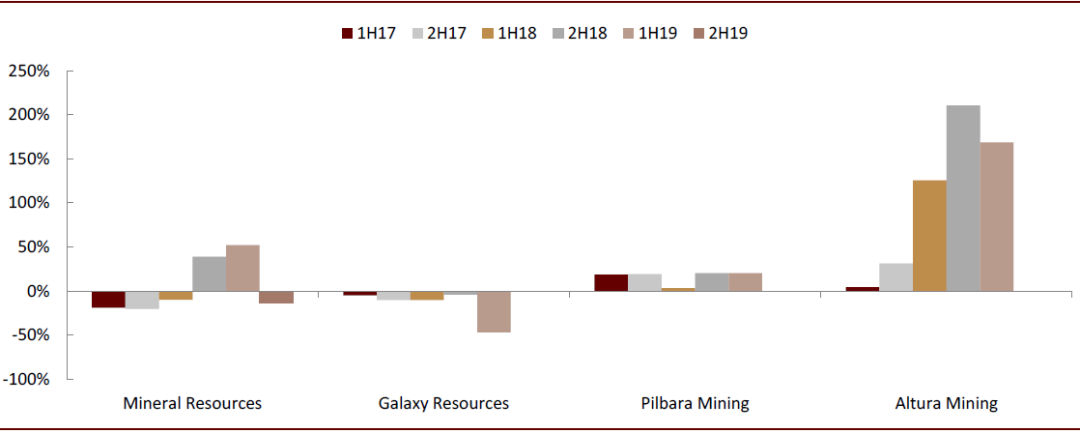

矿山企业:矿山企业的资产负债水平趋于分化,Altura项目的财务风险较大:1)Mineral Resources的Mt Marion项目运营相对成熟,且拥有铁矿石项目加持,2019年底仍然处在净现金状态。2)Galaxy Resources的Mt Cattlin项目运营时间较长,财务负担较低,截至1H19净现金占总权益比例达到47%。3)Pilbara虽然投产后处于亏损状态,但通过数次融资(赣锋锂业、宁德时代等均参与Pilbara的增发),使得财务风险得到控制,截至1H19净负债率为20%。4)Altura项目目前财务压力较大,截至1H19资产负债率70%,净负债率达到169%。

图表: 主要盐湖/锂化合物企业资产负债率

资料来源:公司公告,中金公司研究部

图表: 主要盐湖/锂化合物企业净负债率

资料来源:公司公告,中金公司研究部

图表: 主要锂矿山企业资产负债率

资料来源:公司公告,中金公司研究部

图表: 主要锂矿山企业净负债率

资料来源:公司公告,中金公司研究部

2020年盈利或继续面临下行压力,但下半年或好于上半年

2019年全球锂化合物市场供给过剩幅度占全球需求的1/3以上。虽然我们认为2020年由于需求快速增长、供给增长放缓,供给过剩幅度将收窄,价格也有望于下半年企稳回升,但全年锂盐均价可能同比仍有一定下降(考虑到2019年上半年价格基数较高),且海外供应长协较多,价格调整慢于国内,海外锂业公司盈利继续面临下行压力。但我们认为下半年随着需求的启动,量价均有上行动能,下半年环比或好于上半年,雅宝对2020年的指引也与我们的观点一致。

新产能建设纷纷推迟,2020年几无新项目投产

资源端:盐湖开发速度较慢,澳矿供给严重过剩,2020年几乎新项目投产

盐湖开发速度较慢。受制于卤水晾晒、水资源、基础设施、社区问题等因素影响,目前南美盐湖开发进度普遍不及预期,SQM将Atacama盐湖扩产时间从2020年底推迟至2021年下半年,雅宝Atacama盐湖扩产时间原定为4Q20或1Q21,目前已推迟至1Q21,Livent Hombre Muerto项目原定3Q20投产,目前最新公告将推迟至2021年中。

图表: 盐湖产能推迟情况

资料来源:公司公告,中金公司研究部

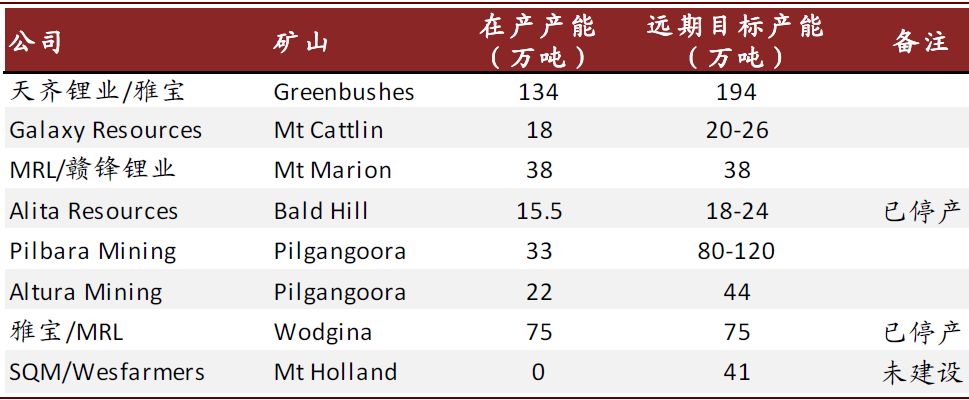

矿山企业扩产可能性不大。当前澳矿供给严重过剩,矿企普遍处于亏损状态,虽然各大矿企目前在产产能与远期目标仍然存在一定差距,但我们认为短期内进一步扩产的概率较小。澳洲矿企的资本开支在2018年达到巅峰后,逐步趋于回落。我们认为当前锂价下,2020年澳洲矿企的资本开支将以维护性为主。

图表: 主要矿山企业在产产能和远期目标产能

资料来源:公司公告,安泰科,中金公司研究部

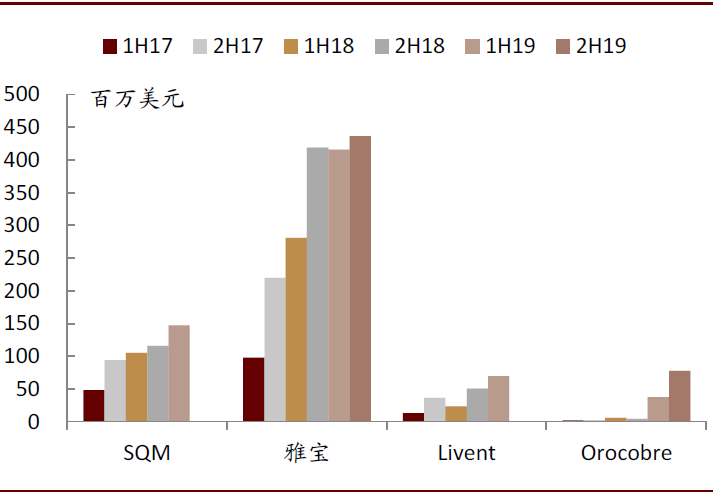

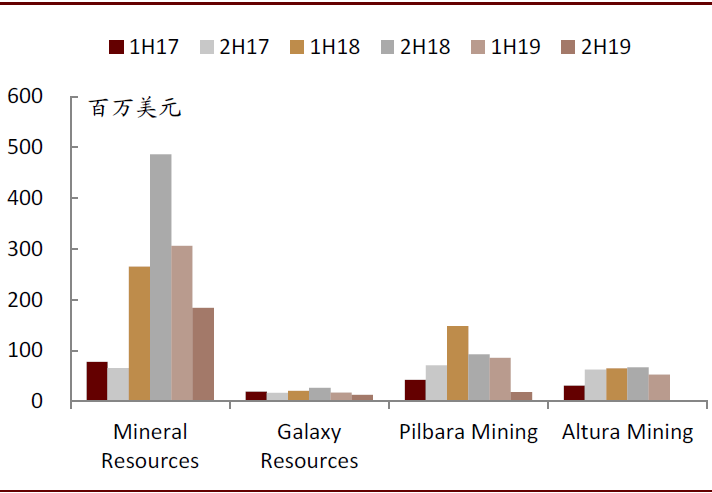

图表: 锂盐湖企业资本开支

资料来源:公司公告,中金公司研究部

图表: 锂矿山企业资本开支

资料来源:公司公告,中金公司研究部

加工端:南美龙头仍在积极推进锂盐厂建设,但产能投放需至2021年

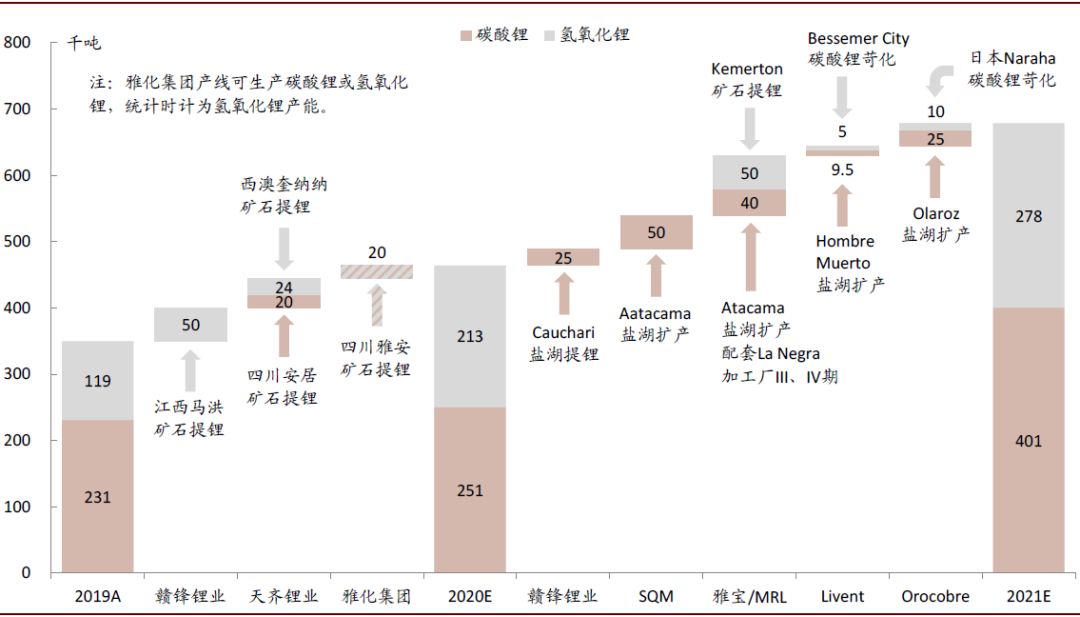

海外产能投放均推迟至2021年。根据我们统计,南美锂加工龙头2019年碳酸锂产能达到15万吨,氢氧化锂产能达到7.2万吨。但由于进度推迟,我们预计2020年南美龙头无新锂盐产能投产,再往后看:

2021年碳酸锂新增产能约12.5万吨,氢氧化锂6.5万吨:碳酸锂主要来自SQM Atacama盐湖扩产5万吨/年、雅宝Atacama盐湖扩产项目4万吨/年、Livent Hombre Muerto盐湖扩产9,500吨/年和Orocobre Olaroz盐湖扩产2.5万吨/年项目;氢氧化锂主要来自雅宝/Mineral Resources西澳Kemerton矿石提锂5万吨/年项目、Livent北美Bessermer City碳酸锂苛化5千吨/年项目和Orocobre日本Naraha碳酸锂苛化1万吨/年项目。

2022年碳酸锂新增产能约2.5万吨。目前海外主要锂生产加工企业公告来看,确定性较大的项目有Galaxy Resources的Sal de Vida(2.5万吨碳酸锂/年)盐湖提锂项目,公司指引有望在2022年上半年投产。此外,雅宝和Mineral Resources合资公司二期项目(5万吨氢氧化锂/年,Kemerton二期)能否在2022年投产的不确定性较大。

图表: 全球主要巨头锂化合物产能变化

注:图中数据均为上市公司指引

资料来源:公司公告,中金公司研究部

投资建议

我们认为2020年全球锂资源供给有望降速,且新产能投放普遍推迟,供给端格局逐渐向好,其中氢氧化锂供需有望处于紧平衡的状态。价格上看,锂盐价格有望于2020年底起有上行动能,其中氢氧化锂供需格局较好,价格上涨动能更强。

风险

产能释放超预期,价格进一步下跌。

(编辑:张金亮)