本文来自微信公众号“新康界”,作者:沐沐。

许可交易市场是并购以外生物制药领域交易的另一大市场。

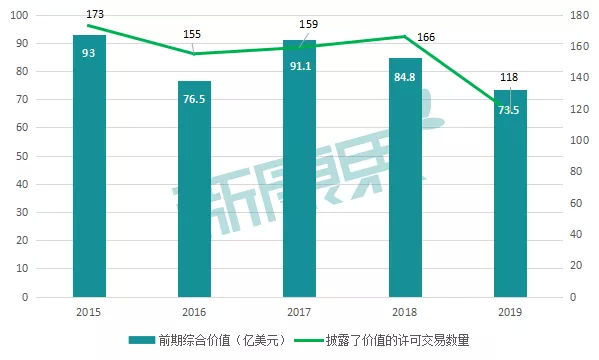

与并购一样,近几年来生物制药领域的全球许可交易活动一直在减少。据EvaluatePharma数据显示,去年生物制药行业公开披露了价值的许可交易有118笔,首付款总计为73.5亿美元。而这两个数字均为五年来的最低值。

图表1:2015-2019年生物制药领域许可交易情况

来源:Evaluate,中康产业资本研究中心

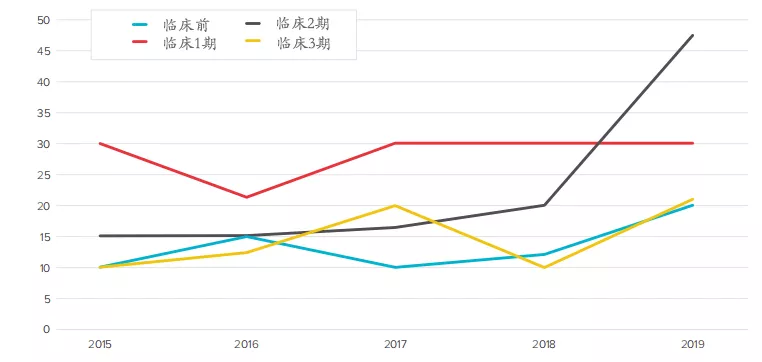

具体到药物研发各阶段的许可交易情况,临床二期与三期的平均预付费用相对较高,特别是临床二期,其2019年的平均预付费用猛增到了1.4亿美元,创下了5年来的新高。当然,这有可能是受个别金额较大的交易所影响。

而从交易额中位数看,临床二期的交易额中位数也较高。可见,企业更倾向于临床二期的许可交易,并愿意为之支付高价。与之相反的,临床三期的交易额中位数较低。也就是说,大多数临床三期的许可交易预付费用较低,个别大额交易拉高了平均值。这可能与药物未来的市场潜力等因素有关。

图表2:2015-2019年生物制药领域许可交易平均预付金额(百万美元)

来源:Evaluate,中康产业资本研究中心

图表3:2015-2019年生物制药领域许可交易中位预付金额(百万美元)

来源:Evaluate,中康产业资本研究中心

那么,2019年生物制药领域有哪些大额的授权许可交易呢?Evaluate统计了5个去年最大的研究阶段许可交易,具体情况如下。

图表4:2019年全球生物制药领域授权许可交易TOP 5

来源:Evaluate,中康产业资本研究中心

1、Enhertu:变革HER2阳性肿瘤的治疗

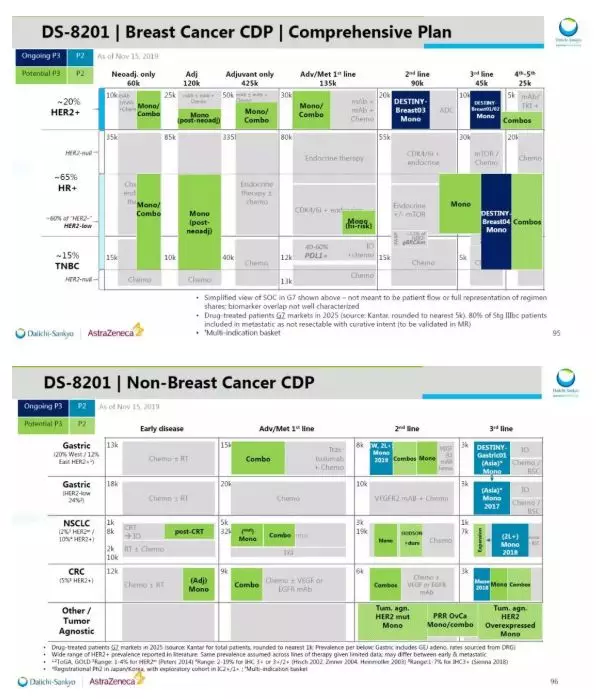

去年3月,阿斯利康(AZN.US)与日本药企第一三共达成一项全球开发和商业化合作,共同开发第一三共的靶向HER2的抗体偶联药物(ADC)Enhertu(DS-8201)。根据协议,阿斯利康将支付一笔13.5亿美元的预付款,再加上未来销售里程碑相关的或有付款等款项,使得此次合作的价值达到了69亿美元之多。作为回报,第一三共将与阿斯利康平等分享日本以外的全球利润。

目前,该产品已于去年12月被FDA加速批准上市,用于治疗无法切除或转移性HER2阳性乳腺癌患者。这较处方药用户收费法(PDUFA)目标日期2020年第二季度大幅提前了。

另外,第一三共在此前的研发日活动上曾表示,这款创新ADC将是该公司近期药物开发的重中之重。其将与阿斯利康联合进行43项临床试验,不但全面覆盖多种乳腺癌患者,而且涵盖肺癌、胃癌、结肠癌、以及“不限癌种”适应症患者。未来,阿斯利康和第一三共期望用它来变革HER2阳性肿瘤的治疗。

图表5:Enhertu在乳腺癌(上图)和非乳腺癌(下图)领域的临床开发计划

来源:第一三共官网,中康产业资本研究中心

2、SRP-9001:目前细胞和基因疗法领域针对一个在研项目的最大授权许可

去年12月,罗氏宣布和Sarepta(SRPT.US)签署了一项协议,获取其SRP-9001在美国以外的的独家商业权,Sarepta在美国保留SRP-9001的所有权利。为此,罗氏将支付11.5亿美元前期付款(包括7.5亿美元现金和4亿美元股权投资),外加高达17亿美元里程碑和双位数以上的销售分成。这项交易是迄今为止细胞和基因疗法领域针对一个在研项目的最大授权许可。

SRP-9001是一种基因疗法,用于治疗杜兴氏肌营养不良症(DMD),目前处于临床II期。而根据协议,Sarepta将继续负责SRP-9001的临床开发和制造,全球临床开发成本则与罗氏平等分担。有了罗氏资金的加持,预计该产品的研发进程会加快。

在今年1月的JPM大会上,Sarepta公司发言的重点之一就在SRP-9001微量肌营养不良蛋白项目的商业动态。实际上,基于2020 Outlook买方调查结果,Sarepta有望今年年底获得SRP-9001的2期安慰剂对照临床试验的数据。值得注意的是,对于SRP-9001,围绕批准途径的监管策略仍在制定中。

3、M7824:PD-1的升级版

去年2月,葛兰素史克(GSK.US)和德国默克共同宣布,双方达成全球合作协议,共同开发和推广M7824。根据协议,葛兰素史克将支付3亿欧元的先期付款,再加上研发和推广里程碑款项总计37亿欧元。另外,双方将共同进行产品的研发和推广并且平分产品的全球收益。

M7824是一款能够同时阻断TGF-β和PD-L1信号通路的“first-in-class”双功能融合蛋白。从药物的设计来看,M7824既能抑制PD-L1蛋白配体、发挥一般PD-1抗体的功能,又能抑制TGF-β通路,减轻对免疫细胞的抑制、降低癌症转移的概率,双靶点协同提升免疫细胞对肿瘤细胞的杀伤效果。由此可见,其可以算是PD-1的升级版。

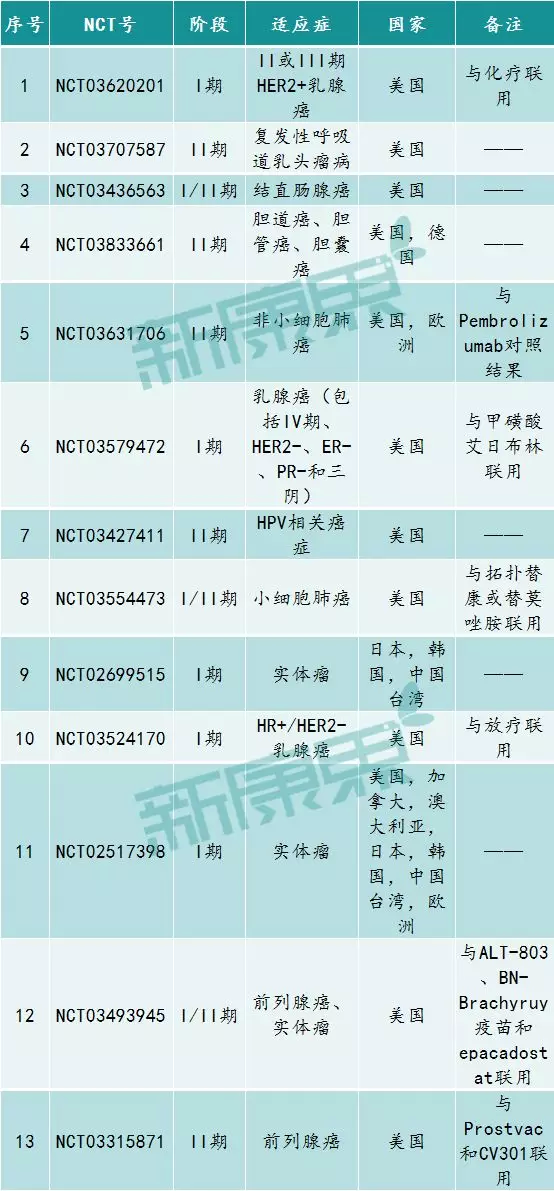

目前,该药物在ClinicalTrials.gov上登记了十几项临床试验,适应症包括乳腺癌、结直肠腺癌、肺小细胞肺癌、胆道癌等。在我国,该药已经提交了4次临床申请,已经开展的研究有两项:M7824单药治疗局部晚期或转移性胆管癌的II期临床(登记号CTR20191364),M7824和K药用于PD-L1表达阳性晚期非小细胞肺癌一线治疗的对照研究(CTR20190305)。

图表6:M7824在ClinicalTrials.gov上登记的部分临床试验

来源:ClinicalTrials.gov,中康产业资本研究中心

4、AKCEA-ANGPTL3-LRx:即将步入临床三期

去年10月,辉瑞(PFE.US)与Ionis Pharmaceuticals(IONS.US)旗下的子公司Akcea Therapeutics(AKCA.US)就后者用于治疗特定心血管和代谢疾病的在研反义寡核苷酸药物AKCEA-ANGPTL3-LRx达成了一项全球独家专利许可协议。根据协议,辉瑞将支付2.5亿美元的预付款给Akcea和Ionis,且后续的研发、监管、销售里程碑付款最高可达13亿美元。另外,辉瑞将负责该药物的继续开发。

而就在今年1月底,该药物被宣布在治疗患有高甘油三酯血症、2型糖尿病和非酒精性脂肪性肝炎(NAFLD)患者的2期试验中,达到显著降低甘油三酯水平的主要终点及多个次要终点。后续,辉瑞将规划AKCEA-ANGPTL3-LRx未来的潜在发展道路,相信用不了多久该药就会进行三期临床了。

5、DCR-HBVS:一种被业界看好的乙肝“功能性治愈”治疗模式

去年11月,罗氏与Dicerna Pharmaceuticals公司(DRNA.US)达成研发合作与许可协议,两者共同开发治疗慢性乙肝病毒(HBV)感染的创新疗法。根据协议,罗氏将获得DCR-HBVS的全球独家研发和推广许可。Dicerna将获得2亿美元前期付款、可高达14.7亿美元的里程碑付款、以及相应的产品销售额分成。Dicerna拥有共同开发DCR-HBVS的选择权。

DCR-HBVS属于RNAi疗法,其能够使用一种RNAi序列,特异性敲低与HBV mRNA生成和HBV进入肝细胞相关的多个基因。靶向乙肝病毒的基因表达由于对HBV具有很高的特异性,能够显著降低血清中的乙肝表面抗原水平,而且可能导致病毒共价闭合环状DNA水平(cccDNA)的显著下降,因而是一种被业界看好的“功能性治愈”治疗模式。

目前,布局这一领域的除了罗氏外,还有强生与葛兰素史克这两个巨头,其也是通过与其他药企合作的形式进行研发的。其中,葛兰素史克与Ionis公司合作的反义寡核苷酸疗法药物IONIS-HBVRx、IONIS-HBV-LRx目前均处于临床二期,而罗氏的DCR-HBVS处于临床一期。(编辑:孟哲)