本文来自微信公众号“商业地产头条”。

一日之内,会德丰(00020)、九龙仓集团(00004)、九龙仓置业(01997)都宣布短暂停牌。待发的内幕消息,吊足胃口。

图片来源:九龙仓集团公告

至昨日午间,媒体发出的一则消息才揭开了停牌面纱。其引述的投资顾问公司United Fiest Partners亚洲研究部负责人表示,会德丰或会从少数股东手中回购九龙仓集团股份,作价每股27.58港元,较九龙仓集团停牌前的每股19.7港元,溢价40%。

该负责人指出,过去一年九龙仓集团(股市上)表现都差过会德丰,现时私有化时机已到,而在私有化后,吴光正家族会继续持有合并后公司50%以上的股份。

其实,近些年来,会德丰一直有在增持九龙仓集团,仅2019年便出手增持超过5次。去年12月17日增持后,会德丰各平台累计持有九龙仓集团股份达到21.35亿股,持股比例则从2012年末50%左右一路升至70.03%。

截至最新公告,九龙仓集团少数股东持股数量约有9.12亿股,以每股27.58港元计算,会德丰总回购金额将超过250亿港元,而会德丰2019年中期现金及现金等价物余额为258.29亿港元。

目前,会德丰、九龙仓集团方面都暂未对私有化动作给出官方回应,但就去年10家以私有化方式退市公司(数据来自wind)情况看,背后可能的原因有三:

估值低、流动性差,难以满足融资需求;控股方计划换地上市/资产重整上市等资产整合需要;大股东转卖上市公司/公司觉得前景可观,不愿意与公众分享未来红利等。

可不论最后出于何种考虑,九龙仓集团被私有化似乎是个大概率事件。这家成立于1886年、上市代号00004.HK的风云港资,或将在时代的唏嘘中告别港交所了。

1、分拆香港六大物业后,九龙仓集团筹码几何

三年前,将海港城、铜锣湾时代广场、卡佛大厦、荷里活广场、会德丰大厦及美利酒店六大“贵重”项目分拆、装入九龙仓置业后,九龙仓集团业务重心彻底落向了内地。

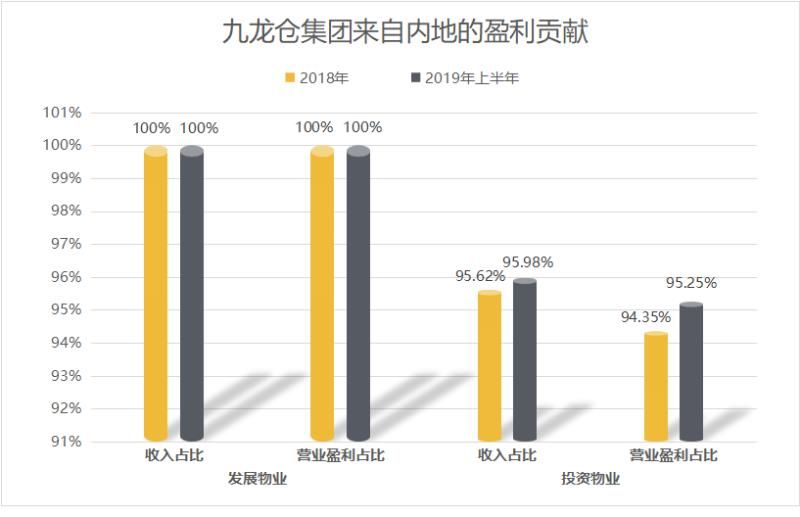

截至2019年6月30日,九龙仓集团在内地的资产超千亿元,占集团总资产的份额超70%,集团80%的盈利由内地产生。

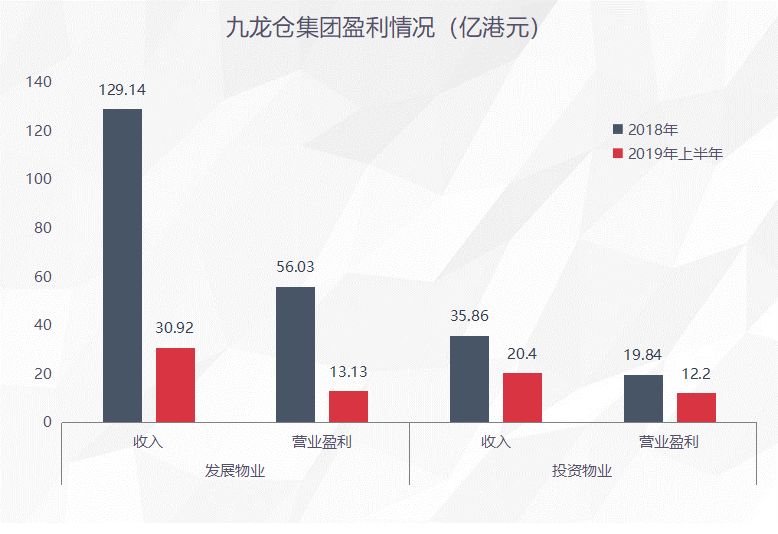

数据来源:九龙仓集团财报制图:商业地产头条

但其2019上半年成绩单,却不如预期。财报数据显示,期内九龙仓集团收入上升3%至80.64亿港元,营业盈利增加34%至37.01亿港元,内地投资物业回报增长21%,但因内地发展物业收入下跌,股东应占盈利同比下降14.34%至24.50亿港元。

“九龙仓集团的投资组合正面对逆境,今年前景存在不确定性。”摩根士丹利指出,九龙仓集团2019年上半年每股基础盈利按年下跌12%,差过预期。

而其上周刚发布的盈利预警则显示,预计2019年财年的股东应占集团盈利会较2018年度下跌约50%,原因是若干内地发展物业根据现行市况评估的可变现净值可能产生的减值亏损而作出拨备。

进入内地20多年,九龙仓集团经历了“商业地产→住宅+商业→商业地产”的过程。

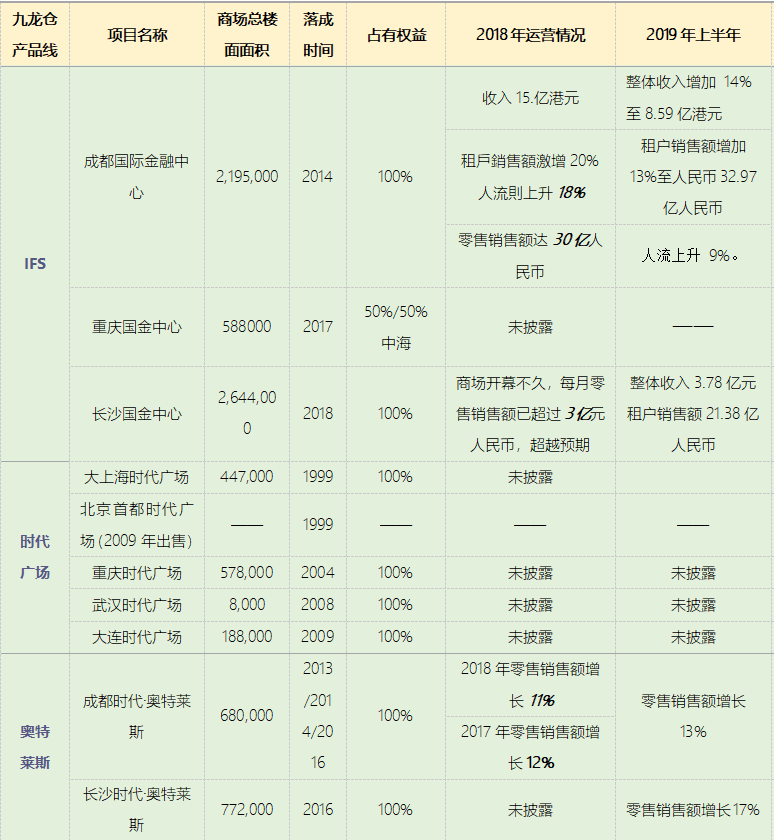

1999-2001年:专注商业地产,复制时代广场2000年推出大上海时代广场和北京首都时代广场,主打以"写字楼+商场"的物业组合,复制其在香港最具代表性的"时代广场"品牌。时代广场,是九龙仓集团第一代产品,特点之一是规模较小。“最小的项目在大连,1万多平米;比较大的在上海的淮海路,商场面积是5万平方米。”

2002-2006年:住宅+写字楼+商业2000-2007年,也是内地房地产市场快速增长的阶段。2005年7月,九龙仓成都有限公司以734万元/亩,总计近8亿元的价格购买了有“成都商务地王”之称的成都东大街11号地块,总面积为106亩。2006年4月,九龙仓又以641万元/亩、总价7.89亿元购买成都新城南123亩的商业、金融用地。

2007-2014年:快速扩张,利润萎缩这一时期,九龙仓在内地快速发展,总投资超1000亿,占集团总资产的比例从5%增至2012年40%,高峰时土储达1220万㎡。内地收入占集团盈利比例从不足10%跃至近30%。卖掉了北京首都时代广场,新增加了大连及武汉时代广场、上海会德丰国际广场及成都时代·奥特莱斯等商业物业后,九龙仓布局5个IFS项目。

可媲美香港海港城的成都IFS,则属于九龙仓内地的二代新星。“九龙仓的第二代产品,我们引以为傲。成都项目地上、地下面积超过了75万平方米,商场面积接近20万平方米,已经超过了九龙仓旗舰项目——中国香港海港城的规模。”到了2014年,九龙仓内地租金收入19.84亿港币,增长10%,而发展物业利润却进一步萎缩,占集团总盈利比例从29%骤降至13%。这迫使九龙仓开始调整内地发展策略,将原来的15个城市缩减至10个,成为首个宣布缩减内地战线的港资发展商。

2015-至今:重新将商业地产列为重点,聚焦核心一二线城市2017年,九龙仓集团主席吴天海称,计划拆分香港商用物业拟包括香港商场及酒店,未来将主力发展内地物业市场。"已经建好的也好,地块也好,只要是优质的,我们都会继续寻求,将我们的收租物业资产组合做得更强。"至2019年中,其内地开发的投资物业,包括5个时代广场、2个奥特莱斯、5个IFS。城市的选点,从一线开始,然后拓展到二线省会,现在则是聚焦几个新兴消费型强二线城市,如成都。

数据来源:九龙仓集团财报制图:商业地产头条

2、私有化退市?回看九龙仓百年命途

如果真如市场传言,九龙仓集团私有化退市,那香港人就要告别他们熟悉的00004.HK。香港股票代码,也是历史的见证。00001.HK长江实业,00002.HK中电控股,00003.HK香港中华煤气,00004.HK九龙仓集团……数字背后,是香江风云涌动的大时代。1886年,遮打与怡和洋行合作,创办了九龙仓。在今日海港城诞生地,九龙仓的最初开发计划,并不是要建一间商场,而是一个货仓码头。“当时,该地段尚未发展,有充足的土地兴建货仓码头,且临深海,可停泊大船,是建设货仓码头的理想地段。”学者冯邦彦曾在书中如是记载。

这个货仓码头,一直留存至上世纪60年代后期。此时,香港市区商住地日益稀缺,商厦重建,成为潮流。另一方面,香港的货运方式亦发生了变革,进入货柜化时代,传统货仓式微。九龙仓更换了主营业务方向,地产成为主导。1962年,九龙仓将原一号码头重建为4层海运大厦。1966年3月3日,海运大厦正式落成。同期建成的,还有香港酒店和海洋中心。70年代初,“海港城计划”出炉。历时十年有余,大体完工,“亚洲最庞大及成功的综合商业中心”就此问世。香港第二次地产高潮,自1975年开始。包玉刚、李嘉诚同时看上了怡和洋行手中的九龙仓,前者想着从船业转型登陆,后者寻求规模扩张。

多方博弈后,80年代,取得汇丰银行的全力支持,船王包玉刚的船队得以几何级膨胀,并再下一城收购九龙仓和会德丰,而李嘉诚则获得“四大洋行”之一和记黄埔。这也意味着,华资正逐渐取代英资成为香港地产新的掌控者。1984年,中英《联合声明》的发表,其中明确了香港土地契约安排,持续两年的香港地产低迷期结束,转而复苏。地价亦随之水涨船高。1988年,香港市区新楼平均每方呎升至1500元,较1984年上升138%。地产发展项目的规模越来越大,经营房地产所需要的资金也越来越庞大。大批中小型地产发展商逐渐被淘汰,而10个规模宏大、实力雄厚的地产上市公司,不断收购、兼并,成为左右市场的主导力量,九龙仓赫然在列。据香港政府的统计,以楼面总面积计算,从事地产发展的最大规模10家集团在1994-1996年的市场占有率分别是52%、56%、63%。并且自1981年以来,没有新的大型地产商能够打入这个阵营。手握重金,九龙仓建起了时代广场,同时开始了对海港城的“重建计划”,两次重建分别为九龙仓增加了113万方呎写字楼物业,及270万方尺写字楼和商场面积。据统计,1998年九龙仓旗下的投资物业组合已高达950.7万方呎,“尖沙咀地王”属性再次得以强化。

而其进入内地市场是从20世纪90年代开始,但发展并不顺利。遭遇宏观调控和1997年亚洲金融风暴后,香港地产商受到很大冲击。到了1999年后,内地市场开始回暖,香港本土市场不景气,港资再进内地,靠着正确定位和高端产品的开发经验打了场翻身仗。2002-2009年间,内地商品住宅销售面积、销售额年均增速分别为20% 、34%,而2009 -2013年此两项指标已降至8%和15 %。而在发展内地投资物业时,九龙仓集团采用了租售并举的方式,但随着物业销售不如预期,策略调整回归到曾经的商业地产。截至2016年(分拆九龙仓置业前),九龙仓在香港及内地的投资物业资产值达到港币3193亿元,占集团核心盈利的64%,内地物业盈利(折算为港币后)仍增加16%。

但分掉了“最贵重”六项香港收租物业后,九龙仓集团的资产、市值、股价都大打折扣。而它作为香港恒生综合大型股指数成分股的它,曾经具备的经营现金流充裕、盈利能力强、派息比率高等特点,亦随之灰暗。虽说对企业而言,没有一个完全固定的模式。根据不同的情况,适当地做出调整及他们认为当下最好的选择,无可厚非。但“百年港资”九龙仓,步履已现蹒跚,也是事实。香港人熟悉的00004.HK,会就此私有化么?

(编辑:李国坚)