本文来自微信公众号“互联网与娱乐怪盗团”。

渠道为王还是内容为王?取决于你的立场、视角和时间周期

渠道为王还是内容为王一直是传媒产业亘古不变的争论热点。纵观影视、游戏行业发展历史,我们发现具有渠道优势的厂商更容易胜出。与实体产品不同,传媒产品具有很高的生产成本,但复制成本极低,渠道分销侧的规模效应才是影响整个产业发展的关键。整个传媒产业链的价值在于尽可能多的分销,叠加内容产品的不稳定,具有渠道优势的厂商更容易在内容分销中获得优势。具有渠道优势的厂商会向上控制一部分内容生产,进一步巩固和提升自身渠道的竞争力,诸如腾讯一样,top的渠道商也往往是top的内容厂商。然而内容基本可以适应任何渠道,不受渠道变革的影响;渠道却是用户消费行为选择的结果,存在着颠覆的风险。

1.好莱坞故事:为何控制节目制作的五大好莱坞制片厂不是主角

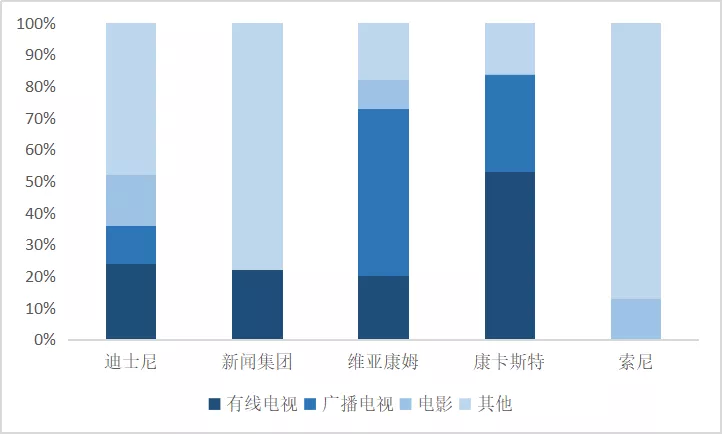

好莱坞是贯穿美国传媒产业发展的绝对主角。典型的好莱坞包括着:五大制片厂、五大电视网以及三大经纪公司,由他们主导着庞大的娱乐产业,当然也伴随着奈飞、亚马逊等流媒体入局。五大制片厂基本垄断了全部电影、电视制作,囊括影院、DVD、电视以及流媒体。从好莱坞五大制片厂从1948年到2007年的收入结构上看,好莱坞由严重依赖于院线,到院线、DVD并举,再到DVD与电视网主导的格局。现在五大制片厂已经分别归属于庞大的传媒集团,迪斯尼、时代华纳、索尼、新闻集团等。好莱坞制片厂在传媒集团的地位不再重要,制片厂占整个集团收入比例不足15%,而电视业务有占据制片厂的50%以上。

美国好莱坞制片厂收入结构变化

数据来源:《好莱坞电影史》

美国传媒集团收入结构(2019年)

数据来源:公司财报

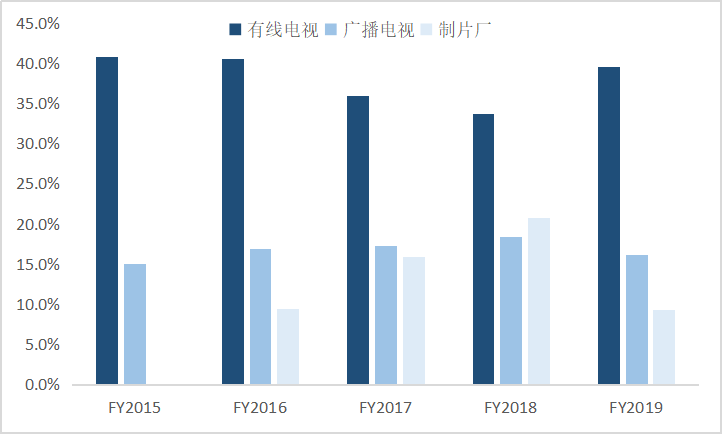

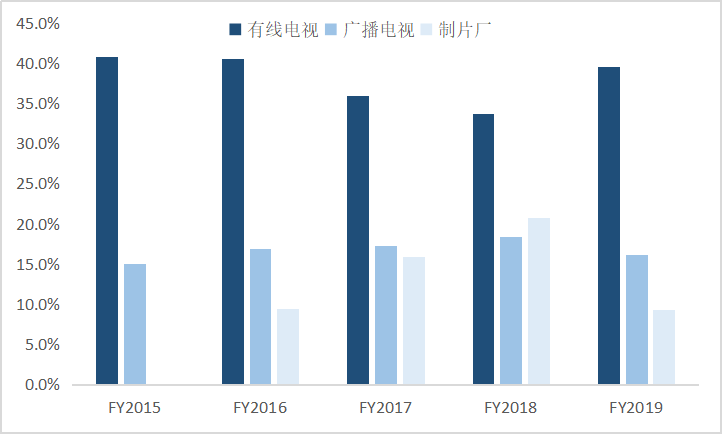

有线电视网具有最高且较为稳定的运营利润率水平。以迪士尼各部门运营利润率看,有线电视网络运营利润率维持在35-40%之间,而广播电视网络的运营利润率普遍在15%左右,以迪士尼影业、20世纪福克斯为主的制片厂运营利润波动较大10-20%之间(主要由于18年漫威贡献,正常运营利润率10%)。运营利润率水平也进一步说明内容与渠道的长期投资机会差异。

迪士尼各部门运营利润率(FY2015-2019)

数据来源:公司财报(影视制作包括:漫威、卢卡斯、皮克斯、迪士尼、20世纪福克斯)

由于美国法律规定各地有线电视系统必须接入当地广播电视信号,有线电视产业从发行环节依然控制在广播电视网手中;在不少传媒集团中有线电视网的运作仍然隶属于广播电视网。在传媒产业发展的初期,分散的内容制造商和渠道商相互匹配,具有内容制作优势的厂商和不断整合的渠道商脱颖而出,成为发行环节的核心角色,逐步形成高度集中的发行环节,提升发行的效率。一方面,传媒产品具有很高的生产成本,但复制成本极低,渠道的议价能力更高、规模效应更明显。另一方面,单一内容产品不稳定、受众有限,基于此打造的发行地位并不牢靠,难以形成稳定、集中的核心发行地位。

美国影视工业体系

2.游戏往事:主机游戏内容为王,泛游戏用户渠道更重要

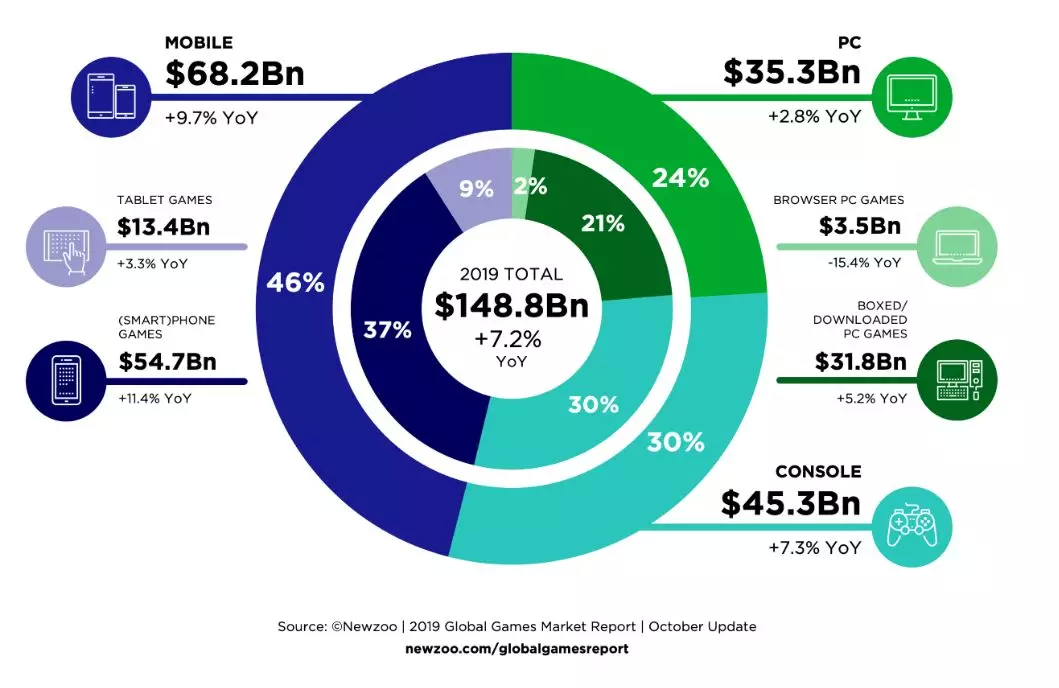

相比于影视行业,游戏行业对内容方更加倚重。游戏的生命周期更长、受众更为专业且品味高(尤其是主机游戏)、渠道迭代更快(不到50年间,主机游戏经历了8个世代)都是核心推动因素。而主机游戏也与手机游戏不同:1)主机厂商是“内容构建渠道”,通常通过强大的第一方内容为诱饵,建立庞大的玩家基础(玩家甄别能力强),从而控制渠道(硬件+软件的销售模式)。2)手机游戏渠道是“设备/应用构建渠道”,消费者并不会因为玩游戏而决定买什么手机、用什么应用,玩家的搜索行为/社交行为/时长消耗共同决定谁是强力的渠道,渠道进一步通过涉足内容加强自身的渠道力。二者的划分是非常有价值的,其一,主机仍占据着1/3游戏市场,重要性非常;其二,渠道与内容的关系各不相同;其三,VR的发展路径会更像主机游戏,面临着“先有鸡还是先有蛋”的抉择,而云游戏发展路径则更像手游,渠道是消费者行为决定的,且外生。

主机游戏仍控制着1/3游戏市场

数据来源:Newzoo

(一)主机战争:成也内容,败也内容,载舟覆舟

主机是非常重视内容的细分行业:1)用户专业且买断制要求用户的甄别能力:数百美元的硬件成本+单独销售的软件成本构成了天然的壁垒,优质的画面和可玩性也极大提高了玩家的品味,玩家对内容的甄别能力非常高。2)主机的更换周期相对较短:在主机出现的40-50年间,已经推出了八世代主机,任天堂、微软、索尼互有胜负,从第一方游戏到第三方游戏到起到了非常重要的作用。3)游戏IP经久不衰:头部经典内容具有非常高的持续性,《超级马里奥》系列、《最终幻想》系列都是主机上的长青游戏,内容的生命周期远远长于主机。综合上述几点,与大部分传媒行业不同,主机是内容构建的渠道生态,“内容为王”更为明显。

八个世代的主机战争

数据来源:公司财报、维基百科

整个主机历史过于冗长,我们以任天堂的发展为脉络,看“成也内容,败也内容”。提到任天堂的崛起,不得不先说“雅达利崩溃”。雅达利是第二世代最成功的主机,销量超3000万,一度占据着全球电子游戏市场的75%。1980s游戏行业的高景气度也导致了大量研发厂商进入,由于缺乏对内容的控制(自研游戏从75%下降到40%,没有控制发行环节),大量垃圾游戏充斥市场,全球电子游戏市场规模从420亿美元(1982年)下降至140亿美元(1985年)。

任天堂一鸣惊人

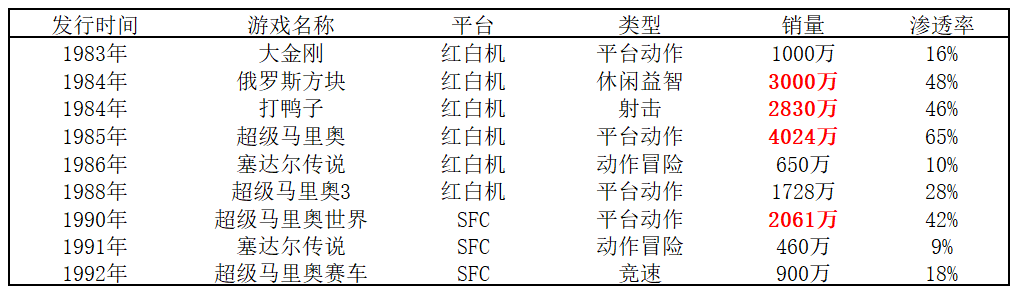

任天堂总结“雅达利”的崩溃在于给第三方太多的自由,市场被垃圾游戏充斥。1983年,任天堂在日本发布了著名的FC主机(俗称“红白机”),其首发就有《大金刚》、《大力水手》等经典街机游戏。尤其是《大金刚》的难度和耐玩性远超同时代游戏,成为红白机的第一个“杀手级内容”。由于第一方游戏的强大,《超级马里奥兄弟》、《塞尔达传说》,任天堂奠定了其主机霸主的地位,截至1990年35%的日本家庭和30%的美国家庭拥有红白机(当时美国家庭个人电脑的普及率尚不足23%)。作为红白机上唯一的发行方,通过所有游戏的卡带生产、销售排期、渠道铺货都在其监督下,对第三方开发商严格控制。优秀的第一方内容增强了渠道掌控力,从而越是吸引优质的第三方内容。然而严苛的第三方合作条款也埋下了隐患。

任天堂权利金制度埋下崩塌的种子

数据来源:任天堂

任天堂退守日本

1980年代末,计算机技术经历新一轮变革,16位处理器取代8位,NEC和世嘉磨拳擦掌新主机。世嘉MD凭借着一系列体育游戏和“剃须刀理论”(降低主机价格、卖游戏赚钱)迅速开拓北美市场,1991年6月的自研的《刺猬索尼克》甚至被成为“历史上最伟大的游戏”。任天堂的新一代主机缓缓推出,但凭借着《超级马里奥》、《塞达尔传说》等游戏,在日本市场后来者居上,SFC的总销量也高达4910万,超过世嘉MD。然而在北美,由于世嘉MD的先发优势牢固,吸引了以EA为代表的大量第三方开发商。实际上,任天堂的发行权出现松动,独占游戏数量大幅下降,渠道地位下降明显。

自研游戏是任天堂攻守战的功臣

数据来源:任天堂、维基百科(渗透率为游戏销量/主机总销量)

任天堂的大溃败

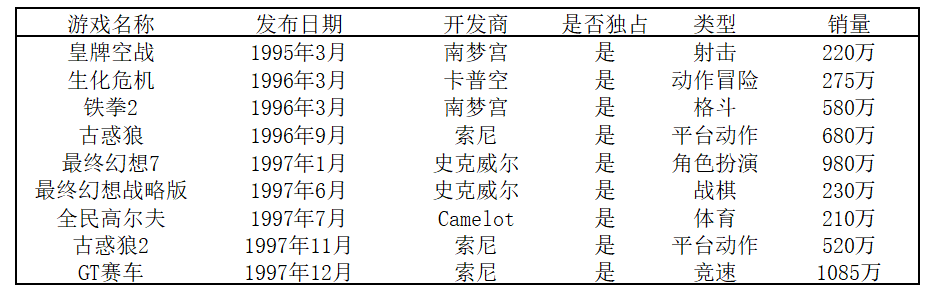

天下苦任天堂久矣,索尼揭竿而起,原来的第三方尽数归入索尼旗下。第三方开发商受够了“任天堂体制”以及无法接受任天堂因循守旧的采用卡带存储的愚蠢决策,纷纷倒戈索尼。1994年12月索尼PS上市,对于这次“攻势”,索尼准备充分,不仅在欧洲、日本建立大量游戏工作室,还与南梦宫、卡普空、史克威尔等第三方厂商展开独占合作,上线的第二年游戏数量就超过200款。1996年6月姗姗来迟的任天堂N64尽管在性能方面远超PS主机,但由于第三方游戏的集体“叛逃”而以失败告终。成也内容,败也内容,任天堂第五世代主机销量仅3000万台,远低于PS接近1亿台的销量,其内容体制也逐步瓦解。

第三方厂商归心于索尼

数据来源:索尼、维基百科

可以看出来,主机市场是以内容为王的市场,渠道是由内容构建的,厂商对内容的分成相对较低(实体零售中版权费用约10%、线下零售分成约25%)。优质的第一方内容是渠道控制力的根本,第三方内容的倾斜也至关重要,否则很容易造成任天堂式的失败。实际上,这也说明由内容构建的渠道控制力较弱、壁垒性也较弱。

(二)移动游戏:快消品属性,渠道为王,消费者行为是关键

相比于主机游戏,移动游戏有明显的快消品(FMCG)属性,即生命周期短(普遍不足2年)、生产周期短(大部分不足1年)、冲动消费、产品相似度高、用户品味“较差”等。最为重要的一点,与主机的“内容构建渠道”不同,手游是“设备/应用构建渠道”,导流能力更强。事实上,腾讯占据着60%的移动游戏市场,并且是盛趣游戏、祖龙游戏、完美世界等大型CP的重要发行方,什么造就了如此强势的腾讯?

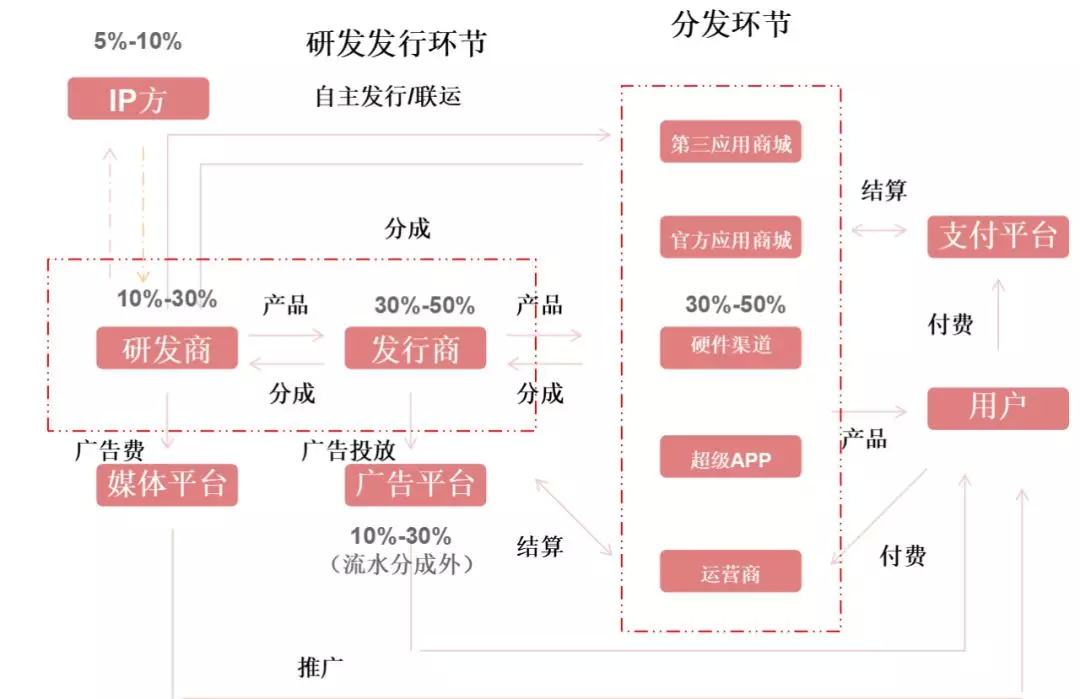

移动游戏产业链

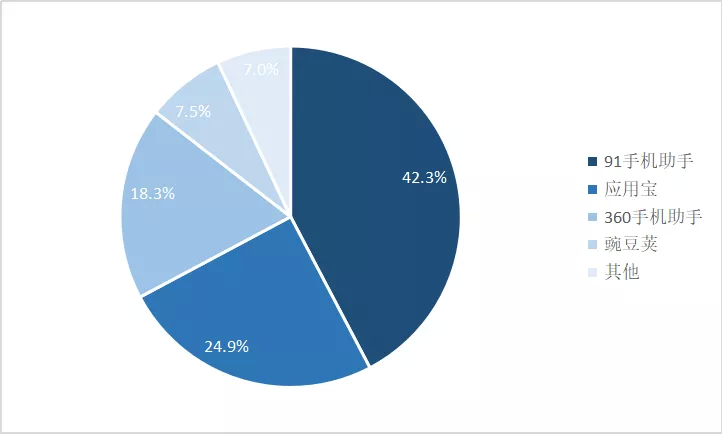

纵观移动互联网,我们经历了三个渠道时代:1)第三方应用商店:也可以称为过渡时期的渠道,91手机助手/豌豆荚的起源都来自于3G时代应用下载资讯费用较高,手机与电脑相互传输的产物。由于没有内容加持以及强大的护城河/流量优势(实际上移动端百度的流量极为有限,多数产品早期还需要91手机助手反哺;360手机助手更是缺少PC端三级火箭加持;唯有应用宝由微信作为中流砥柱),渠道间甚至会提高CP方分成比例/购买的方式争取明星游戏的首发权,首发权意味着用户和持续的联运收入。(大部分第三方应用商店分成比例为30%) 2)硬核联盟应用商店:搜索时期的渠道,随着国产手机出货量大幅提升,以华为、OV主导的国内手机厂商应用商店迅速崛起,由于硬件优势和系统设定(可以禁止从其他渠道下载游戏),大幅超过第三方应用商店。并且硬核联盟对游戏CP的分成极为强势,5:5分成比例也显著脱离海外公认水平;直到19年腾讯与硬核联盟重新谈判分成比例,手机厂商应用商店的强势地位才略有改变。3)Hero APP:推荐时期的渠道,随着人均APP触顶,人们的行为习惯从主动搜索变成被动推荐,Hero APP提供更长的展示空间。以头条系为例,假设1/3的广告收入来自于游戏,则整个头条系2019年的游戏买量收入或达300亿以上。有很多投资者认为Hero APP带来渠道的分散化,研发商的议价能力提升?然而如果按照买量计,CP方的买量比例甚至可能大于应用商店分成比例(2019Q1-3三七互娱的销售费用率约50-60%)。

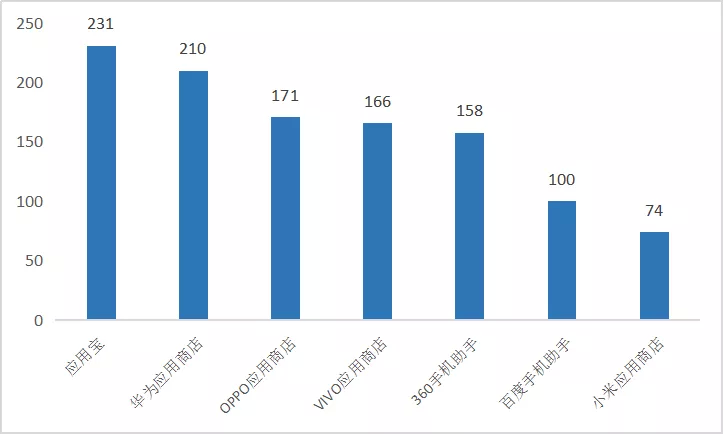

2015年是第三方应用商店的高光时刻

数据来源:易观智库(15Q4,不含系统应用商店)

现在,手机厂商应用商店用户占据上风(单位:百万)

数据来源:Questmobile

我们怎么理解腾讯在游戏领域的渠道力?1)时长杀手级应用:腾讯系占据着44%的移动互联网时长,其代表着源源不断的流量,为游戏提供更多曝光机会,并且这部分流量也很好的转移到应用宝手中。2)社交关系:腾讯的头部游戏无一例外是休闲竞技类游戏,此类游戏依赖着这种社交关系,非常方便与好友匹配,已存在的微信社交关系也可以免去“再社交”的困难。3)内容能力:腾讯的内容能力从端游时期就不断积淀,如果说端游时期还是单纯的渠道反哺内容,移动时代腾讯的研发能力也已经首屈一指,可以为渠道添砖加瓦。凭借这三方面的核心能力,以智能手机为载体的时代,腾讯将永不会被颠覆。

休闲竞技游戏最终都回归社交,而腾讯天然就有。

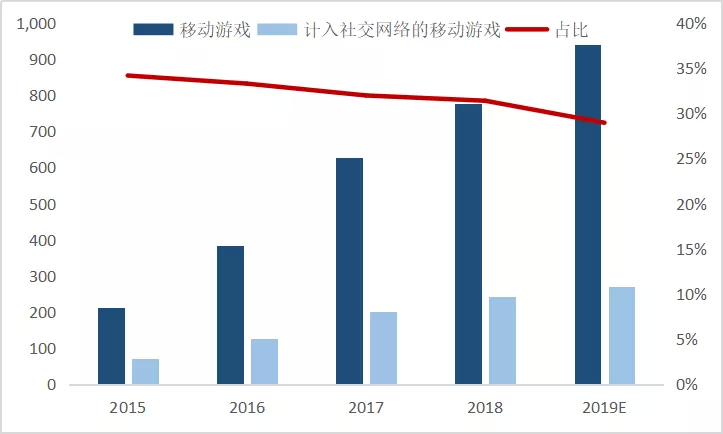

腾讯计入社交网络的移动游戏收入及占比

数据来源:公司财报

(编辑:程翼兴)