本文来自微信公众号“ 市川新田三丁目”。

上周金价的向上破位昭示了一点,如果经济出现大问题,各国政府和央行会迅速地采取实际的或预期将采取力度相当大的应对举措。当前市场和公众所共同面临的问题当然是公共卫生以及经济方面实际带来的可怕后果。到目前为止,市场对当前导致的经济增速放缓的反应让黄金成了大赢家,原因解读如下。

但在此之前,有必要先回顾一下金价在绝对涨幅以及相对于美股回报方面的表现。如下图所示,即便不是技术分析方面的高手也能看清楚金价在2015年止跌,在2015-2019年期间横盘整理,随后突破了两个重要的阻力位。第一个阻力位在1300美元,于2019年中被冲破,第二个阻力位就是在上周被突破的1600美元。

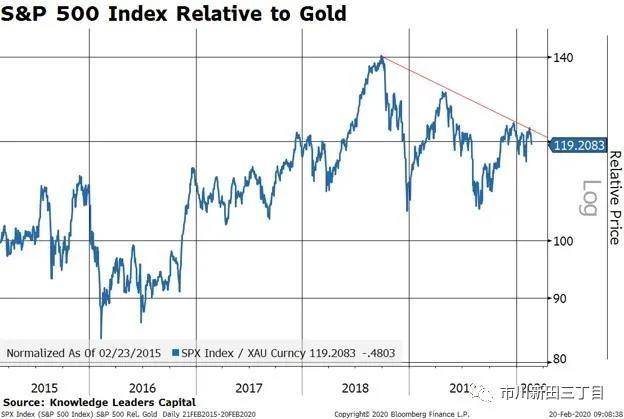

下图显示,标准普尔500指数的涨幅开始落后于黄金的趋势始于2018年末,尽管自那时至今标准普尔500指数上涨了15%。

在2018年末是什么东西发生了变化从而导致金价无论是从价格的绝对波幅乃至相对表现方面均如此突出?央行的干预当然是其中一个因素,还有就是实际利率的水平在势不可挡地下行。自从美联储在2018年终止量化紧缩以来,已连续三次调降了联邦基金的利率并开启了“嘴上不承认,身体很诚实”的量化宽松。当前,市场人士预测在今年年底前还会降息两次,这还是在美股创新高的情况下。如果美国股市调整个5%或10%,市场所期盼的或要求的降息次数又将是多少呢?

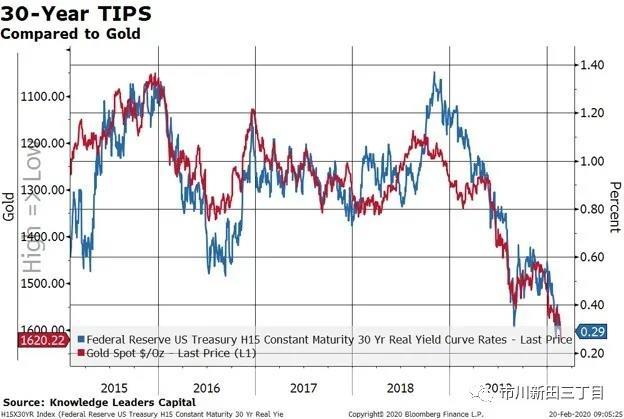

这些预期正在将以30年期通胀保值美国国债的收益率为代表的通胀调整后的美国实际利率的水平推至本轮经济周期的新低,实际利率的水平与金价负相关,因此在金价上涨的时期实际利率的水平会处于低位。

在下面第一张图中,左轴为根据2020年12月份交割的联邦基金利率期货合约的报价推导出的联邦基金利率的水平,指标是倒过来表示的,越往下联邦基金利率的水平越高;右轴为正常表示的金价。

下面第二张图中,左轴为倒过来表示的金价;右轴为30年期通胀保值美国国债的收益率。

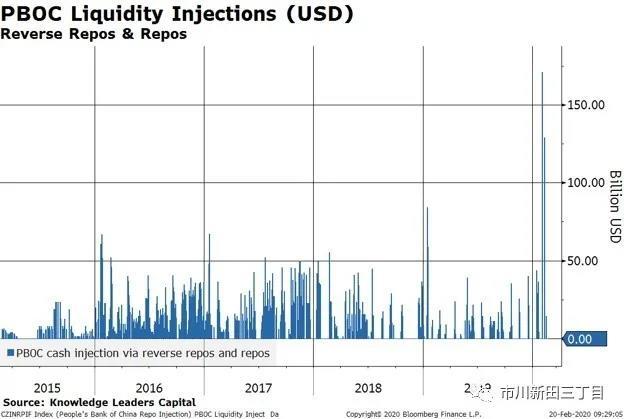

但正忙着推低利率水平的可并不仅仅是美联储。另一个不容忽视的因素来自中国,中国正在货币政策和财政政策两方面双管齐下以应对当前情况。下图显示的是中国人民银行通过逆回购向商业银行和其他金融机构提供流动性的情况,在逆回购交易中一家商业银行向央行提供流动性不那么好的金融资产作为抵押并获得一段时间的资金融通。通过这种方式,央行可以让金融体系暂时处于流动性较充裕的状态,中国人民银行过去几个星期的流动性注入规模达到了前所未有的程度。

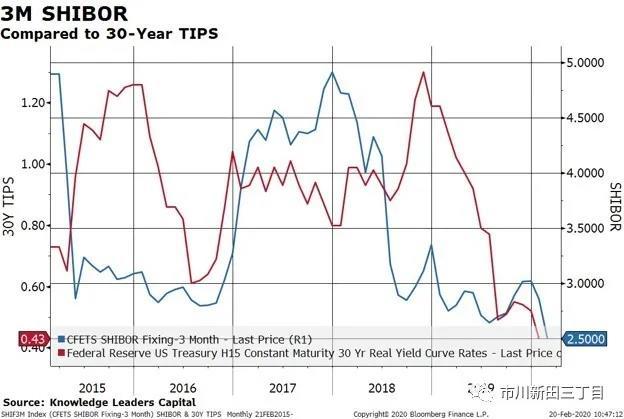

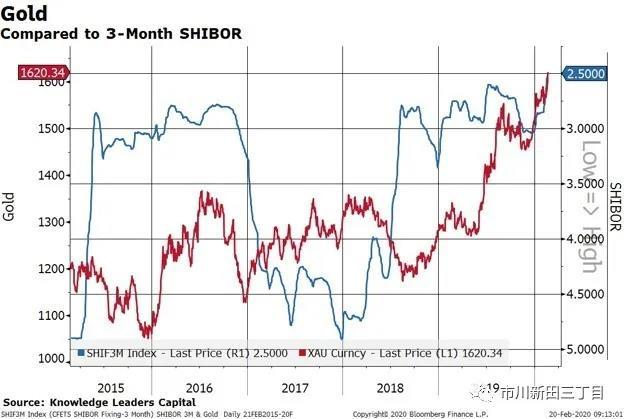

继而,以上海银行间拆借利率SHIBOR为代表的中国各家商业银行之间的融资成本也降至历史新低。听上去挺不错,在正常情况下这意味着金融体系运作良好。但在当前这个节点,这可不是融资状况比较宽松的迹象,SHIBOR的水平真正揭示的是中国政府正在向金融体系大举放水以防止市场崩溃,这就是为什么以前与金价和通胀保值美国国债的收益率并不相关的SHIBOR如今也在拉低实际利率的水平和拉高金价方面发挥作用的原因了。

(编辑:张金亮)