本文来自光大证券。

A+H策略前瞻

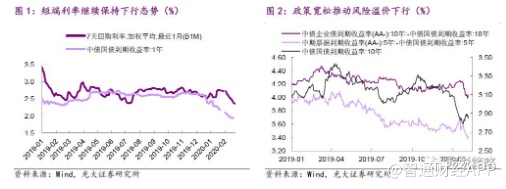

本周“政策松”持续强化推动市场大涨,再融资新政帮助激活中小企业定增重组,MLF和LPR降息继续推动实体融资成本降低,短端利率降至低位反映市场流动性充裕,且风险溢价明显下行。当前市场估值隐含增长预期已修复至5.4%,我们认为市场正从理性预期修复过渡到趋势外推阶段,政策松的乐观预期仍将外推,而且增量资金进场明显也为市场提供趋势外推动力。我们仍建议当前继续耐心持仓,密切关注逆周期调节的方向。配置上,继续关注TMT,无接触经济迎来中长期契机,并需要5G底层技术支持;消费中关注医药和在线消费,以及受益逆周期调节的汽车;周期中关注基建相关的建材和机械。港股方面,前期大市集中修复后,国际投资者避险情绪回升仍然给港股市场带来压力,使本周大市维持整固格局。向后展望,市场因成交不断萎缩大概率回到结构市状态。中期内,基本面可靠(教育、物业、医药、新能源汽车上游、半导体),基本面受益(线上教育、线上娱乐)和基本面有望好转(汽车、手机组件、可选消费龙头)的行业有望轮番表现。但短期因资金持续流失,市场风格暂时难以凝聚,个股行情1-2周内可能还显得散乱乏力。

北上资金继续净流入

2月17日-21日北上资金净流入64.9亿元(前值+43.7亿元),净流入居前的是食品饮料、消费者服务和计算机;南下资金净流入71.5亿港元(前值+209.3亿港元),净流入居前的行业是银行和通信。本周AH溢价指数上升2.09个百分点至125.82。

大类资产表现

十年期美债收益率环比下跌8.18%,报1.460%;美元指数上涨0.19%,报99.3486;人民币兑美元上涨0.53%,报7.021;伦敦现货黄金上涨3.91%,现货原油上涨3.32%,至53.78美元/桶。

权益大势回顾

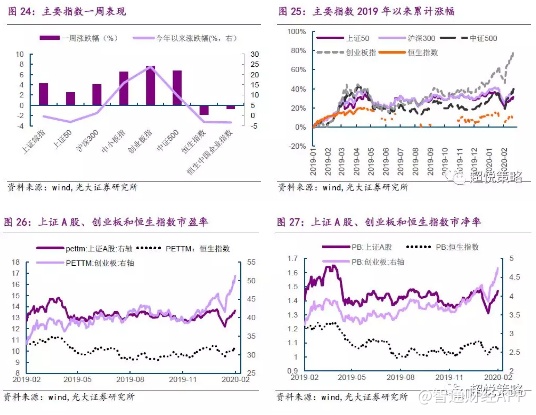

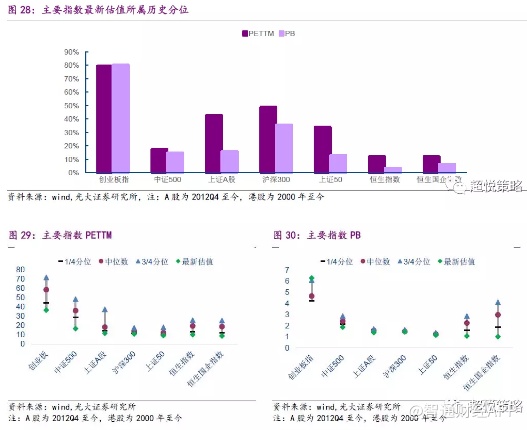

上证综指、上证50、沪深300、中小板指、创业板指和中证500上涨4.21%、2.52%、4.06%、6.54%、7.61%和6.70%,恒生指数和恒生国企指数分别下跌1.82%和0.67%。从最新市盈率看,创业板指63.86倍,位于87%历史分位;中证500为27.10倍,处于26%历史分位;上证A股13.52倍,位于51%历史分位;沪深300为12.45倍,位于59%历史分位;上证50为9.58倍,位于44%历史分位。从PB来看,创业板、中证500、上证A股、沪深300、上证50最新估值所处历史分位依次是85%、20%、27%、54%、21%。

行业比较概览

本周上涨最多的是电子、国防军工和通信;房地产和医药涨幅居后。从PETTM历史分位看,目前低于10%行业有:煤炭(1%)、房地产(4%)、建筑(6%)。从PB角度来看,银行、石油石化、煤炭、建筑(1%)低于历史5%分位数。近1月机构调研次数最多的公司是博雅生物(11次)。

风险提示

经济增速超预期下行;海外市场波动加大。

A+H 策略前瞻

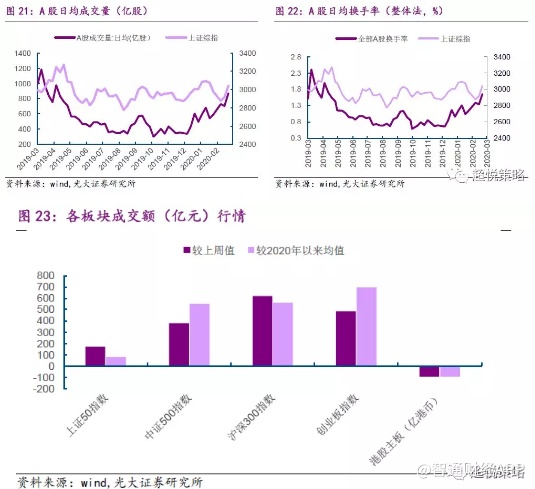

本周上证综指、中小板指、创业板指、恒生指数、恒生国企指数涨幅分别+4.20%、+6.54%、+7.61%、-1.82%、-0.67%。在政策持续保持宽松态势的条件下,A股市场加速上涨,两市成交额进一步放大,市场延续乐观情绪,融资融券余额持续提升,两融成交额占A股成交比重提升至11.36%,科创与汽车表现突出。香港市场方面,投资者避险再度反弹,港股大市本周进一步整固。板块层面,各行业板块多数调整,地产、综合以及资讯科技行业跌幅居前;原材料、电讯和必须消费品是唯有的三个维持正收益的行业板块。

北上资金净流入收窄。2月17日-2月21日北上资金净流入64.9亿元(前值+43.7亿元),净流入居前的是食品饮料、消费者服务和计算机;南下资金净流入71.5亿港元(前值+209.3亿港元),净流入居前的行业是银行和通信。本周AH溢价指数上升2.09个百分点至125.82。

本周市场加速上涨,各大宽基指数创下今年以来最大的周涨幅,多个指数创出年内新高,与本周政策松的逻辑被进一步强化有关。首先周初再融资制度调整使市场预期定增重组业务将被激活,有利于中小企业的融资和成长,代表中小创风格的中证1000、中证500大幅上涨,直接受益再融资业务松绑的券商板块也因此同步大涨。其次,央行本周开展的2000亿元MLF操作并将中标利率下调10bp,同时本周央行公布的2月LPR报价中,1年期LPR下调了10个BP,5年期以上LPR下调了5个BP,均有望推动实体企业的融资成本降低。由于央行在节后初期释放较多流动性,但春节后复工进程相对缓慢导致信贷需求疲弱,银行间市场流动性出现过剩状态,DR007滚动平均值降至一年多以来新低,而且较为宽松的货币政策环境也推动了处于高位的风险溢价大幅下行。

从未来政策取向来看,宽松态势有望继续保持。

往后看,当前市场估值所隐含增长预期已修复至5.4%,已基本达到合理水平,但由于政策松的逻辑正持续强化且无法证伪,我们认为市场正在从理性预期修复过渡到趋势外推的阶段。虽然企业复工已在逐步进行,但是在拐点并未到来时,经济正常运行仍将受到一定影响,政策将继续保持宽松态势,从而驱动市场对于流动性的乐观预期继续外推;另一方面,市场成交额大幅增长且两融余额明显上升,大量公募基金产品发行,表明增量资金正在流入市场,本身也将继续给市场带来趋势外推的上行动力。因此我们维持前期观点,建议当前继续耐心持仓,中期看,3月份需密切关注政策逆周期调节的方向。近期,亚太地区的日本和韩国病例数增长较为迅速,导致美元指数与黄金齐上涨,股市开始波动明显,可能成为短期需关注的风险。

配置上,除继续关注基本面向好的行业,也需要关注工业生产复工和逆周期调节对悲观预期修复。TMT整体继续看好,虽然在线办公、在线教育、云计算等行业主要是在短期受益,但我们认为这可能是所代表无接触经济发展的中长期契机[1]。因为在劳动力日益稀缺、资本日益过剩新格局下,以机器取代人为重要标志的无接触经济有望逐步提高经济上的合理性,而且“战疫”期对于无接触经济而言是一个机遇,5G作为无接触经济的重要技术底层,相关产业链有望迎来加速发展。消费方面,预防、诊疗等直接相关的器械、药品需求激增将给医药行业带来业绩提升,更重要的是公共医疗卫生体系受到的重视程度中长期仍将提升,仍可关注生物医药的结构性机会。消费行业虽然未来将面临数据下滑的考验,但在线消费起到一定的对冲作用,可继续关注,同时可适当关注汽车等稳定居民消费的重要抓手。周期方面,伴随工业生产复工逐渐恢复,且后期宽财政将继续发力,专项债发行有望推动基建投资上行,建材、机械、化工等相关行业可适当关注。

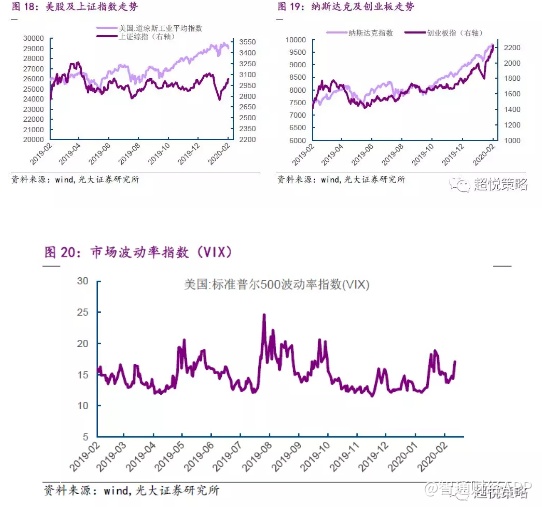

海外方面,美股市场也因投资者对全球经济表现的忧虑情绪而止住上行脚步,三大股指本周均录得调整。本周内,有两项数据给美股市场带来了较为直接的冲击。其一是苹果公司(AAPL.US)宣布,其将无法完成1季度的业绩指引。而进一步的消息也显示,由于中国的代工企业(如鸿海国际)延迟开工,苹果部分手机型号的生产也将低于预期。

这一消息无疑印证了数周来一直盘旋于投资者心头的忧虑,即全球经济还需要承受中国制造业产能的直接影响。虽然全球制造业企业受产业链上游的中国产能未能及时恢复的现象早已发生,例如汽车行业,但苹果公司直陈其业绩将受明显冲击则从情绪上给投资者带来更直接的影响。在标普指数PE估值已经几乎追平2018年年初高位水平的当下,动摇投资者对于2020年度业绩的信心,毫无疑问会给美股市场带来很明显地压制。

其次则是本周五发布的美国2月Markit PMI数据也低于预期。尤其是一直强劲的服务业PMI从上期的53.4直落至49.4(预期值为53)。受其影响,在美股调整的同时,美元指数从连升3周后的高位跌落,而黄金价格(伦敦金现货价)则冲高至1643美元/盎司以上,这是其2013年3月以来的最高水平。美国10年期国债收益率也在周五大跌,一路降至1.46%。这也使得美元长短期利差倒挂进一步加剧。

向后展望,投资者的避险情绪将在平稳一个月以后再度明显回升,可能带来一波短期的整固。而中期内,投资者对于经济的悲观情绪回升,则会和对货币宽松政策(例如预期美联储将考虑在3月降息或延长资产购买计划)的期待大体相互抵消,使得美股在3月议息会前保持震荡整理,但中枢可能不会大幅下移的状态。

港股市场方面,在前期大市集中修复后,国际投资者避险情绪回升仍然给港股市场带来了压力,使得本周港股大市维持整固格局。已有部分省市出现了连续数日零新增的现象。更有个别省份实现了确诊患者全部治愈出院且暂未出现新增患者的可喜局面。全球市场的risk off倾向使得港股大市承受了直接的压力。

本周内,港币兑美元汇率大幅走软,汇率数字从7.7679升至7.7877,周五盘中最高至7.7934。这是2019年8月以来港币汇率表现最差的一周。港币汇率迅速走弱,常常被认为是国际资金流出的信号。本周港股大市成交额进一步回落,主板日均成交金额跌破1000亿港币,至973亿港币,是今年农历新年以来的最低水平。

在前期港股大市集中修复和人民币汇率波动加剧引发的短期炒作逐渐降温后,港股市场开始逐步回到成交清淡和大市整固的“日常状态”。本周内,汇丰控股宣布新一轮较大规模裁员计划和股价震荡也给指数带来直接冲击。而资金流失也使得另一重磅股腾讯控股的利好消息未能带来股价进一步上扬,反而持续调整压制指数。

向后展望,短期内,由于国际投资者避险情绪可能有较明显回升,港股市场可能因资金流失而继续整固。港股主板日均成交金额可能会在未来3周内进一步降至800亿港币以下,而期间恒指则难有集中回升。板块方面,成交不断萎缩后,市场势必回到结构市状态。中期内,基本面可靠(教育、物业、医药、新能源汽车上游、半导体),基本面受益(线上教育、线上娱乐)和基本面有望好转(汽车、手机组件、可选消费龙头)中期内将会轮番表现,演绎个股行情。但短期内,因为资金持续流失,市场风格暂时难以凝聚,个股行情在1-2周内可能还显得散乱乏力。

大势判断

周期跟踪

截止本周,黑色系方面,秦皇岛5500大卡动力煤为571元/吨(前值571元/吨),螺纹钢现货为3450元/吨(前值3440元/吨),热卷为3570元/吨(前值3570元/吨)。全国35个地区螺纹钢库存上升,最新为1133.45万吨(前值995.49万吨);主要建筑钢材生产企业螺纹钢库存714.04万吨(前值622.99万吨)。

化工大宗商品方面,PVC华东库存为27.65万吨(前值24.50万吨),华南库存为8.30万吨(前值5.10万吨)。PE库存为61.12万吨(前值24.51万吨)。PP库存为89.43万吨(前值32.49万吨)。

工业生产方面,截至本周,六大发电集团日均耗煤量42.13万吨(前值38.11万吨);水泥价格指数下降,为159.7点(前值161.53点)。截至本周,唐山钢厂开工率下降,为60.14%(前值65.22%),全国高炉开工率下降,为61.88%(前值62.71%)。

大类资产

股市方面,本周A股与美股涨跌不一。具体看,纳斯达克指数下跌1.59%(前值上涨2.21%),标普500指数下跌1.25%(前值上涨1.58%),道琼斯工业指数下跌1.38%(前值上涨1.02%)。A股方面,本周创业板指上涨7.61%(前值上涨2.65%),上证综指上涨4.21%(前值上涨1.43%)。

其他大类资产方面,十年期美债收益率环比下跌8.18%,报1.460%;美元指数上涨0.19%,报99.3486;人民币兑美元上涨0.53%,报7.021;伦敦现货黄金上涨3.91%,现货原油上涨3.32%,至53.78美元/桶,恒生指数下跌1.82%。

权益大势

本周A股日均成交量869.24亿股(前值703.44亿股),日均换手率为1.65%(前1.34%)。分板块来看,上证50日均成交额上涨171.55亿元,中证500日均成交额上涨379.19亿元,沪深300日均成交额上涨618.73亿元,创业板指均成交额上涨482.10亿元。

港股日均成交量109.18亿股(上周115.40亿股),主板日均成交金额亿972.96亿港元(上周为1065.41亿港元)。行业方面,各行业板块多数调整,地产、综合以及资讯科技行业跌幅居前;原材料、电讯和必须消费品是唯有的三个维持正收益的行业板块。

从指数上看,本周上证综指上涨4.21%,上证50上涨2.52%,沪深300上涨4.06%,中小板指上涨6.54%,创业板上涨7.61%,中证500上涨6.70%,恒生指数下跌1.82%,恒生中国企业指数下跌0.67%。

从最新市盈率看,创业板指63.86倍,位于87%历史分位;中证500为27.10倍,处于26%历史分位;上证A股13.52倍,位于51%历史分位;沪深300为12.45倍,位于59%历史分位;上证50为9.58倍,位于44%历史分位。从PB来看,创业板、中证500、上证A股、沪深300、上证50最新估值所处历史分位依次是85%、20%、27%、54%、21%。

行业比较

分行业看,本周中信一级行业上涨最多的行业是电子、国防军工、通信;而上涨最少的行业是房地产、医药和银行。2020年以来,中信一级行业涨幅前五分别是电子、计算机、电力设备及新能源、国防军工和通信;2020年以来涨幅后五分别是钢铁、银行、房地产、煤炭和交通运输。

本周重要股东二级市场本周净减持45.53亿,净增持最多的行业为房地产(4.08亿);净减持最多行业为医药(-10.34亿)、国防军工(-7.52亿)、农林牧渔(-4.78亿)、电子(-4.69亿)。本周增持比例最高的前五个股分别是新元科技、桃李面包、中州控股、金科股份、开滦股份,减持比例最高的前五个股分别是龙洲股份、朗新科技、科华控股、英科医疗、康龙化成。

陆股通净流入64.9亿元(前值43.7亿元),从十大活跃个股所属行业看,净买入最多的行业为食品饮料(29.18亿)、消费者服务(8.97亿)、计算机(7.51亿);净卖出最多的行业是非银行金融(-10.05亿)、家电(-8.61亿)。

2020年1月23日至2020年2月22日,机构(含证券公司、基金公司、保险及保险资管、私募、其他)共调研上市公司176家,机构调研公司数量最多的前五个行业分别是计算机、医药、传媒、电子和基础化工;调研公司数量最少的行业是有色金属、交通运输、综合金融;近一月机构调研总次数最多的公司是博雅生物(11次)。

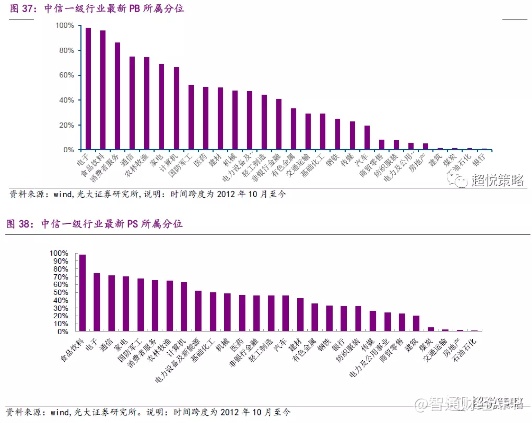

截止2020年2月22日,从PETTM历史分位来看,低于10%分位的行业有:煤炭(1%)、房地产(4%)、建筑(6%)。从PB角度来看,银行(1%)、石油石化(1%)、煤炭(1%)、建筑(1%)、房地产(5%)、电力及公用事业(5%)、纺织服装(8%)、商贸零售(8%)低于历史10%分位数。从PS角度来看,石油石化(1%)、房地产(2%)、交通运输(2%)、煤炭(5%)低于历史10%分位数。

风险提示

1、经济增速超预期下行;2、海外市场波动加大

(编辑:郭璇)