本文来自“新浪网”

北京时间2月21日消息,股神巴菲特(Warren Buffett)将于本周六发表投资者期待已久的伯克希尔·哈撒韦(BRK.A.US)(Berkshire Hathaway)年度致股东信。

伯克希尔年度股东信可以追溯到1977年,现在已在伯克希尔官网上进行记录,这被认为是投资者的必读材料。

今年,投资者将渴望看到巴菲特是否已经寻觅到过去几年中无法进行的“大象级”收购。

巴菲特在去年此时曾表示,尽管伯克希尔最近表现不佳,但他还是热衷于“进行令人瞠目”的收购,但目前只有一个问题:价格过高以至于无法进行大笔收购。

巴菲特表示:“令人失望的现实意味着,2019年我们可能会再次看到扩大股票持仓。尽管如此,我们仍然希望获得大象般的收购。”

但是自巴菲特在2019年发表评论以来,标准普尔500指数甚至攀升至更高位,回报率超过23%。

巴菲特的信通常充斥着投资建议和风趣轶事,令华尔街一瞥他和合伙人查理-芒格(Charlie Munger)是如何看待股票市场的,无论是昂贵还是便宜,悲观还是乐观。

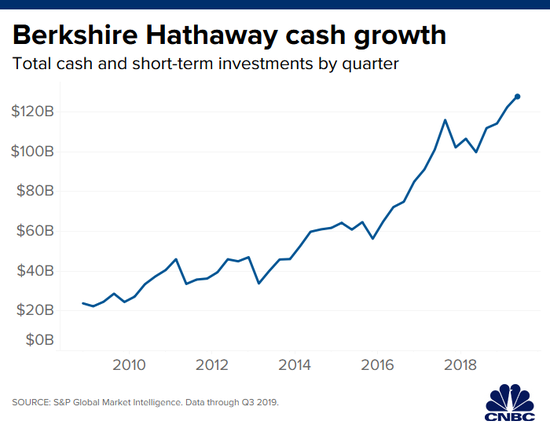

近年来,对于伯克希尔的投资者而言,这类评论尤其重要,因为有些人已对巴菲特如何部署其1200亿美元的现金储备已失去耐心。

巴菲特在最近的一封股东信中称,现金充裕使伯克希尔自1965年以来的每股账面价值的年均复合增长率高达18.7%,是标准普尔500指数的两倍。

但近年来标准普尔500指数在一年、三年、五年和十年的表现都超过伯克希尔,因高增长的科技股导致股票不断创出新高,且股票也变得更加昂贵。

伯克希尔投资人、Gullane Capital创始人兼现任分析师Trip Miller称,“我是一个有耐心的人,但是当你在指数上表现落后一、三、五、十、十五年,且坐拥巨额现金时,那真令人沮丧。”

可以肯定的是,巴菲特的投资副手托德-康布斯(Todd Combs)和泰德-韦斯勒(Ted Weschler)已将伯克希尔的投资扩展到了新领域,包括四年前在苹果(AAPL.US)公司中的大量持股。

自那以来,苹果一直是伯克希尔表现最好的持仓股之一。自2017年初以来,苹果193%的回报率远远领先于可口可乐(KO.US)(59%)或美国银行(BAC.US)(66%)等持仓股,且远远超过了卡夫亨氏(Kraft Heinz),这是伯克希尔罕见的投资错误,该公司同期的回报率为负64%。

KBW分析师Meyer Shields认为,“伯克希尔表现不佳主要反映了三件事:

1、卡夫亨氏的表现比预期的要差得多;

2、在资本便宜且收购价格高昂的情况下,伯克希尔长期投资技巧的作用显然不那么明显;

3、糟糕且不断恶化的信息披露使投资者更加依赖巴菲特的性格(可惜是有限的),而不是基本面。”

(编辑:郑雅郡)