本文来源于中金研究报告,作者为分析师孔令鑫、张梓丁 。

根据工程机械行业协会披露,2020年1月,我国挖掘机行业销售量为9,942台,同比下降15.4%,降幅符合我们的预期。剔除春节提前导致的工作日变动影响,1月份工作日平均销量同比增长16.3%,增速环比12月份下降9.5ppt。

小吨位产品降幅最小,出口市场表现出众。1月销量分吨位来看,大挖(>30t)、中挖(20~30t)、小挖(<20t)分别销售1,105台/1,584台/5,069台,分别同比下滑27.5%/31.0%/19.8%;其中小挖降幅最小,主要受益于市政基础设施建设需求支撑。分地区来看,1月国内市场销售7,758台,同比下滑23.5%,出口销售量2,184台,同比增长35.3%,海外出口需求保持快速增长。

1月工程机械利用小时数普降,疫情影响仍将持续。从下游开工情况看,1月份我们预计国内挖掘机、汽车起重机、混凝土泵车月均利用小时数分别同比下滑39.2%/31.6%/34.8%,剔除春节因素影响后,分别同比下滑16.4%/5.9%/10.3%。新冠肺炎疫情对下游施工产生负面影响,我们预计在2月份表现更加明显。

2月行业销量降幅或将扩大,期待3月份下游需求逐步恢复。由于工程机械厂商复工延迟,当前工程机械主机厂人员复工比例约在30~50%,我们预计2月份挖掘机行业销量可能出现高双位数下滑;往前看,随着主机厂复产比例提升,以及下游建筑工程企业的陆续复工,3月份行业销量降幅或呈现明显的收窄。展望一季度,我们预计挖掘机行业销量同比降幅约在20%左右。

期待淡季需求回补,2020年展望谨慎乐观。随着疫情得到妥善控制,经济建设回归正常,基建、房建需求逐步恢复,我们预计工程机械行业3月后有望出现需求回补。特别地,在2019年4~6月份基数相对不高的背景下,2Q20行业增长值得期待。全年来看,我们认为工程机械行业有望出现“旺季不旺、淡季不淡”的平滑趋势。

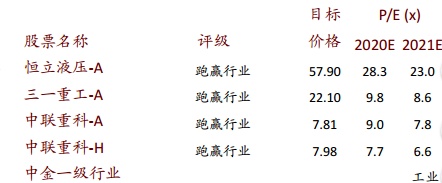

工程机械龙头厂商增长可持续,维持长期看好。展望未来,我们认为我国工程机械龙头厂商将持续受益于进口替代及海外份额扩张,技术实力领先、海外布局良好的龙头企业有望长期胜出。我们维持看好恒立液压、三一重工、中联重科-A/H,建议关注徐工机械(未覆盖)。

估值与建议:中金维持对所覆盖公司的盈利预测与目标价。当前股价下,恒立液压对应2020/2021市盈率分别为28.3/23.0倍;三一重工对应2020/2021市盈率分别为9.8/8.6倍;中联重科A股对应2020/2021市盈率分别为9.0/7.8倍;中联重科H股对应2020/2021市盈率分别为7.7/6.6倍;上述公司估值合理偏低,重申“跑赢行业”评级。

风险:下游需求不及预期。

(编辑:文文)