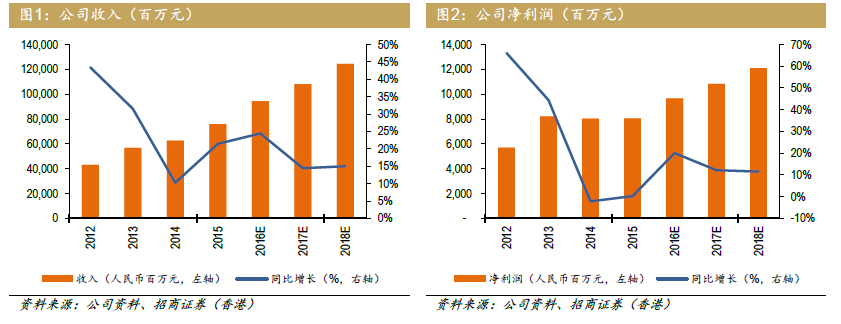

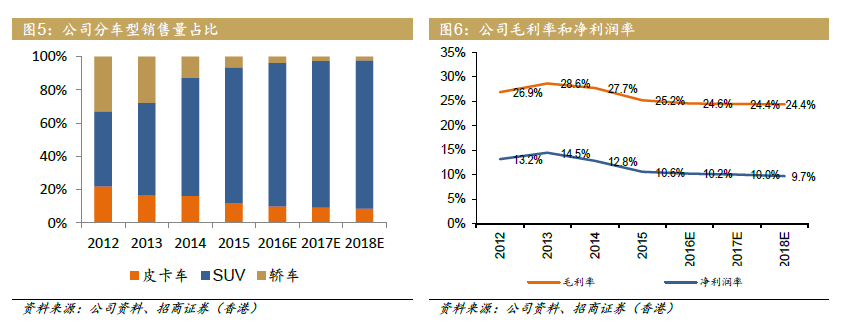

智通财经查阅发现,招商证券(香港)近日发表研报,表示长城汽车前三季净利润增长16.1%,第三季毛利率下降源于低配版SUV、淡季发放消费红包以及经销商返利政策调整,预计第四季度毛利率企稳。 SUV销售占比上升改善产品结构,平均售价上升稀释了产品降价的负面影响。高端车H7有月销量过万辆的潜力,有利于改善平均售价及毛利率。该行上调2016-18年净利润预测12-17%,市场对公司过度悲观,维持“买入”评级,提升目标价至11.0港元,相当于2017年预测市盈率8.1倍。

前三季利润增长16.1%,四季度毛利率有望企稳

报告提到,前三季度公司净利润同比增长16.1%至72亿元人民币,好于预期。前三季度毛利率同比下降1.1个百分点至25.1%,第三季度毛利率同比和环比分别下降0.8/2.6个百分点至23.8%,因为:(1)第三季推出的低配版H2和H6的规模经济效应尚未体现,毛利率相对低;(2)第三季度属消费淡季,给终端消费者发放1亿元消费红包;(3)对经销商返利从往年的年底一次性计提改为按月计提。第四季度属旺季,随着公司销量持续高增长,上述负面影响淡化,保守预计四季度毛利与三季度持平。预计2017年公司产品结构持续提升以及H7上量有利于减轻公司毛利率压力,2017年毛利率同比温和下降0.6个百分点至24.6%。

销量增长好于预期,产品结构提升稀释降价负面影响

招商证券表示,前9月公司销量同比增长17.6%,好于我们预期。SUV车型销量增长23.2%,销售占比同比升4个百分点至86%。产品结构改善部分稀释了产品降价和低配版SUV的负面影响,尽管公司部分产品降价,但估计前三季度整体平均售价略有上升。目前高端车H7交货需要等待1-1.5个月,市场潜力仍大,预计明年的月销量能冲破一万辆,将进一步提升公司的产品结构。

SUV需求仍然强劲,关注动力总成技术进步

报告还提到,预计明年SUV仍然是增长最快的汽车细分市场,公司H6 Coupe/H7/H2-S将成为明年销售主要增长动力。公司明年将推出1.5T/1.3T的直喷发动机以及7DCT变速器,新的动力可以改善产品的节油性,提高市场竞争力。