本文来自微信公众号“EBSCN电新研究”。

本文要点

为什么看好磷酸铁锂电池?

与三元电池相比,成本、安全性、循环性都是磷酸铁锂电池的优势所在,其缺点主要包括:1)能量密度较低,特别是体积能量密度过低;2)低温性能较差。过去几年,三元电池的装机量占比由2016年的23%增长至2019年的62%,而磷酸铁锂电池的装机量占比由72%降至32%。主要原因在于:(1)补贴政策推动了乘用车三元化的趋势;(2)三元电池能量密度的提升空间更大;(3)三元电池降本空间更大。

从近期情况来看,我们认为,有必要重新审视以上三个因素,磷酸铁锂电池的行业逻辑出现变化:1)变化之一:政策层面,推动乘用车三元化的政策因素逐步弱化,技术路线可能分化;2)变化之二:技术层面,2019年以来宁德时代、比亚迪(01211)出现明显技术进步,特别是比亚迪“刀片电池”方案更加适用于磷酸铁锂电池,这使得磷酸铁锂电池与三元电池体积能量密度的差距缩小;3)变化之三:成本层面,精简结构可以从电池包层面实现降本,磷酸铁锂电池的降本空间超过预期,磷酸铁锂电池包的成本有望率先达到0.5X元/Wh的水平。

需求:立足商用车,渗透中低端乘用车。

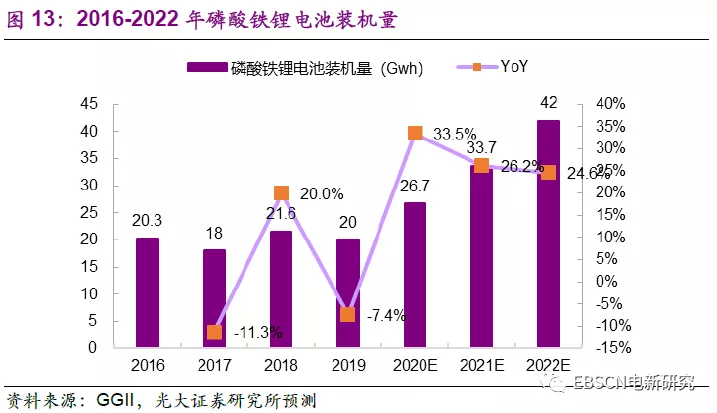

商用车的需求与磷酸铁锂电池的匹配度较高。根据GGII的数据,客车领域磷酸铁锂的装机比例在85%以上,专用车领域磷酸铁锂的装机比例不断提升,2019年均值近70%。在乘用车领域,磷酸铁锂的装机量占比不断下降,2019年以来占比基本维持在5%左右。对于中高端车型,动力电池的成本占比在30%以下,与品牌、性能、驾驶体验等因素相比,较高的电池成本这一因素明显弱化;在十万级别以下的车型中,搭载磷酸铁锂电池可以显著降低成本。我们预测2022年国内磷酸铁锂动力电池装机量将达到42Gwh,2020-2022年CAGR接近30%。

格局:电池一超多强,材料相对分散。

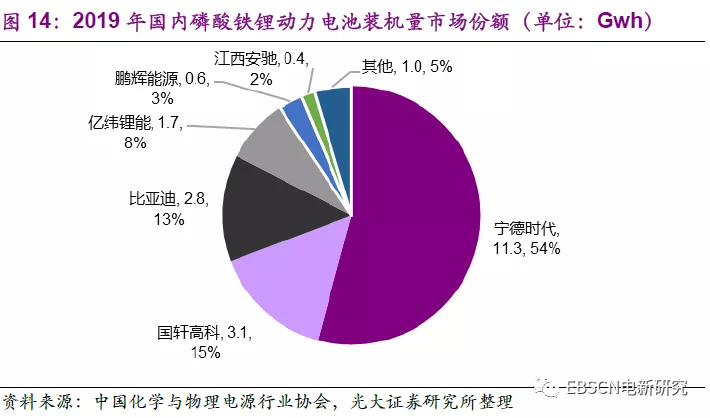

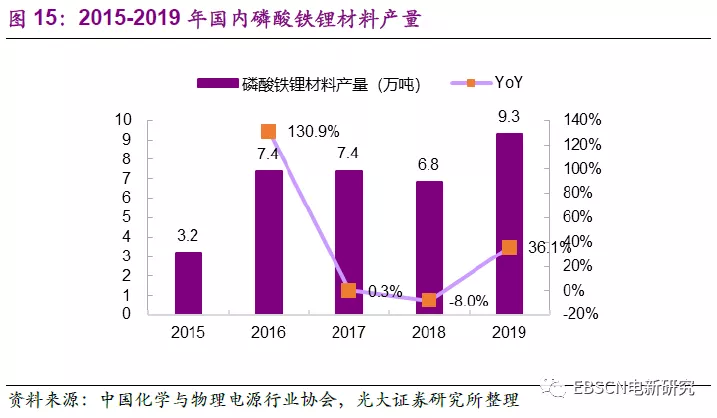

2019年国内磷酸铁锂电池装机量排名中,宁德时代以11.3Gwh的装机量位居国内第一,市占率达到54%,国轩高科、比亚迪、亿纬锂能是第二梯队。整体来看,磷酸铁锂动力电池的竞争格局相对稳定。2019年国内磷酸铁锂正极材料产量约9.3万吨,同比增长36.1%。德方纳米的磷酸铁锂产量达到2万吨水平,而贝特瑞、国轩高科达到1.5万吨规模。

投资建议:

电动车行业未来几年从政策驱动向市场驱动转变。中低端车型,对电池成本更加敏感,磷酸铁锂电池更具性价比优势。建议关注:(1)电池环节的优质企业,包括宁德时代、比亚迪、国轩高科、亿纬锂能等;(2)材料环节的优质企业,包括德方纳米、中国宝安、湘潭电化等。

风险提示:

政策风险、技术路线变更风险、竞争加剧风险、原材料价格波动风险。

01为什么看好磷酸铁锂电池?

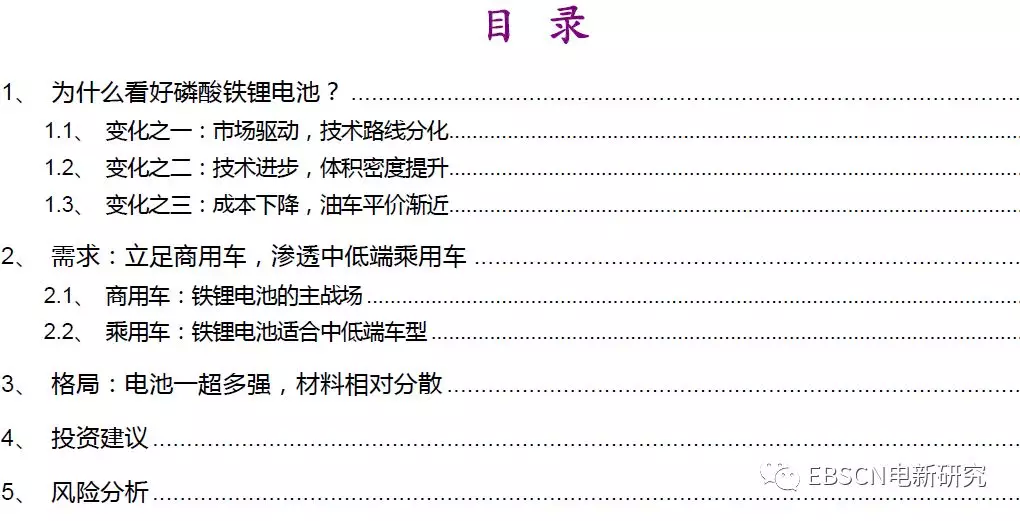

按照技术路线不同,动力电池主要分为三元电池、磷酸铁锂电池、锰酸锂电池等。对于动力电池的性能评价,一般包括成本(元/Wh)、体积能量密度(Wh/L)、质量能量密度(Wh/kg)、安全性、循环性、放电倍率、低温性能等。相对于三元电池,磷酸铁锂电池的缺点主要是:1)能量密度较低,特别是体积能量密度过低,从而影响乘用车的续驶里程;2)低温性能较差,不适合在北方冬季环境下使用。除了以上两点之外,成本、安全性、循环性及放电倍率都是磷酸铁锂电池的优势所在。

从过去几年动力电池装机数据来看,三元电池的份额越来越高,由2016年的23%增长至2019年的62%,而磷酸铁锂电池的装机量占比由72%降至32%。主要原因在于:(1)政策层面,补贴直接挂钩续驶里程、能量密度等指标,推动了乘用车三元化的趋势;(2)技术层面,三元电池能量密度的提升空间更大,从而使得整车续驶里程能够持续提升;(3)成本层面,三元电池技术进步推动成本下降,降本路径更多,降本空间更大。因此,三元电池的装机量占比提升,而磷酸铁锂电池的装机量占比下降。

从近期情况来看,我们认为,有必要重新审视以上三个因素,磷酸铁锂电池的行业逻辑出现变化:

变化之一:政策层面,电动车补贴在2019年出现大幅退坡,预计2020年底补贴完全取消,并且《新能源汽车产业发展规划(2021-2035年)》(征求意见稿)中不再对能量密度、续驶里程等设定目标,推动乘用车三元化的政策因素逐步弱化,未来行业主要由市场化因素驱动,技术路线可能分化;

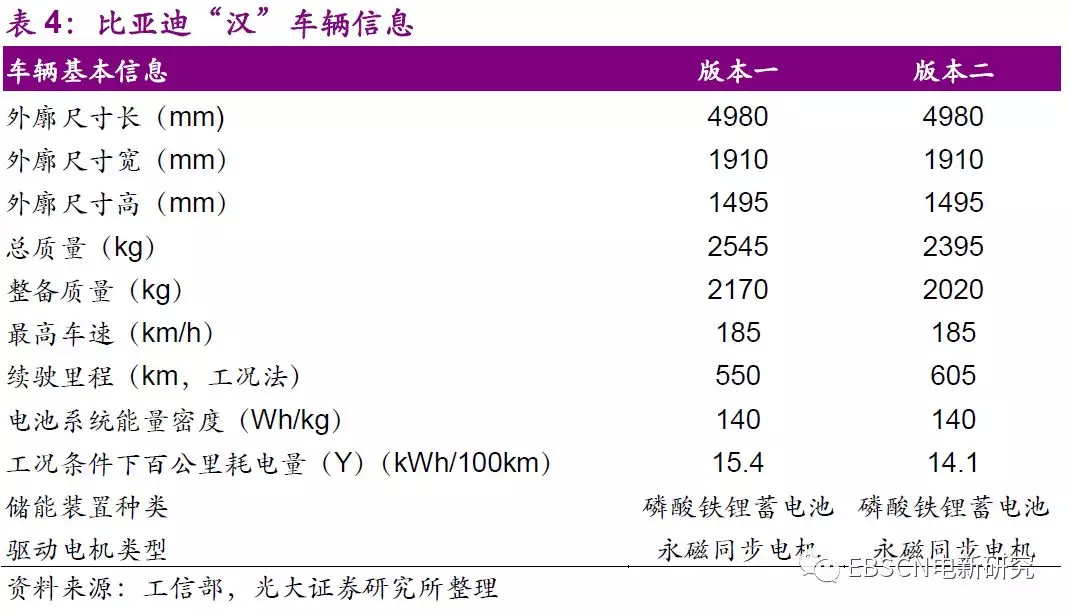

变化之二:技术层面,2019年以来宁德时代、比亚迪出现明显技术进步,通过精简结构的方式提升能量密度成为两大龙头共同的选择,特别是比亚迪“刀片电池”方案更加适用于磷酸铁锂电池,这使得磷酸铁锂电池与三元电池体积能量密度的差距缩小,从而使得搭载磷酸铁锂电池的乘用车(比亚迪“汉”)的续驶里程突破600km;

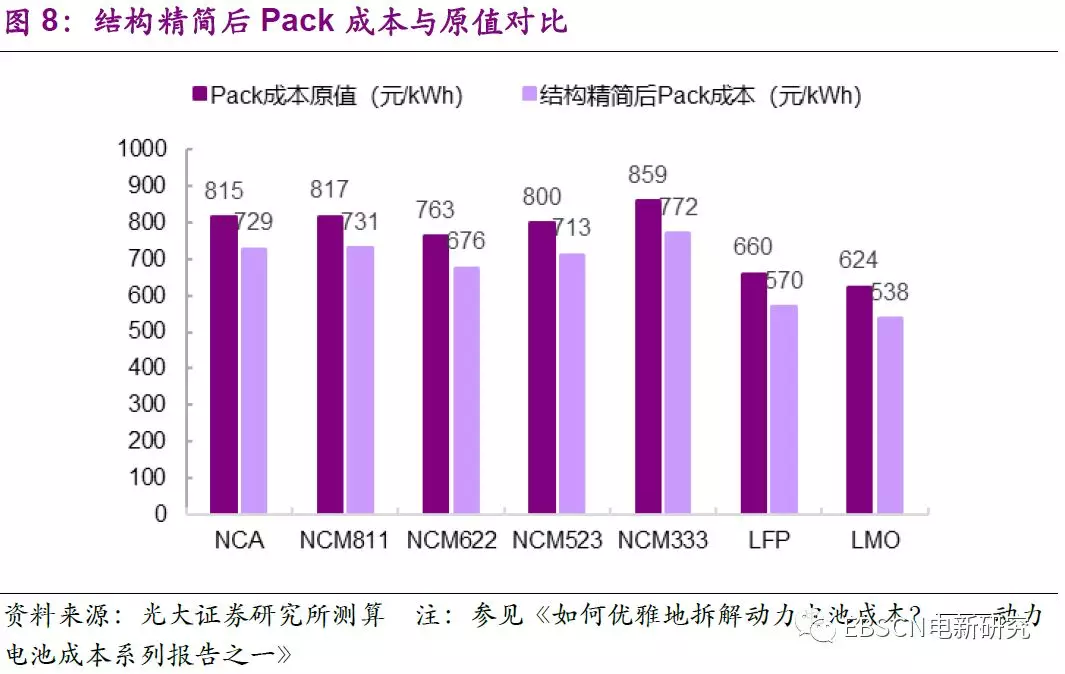

变化之三:成本层面,精简结构可以从电池包层面实现降本,磷酸铁锂电池的降本空间超过预期。根据我们前期的报告《如何优雅地拆解动力电池成本?——动力电池成本系列报告之一》,磷酸铁锂电池包的成本约0.66元/Wh,结构精简后成本下降约10%-15%,磷酸铁锂电池包的成本有望率先达到0.5X元/Wh的水平。

1.1变化之一:市场驱动,技术路线分化

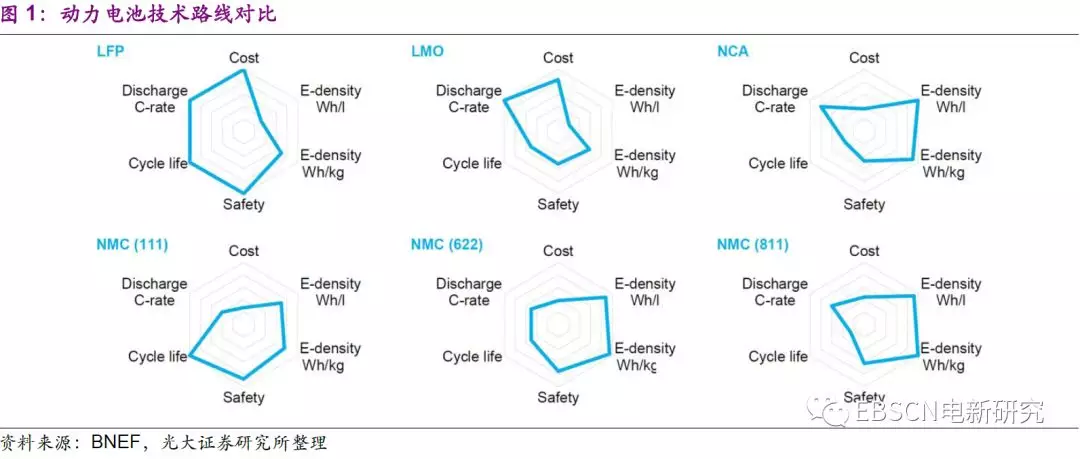

过去几年,国内电动车的发展主要依赖补贴政策的推动。根据表1的梳理,电动车特别是纯电动乘用车主要根据续驶里程划档补贴,续驶里程越高,单车补贴额也越高,例如,2019年,续航在250-400km之间的车辆补贴为1.8万元,大于400km续航的车辆补贴2.5万元;补贴系数则根据电池质量能量密度划档,动力电池系统的质量能量密度低于120Wh/kg无补贴, 120-140Wh/kg的车型按0.8倍补贴,140-160Wh/kg的车型按0.9倍补贴,160Wh/kg及以上的车型按1倍补贴。这样的补贴政策引导车企推出更长续驶里程的车辆,搭载更高能量密度的电池,乘用车纷纷搭载三元电池,磷酸铁锂电池的需求受到压制。

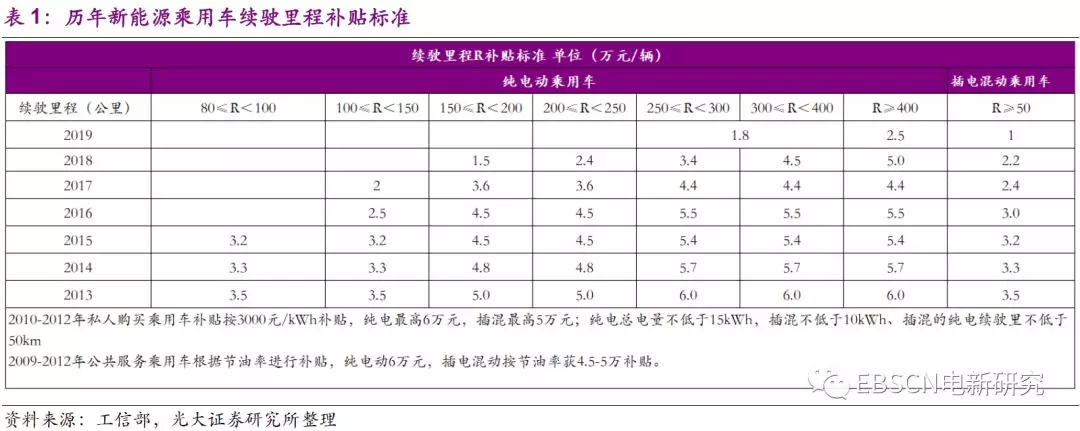

中短期来看,压制磷酸铁锂电池需求的政策因素逐步弱化。2019年12月,工信部等部门起草的《新能源汽车产业发展规划(2021-2035年)》(征求意见稿)对外公开征求意见,下表梳理了四个规划文件,可以清晰地看到政策思路的变化,新版规划未设定能量密度、续驶里程等指标。展望未来,随着消费者对新能源汽车认可度的提高,市场将起决定性作用,企业的自主选择权将增强,产品及技术路线的多样性将增加。

1.2变化之二:技术进步,体积密度提升

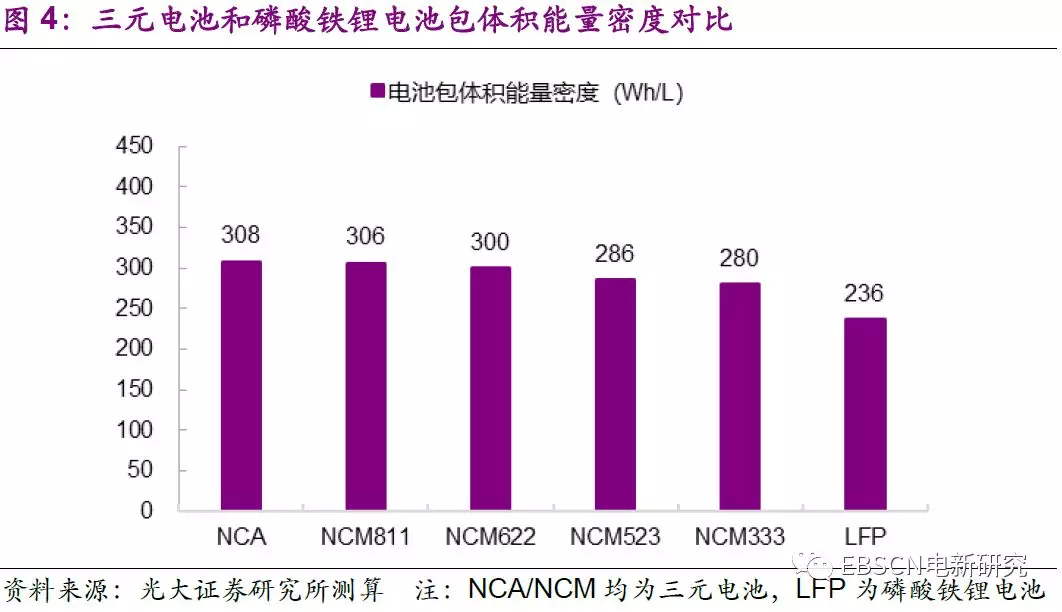

根据我们的动力电池成本模型,其他参数设定一致的情况下,磷酸铁锂电池包体积能量密度要比三元电池包低15%-25%,这意味着在同一辆电动车里面,磷酸铁锂电池的带电量要比三元电池低15%-25%,也就是说,搭载磷酸铁锂电池的电动车续驶里程更短。

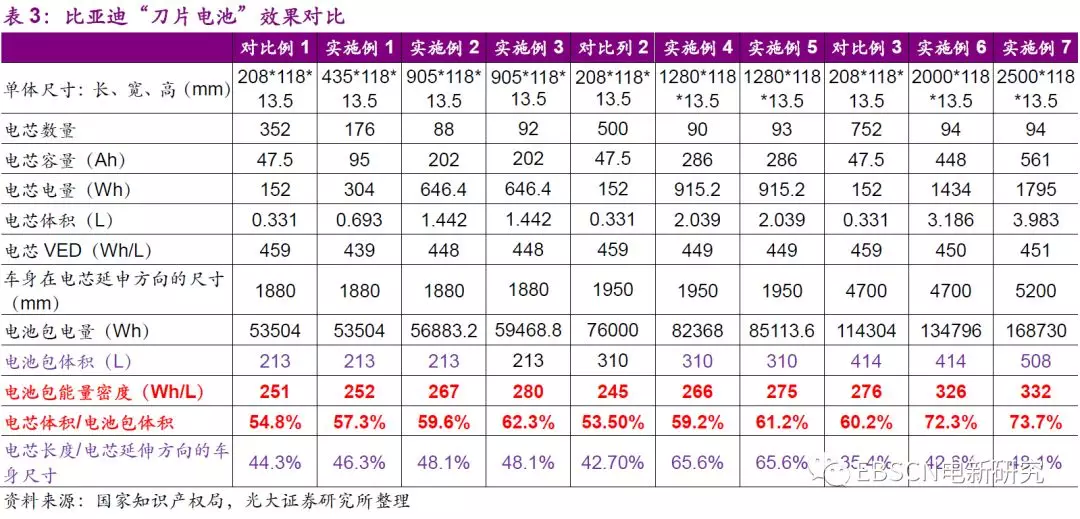

“刀片电池”方案使得磷酸铁锂电池体积能量密度取得突破。2020年1月11日,比亚迪董事长兼总裁王传福在中国电动汽车百人会论坛(2020)上发言,比亚迪开发的“刀片电池”属于新一代磷酸铁锂电池(超级磷酸铁锂电池),将于2020年量产,体积比能量密度比传统磷酸铁锂电池提升50%,具有高安全、长寿命等特点。由于磷酸铁锂电池的安全性更好,因此“刀片电池”更适合磷酸铁锂电池。表3是比亚迪“刀片电池”专利中的数据,利用“刀片电池”新方案,电池包体积能量密度比对照组明显提升。

1.3变化之三:成本下降,油车平价渐近

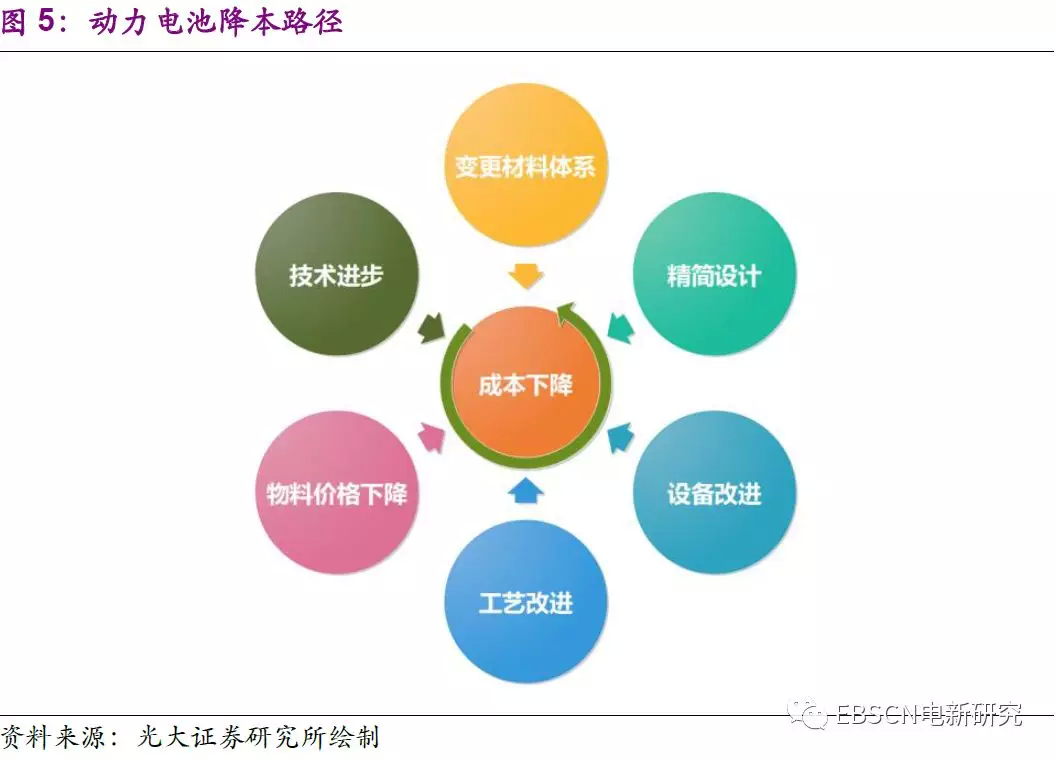

动力电池成本的下降主要依赖:(1)技术进步(提升电压、精简基材等);(2)使用更具性价比的材料体系(高镍三元、磷酸铁锂等);(3)更低的物料价格;(4)精简电池结构;(5)工艺改进(提升材料利用率、良品率);(6)设备改进(提升自动化水平、减少设备投入、降低故障率等)。

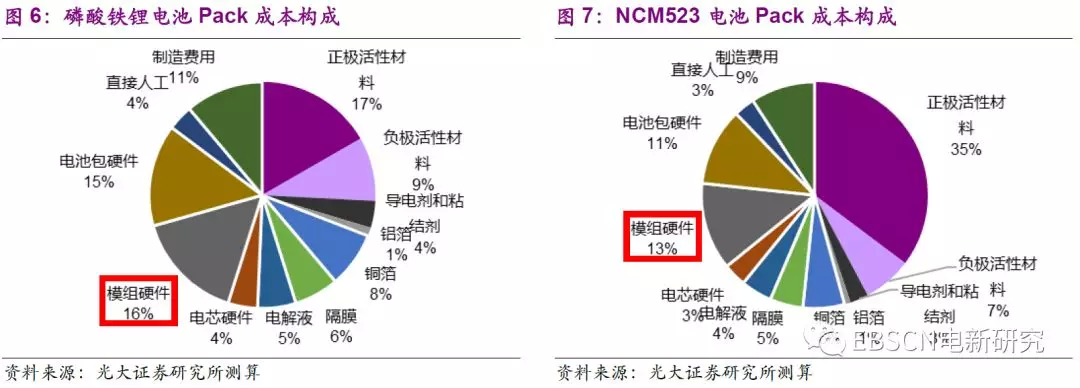

动力电池Pack主要由电芯、模组硬件、电池包硬件构成。根据我们的动力电池成本模型,电芯硬件在Pack中成本占比不到5%,模组硬件占比约15%。因此,整合精简电芯、模组硬件成为动力电池降本的重要路径之一。

根据我们的动力电池成本模型,参考CATL提出的CTP技术(Cell To Pack),假设模组硬件物料成本降低80%,减掉相应的模组组装设备和人员,那么与Pack成本原值相比,结构精简后的电池包成本下降约10%-15%。从图8来看,采用CTP技术方案后,磷酸铁锂电池包的成本由0.66元/Wh降至0.57元/Wh。

02需求:立足商用车,渗透中低端乘用车

2.1商用车:铁锂电池的主战场

商用车的特点包括:(1)车型较大,对电池体积的要求较低;(2)客车对安全性的要求更高;(3)使用频次比私人轿车高,对电池循环性的要求更高。可见,商用车的需求与磷酸铁锂电池的匹配度较高。根据GGII的数据,客车领域磷酸铁锂的装机比例在85%以上,专用车领域磷酸铁锂的装机比例不断提升,近一年平均近70%。

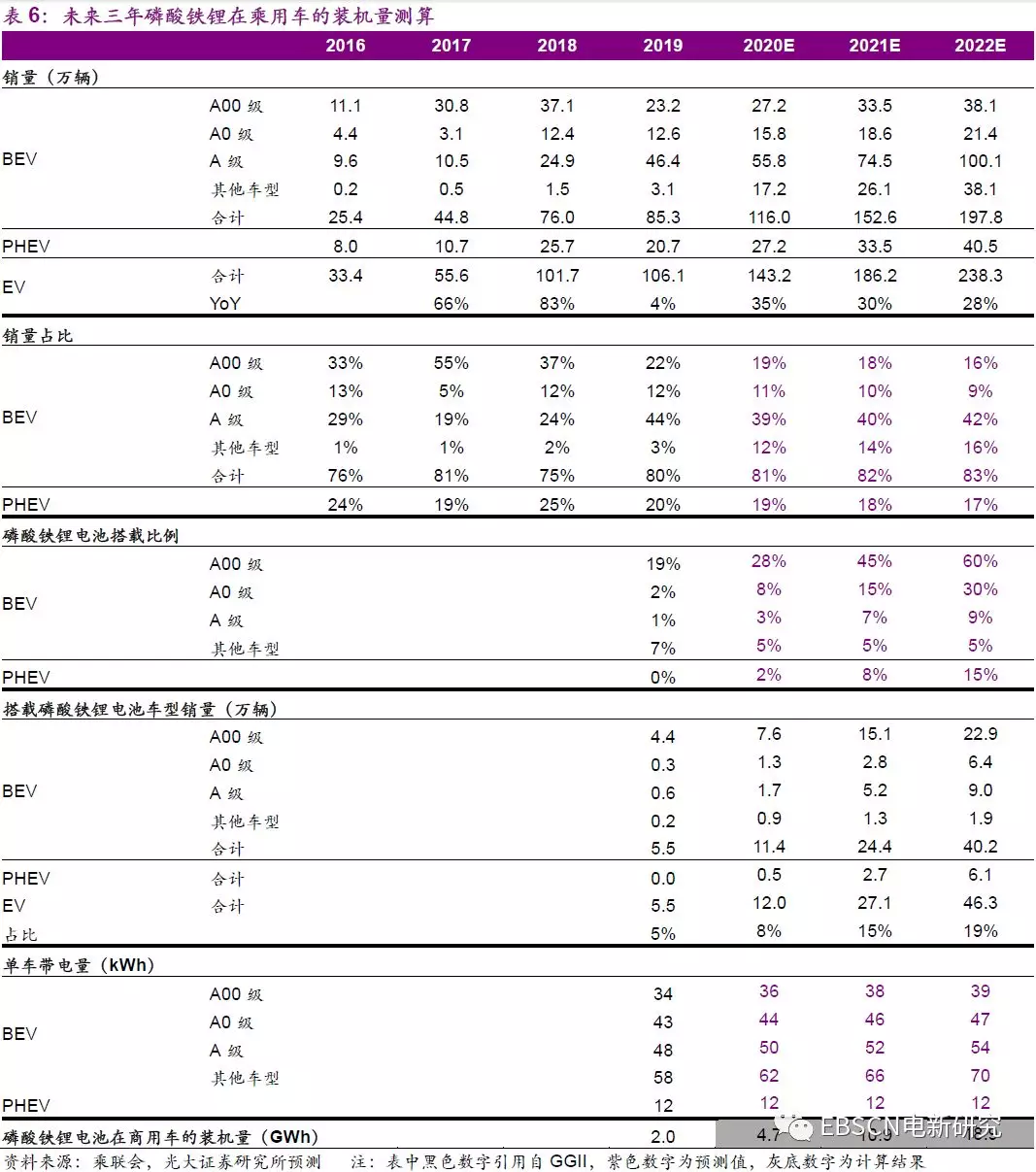

我们假设:(1)2020年是补贴收官之年,客车、专用车销量比2019年小幅增长,往后两年客车销量逐年下降,专用车销量小幅增长;(2)客车和专用车中搭载磷酸铁锂电池的比例逐年提升;(3)单车电池带电量逐年提升。最终测算出2020-2022年磷酸铁锂电池在商用车的装机量。

2.2乘用车:铁锂电池适合中低端车型

过去几年,在乘用车领域,磷酸铁锂的装机量占比不断下降,2019年以来占比基本维持在5%左右。从当前数据来看,磷酸铁锂主要搭载在A00级车型上。

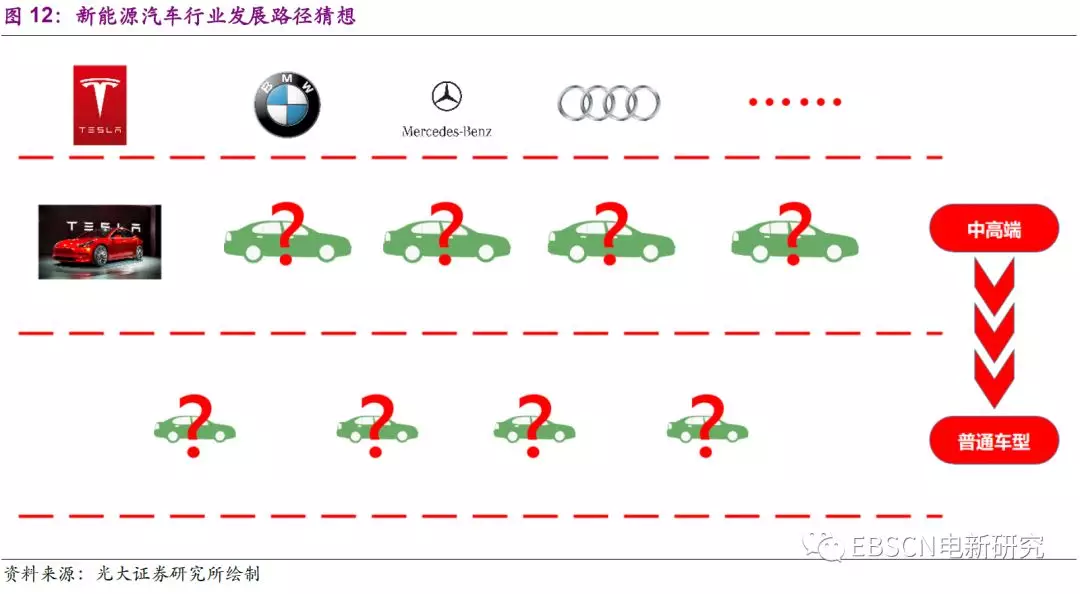

我们认为,新能源乘用车行业的发展路径可能是:(1)前期由中高端车型带动,Model 3畅销市场,欧美车企的爆款车型也有望陆续出现,这些爆款车型会培育出用户的消费习惯;(2)随着电池成本下降、充电桩逐步普及、保值率提升,面对更广泛用户群的十万级别车型将会迅速普及,新能源汽车渗透率将会大幅提升。对于中高端车型,动力电池的成本占比在30%以下,与品牌、性能、驾驶体验等因素相比,较高的电池成本这一因素明显弱化;在十万级别以下的车型中,搭载磷酸铁锂电池可以显著降低成本。

我们假设:(1)A0、A00级纯电动乘用车销量占比逐年降低,其他车型包含B级车(如Model 3),因此销量占比明显提升,PHEV的销量占比逐年下降;(2)磷酸铁锂电池在A00、A0级等中低端车型中更具优势,因此在A00、A0级车型的搭载比例大幅提升;(3)插混车型带电量保持稳定,纯电动车型单车带电量逐年提升。最终测算出2020-2022年磷酸铁锂电池在乘用车的装机量。

综合以上计算结果,我们预测2022年国内磷酸铁锂动力电池装机量将达到42Gwh,2020-2022年CAGR接近30%。

03格局:电池一超多强,材料相对分散

2019年国内磷酸铁锂电池装机量排名中,宁德时代以11.3Gwh的装机量位居国内第一,市占率达到54%,国轩高科、比亚迪、亿纬锂能是第二梯队。整体来看,磷酸铁锂动力电池的竞争格局相对稳定。

2019年国内磷酸铁锂正极材料产量约9.3万吨,同比增长36.1%。从产量排名来看,德方纳米的磷酸铁锂产量达到2万吨水平,而贝特瑞、国轩高科达到1.5万吨规模,湖北万润、湖南裕能等企业达到1万吨规模。

4投资建议

电动车行业未来几年从政策驱动向市场驱动转变。model3引领中高端市场,品牌、性能、驾驶体验等因素覆盖了目前较高的电池成本;中低端的十万级别车型,对电池成本更加敏感,磷酸铁锂电池更具性价比优势。

我们看好磷酸铁锂产业链,龙头技术路线已经出现变化,比亚迪在旗舰车型转回磷酸铁锂方向,“刀片电池”方案突破明显,体积能量密度提升,今年装车的比亚迪汉续驶里程有望达到600公里。

建议关注:(1)电池环节的优质企业,包括宁德时代、比亚迪、国轩高科、亿纬锂能等;(2)材料环节的优质企业,包括德方纳米、中国宝安、湘潭电化等。

5风险分析

(1)政策变化影响行业发展的风险:新能源汽车行业的发展仍属于早期阶段,政策会对行业产生较大影响,若监管部门发布相关政策,可能会冲击行业发展。

(2)技术路线变更的风险:技术进步是新能源汽车行业发展的驱动力之一,新产品的产业化可能会对上一代产品产生冲击,进而替代原有的技术路线。

(3)市场竞争加剧的风险:新能源汽车行业拥有很大发展空间,有大量企业参与竞争,行业产能可能在短期内超过需求,从而出现产能过剩的风险。

(4)原材料价格大幅波动的风险:钴、锂是动力电池的重要原材料,如果价格大幅波动,会影响电池材料的价格,进而导致动力电池成本发生预期之外的变动。

(编辑:李国坚)