本文来自“华创非银”

证券行业跟踪报告:

基本面+估值双轮驱动,配置价值凸显

点评

券商基本面维持上升趋势不变,再融资新规为投行业务添新动力。(1)从年初到2月14日阶段,累计股票交易量1.7万亿股,日均成交额7,492.74亿元(较19年全年+44%),两融余额10,510.41亿(较19年末+3.12%),市场活跃程度大幅提升。市场火热的原因在于,券商积极发展科技金融,提早布局在线平台,网上开户和在线交易体验更佳。其中,具有“单向视频见证开户”资格的券商可以提供24*7全天候开户服务,客户便利程度更高。叠加在年后两周时间内,受复工时间继续推迟,“赋闲”效应持续推动个人客户开户数快速增加,带动交易量上行。开户数量大增和交易量火热直接利好券商经纪业务,预计经纪业务弹性较高的券商业绩较行业将有较大提升。

(2)证监会在2月14日颁布再融资新规,其中精简了发行要求、提高了参与者数量和发行规模、优化了定价模式、以及延长了批文有效期和缩短了锁价期。再融资新规将为投行业务弹性高、储备项目多的券商带来直接发展机遇,综合型券商将以再融资业务为接入点,发挥内部各业务部门的协同优势,强化一站式服务,增加企业体验,拓展更多并购重组、股票质押、资产管理等相关业务,提升公司整体业绩。而投行特色券商可以借助更高的业务专注度,更灵活的业务流程,吸引更多企业,承揽承销更多的再融资项目,继续深耕投行这一细分领域,深化特色精品投行优势,推动公司业绩增长。

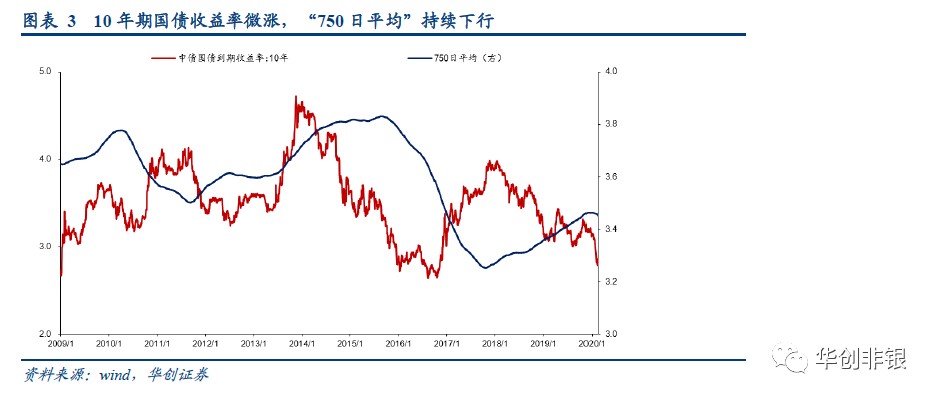

流动性预期向好,稳定市场信心,利好券商自营经纪业务,提升整体估值水平。2月15日,央行开展了2000亿元中期借贷便利(MLF)操作和1000亿元7天期逆回购操作,对冲10000亿到期逆回购,实现7000亿资金净回笼。本次1年期MLF利率为3.15%(较上期下调10个BP);7天期逆回购利率为2.40%(持平上次)。MLF利率下调幅度扩大(前次下调5个BP),预示着央行将持续逆周期调节力度,有助于稳定市场信心,本月LPR亦有望跟随MLF同时下调。利用MLF替换到期逆回购并回收大量资金,一方面有助于稳定市场中长期利率预期,降低企业融资成本,帮助企业度过疫情艰难期;另一方面是为了延续稳健的货币政策,减轻通胀压力,维护实体经济持续健康发展。

(1)市场利率下行有助于提升券商固收自营收益率,鉴于现阶段“重债轻股”的自营盘结构,券商持有的金融资产中固定收益类占比较高,投资收益有望大幅上涨。(2)另外,由于企业融资成本有望下降,利息支出负担压力将得到有效缓解,经营状况转好,业绩表现将向好。叠加再融资新规的利好政策,吸引中长期资金入市,鼓励各类投资者进场,预计市场交投持续活跃,利好券商经纪业务,持续优化券商行业基本面。综合来看,预计券商估值将受流动性预期向好而提升。

当前券商估值处于低位,随着市场风险偏好提升,后续估值修复能力更强。从年初至2月14日阶段,沪深300下跌2.66%,上证综指下跌4.36%,券商指数下跌8.55%,跌幅较沪深300扩大5.9个百分点。当前券商行业对应市净率为1.71倍PB(处于10年分位点21.30%),2020年PB为1.53倍(假设10%ROE),属于历史估值洼地,已体现极佳的配置价值。

个股来看,华泰证券(06886)(1.41倍PB)、海通证券(06837)(1.29倍PB)、国泰君安(02611)(1.27倍PB)等大型券商估值偏低,仍有较大修复空间。

投资建议:向下空间有限,向上弹性较大。监管深化资本市场改革,不断优化现有制度,吸引战略投资者入市,叠加稳健的流动性政策,为券商的改革创新创造了良好的条件。当前看券商具备基本面+估值的双重逻辑,极具配置价值。当前市场流动性宽松趋势不变、利率逐渐下行、监管政策利好等各项因素,券商将在经纪、投行、自营、资本中介等业务全面发力,预计业绩将有较大增幅。

我们继续推荐中信证券(06030)、中金公司(03908)、华泰证券,重点关注中信建投(06066),以及估值较低且预期受益于区域市场改革的国泰君安、海通证券、招商证券(06099)。

风险提示

金融监管政策收紧,创新业务发展受阻等。

(编辑:彭谢辉)