本文来自微信公众号“未来金融研究院”,作者:米妮。文中观点不代表智通财经观点。

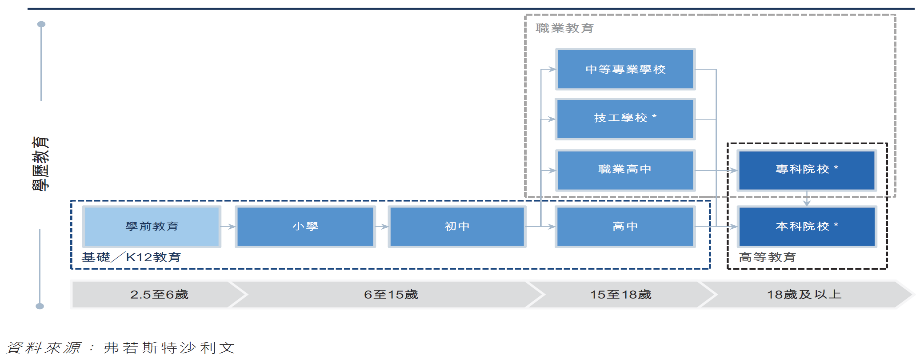

我国的教育体系分为公立教育和民办教育。主要区别为公立教育为国家和地方政府建立,经费源自国家教育支出。民办教育的运营主体为个人或公司营运,资金源于民间个人。下图展示了教育的产业结构。民办教育在K12、高等教育、职业教育均可参与。

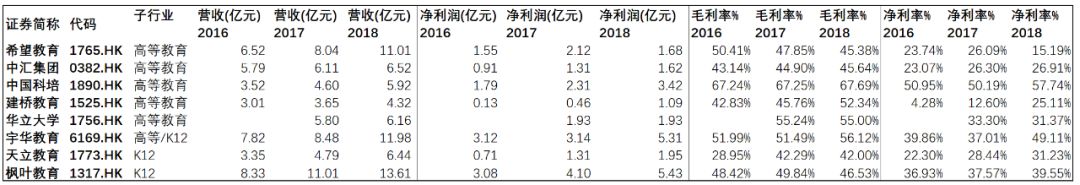

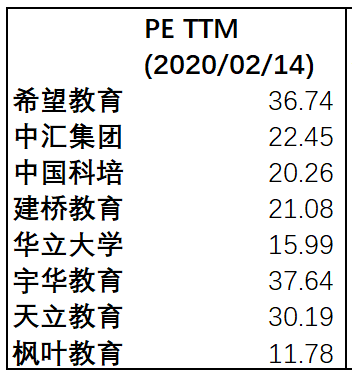

此报告覆盖港股上市的教育板块中的明星公司,天立教育(01773,K12)、宇华教育(06169,K12、高等教育)、枫叶教育(01317,K12)、希望教育(01765,高等教育、职业教育)、华立大学(01756,高等教育、职业教育)、中汇集团(00382,高等教育、职业教育)、建桥教育(01525,高等教育、职业教育)、中国科培(01890,高等教育、职业教育)。报告先分析教育行业的特性、发展空间以及核心竞争力,之后从公司层面分析各家特色,最后总结投资逻辑。

1教育行业的特性和发展空间

行业特性

教育是公认的朝阳产业,偏成长股赛道,因其赛道覆盖人群多,从2.5岁到22岁左右的青年人。中国传统文化对教育的认可度形成的护城河是难以摧毁的,家长对教育的投资是极其重视的。报道显示,二孩政策在2016年对中国人口受到影响,预期在2019年开始显现。

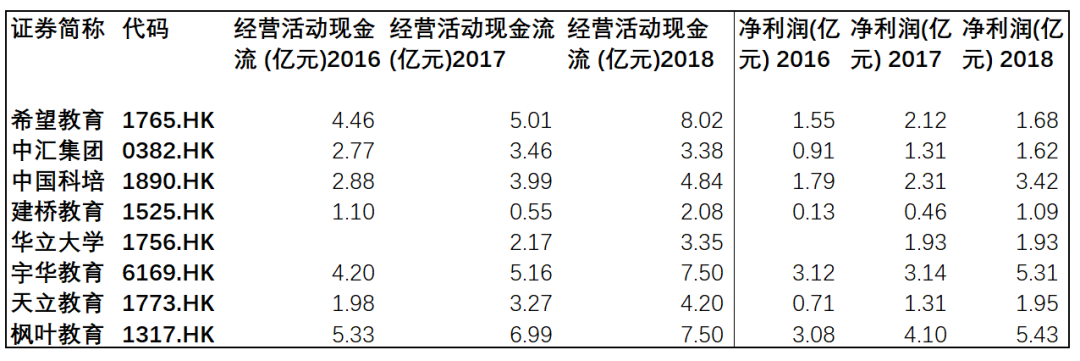

教育行业最大的收入来源为学费,皆为预付制,春季和秋季预付上半年和下半年的学费,无论公立还是民办。从生意的角度看,预付款使得行业现金流充裕。对投资人来讲,业绩预测的稳定性高。例如,枫叶教育截止2019年8月31日,总收益为15.7亿元,其中合约负债为13.02亿元,合约负债主要为学生预付的学费。换句话说,枫叶的收益接近83%(13.02/15.7)的比例是可以提前锁定的。另外,如下图,各家的现金流都高于净利润,现金质量较高。

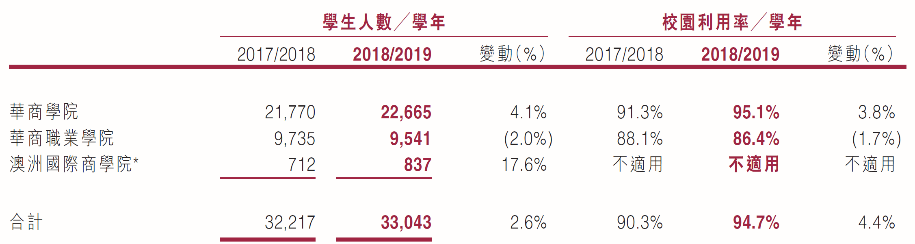

另一个行业特点为,优秀的学校有空间限制,既有挑学生的权利也可以提高学费。换句话说,好学校有定价权,但却不影响生源。好学校有奢侈消费品的特性,加价可能带来量价齐升。例如,截止2019年8月31日,中汇集团平均学费上涨10.1%,达到21,831元。但在校学生数量同比上升2.6%,为33,043人。

民办高等教育的发展空间

民办高等教育机构分民办普通本科、民办普通专科及独立学院。我国的民办教育于1980年代初刚开始发展,在政策的支持下,在90年代得以高速增长。2003年《中华人民共和国民办教育促进法》生效,允许高校取得合理回报。直到2017年9月,才允许盈利性民办高等教育服务。在这之后,民办教育在香港市场开始了扎堆上市,板块公司日渐丰富。

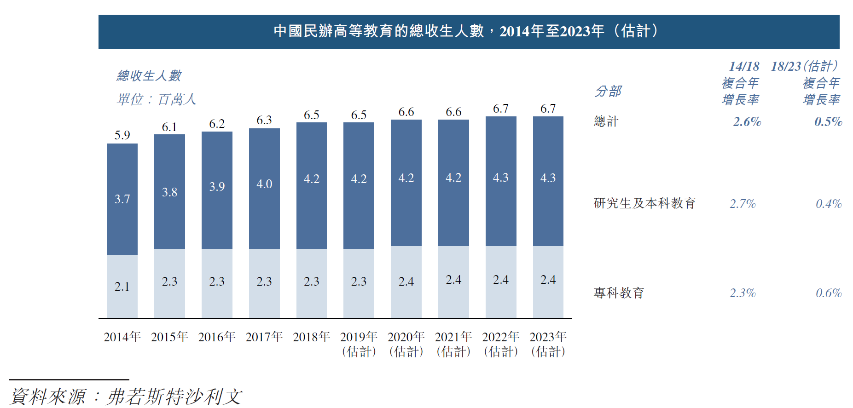

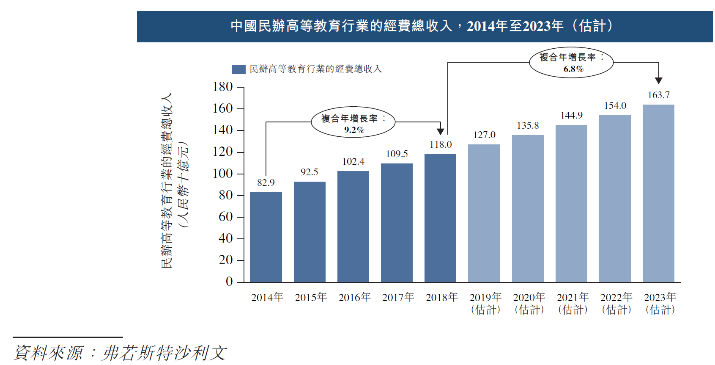

如上图,根据沙利文预测,民办高教的人数预估年复合增长率为0.5%(18/23年),收入预估年复合增长率为6.8%(19/23年)。另外,预期民办教育预期渗透率从2013年的21.1%达到2022年的24.6%。这里可以看出,民办教育虽然在成长股赛道,市场需求在增加,政策在扶持,但属于稳步发展的产业,不像科技类的成长股有迅速爆发的潜力。

民办K12发展空间

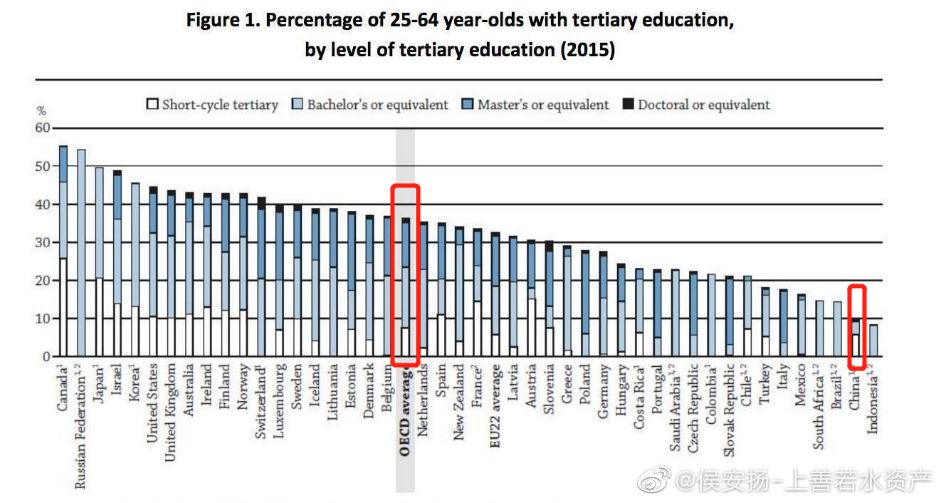

上图显示OECD国家接受高等教育的平均比例约35%,中国仅在10%附近。随着经济的发展,我国的高教行业还有大量的提升空间。这也衬托出下游K12的巨大发展空间。K12最核心的衡量目标就是高考成绩。以天立为案例,2016年、2017年、2018年的高三毕业班获大学录取率为95.2%、95.6%及94.4%。其中62.9%、71.6%、63.6%获一本大学录取。

民办教育企业核心竞争力解析

民办教育门槛高,需监管批文,尤其高校教育牌照。已经上市的民办高校都已经具备此优势。

民办高校行业集中度较低,未来整合趋势明显,有强大的营运经验和优秀管理能力的企业有机会增加市场份额。

消费者对公立大学的认可度仍比较高,如何增加品牌知名度,是否能聘用和留住优秀的教学人员有一定挑战。

对高校来说,就业率是吸引学生的重要指标。对K12教育来说,升学率是重要衡量指标之一。

有品牌知名度,历史悠久的学校对招生有一定优势,提价能力强。

提升学校容量主要靠内生增长性和外延并购。

2公司基本面分析

大多数教育公司上市时间都不长,上述财务数据有一定参考性,但成长股主要看商业模式的潜力和可行性。

下面逐一讨论各家的优劣势和发展趋势。

希望教育

希望定位为国内领先的专注应用型教育的民办高等教育集团。公司于2018年8月3日上市,运营8所高等院校和1所职业院校,数量居上市公司之首,是中国最大的民办教育集团之一。2019年3月11日获得恒生综合指数系列之成分股,得到资本市场的肯定。集团化管理,具有规模优势,可共享教学资源、就业资源、招生资源,有助于控制成本,扩大招生规模,提高学校利用率。2018年底,学校在校人数为86,033人,去年同比增加14%,从内生增长看,领先其他上市公司。

从并购层面看,公司已有经验,比如希望教育成功收购成都五月阳光教育管理有限公司的全部股权,作价7000万元。目前与广东新丰、重庆忠县、甘肃白银政府签订项目投资协议,在当地新建一所高职学院。并购一方面帮公司快速扩张占领市场份额,另一方面使公司业务更平衡。各地的教育政策支持有所不同,过度单一依赖某一区域,抗风险能力差。希望的多地发展模式抗风险力偏高。快速并购带来的负面影响为杠杆率过高,市场担忧资金断裂风险。自从2018年上市以来,权益倍数从接近12倍降到低于3倍,随之影响了ROE。但随着杠杆风险的下行,公司股价迎来一波提升。

在吸引优秀师资上,希望持续实施教师期权计划,将员工利益绑住。在区域选择上,希望倾向在高等教育入学率较低,人才需求旺盛的地区,用创新模式新建高等职业学院。在中国经济从低端制造业向中高端转型,人才供给与产业需求出现明显缺口的情形下,希望为国家转型提供更多的专业技能型人才,就业率高达92.19%。据沙利文报告,高校毕业生整体就业率较稳定,从2013到2017年的就业率基本维持在77%左右。但优秀的民办高校的就业率维持在90%以上,这也是民办高校吸引学生的原因之一。

中汇集团

中汇集团是大湾区最大的民办商科高等教育集团,包括华商学院、广州华商职业学院、澳大利亚国际商学院。大湾区有独特的地理优势,受国家政策大力支持,对商务类专业人才需求旺盛。

截止2019年8月31日,在校学生数为33,043人,同比上升2.6%。平均学费上涨10.1%,达到21,831元。华商职院学费上升4.6%达到15,057元。此数据侧面体现了中汇的优势,在学费提升的情况下仍保持学生人数的上涨,在当地有一定的品牌效应。也体现了职业学院的提价能力比高等院校差一些。

中汇的扩张策略偏内生增长。从校园使用率看,华商学院接近95%。中汇将于四会市建设华商学院新校区,预计2020年9月运营,可容纳16,000人,预计每年新增学生3,000人。

内生增长策略较为稳定,公司预计在泛珠三角地区,研究和洽谈项目。但是否能并购成功,并购后的融合都是未知数。中汇已有海外校区,打算按照轻资产模式在新加坡和伦敦开设新校区,海外学费利润率较高。另外,中汇于2015年正式启动智慧校园项目并推出华商E家APP,目前超过22万实名用户。

据沙利文报道,广东第三产业的就业人数将由2017年的38.5%增至42.2%,民办高校注重培养学生的专业技能,借此东风中汇有望增加更多市场份额。

中国科培

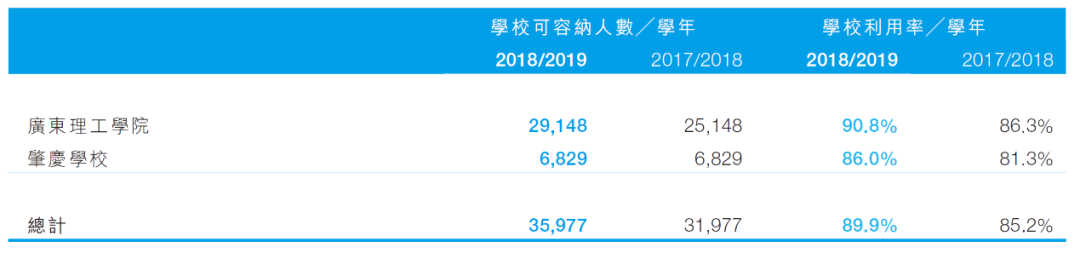

中国科培同样为华南区一家领先的民办高等教育营办商,专注专业型教育。科培包含广东理工学院(高等教育)成立于2005年,和肇庆学校(中专教育)成立于2000年。科培的在校学生人数基于2019年6月30号为52,960人,同比增加29.5%。科培主攻工程专业,满足本地就业需求,与经济、管理、专业保持平衡,以提供全面的教学服务。在华南地区很有优势,广东理工学院在华南的61所民办高教机构排名第一,市场份额2.6%, 以新收和在校学生统计。肇庆学习在广东的民办中专市场份额达8.5%。本科毕业生实现96.8%的就业率。

从学校利用率看,公司现有经营比较充分,但现有理工校园未来继续提升空间不大。好处是理工学院鼎湖校区的新二期工程动工,新扩建的校园能增加学校容量。科培年报透露,公司在考虑收购目标。同时考虑上调学费和住宿费,反应课程设置调整和运营成本的增加。

建桥教育

建桥学院,上海领先民办高教学院,44.5%的学生来自上海。所处上海地区高校竞争激烈,计划在加利福尼亚州开学校,但无海外经验。计划2020年重新向教育部申请自有的研究生课程,2017年申请未成功。学生数量从2006年的7,830名全日制学生,增加1倍以上至2019年9月30日19,857名全日制学生。快速增长对持续管理和资源带来明显压力。上市高教的师生比建议不低于1:18的水平。建桥目前低于该水平。2015年提高了约25%的学费水平。财务杠杆倍数持续下降。

华立大学

华立大学为华南地区领先的民办高教机构,包含三所学院,华立学院、华立职业学院、华立技师学院。三所学院的宿舍都是由华立投资提供及管理的。一所学校学生的容量增加会影响其他两所学校的学生容量。比如2014/2015年,特意减少华立学院的就读人数,增加华立技师学院的就读人数。提升在民办职业教育行业的市场认可度和市场氛围。

学校目前集中在广州及云浮,未来打算进军广东省其他省市,所以对广东省政策及其敏感。计划与地方政府合作建立新学校,考虑在美国建立学院。与英国、美国等15所大学和学院合作,学生可参与2+2课程,获得双学位。高就业率基本能维持在96%。

宇华教育

华中领先的民办学校运营商之一,在河南运营民办学校18年,在河南省有26所学校,山东、湖南及泰国各有一所。与其他公司不同的是,宇华的课程从K-12到大学都有覆盖。公司旨在吸引从幼年入读,为学校提供稳定和可持续的学生来源。

如上图,宇华的学校数量较多,分布也比较均衡。2019/2020学年共有138,234名学生,比去年同期增长接近48%。学生数量和利润同时增加,主要因公司收购的公司都在近年完成了并表。比如,收购宇博慧教育,该公司财务业绩于2018年9月收购并入本集团。2019年收购TEDCO, Fareast Stamford International Co. Ltd.及斯坦福国际大学的财务业绩在2019年并入集团收入。

天立教育

天立于2002年成立,是中国西部地区提供K-12民办教育的最大的机构。2018年底,在10个城市营运17所K12学校,7个高中学段,11个初中学段,12个小学以及6个幼儿园。2018年底共有入读学生29,024人,按年同比增长38.7%。天立的盈利模式包括:

经营自有学校和自有早教中心。

提供管理服务的托管学校。

特许早教中心。

95%的收入来自K12学校;毕业班的成绩94.4%获得中国大学入取,63.5%获得一本录取。

对于招聘和留住师资,天立面向校园招聘,向主修教育或者相关学科的提供本科生实习。天立的提价能力也很强,比如2018年学年,泸州高中、初中、小学学费分别上调13.5%、10%、9.1%,幼儿园学费增加75.7%。

天立的优势很明显,制定集中及标准化的管理制度,将校网迅速复制到四川省二三线城市。未来预计拓展海外,正在跟香港、英国及海外地区的教育机构谈合作机会,预计将投入6百万美元。公司的收购策略很严格,无论是否收购控股权,规模不能对业务和财务状况,和成本结构造成重大不利影响。天立最大的挑战也是地区集中风险,如四川民办法例有变动,影响业务前景。

枫叶教育

枫叶已有24年的国际学校运营经验,提供K-12优质双语教育。枫叶的高中获加拿大哥伦比亚省(BC)认证,同时获得美国AdvancedED(美国最大的学校认证机构)企业体系认证。大多数学校位于二三线城市,目标客户为中产阶级。学费平均水平较高,高中所收取的学费位于59,000元至210,000元。

上图可看出,枫叶的2019年每名学生的平均学费下降5%左右,主要因新并购的海口和泸州的学校收费较低。

枫叶采用轻资产办学,共有100所学校,目前可容纳人数增加主要因2018年新增了14所学校。整体使用率的提高也因新并购的学校就读人数增加所致。截止2019年10月,入读总人数为41,508,去年同期增长13.5%。预计2019/2020学年下半年入读人数进一步增加,因大部分新生在第二学期入学。枫叶的教师比约为12:1。教师薪金水平增加10%-15%。

枫叶的2020-2025六五计划,在中国开设10个教育大区,北美及亚太开设2个教育大区,目标入读人数110,000人。将BC课程转成枫叶世界学校课程。关于扩张,计划在海内外同时扩张,利用轻资产模式。培养未来STEM教师计划,作为教师后备储蓄。

3教育赛道投资逻辑

教育行业天花板高,随着人口的增加,教育需求随着增加,属于永续行业。好学校可以做到提升学费但不影响生源,是个好行业。

持有高教牌照是民办高校的核心竞争力,监管门槛高。高教对于教师的依赖没有K-12强。民办高教的考核标准一般为就业率,学校可控度偏高,与各大企业提供实习合作,课程针对需求制定,维持和提高就业率有一定保障。但K-12的考核目标主要与考试成绩挂钩,学生的表现,老师的留存,都会对成绩有影响。所以,高教赛道相比K-12赛道在考核上,容易些。

高教赛道

希望教育是此次标的中,业务覆盖区域最广泛的,高校数量最多的公司,这种平衡性使得公司抗风险能力偏高。但因并购的学校较多,短期可以促进收入,但需考虑长期整合的能力,是否产生预期的合力。随着杠杆的下降,得到资本市场的认可。

中汇、科培和华立都是立足于华南区的优秀企业,将得益于大湾区的高速发展,对偏技术和商务人才的大量需求。三家就业率都不错,但人才培养侧重点不一样。中汇主打商务课程,2018年华商学院本科文科录取线高出广东省控分数线31分。科培以理工科为主,广东理工学院在华南区民办市场份额超过2.6%。华立相对在民办职业教育行业认可度高些。从课程角度看,提供本科教育的学校比职教竞争力更强些,发展空间更大。从学费角度看,本科课程的学费偏高,学校溢价能力强。中汇和科培的模式更看好。

中汇是民办高校中少有的红筹架构公司,此次研究标的唯一的红筹公司。好处是,不受土地补偿的影响,规避了VIE架构模式带来的政策风险,允许投资者直接持股参与公司的成长。民办教育的发展(高教、K12)都与政策土地政策扶持分不开,中汇在此环节胜出。

从内生增长看,中汇的确定性较高,收入增长主要通过入学人数和学费增长。财报预期有30%的增幅,30%的派息率。对于新上市的公司,吸引力很大。科培同样在开发新校区,为内生增长提供有力支柱。

从外延并购看,希望教育的并购能力得到行业内的认可。

宇华教育比较特殊,覆盖从K-12到高教,主攻河南省内。好处是现有学校资质都较好,内生和外延经验丰富,属于偏成熟的发展期。

建桥教育,近期上市,在低区间价位发行。建桥在高校竞争激烈的上海地区,目前的规模对持续增长前景并不是十分明朗。建议多观望公司发展政策。

K12赛道

天立和枫叶属于K12赛道,是国内K12教育和国外教育的代表。在各自的跑道都非常优秀。但天立因专注国内的赛道,所以空间要比出国留学的赛道有想象空间。

天立在四川省内已证明其优秀的可复制的模式,未来的挑战是否可将这个模式复制到全国。毕竟每个省份的课程设置都有些区别。K12最大的问题就是地方性较强,对老师的依赖较高。

4教育股估值

此次标的大多数都是成长型公司,好未来和新东方的股价都已验证过新东方和好未来研究报告,在公司高速发展的阶段投资是获得回报最丰厚的时期,也同时是风险最大的阶段。属于用一级市场的眼光去做二级市场的投资。建议考虑两个方面,一是公司现有的估值是否合理。二是对公司的商业模式发展的评估。因大多数标的上市时间较短,无法用绝对PE估值做参考。此报告结合静态PE估值与未来发展进行评估。

希望教育

从公司2019年中报推测,上半年没有新增院校的情况,学生规模增长14%,收入同比增长13%,毛利同比增长21%,净利润同比增长34%。报告期后,公司并购了两所本科院校以及两所高职院校。同时启动了四川文化传媒学院升本校区,和重庆数字产业职业技术学院,为今后发展注入新的动能。

在公司内增确定,外延拓展高预期的时候,合理假设公司明年的净利润增长率维持在30%,希望的PE TTM约为37倍,PEG=37/30=1.23倍。按照成长股角度看,希望估值不低,但内生和外延比较平衡,可以考虑参与。

中汇集团

因教育学费预收的特性,中汇在2019年年报中指出,截止2019年8月31日止年度,集团收入同比增加约10.7%, 毛利同比增长17.9%,净利润同比增加30.6%,派息率为30%。新建的四会市华商学院新校区预计2020年9月运营,可容纳16,000人,预计每年在校学生净增约3,000人。截止2019年8月31日,在校学生人数为33,043人,新校区的人数增加幅度接近50%,内生发展提供了高稳定性和高确定性。合理假设净利润增长率可维持在30%。中汇的PE TTM约为23倍,PEG=23/30=0.77倍。针对高确定性,中汇值得考虑。

中国科培

科培集团的理工学院的新鼎湖校区第三期预计2019年下半年竣工,可容纳3,000名学生。高要校区预计2020年竣工,可容纳7,000名学生。2019年截至6月30日,学生在校人数增加接近30%达到约52,000人,收入同比增加26.5%,毛利润同比增加30.4%,净利润增加41.2%。净利润率同比也有小幅度提升。同属偏内生增长的科培,确定性很高。随着新建校园的竣工,新容纳学生数量增加约20%,半年报提到适当时候考虑增加学费,所以合理假设科培的净利润保持40%的增长。PEG=21/40=0.5倍。低估比较明显。

建桥教育

建桥为新股上市,还没发布财报。目前公司在高校竞争激烈的上海区域,快速增长对持续管理和资源带来明显压力。建议出完整的财报后,再进行评估。

华立大学

华立同样为新股上市,还没有完整的财报。学校虽然也有高教学院,但偏民办职业教育,相比大学教育,民办的提价能力略显弱。建议出完整的财报后,再进行评估。

宇华教育

根据宇华2019年财报,截止2019年8月31日,公司收入同比增加43.5%,毛利润增加49.1%, 净利润增加30.1%,因收购的多家公司在今年集中并表。公司透露未来仍将继续开发并购目标,但短期内没有给出标的。宇华因业绩较为平稳,内生增长保持30%的净利润可期,但明年没有更多的可以期待。鉴于现在的估值已经达到37倍,PEG=37/30=1.2倍。预期已经打满,建议观望。

天立教育

根据2019年中报,天立的收入同比增长42.01%,净利润增长36%。在2018年年报,公司透露在2019和2020年将要成立13所K12小学,最多可增加47,000名学生。天立现有学生接近3万人,未来两年新增人数为1.5(47,000/30,000)倍。天立是K12的领军人物,结合未来确定性的增员,合理假设公司的净利润增速保持在36%。PEG=30/36=0.83倍。建议重点考虑。

枫叶教育

专注海外教育的枫叶和天立相比,空间没有天立大。枫叶在全国已有100所学校,比较成熟的阶段,过了快速发展的阶段。虽然估值较低,吸引力有限。

(编辑:李国坚)