本文来自中信证券研报,作者:徐涛、胡叶倩雯。

核心观点

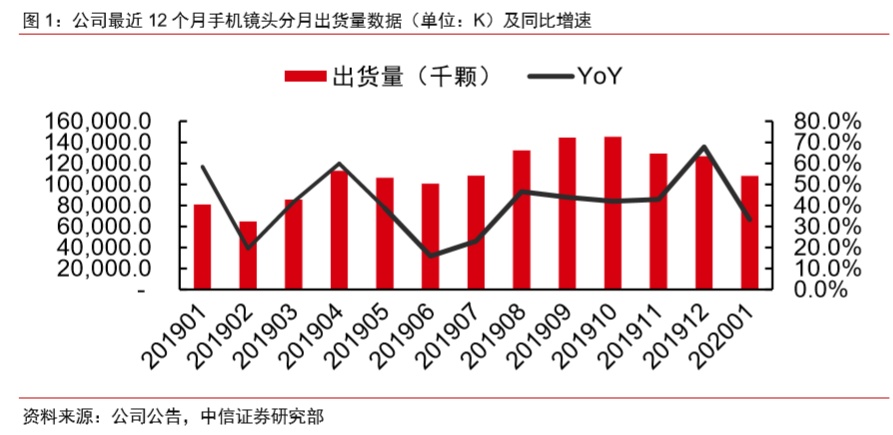

公司公布2020年1月出货量数据,其中单月手机镜头出货10,858.6万件,同比+33.2%;车载镜头出货477.2万件,同比+13.4%;手机摄像模组出货5,042.8万件,同比+37.6%;其他光电产品出货255.3万件,同比-38.5%。公司1月数据同比增速仍强劲,订单需求持续增长,我们持续看好公司所在光学行业的升级前景及公司的龙头地位。

手机镜头1月出货量同比+33.2%,市场份额持续上升。公司手机镜头1月出货10,858.6万件,同比+33.2%,环比-14.7%,主要源于公司手机镜头市场份额的上升。目前公司客户结构均衡,镜头业务在安卓端市场份额持续提升,其中韩国客户业务占比进一步扩大及备货为公司带来空间。展望未来,预计多摄新机拉货将推动出货量再上台阶,5G商用或将推动手机视频拍摄,加快镜头在广角、像素、光圈等维度全面升级,为公司带来增量空间。我们持续看好公司镜头业务未来发展。

车载镜头1月出货量同比+13.4%,受益车载摄像头领域领先地位。公司车载镜头1月出货477.2万件,同比+13.4%,环比+14.2%,主要源于车载成像领域快速成长及公司车载镜头全球市占率同比上升。当前公司已实现2MP的批量供应,8MP的初步校样并与多家tier1客户建立长期合作。预计2020年随ADAS加速渗透,公司全年出货量增速将持续高于行业平均水平。

手机摄像模组1月出货量同比+37.6%,毛利率有望改善。公司1月CCM出货5,042.8万件,同比+37.6%,环比-15.3%,主要源于公司手机模组份额上升。公司产线优化逐渐落地,高规格新品良率持续提升,产品结构持续升级,毛利率有望改善。此外,其他光电产品1月出货255.3万件,同比-38.5%,环比-40.5%,主要系春节假期影响。随5G新机加速渗透,预计光学视觉领域也将迎来应用型强需求增长。展望未来,预计公司积极发力潜望式、3D等中高端模组,高端客户份额提升推动产品结构升级。我们持续看好公司多摄模组及3DSensing相关产品的放量,料其将推动摄像模组毛利率改善。

预计公司后续出货量短期将暂时承压,一次性事件不改我们对公司光学方向的长期看好。供给层面,延期复工叠加交通运输受阻带来产能利用率下降和原材料供给不足的风险;需求端层面,国内市场需求受抑制,国外市场贸易运输难度增大,预计公司下游订单量将短期承压。但长期来看,受益光学趋势向好+loT加速渗透,下游需求有望迎来反弹,我们长期坚定看好公司在光学方向的布局。

风险因素:三摄/3DSensing渗透缓慢;ADAS发展缓慢;模组毛利率下行;大客户销量短期承压;行业竞争加剧。

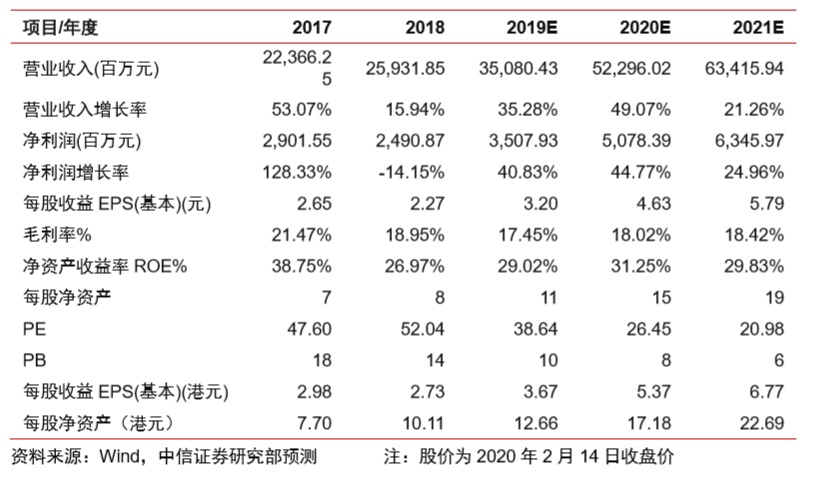

投资建议:公司为大陆光学龙头,有望持续受益手机光学创新及汽车ADAS系统加速渗透。我们维持公司2019/2020/2021年EPS预测3.2/4.6/5.8元(对应3.67/5.37/6.77港元),考虑公司龙头地位及行业可持续,给予2020年35倍PE,对应目标价187.95港元,维持“买入”评级。

(编辑:张金亮)