本文来自“万得资讯”。

2019年,被动投资的资管规模首次超过主动管理型基金,在美联储三次降息的助推下,美股指数大涨。即便如此,华尔街老牌基金经理的个人收益在2019年仍然令人瞩目。其中,TCL Fund Management 的 Chris Hohn 甚至赚了18.45亿美元。

2019年收入排名第一的Chris Hohn ,其基金年收益率为41%。他最成功的投资是谷歌母公司Alphabet和微软。Ken Griffin 通过其多策略基金大赚15亿美元。实际上,在2019年共有5位对冲基金经理收入超过10亿美元,分别是Chris Hohn、Jim Simons、Ken Griffin、Steve Cohen和Chase Coleman。

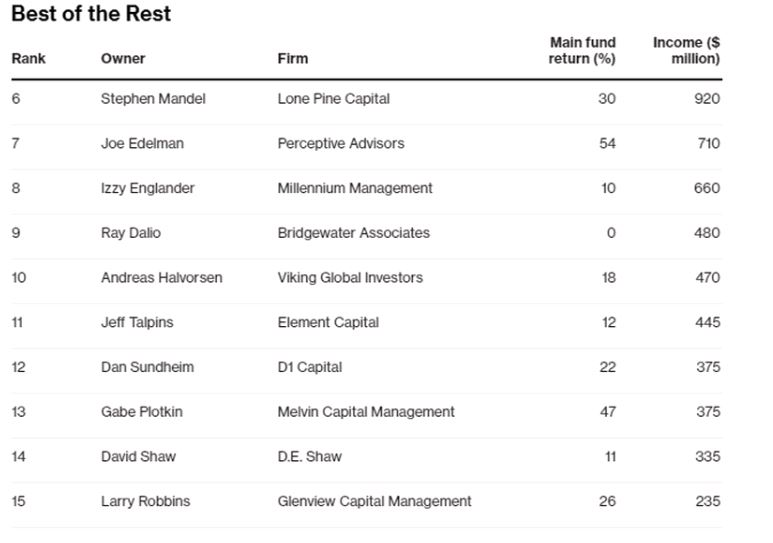

15位收入排名靠前的对冲基金经理在2019年一共赚了120亿美元。说起来也有些讽刺,在这15名基金经理中,只有三分之一的人投资收益率跑赢了标普500指数。

已经不管理具体基金的桥水基金创始人达里奥,在2018年收益为13亿美元,2019年收入跌出10亿美元俱乐部,只有4.8亿美元。另外,桥水旗下的旗舰基金Pure

Alpha 二期在20年来首次出现亏损。

三分之二的对冲基金经理投资收益率跑不过指数,他们的收入又从哪里来?

传奇对冲基金文艺复兴科技在2019年的收益率只有14%,但其创始人Jim Simons 在2019年仍然将17.3亿美元收入囊中,高额的管理费占了不小的比例。

大多数对冲基金经理分得20%的投资收益。管理着680亿美元资产的Alaska Permanent Fund Corp 的首席投资官Marcus Frampton 表示,如果有一只基金能够持续跑赢指数,他将愿意支付20%的“收益费用”,因为这代表着真正的“硬技能”,与市场敞口无关。

总体来讲,对冲基金仍然度过了艰难的一年,关闭基金和巨亏是行业内常态。事实上,在过去10年,对冲基金经理的投资回报率一直无法追上标普指数涨幅。

一些评论人士认为,在有这么多被动投资工具的情况下,对冲基金简直是在通过管理费和分红条款抢钱。但另一些人认为,持对冲基金的策略既适用于牛市,也适用于熊市,不应将其与长达十年的牛市中期的标普指数进行比较。

但对冲基金的头寸却驳回了部分支持对冲基金人士的观点,因为在上榜的15家对冲基金中,大约一半都持有大量FANNG 和阿里巴巴等耳熟能详公司的股票。另一个问题浮出水面,即对冲基金投资的标的越来越集中,都在增加指数权重股的持仓,那么它们又如何保证在熊市中免受伤害呢!

(编辑:林喵)