当所有人都在为公共卫生事件揪心时,Blue Orca(杀人鲸资本)也没闲着。不过谁也没想到,这家国外沽空机构会选择在此时盯上一家优质的中国医药公司。

智通财经APP获悉,近日沽空机构杀人鲸将矛头对准了国内知名药企康哲药业(00867)。该机构在2月6日早间发布了一份针对康哲药业的沽空报告,在报告中指出这家中国药企“完全不值得投资”。

受此报告影响,康哲药业当日股价出现盘中急跌,由日内高位的每股10.72港元跌至9.36港元,跌幅达12.7%。但由于杀人鲸指控证据不足,存在恶意沽空的嫌疑,因此仅凭一纸沽空报告不足以动摇投资者对这家优质公司的信心。在早上11时03分触及最低的9.35港元/股之后,公司股价开始大幅反弹,在停牌前的11时17分报每股10.2港元,短短14分钟股价反弹9%。

近几年,国外沽空机构在市场上沽空中国企业的事早已屡见不鲜,即便像波司登和安踏等白马股也未能幸免。2019年,仅杀人鲸一家沽空机构便对卡森国际、澳优和诺发集团等公司出具了沽空报告。

不过,通过查询此次杀人鲸发布沽空报告前几个交易日的市场数据,智通财经APP发现,康哲药业的沽空比例出现了明显上升,这一发现让这次沽空事件变得“不太单纯”。所以对于投资者而言,理性分析这份沽空报告,正确认识康哲药业的内在价值很有必要。

“站不住脚”的沽空理由

不论证据与数据的真实与否,通过开头的批判让投资者先入为主地认定被沽空公司“有罪”是沽空机构的惯用伎俩。于是杀人鲸在报告开头便写上:“康哲药业完全不值得投资。”

接下来,报告列举了他们认定公司存在“造假与腐败”的四大理由:1.公司在中国披露的文件表明净利润低于财报数据49%;2.马来西亚收税优惠存在问题;3.公司秘密资助其主席私有公司的研究费用;4.药品研发储备:公司主席与上市公司间存在倒卖交易。

对于杀人鲸抛出的质疑,投资者最在意的当然还是真相。面对杀人鲸的咄咄逼人,康哲药业及时做出了澄清回复并反驳了其相关指控。投资者从公司回应沽空报告的公告中可以认定,杀人鲸的指控理由并站不住脚。智通财经APP也在公司回复中分析总结了以下信息。

关于公司虚增财务问题:马来西亚子公司业务真实存在。

杀人鲸质疑康哲药业马来西亚子公司的真实存在,认为康哲药业通过夸大该子公司税收优惠虚增利润。

实际上,康哲药业作为一家国际化药企,其业务分为国际业务和国内业务,国际业务包括CMS药业(马来西亚公司)、天佑贸易有限公司等,国内业务包括深圳康哲和天津康哲。

根据康哲药业在澄清公告中的回复可知,公司国际业务职能现主要由马来西亚公司承担,主要职能包括新产品的投资与引进、生产工厂筛选评估、质量与供应链管控、产品宏观推广策略制定以及与其职能相关所有的风险,该子公司的业务和业绩真实存在,且享受当地税收优惠政策。并且公司还表示,曾多次与专业税务顾问讨论确保关联交易定价合理,符合国内税务局规定。

证实公司业绩真假其实很简单,因为康哲药业的财务报表一直由“四大”会计师事务所审核,并出具了无保留意见审计报告,如若存在利润虚增的情况,首先发现问题的也不应该是杀人鲸。

此外,为佐证公司的利润情况,智通财经APP查阅了公司近几年的派息情况。公司在近年来均保持了40%的派息比率,其中2018年分红7.29亿元,占公司当期自由现金流的比例为41%。这主要得益于公司稳定的盈利能力,若出现较大幅度的实际利润波动,公司也无法实现高额派息,从这个角度也能驳斥杀人鲸对康哲药业的指控。

关于公司秘密资助主席私有公司的研究费用以及主席向公司“倒卖知识产权”?假的。

利用信息不对称博取投资者的信任一直是沽空机构惯用的套路,而杀人鲸在这项指控中将其发挥得淋漓尽致。

在指控中,杀人鲸花费了大量篇幅“纠结”康哲研究这家子公司的工商信息,并以此作为指控康哲药业的证据,实际上正是抓住了投资者与公司之间的信息不对称。

在康哲药业的回复公告中可知,康哲研究并非没有运营费用。康哲研究已向工商局提供运营费用数据,只是根据可适用法律及规定选择对外不公开。

另外,杀人鲸还列举了包括Helius、Faron等一系列公司案例,质疑康哲药业主席在利用上市公司资源谋取私利,而非真正参与药物开发。

杀人鲸质疑的核心在于“主席谋私利”,但如若不存在私利,该项指控便毫无意义。

实际上,杀人鲸提到的存在“倒卖嫌疑”的项目无一需要公司支付首付款、相关注册及销售里程碑费用和研发费用的项目。即使项目最终未获批,如Faron项目和Helius项目,康哲药业也未承担任何风险和费用。

从沽空报告中可以很明显地看出杀人鲸并不理解公司主席林刚的做法,毕竟自己承担风险为股东谋利并不符合“理性人原则”。但这是因为杀人鲸不理解什么叫做“一名医生的使命感”。

实际上,康哲药业的部分管理层都是医生出身,包括主席林刚。因此,与杀人鲸的指控相反,正是因为理解医生和病患,拥有医药从业者的情怀,希望将创新性强、专业度高、临床需求大的药品引入中国市场,造福中国患者和家庭,在创新药投资早期,林刚一直是自身承担了较高的风险。而且从结果来看,在林刚早期投入的项目中,NRL-1(地西泮鼻腔喷雾剂)已在美获批上市,且Helius项目也在重新准备上报FDA,因此也并不能不顾事实说林刚的投资都是以失败告终。

另外,在中国医疗体制改革不断深化以及国家对创新药开发支持力度不断加大的大背景下,公司发展战略从中国已上市产品延伸到未上市创新产品,积极进行创新药布局属于医药企业合理的转型升级发展,并非杀人鲸口中的“误导性发展”。

综上所述,杀人鲸对康哲药业的指控无论从观点到举证均不充分,很难算得上一份严谨的沽空报告,因此内容不值得投资者参考。

不过,出具一份并不严谨的沽空报告,杀人鲸的目的或许并不单纯。

一场有预谋的“沽空行动”

机构出具沽空报告是为了自身赢利而非为了便宜投资者,这是值得我们注意的。

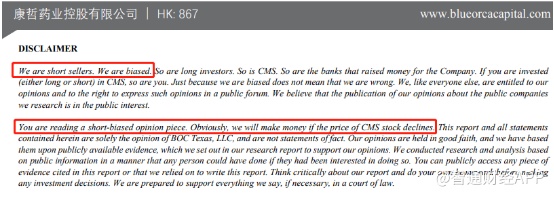

在洋洋洒洒41页的沽空报告中,杀人鲸仍然不得不在最后的免责声明中指出“如果康哲药业下跌,我们将获利”。这正诠释了沽空机构一贯的套路:发布沽空报告,引发投资者恐慌性抛售,然后在快速赚取一大笔钱后走人。

通过查询智通财经APP数据可以清晰看到,去年12月至今年1月7日,公司历史平均沽空比例一直保持在5%附近,最低仅为0.17%,沽空金额仅有2.22万港元。这一正常的沽空表现体现出投资者对康哲药业的看涨情绪。

但到1月9日,公司沽空比例瞬间拉升至53.62%的高位,沽空金额达到7092.96万港元。往后一个月内,公司的沽空比例大多在10-30%间浮动。

在报告发布前的2月3日,公司沽空比例大幅上升至38.32%,沽空金额也达到5086.67万港元。往后3日内,康哲药业沽空比例虽有降低,但依然维持在30%以上。所以结合杀人鲸的报告以及市场的沽空表现,我们并不能排除这是一场“有预谋”的做空计划。

不过对于投资者来说,当被沽空公司出现股价波动时同样也是买入的好时机。如果投资者想在此次沽空事件后获利,就需要对康哲药业的内在价值有清晰的认识。

投资机会:当低估公司被沽空

在港股市场投资一家成熟且具备创新性的医药公司,价值判断的核心要素有两点:稳定的现金流业务以及合理的创新药布局。

投资者需要从这两大核心要素出发,了解公司估值稳定的基础以及丰富创新药管线背后的发展潜力。而这也是当前投资者分析康哲药业内在价值最主要的逻辑。

自上市以来,拥有稳健的业绩一直是康哲药业吸引投资者的一大亮点。

智通财经APP了解到,自2010年在香港主板上市,康哲药业的收入增速始终保持高速增长。截至2018年年末,公司还原两票制营业额达到61.35亿元(人民币,单位下同),近10年复合增长率高达28.1%,同期公司净利润复合增长率达到32.9%。

在关键的财务指标方面,公司自2010年以来净资产收益率(ROE)始终保持在20%以上;2018年,公司股息率更是达到了4.9%。

随着近年来国家医改进入深水区,医药行业也逐渐步入洗牌阶段。康哲药业之所以能在多变的政策环境下仍保持稳健的业绩增长,原因在于,公司受政策的影响较低。

在“两票制”时代,由于“进口药品的全国独家代理等同原厂地位,被视作第一票”,按照这一规则,康哲药业被视为一家正规的“两票制企业”,基本不受两票制约束。2017年国内开始实行两票制,康哲的业绩增长趋于稳健。还原两票制的收入,公司2017和2018年营收分别增长了14%和10%,2019年上半年收入增长了14%。

而2019年以“降价”为主题的供给端政策“集采扩围”,短期内对康哲药业同样影响不大。值得注意的是,在公司占总收入超过9成的九大产品中,大部分都是独家产品,是没有仿制药竞争的,另外可能被影响的就是波依定和黛力新;但在国内,波依定尚未有一家国产仿制药通过一致性评价,黛力新只有一家。按照第三轮集采“存在三个及以上过一致性评价仿制药”的产品选取规则,集采对波依定和黛力新的影响或被往后拖延。这对于正在积极布局新产品的康哲药业来说无疑是一件利好消息。

能在这多变的医改“深水区”规避风险稳定业绩增长,充分说明了康哲药业在行业趋势判断以及发展方案规划上具有较强的能力。

在大力发展现有业务的同时,康哲药业还在积极进行创新药和具有足够市场竞争力的仿制药的布局。

作为一家具备国际发展能力的药企,康哲药业通过优秀的药物发现能力,整合国际资源培育创新药管线,走向了满足尚未被满足的巨大医疗需求的另一重要路径。

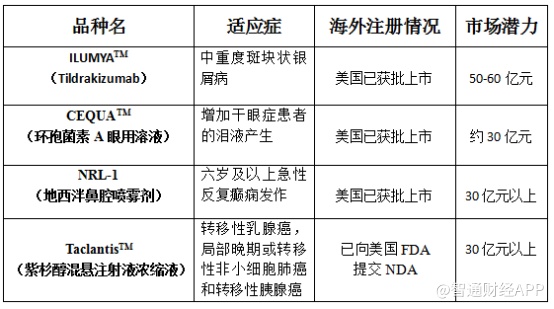

截至目前,康哲药业储备的创新药数量达到19个,产品领域包括眼科、皮肤科、神经系统、抗肿瘤、免疫系统、消化系统、抗感染、内分泌系统领域。其中6款产品已在海外市场获批上市,1款正在提交FDA审批,另外5款产品已进入到III期临床试验阶段。以此布局,康哲药业将得以保障在短、中、长期都有创新产品陆续投入市场。

已在欧美上市或准备申报上市的部分创新产品如下:

据智通财经APP了解,Tildrakizumab重要优势在于为银屑病患者提供最具效益比的特异性靶向IL-23新型单抗药物、注射次数少,一定程度上减少了患者的痛苦,其市场潜力可达50-60亿元;国内环孢菌素A眼用溶液重要优势在于,全球首发、澄清水溶液、无防腐剂、采用纳米胶束制剂技术、提高组织渗透性,其市场潜力达到约30亿元;NRL-1地西泮鼻腔喷雾剂重要优势在于,居家便捷使用、快速起效,针对急性反复性癫痫发作症状,其市场潜力在30亿元以上;紫杉醇混悬注射液浓缩液重要优势在于,无蓖麻油和白蛋白,实现一步稀释且无需预处理,其市场潜力也在30亿元以上。

结合公司的学术营销能力,待今后这些重磅药物在中国获批上市,对于公司来说,在营收和利润上将是很大的提升。

由于在国内,品质可证、价格可及的进口仿制药的市场需求同样庞大,因此康哲积极布局创新药的同时也在布局具有足够市场竞争力的仿制药集群。

据智通财经APP了解,康哲药业的仿制药开发战略是以轻资产的模式与全球领先药企建立战略合作,布局具有足够市场竞争力的仿制药集群。

2019年8月,康哲药业宣布与太阳制药就其7个仿制药产品与1个极具市场竞争力的复杂仿制药签订了许可协议;同年9月,公司与Biocon就3款仿制药签订了许可协议。若这些药物未来进入中国市场后参与带量采购,将为公司创造庞大的增量市场。

作为国内知名的医药销售企业,拥有覆盖全国的销售网络也是康哲药业稳定估值的一根“定海神针”。

数据显示,公司直接网络覆盖的医院数量从2014年的1.7万家增长至2019年上半年的5.7万家。销售覆盖了全部省级行政区及大部分地级行政区,基本覆盖了国内的三级医院和二级医院以及三级医院的主要科室。

值得注意的是,由于康哲采用了销售体系更接近国际大药厂的学术推广模式和分线模式,从2013-2018年,康哲的销售费用率一直处在23%以下,2018年还原“两票制”之后,公司销售费用率仅为22.4%,甚至低于国际药企的销售费用率标准。

这些数据均证实了康哲具备强大的销售力和产品商业化能力,这完全可以为公司未来创新产品商业化给予有力支撑。

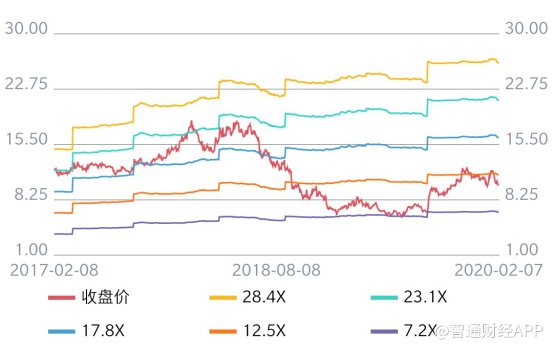

不过正是这样一只医药股却长期被市场低估。

智通财经APP观察到,截至2月7日收盘,康哲药业的股价为每股10.2港元,PE(TTM)为10.99,对比近三年的公司估值数据不难发现,目前康哲药业的股价已远离估值中枢,处于明显被低估的状态。此外,如前文提到的,公司2018年的股息率高达4.9%,从侧面证实公司的估值是极具吸引力,业绩增长十分可靠,具有较高的投资价值。

正如古语所说“真金不怕火炼”,康哲药业整体的收入增长稳健,关键财务指标可靠,在多变的医改大环境下抗风险能力强,在具体的业务发展以及创新布局方面也同样具备强大实力和持续发展潜力。正是这些优势让公司完全不惧做空机构的恶意挑衅。目前康哲药业正处在被严重低估状态,是一块在港股医药板块中难得的价值洼地。若投资者能抓住机会,待康哲药业现金流业务持续增长,创新药管线逐渐落地,定能向投资者兑现丰厚的投资回报。