本文来自微信公众号“ 三文娱”,作者:Dkphhh。

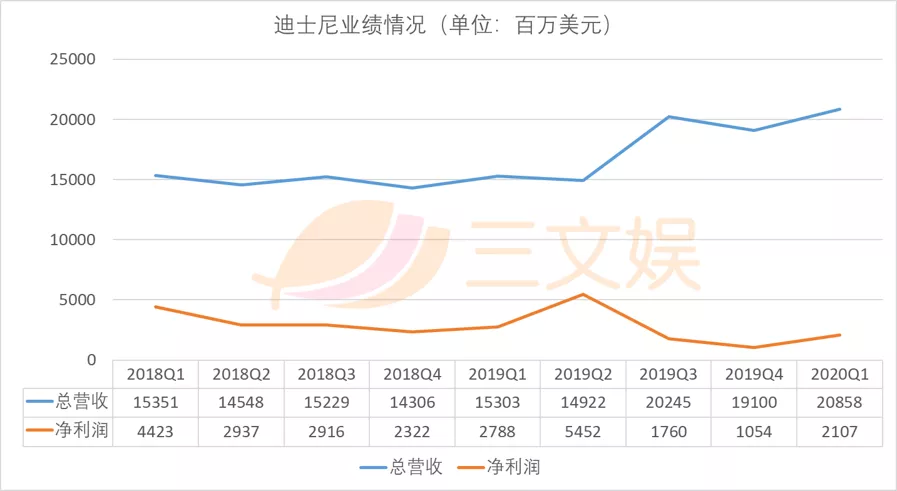

今天(2月5日)凌晨,迪士尼(DIS.US)发布了截至2019年12月28日的2020财年第一季度财报:

营收208.58亿美元,同比上升36%。

净利润21.07亿美元,同比下滑23%,和市场预期基本持平。

稀释每股收益1.53美元,高于分析师预期的1.44美元。

迪士尼这一季度的业绩延续了过去一年营收增长,利润下滑的趋势。

在报告期内,迪士尼的流媒体平台Disney+正式上线,营收增长利润下滑的根本原因也是来自Disney+所属的流媒体业务。

Disney+上线后,截至期末,已经2650万订阅用户,因此迪士尼的订阅费用收入实现大幅增加,达到了13.26亿美元,但与此同时也要承担巨大的营业成本,这个成本大于收入,所以DTCI本期的营业利润为负6.93亿元。

以Disney+为代表的流媒体业务,短期内不会为利润做什么贡献,还会增加许多压力。目前Disney+上的内容大部分来自迪士尼和收购的福克斯的内容库,但迪士尼必须要追加内容投资,制作独家内容。

根据此前《综艺》的统计,迪士尼整个2019年在原创内容方面的投资额达278亿美元。

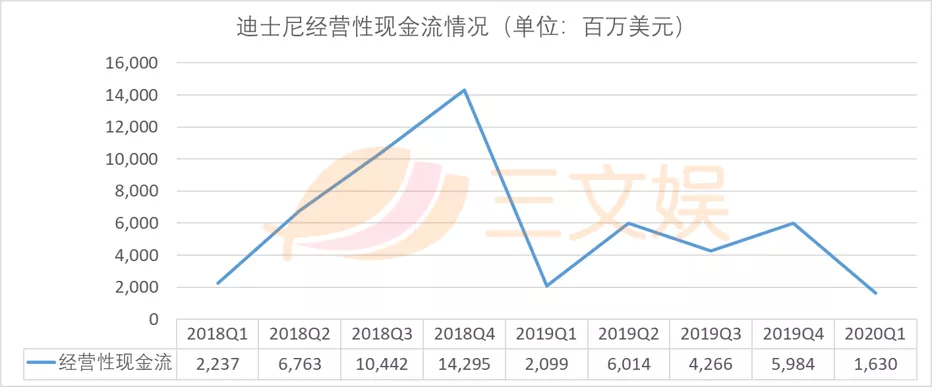

影视也好、动画也好,从立项到上线的时间跨度短则2、3年,多则5、6年,这对迪士尼的现金流影响还是挺大的。

截至期末,迪士尼的经营性现金流为16.3亿美元,相较去年同比下滑了22.34%,比上一期下滑了72.76%。

总体来看,迪士尼这季度业绩稳中有进,除了披露信息更全面的DTCI业务以外,没什么亮点,比较平淡。比起现在,更令人好奇的是迪士尼未来几个季度能交出什么样的成绩单。

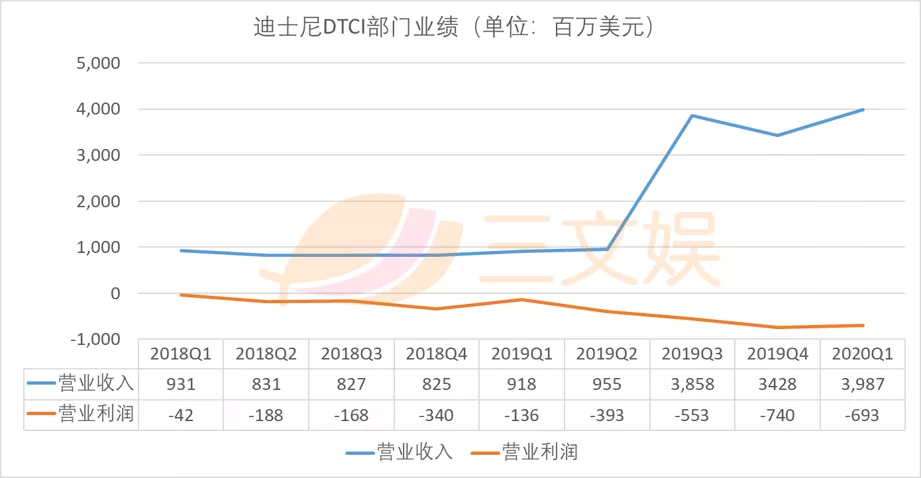

DTCI:Disney+赢得了开门红,但一切才刚刚开始

DTCI部门包含了迪士尼的流媒体业务和海外电视台的业务,本季度营收39.87亿美元,较去年同期的9.18亿美元翻了四倍,这个数字看起来涨了很多,但其实增长的原因很简单:

其一是福克斯、国家地理的海外电视业务被纳入统计。有线电视运营商的联营费,广告收入和对电视、流媒体的授权收入都实现了大幅增长。

其二是Hulu被纳入统计,Disney+上线,订阅费用也实现了大幅增长。

环比来看,上季度DTCI营收34.28亿美元,涨了16%,涨幅其实没有那么多。

至于利润,这个部门从成立开始就没有利润,一直在亏损,而且越亏越多。因为现在整个流媒体业务都需要大规模投资。

根据迪士尼在财报上披露的数据,截至期末,Disney+付费订阅用户达到了2650万,ESPN+有660万付费订户,Hulu的总付费订户达到了3040万。

迪士尼旗下几个流媒体的收费方式都比较复杂,除了直接单个订阅以外,还有三合一订阅包、搭配有线电视套餐。

迪士尼定义的付费订户是指实际支付了费用的用户,所以免费获得使用资格的用户不算,但是享受了优惠条件的用户也被纳入在内。

按照这个标准,Disney+推出不到两个月,实际用户数量应该远远高于2650万。这个成绩已经非常好了。Netflix花了4年用户才达到这个水平,Hulu达到这个用户数更是花了12年。

迪士尼还披露了三个流媒体平台的月均ARPPU。Disney+有5.56美元,ESPN+有4.44美元,Hulu纯流媒体月均ARPPU有13.15美元,搭配Live TV的套餐有59.47美元。

不过,除了最后的Live TV套餐,其他的几个套餐月费都有所下滑。这主要是受迪士尼推出的三合一套餐的影响。

在Disney+上线时,迪士尼推出了打包Disney+、ESPN+和Hulu广告版的套餐,12.99美元/月。

从三个服务的用户增长来看,这个整合包的效果还是很好的,尤其是Hulu,在2019年的最后两个季度——也就是正式被迪士尼收购后,用户涨了400万。

DTCI部门本财季的营业成本高达35.29亿美元,占据了将近90%的营收。迪士尼称本财季节目的制作费用增加了24.33亿美元,达到了28.79亿美元。节目制作费用的增加主要是因为对Hulu和福克斯的收购,以及Disney+的上线。

DTCI部门的另一个大变动在人事上,在财报公布前不久,Hulu原来的CEO Randy Freer 宣布离职。

在当初获得Hulu全面控制权以后,迪士尼就在整合Hulu,加强对其的控制,由DTCI部门的领导,现在Randy Freer离职,Hulu的管理层会向DTCI的管理者Kevin Mayer 汇报,Hulu的内容制作团队则由迪士尼电视部门管理。

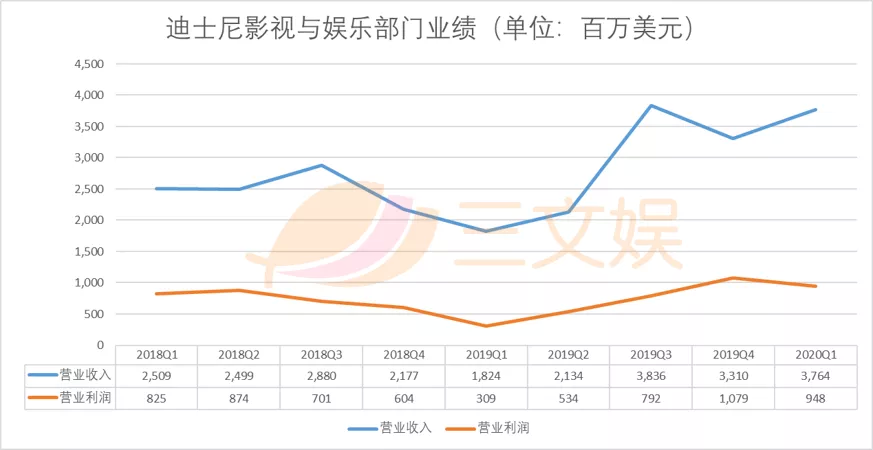

影视娱乐:《冰雪奇缘》和《星战》又立功了

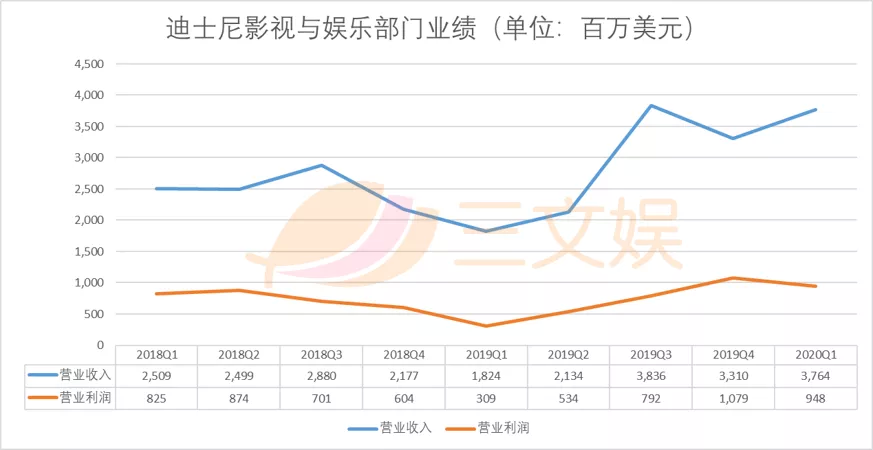

影视娱乐部门本期营收37.64亿美元,较去年的18.24亿美元翻了1倍,营业利润9.48亿美元,是去年同期的3倍。

营收的增长主要来自院线发行的收入,去年同期院线发行的收入只有3.73亿美元,今年第一财季则达到了14.08亿美元。

期内迪士尼和福克斯总共发行了6部电影:《冰雪奇缘2》、《星战:天行者崛起》、《沉睡魔咒2》、《终结者:黑暗命运》、《极速车王》和《变身特工》。

迪士尼的《冰雪奇缘2》、《星战:天行者崛起》、《沉睡魔咒2》虽然口碑不佳,但最终票房表现不错。

《冰雪奇缘2》打破了前作的票房记录,获得了14.2亿美元的票房,成为了票房最高的动画电影。

《星战:天行者崛起》打着系列最终作的旗号,全球狂揽收10.58亿美元。

福克斯出品的三部电影表现都不怎么样,票房最高的《终结者:黑暗命运》也只有2.61亿美元。

整体来看第一财季营收能够比去年同期高这么多,除了电影票房更高以外,福克斯的加入也拉高了收入。

不过,下一季度的财报福克斯这个名字就不会再出现了。在2020年1月17日,迪士尼宣布将20世纪福克斯影业更名为“20世纪影业”,以避免观众和福克斯新闻混淆。

电视和流媒体发行这个财季的收入达到了18.45亿美元,较去年同期提高了80%。不过这其中有7.38亿美元属于集团部门间的内部交易,所以最后在计算利润的时候被剔除了。

迪士尼2020年的排片整体看来比较平淡,至少看起来能够成为爆款的电影数量不多。

年初最大的热门《花木兰》采用了全华班阵容,而且花了大力气在中国宣传,但如果按照原定的3月27日上映,票房必定会受疫情影响。

乐园、体验与产品:业绩稳中有进,但前景堪忧

本财季,乐园、体验与产品部门的营收首次站上70亿美元,达到了73.96亿美元,同比上涨8%。营业利润也达到了23.38亿美元,同比上升9%。

乐园和度假区业务的增长主要来自涨价。财报上说,和去年同期相比,门票、游客园内人均消费、酒店的平均每间房价、和游轮的票价都上涨了。

但涨价只能创造一时的繁荣,乐园的游客数量和酒店的入住率实际上都有所下滑,尤其是海外市场。

本财季,海外乐园的营收只有9.5亿美元,下滑了6%,营业利润5100万美元,下滑了48%。

海外市场的下跌主要原因是香港迪士尼乐园。

本来2020年春节会有大量游客前往上海迪士尼乐园和香港迪士尼乐园,但现在受新馆病毒的影响,这一大笔收入也凭空消失了,对迪士尼下一季度的业务将会造成巨大打击。

乐园业务一直是迪士尼的现金牛,占据了三分之一的营收,贡献了一半的营业利润。虽然美国国内的收远远大于国外乐园的收入,但两个海外乐园都受到影响,对迪士尼影响还是很大的。

衍生品和零售业务营收15.07亿美元,同比上升8%,净利润7.15亿美元,同比上升25%。

期内《冰雪奇缘2》、《星战:天行者崛起》几部电影的表现都不错,虽然两部电影的口碑都一般,但票房表现十分强劲。因此带动了衍生品的销量。

财报还提到玩具总动员IP的玩具销量也不错,但米奇和米妮的衍生品销量不佳。

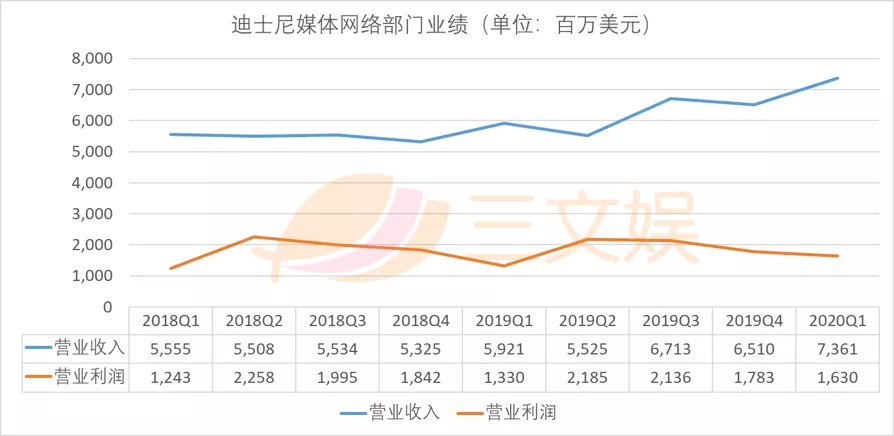

媒体网络:收入增量大部分来自收购的福克斯

媒体网络业务在第一财季营收首次超过70亿美元,达到了73.61亿美元,较去年同期上升24%。

营业利润同比增长23%,达到了16.3亿美元。

媒体网络业务整体来看没有很大变化。一个比较值得关注的点是财报提到旗下电视网的用户减少了,电视台联营费用收入增长只有19%,不及营收和利润的增长,另外一个重要收入的来源广告陷入了停滞。

电视网的收入增长最快的是电视和流媒体发行,从去年的8.23亿美元增长到了16.9亿美元。这个业务本质上是向外销售迪士尼的电视节目。

今年这个业务能够实现翻倍增长,主要是因为收购完福克斯以后,有价值8.67亿美元的福克斯内容被记入账上。

(编辑:张金亮)