本文来自微信公众号“国君电新”,报告来自对ARK INVEST报告的翻译。

ARK INVEST 预计2021年特斯拉(TSLA.US)股价将达到7000美元,市值1.3万亿美金,特斯拉股价大涨20%,那这个报告到底说了啥?

1、ARK是何方神圣?

ARK 创立于2014年,目前管理了50亿美元,一直将特斯拉作为最大的头寸,也是特斯拉最大的多头,其CEO伍德一直表示华尔街对特斯拉进行了严重的低估,而公司自己的创新的估值方法,才是更准确更灵活。

ARK公司在2019年5月就表示,特斯拉股价将达到4000美元,彼时特斯拉股价才200美元,随后的半年时间,特斯拉股价不断印证了ARK公司判断,公司则一举成名。

2、ARK预计特斯拉未来五年股价可达每股7000美元

近日,ARK公开报告中,更表示特斯拉未来五年股价可达每股7000美元(对应市值1.3万亿美金)。

2018年8月,ARK发布了一封公开信,其中摘录了TSLA估值模型,阐明了为什么认为以每股420美元的价格将特斯拉私有化会剥夺股东的丰厚回报。从那以后,ARK定期更新其TSLA评估。基于最新研究和模型,说明TSLA的潜力。

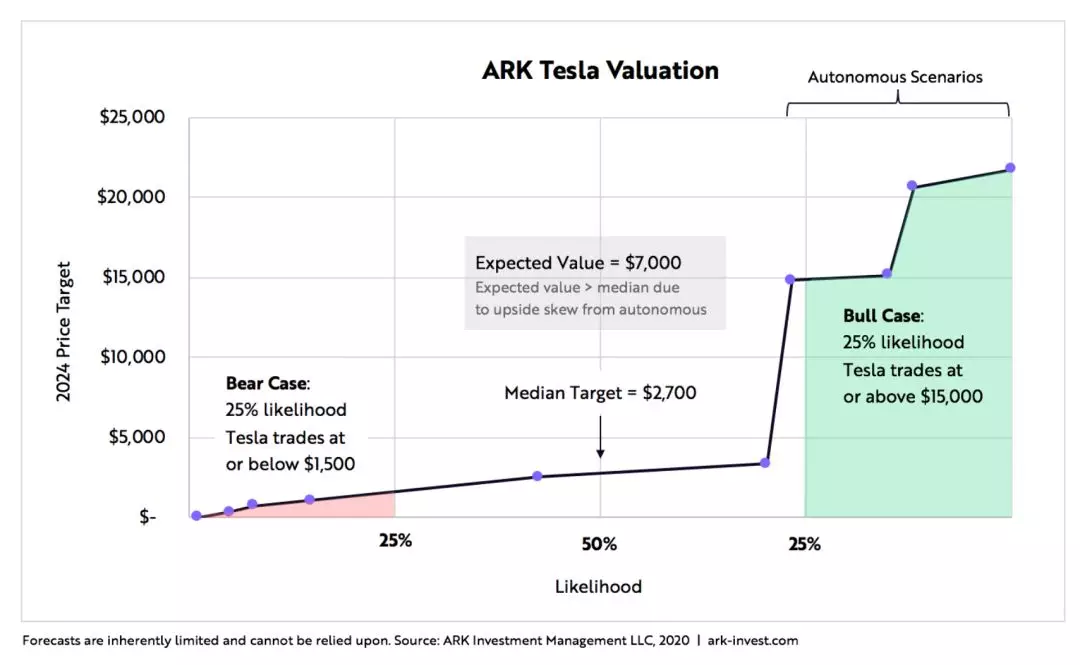

根据我们对电动汽车(EV)成本下降和需求的最新预期,以及对robotaxis潜在盈利能力的估计,我们对2024年TSLA的每股期望值为7,000美元(10倍空间)。为了得出该基本情况,ARK开发了使用熊市和牛市价格估算的概率分析,如下所示:

下图显示了我们对TSLA价格目标的概率分布:

我们如何得出这些结果?我们将在下面的方法中进行说明,在本文的后半部分重点介绍可以为我们的假设提供依据的研究。

3、毛利率、资本效率、自主能力三个因素决定特斯拉估值模型

ARK的研究和建模表明,三个关键的独立变量对于理解特斯拉的潜力至关重要:

· 毛利率 –特斯拉的汽车制造成本是否会继续与莱特定律保持一致?如果是这样,特斯拉汽车的平均售价是多少?

· 资本效率 –特斯拉建设新产能的单位成本是多少?

· 自主能力 –特斯拉能否成功推出完全自主的出租车服务?

下表总结了每个变量的上限和下限。

4、估值模型

ARK的估值基于10个场景,每个场景都经过概率加权。对于特斯拉,我们的牛市案例并未假设上述三个变量的输入最为激进。相反,我们估计每个自变量的概率,从而得出8个场景。我们还提供了两种情况,其中包括最坏的情况:1)特斯拉无法进入资本市场,降低成本,启动自动出租车网络并提高资本效率的可能性为3%;2)特斯拉破产的黑天鹅事件。

十种不同方案的结果概率及其相应的价格目标如下所示:

在所有情况下,除了被拒绝进入资本市场或破产的情况之外,我们都认为特斯拉发行了100亿美元的股本来加速生产规模并积聚其竞争优势。我们还预计,特斯拉将发行增量债务(在某些情况下为数百亿美元)以扩大生产规模,并且发行将受其盈利能力主导,并以固定资产抵押。

根据这个概率矩阵,我们的熊市案例显是,特斯拉到2024年预计售出320万辆汽车,其在电动汽车总销量中的份额将会削减到如今的一半。我们的牛市案例显示,特斯拉将保持其大约18%的市场份额,并且其车队的相当一部分将产生高利润的robotaxi平台费用。

公司模型显示:

①乐观情况:2024年特斯拉销量为710万辆,车辆销售收入2560亿美金,自动驾驶出租车收入3510亿美金,息税前净利率可达33%,给予14倍估值,对应股价1.5万美元,市值3万亿美金;

②悲观情况:2024年特斯拉销量为320万辆,销售收入1660亿美金,息税前净利率为17%,给予10.9倍估值,公司股价为1500美元,市值为3000亿美金,

尽管这些假设似乎有些牵强,但请考虑以下研究:

5、毛利率和赖特定律

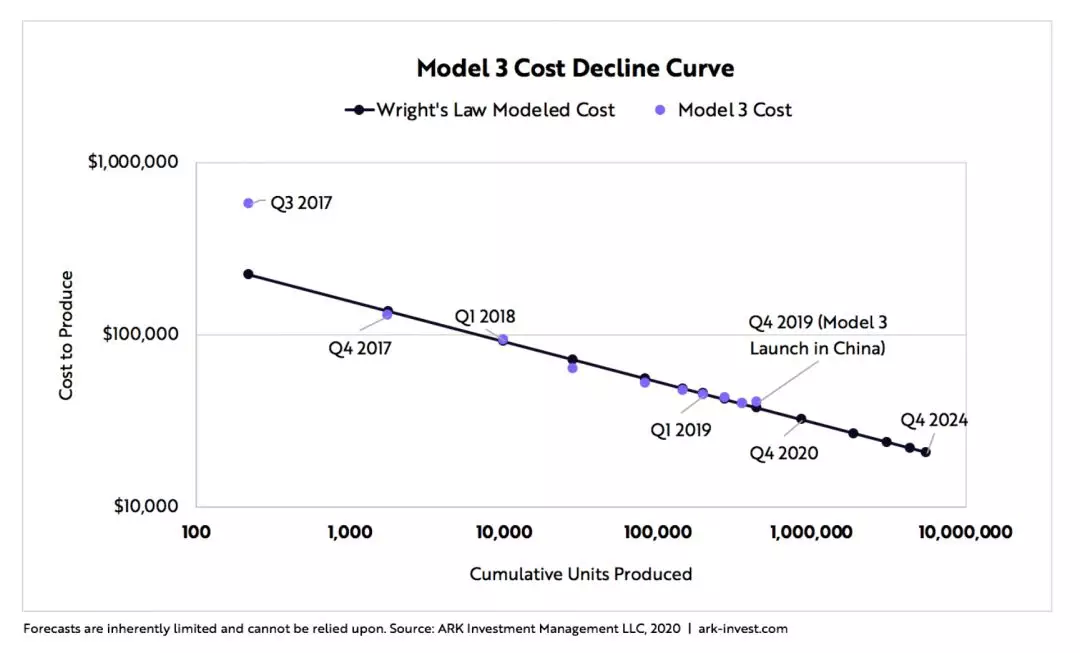

我们认为,毛利率对于特斯拉的生存能力和价值至关重要。特斯拉在2019年第四季度报告的汽车毛利率为20.9%,其中不包括监管信贷。根据赖特定律和ARK模型,特斯拉的汽车毛利率到2024年可能接近40%,尽管,特斯拉的汽车毛利率不会随着新车型的推出和生产规模的扩大直线增长。

赖特定律成功预测了从太阳能到电视、从半导体到烤箱等六十多种技术成本的下降。如下图所示,特斯拉的Model 3已经证实其成本下降符合赖特定律。

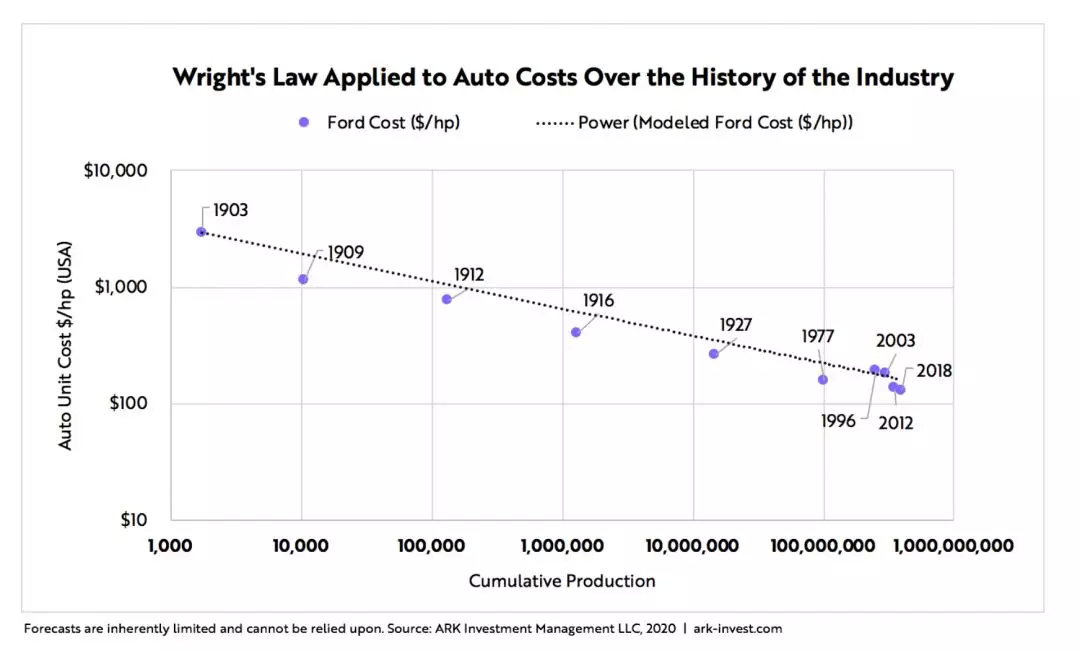

一个多世纪以来,汽车行业的规模一直与赖特定律所预测的成本下降保持一致。如下图所示,自1903年以来,福特的成本一直符合赖特定律所预测的下降趋势。

尽管福特的成本似乎已经固定下来,但特斯拉的成本在未来五年内应该会继续下降,因为内燃机的技术远比锂离子电池成熟。由于一个大型基地的生产翻新需要花费很长时间,一项成熟的技术会停止成本下降。迄今为止,全球汽车制造商已经生产了约540万辆电动汽车,不到所生产的26亿辆内燃机(ICE)汽车的1%。即使ICE汽车的年产量稳定在大约9000万辆,但产量累计翻倍仍需要29年,比电动汽车产量累计翻倍所需的一到两年要长得多。

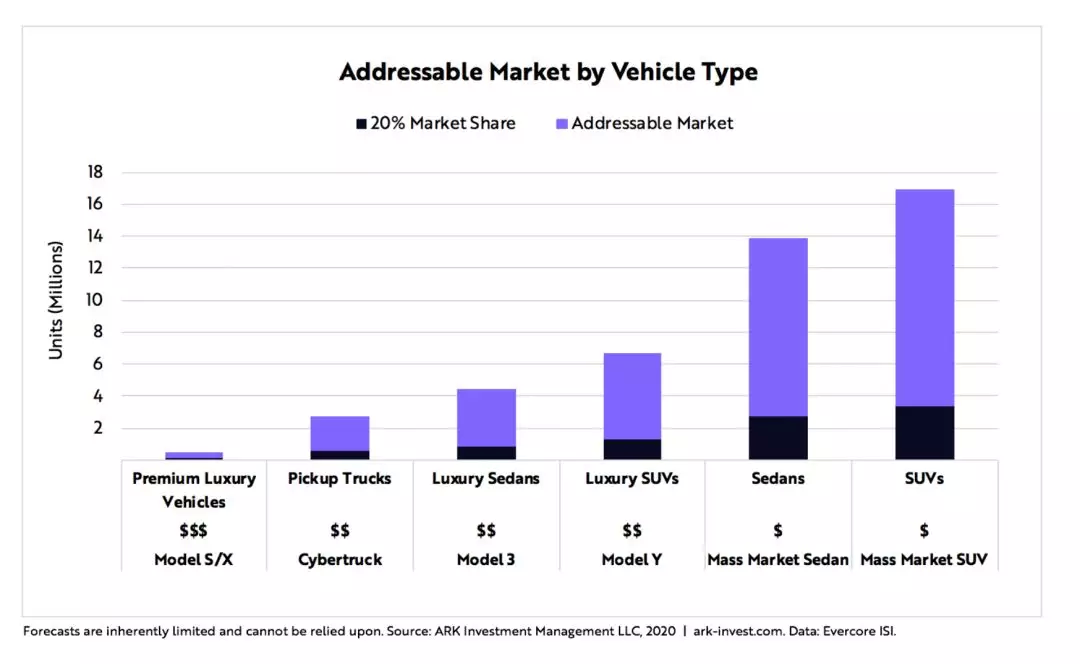

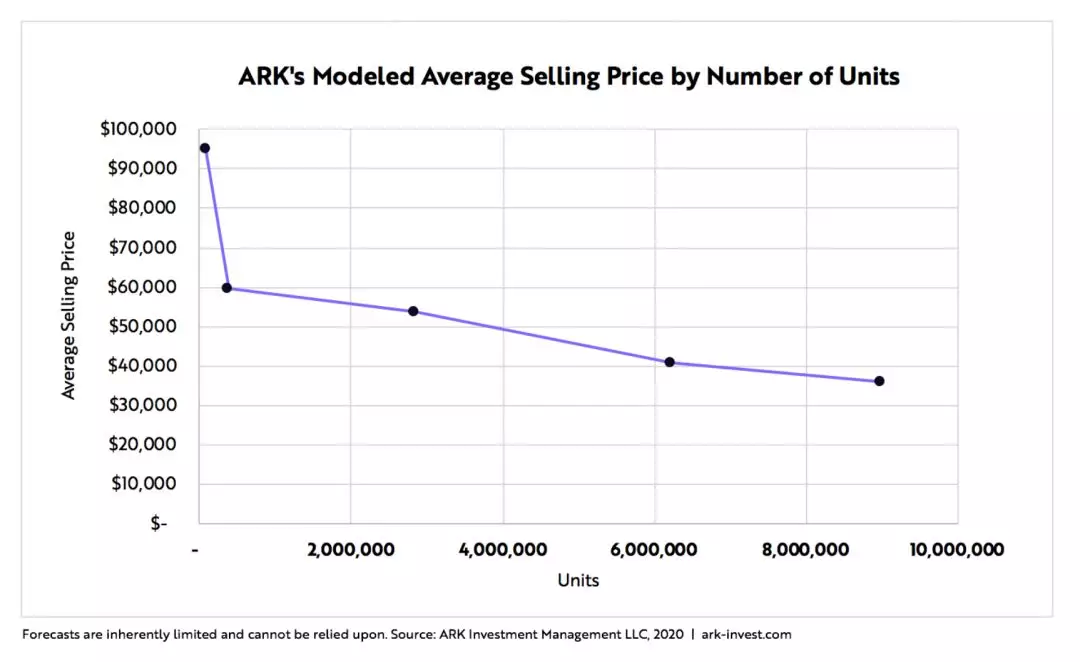

除了我们对汽车生产成本的赖特定律分析之外,ARK模型预计大批量销售电动汽车将会降低平均销售价格。在牛市情况下,ARK估计,每种型号特斯拉会获得15-20%的目标市场。在其巅峰时期,Model S和X的总销量预计占高档车市场的20%。

如下所示,我们假设平均售价必须下降才能获得更高的需求水平。我们认为这个假设是保守的,尤其是对于特斯拉的下两个车型Model Y和Cybertruck,平均售价比Model 3更高。因此,在我们的模型,我们相应调整平均价格。

ARK的高端毛利率方案:

尽管假设平均售价会急剧下降,但如果成本要符合莱特定律,ARK的模型表明,特斯拉的汽车毛利率在未来五年内可能接近40%。

ARK的低端毛利率方案:

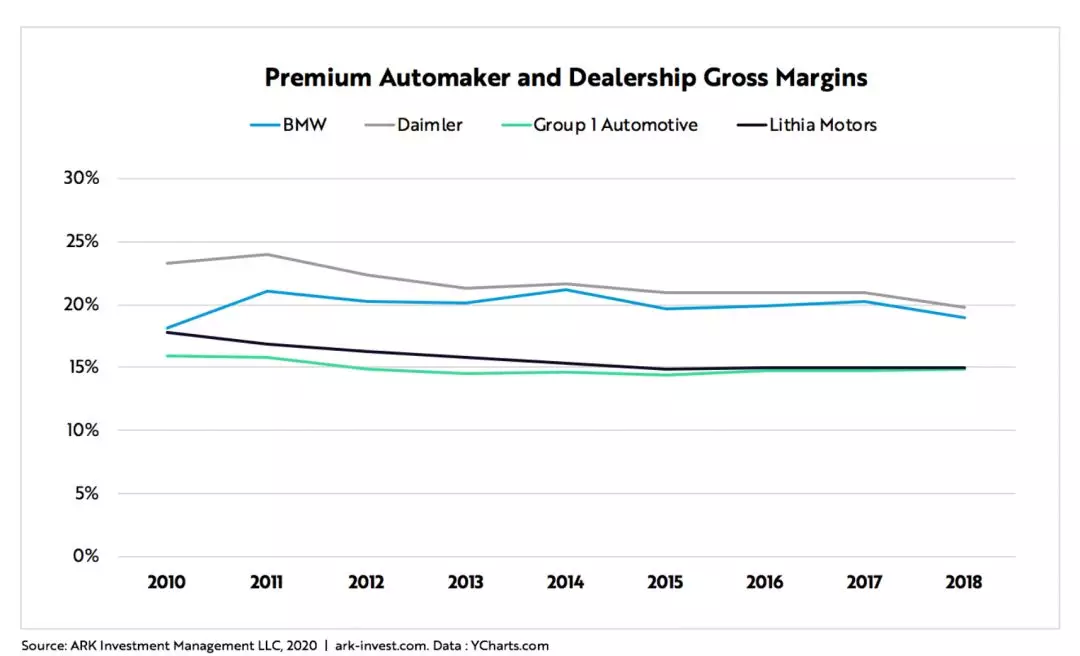

根据我们的模型,如果特斯拉的成本不符合赖特定律,那么到2024年,特斯拉的毛利率应该会小幅增长至25%,这与经销服务中心所有权调整后的豪华汽车制造商的平均利润率相符。如下所示,戴姆勒和宝马的毛利率约为19%,全国汽车经销店的毛利率约为15%,其中三分之一通常来自服务业务。

6、资本效率

资本效率引发并加速了特斯拉的飞轮。如果扩容的成本过高,那么降低成本,产生现金以及对扩大产能进行再投资所必需的累计产量翻番就变得不经济了。如果特斯拉资本效率提高,那么它可以快速、经济地扩大生产,降低单位成本,增加投资资本回报率,为未来的工厂产生现金并吸引更多的资本。

ARK认为,特斯拉将比传统汽车制造商更具资本效率。在美国,生产由内燃机驱动的汽车所需的资金量一直在稳定增长。在过去的五年左右的时间里,汽车行业每年为每种汽车生产的固定资产投资超过14,000美元。

电动汽车用了部分运动部件,制造效益理论上比汽油汽车高得多。确实,福特和其他汽车制造商已经提出,电动汽车的生产成本可以是汽油动力汽车所需资本投资的50%。一个简单的计算(14,000美元的50%)表明,电动汽车工厂的建造成本为每单位7,000美元。

ARK的高端资本效率方案:

就我们的资本效率案例而言,我们假设特斯拉将能够以每单位产能11,000美元的价格建造工厂。特斯拉已证实初始产能为15万辆汽车的上海工厂需要16亿美元的融资。如果将16亿美元用于生产15万辆汽车,那么在提高生产率之前,单位初始成本约为10,700美元。

ARK的低端资本效率方案:

根据我们的模型,如果特斯拉的资本效率不高,那么每单位的成本将达到16,000美元,比当今的天然气汽车行业平均成本高出2,000美元。

7、自主执行

完全自主的出租车网络可能会完全打破传统汽车制造商的商业模式。特斯拉可以从像硬件一样的保证金的一次性交易模式转变为像软件一样的重复交易模式,向每英里的乘客收费并收取平台费、保证金。

ARK的高端自主执行方案:

最初,特斯拉可以将费率定为今天的Uber和Lyft收取的每英里2.50美元,到2023年降至每英里1美元。基于额外的便利、更高的安全性和成本节约以及ARK对其他市场平台费用的分析我们预测,特斯拉将从自动驾驶出租车网络的总收入中抽取50%的提成,远高于Uber和Lyft目前20%至30%的提成。

我们还假设其自动出租车服务将于2021年开始,也就是Elon Musk预测的自动出租服务实现、监管部门批准完成的后一年,预计第一年将只有2%的合格Tesla车辆投入使用。在以前的估值模型中,ARK假设自动出租车产生的现金将在特斯拉的资产负债表上。在该模型的此版本中,ARK假设特斯拉将把任何增量现金将用于投资于其他工厂,以扩大电动汽车的产能,并“加速世界向可持续能源的过渡”,与其使命声明一致。

ARK的低端自主执行方案:

如果自动出租车网络从未启动,那么显然不会产生任何收入。

总的来说,自主能力的实现推动无人驾驶出租车网络发展,出租收入为特斯拉提供资本以投资工厂生产更多车辆,这将降低生产成本并扩大特斯拉的自动驾驶车队,可以形成一个正向的闭环。在未来,随着生产成本的下降、毛利率增加、资本效率的提高、自主能力的实现,特斯拉股价将迎来大幅增长。(编辑:孟哲)