本文来自微信公众号“欣琦看金融”,作者:刘欣琦/高超。

摘要

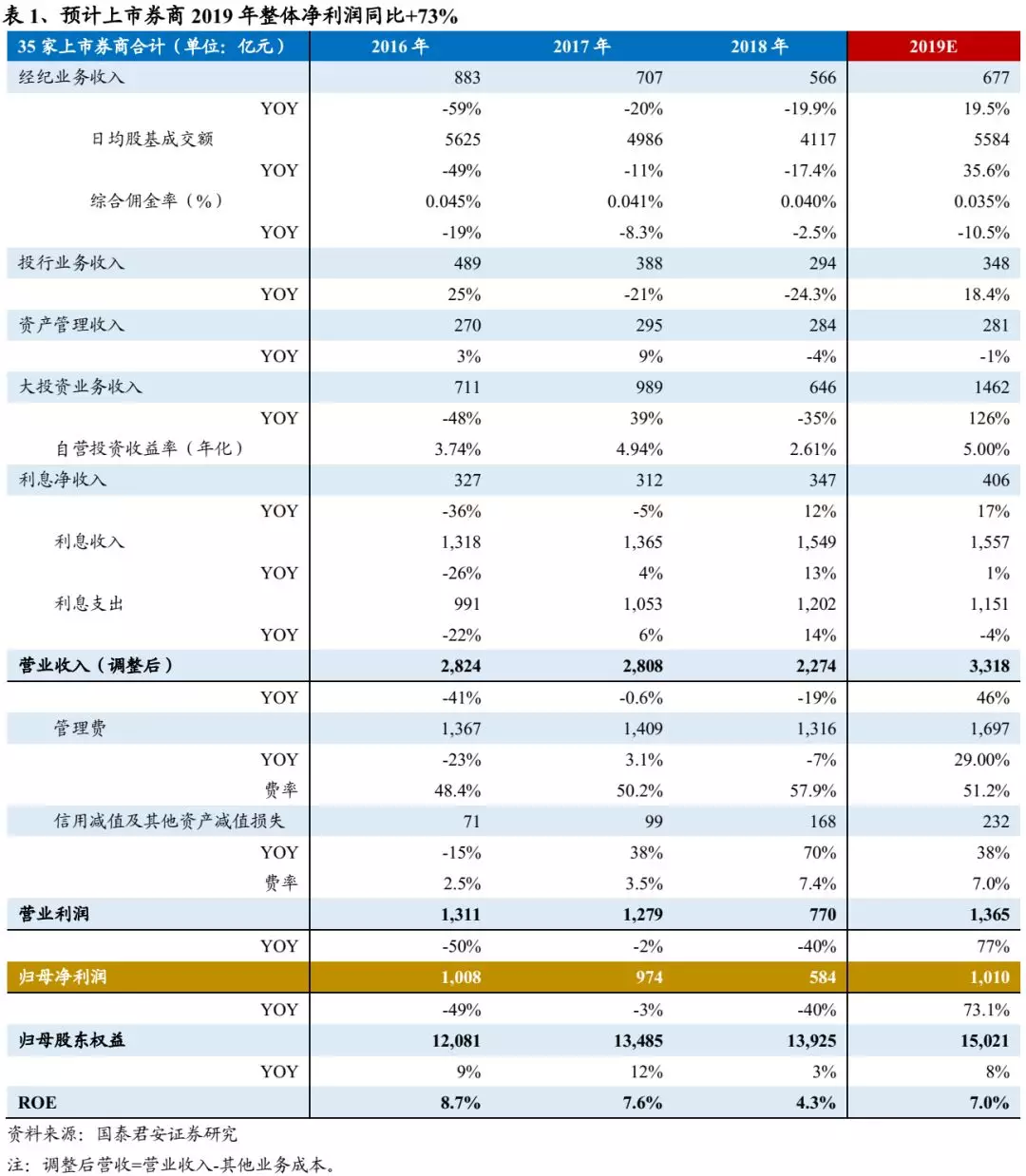

2019年上市券商全年业绩前瞻:同比+73%,ROE升至7.0%。2019年股市上涨明显,成交额同比+35.6%,预计自营投资和经纪业务成为券商业绩大增的主要驱动,投行和利息净收入稳步增长,预计2019年35家上市券商合计归母净利润为1010亿元,同比+73%,较前3季度的+65%增速扩张,全年ROE预计为7.0%,较2018年的4.3%大幅改善。

成本计提增加或造成19Q4净利环比微降。基于26家披露业绩预告和快报的上市券商数据,我们预计上市券商Q4整体利润环比-10%,预计主要受年末管理费用及信用减值计提增加影响。

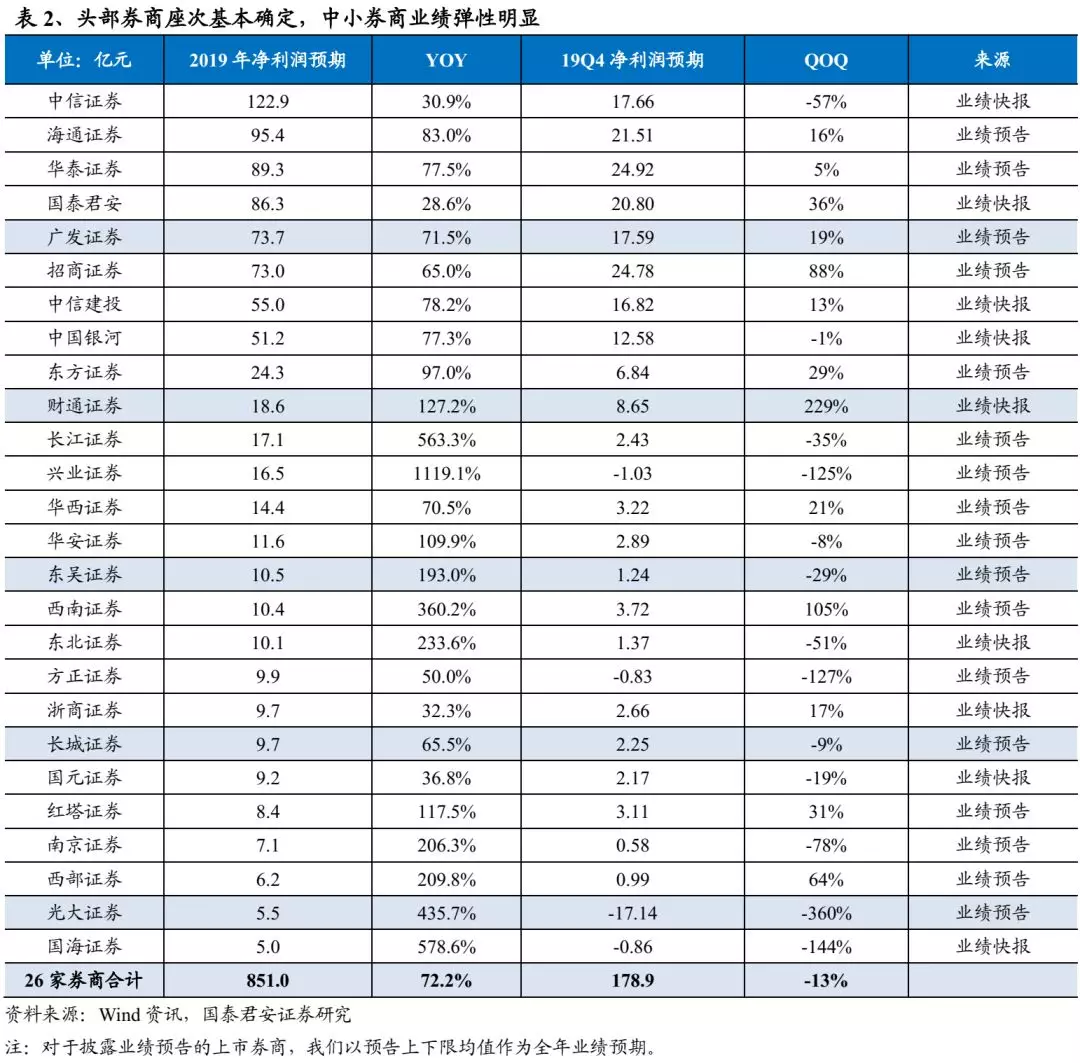

头部券商座次基本确定,中小券商业绩弹性明显。1)头部券商悉数披露业绩预告及快报,中信净利润超过百亿遥遥领先,海通、华泰、国君和广发位列2-4名。2)同比增速看,受益于自营、经纪业务占比较高及18年低基数影响,中小券商净利润弹性更加凸显。头部券商中海通和华泰净利润同比增速超过70%,相对领先。

投资观点:疫情影响下短期业绩或承压,改革持续加码不改龙头券商推荐逻辑。目前肺炎疫情或对股市带来短期冲击,从而使得券商自营和经纪业务短期承压。中长期看,疫情对行业基本面无明显影响,逆周期调控及资本市场改革政策有望加码,注册制等相关政策利好落地和券商杠杆率稳步提升有望驱动券商业绩维持升势。

中性假设下,预计上市券商2020年合计归母净利润为1061亿元,同比+5.0%,年化ROE 6.8%。维持行业“增持”评级,推荐受益政策明显的低估值头部券商华泰证券(06886)、海通证券(06837)、中信证券(06030)及中金公司(02908)。

风险提示:1)宏观形势影响幅度超预期,造成市场低迷;2)资本市场深化改革政策不达预期。

1.上市券商19年业绩前瞻:延续高增长,中小券商弹性更强

预计投资和投行业务驱动全年业绩同比+73%,成本计提增加或造成Q4净利环比微降。我们预计上市券商19Q4合计归母净利润为218亿元,环比-10%,2019年全年上市券商合计归母净利润为1010亿元,同比+73%,较前3季度的+65%增速扩张,全年ROE预计为7.0%,较2018年的4.3%大幅改善。

环比看,Q4投资和投行业务延续扩张趋势。

1)经纪:Q4日均股基成交额和总成交额分别为4918亿/30.0万亿,分别环比-1.9%/-8.0%,Q4交易日环比减少4天。

2)投行:19Q4投行业务延续扩张趋势,科创板发行提速,IPO/再融资/债券承销额分别达到1130/4107/19899亿元,环比分别+42%/+33%/-1.6%。

3)投资:4季度股市表现靓眼,上证综指+5.0%(Q3:-2.5%),创业板指+10.5%(Q3:+7.7%),债市延续上涨态势,预计将驱动券商自营收益环比明显增长。

4)利息净收入:19Q4日均两融余额9753亿,环比-5.3%,预计Q4券商股票质押融出规模环比持平,在利息支出减少的趋势下,预计4季度券商利息净收入环比改善。

同比看,投资和经纪是业绩大增的主要驱动。

1)经纪:2019年日均股基成交额5584亿元,同比+35.6%,考虑到佣金、海外经纪和期货等业务的拖累,预计上市券商全年经纪业务同比+19.5%。2)投行:科创板落地、股债双牛驱动下,2019年IPO/再融资/债承规模分别同比+83%/+14%/+27.5%,预计上市券商投行收入同比+18%。

3)投资:2019年上证综指累计上涨22.3%,中证综合债指数上涨4.6%,股市的亮眼表现使得券商自营业务成为业绩最大拉动力。预计全年投资收入同比+126%。

4)利息净收入:19年券商两融规模的增长以及会计政策变更带来利息收入增加预计将对冲股票质押压降的影响,利率持续回落下券商利息支出同比减少,预计利息净收入同比+17%。

5)资管:截止19年3季度末,证券行业集合和定向资管规模分别较年初-1%/-17%,集合资管规模降幅明显趋缓,叠加报酬率提升,预计全年资管业务收入同比-1%。

头部券商座次基本确定,中小券商业绩弹性明显:

截止2020年2月2日,已有26家上市券商披露业绩快报和业绩预告,根据披露数据测算(业绩预告以上下限均值计算),预计26家上市券商2019年合计实现归母净利润851亿元,同比+72%,头部券商净利润排名基本落地,中信净利润超过百亿遥遥领先,海通、华泰、国君和广发位列2-4名。

同比增速看,受益于自营、经纪业务占比较高及18年低基数影响,中小券商净利润弹性更加凸显。头部券商中海通和华泰净利润同比增速超过70%,相对领先。

环比看,26家披露数据的券商,预计Q4净利润环比-13%,我们预计主要受年末管理费用及信用减值计提增加影响。

2.投资观点

疫情影响下短期业绩或承压,改革持续加码不改龙头券商推荐逻辑。目前疫情或对股市带来短期冲击,从而使得券商自营和经纪业务短期承压。中长期看,疫情对行业基本面无明显影响,逆周期调控及资本市场改革政策有望加码,注册制等相关政策利好落地和券商杠杆率稳步提升有望驱动券商业绩维持升势。

中性假设下,预计上市券商2020年合计归母净利润为1061亿元,同比+5.0%,年化ROE6.8%。维持行业“增持”评级,推荐受益政策明显的低估值头部券商华泰证券、海通证券、中信证券及中金公司。

3.风险提示

宏观形势影响时间和程度超预期,造成市场低迷;

资本市场深化改革政策不达预期。

(编辑:孟哲)