在连续3次递表申请失败后,生兴控股将第4次递表时间选择了大年初五的次日,希望迎完财神后,公司能顺利登陆港股市场。

智通财经APP观察到,1月30日,生兴控股再次向港交所递交了招股书申请主板上市。这已经是这家香港本土建筑公司第4次递表,而前三次递表文件已经失效。

作为香港本土的一家土木工程承建商,生兴控股在香港已有超过20年的从业经验。公司主要业务包括各种土木工程,包括地盘平整、道路及桥梁建设、排水及排污系统建设以及承接水管安装及斜坡工程。

据智通财经APP了解,在香港,土木工程一般分为海港工程、道路及渠务工程、地盘平整工程及水务工程等4大类。生兴控股则属于地盘平整及道路及渠务类别下的丙组承建商,且公司具备确认地位。

在香港的部分工程中,莲塘及香园围口的地盘平整工程和基础建设工程、包括沿深圳河4300米的巡逻通路工程在内的多项道路及渠务项目工程,便出自生兴控股之手。而这些政府公共部门的承接项目也是其主要的业务来源。

招股书显示,在2017—2019财年, 生兴控股的总营收从3.42亿港元增至4.35亿港元,复合增长率为12.8%;公司同期净利润则分别为 4044.5万港元、3500.3万港元以及4103.5万港元。

从生兴控股的整体营收及利润情况不难看出,公司在2017—2019年三个财年中业绩波动较大,其中2018年公司业绩波动较为明显,公司在营收、毛利水平上均有降低,而这也是导致公司利润波动的主要原因。

透过现象看本质,生兴控股出现业绩波动的深层次原因并非偶然,而是与其缺乏经营议价能力有关。

正如上述所说,公司主要是承接政府公共部门的建设项目。在招股书中,公司提到其政府部门是其最大的客户,公司的地盘平整工程及道路及渠务工程的商机均来自政府的投标邀请,且大部分收入都来自香港土木工程拓展署授出的合约。

由于土木工程拓展署的合约通常以公开招标的方式判给承建商,所以公司表示并不能保证后期能持续取得政府合约。而且,今后公司若不能顺利竞得土木工程拓展署的合约或者公司中标率大幅下降,其经营和财务状况或将面临较大不利影响。

虽然高度依赖政府部门的业务出现坏账的可能性较低,但劣势还在于,公司的收账需要遵循政府的财政周期,而这将导致公司在自身财报年度出现大量应收账款。数据显示,2017-2019财年,公司的贸易应收账款中分别有42.8%、65.1%以及76.0% 来自于政府的土木工程拓展署。2019财年,来着政府部门的应收账款达到5250万港元,占公司当期总营收的12%。可见公司在对政府工程越来越依赖的同时,受其财政周期制约的问题也逐渐浮现出来。

对于生兴控股来说,下游客户“不好对付”的同时,上游供应商同样“惹不起”。

公司所需商品及服务供应商包括2大类:公司分包商及工程建筑材料及耗材供应商。这2大类供应商是支撑公司开展业务的核心要素。2019财年,公司5大供应商占公司采购总额比重达到69.1%,而同期公司最大供应商占其采购总额的比重达到52.4%。由此可见,即使面对上游供应商,生兴控股同样存在一定的依赖关系。

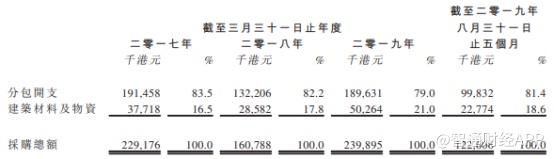

从具体的采购明细来看,分包商费用是公司主要的采购项目,2017—2019财年,公司分包开支虽然占采购总额的比重持续下降,但仍保持在80%左右。由于公司每次承接的工程量大小不同,同时香港劳工成本不断上涨,导致公司总体的分包成本不会有明显的下降,而这无疑将影响其整体的毛利水平。

此外,生兴控股目前面临的最大问题在于其业务开发已接近天花板。智通财经APP了解到,在公司业务方面,除承接公共部门的工程项目外,生兴控股的其他业务占比均较小,而在收入端,公司的收入也主要来自政府招标,其他收入来源尚未得到有效开发,不足以支撑公司的长期发展。这一问题导致公司未来的发展几乎不存在较大的想象空间,不符合现在市场环境下港股投资者的投资节奏,很难获得市场重视。