本文来自微信公众号“Kevin策略研究”。

摘要

Burberry(BURBY.US)内地增长强劲、香港下滑50%,注重线上与社交媒体渠道;人头马内地双位数增长,计划4月1日提价;宝洁(PG.US)大中华区多数品类表现强劲,婴儿品承压;强生(JNJ.US)亚太区业务表现亮眼,手术及关节器械方面持续引领增长(1月28日)

正文

Burberry(BURBY.US,2018年中国地区收入占比16%),内地增长强劲,香港下滑50%;注重线上与社交媒体渠道。公司四季度(2020年第三财季)同店销售同比增长3%,主要受新产品的推动(贡献75%),但减价销售库存不足以及香港市场造成了拖累。分市场看,中国内地市场依然增长强劲,同比高达中双位数,主要得益于消费回流和全价销售,同时新老客户对新产品线的反馈良好。相比之下,受内地赴港游客大幅减少影响,公司在香港市场的销售同比大幅下滑50%。

公司坚持认为培养中国市场是关键所在:为了纪念鼠年,公司发起了专门庆祝农历新年的活动;同时,公司将于2020年4月将品牌秋冬时装秀带到上海;管理层称由于线上品类扩充,公司在微信小程序上的线上销售已处于行业领先地位,为了进一步提高顾客线下购物体验、并通过社交媒体增加品牌影响力,公司将于2020年上半年与腾讯合作在深圳开设第一家社交零售体验店。

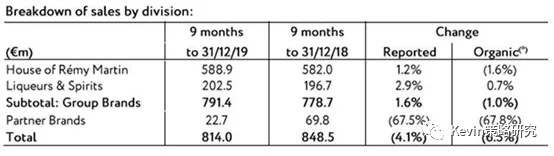

人头马(2018年中国地区收入占比6.3%),内地双位数强劲增长;计划4月1日提价。公司在截至12月的九个月内(2019/2020财年前三季度)内生收入同比下滑6.5%,其中自有品牌同比下滑1%,合作品牌大跌67.8%。分市场看,大中华区实现高个位数增长,内地地区表现更为强劲,增速达双位数,主要得益于春节提前带来的双位数价量齐涨推动,直销和间接渠道均表现强劲。不过受前往香港的游客数量持续下降影响,旅游门店免税商品零售收入同比双位数下滑。公司2019年末在厦门新开了旗下品牌布赫拉迪(Bruichladdich)的精品店。

管理层认为有因素可能会影响分销终端进而延缓未来几个月内分销商补货速度,不过负面影响可能会被持续火热的电商及直售渠道的收入增长所对冲。管理层预计公司电商业务不会受到显著影响,目前电商渠道收入占比内地总收入20%-25%。另外,公司在中国市场的即饮(酒吧、酒店)渠道和非即饮渠道的比重约为六四开,管理层认为持续低迷的夜店渠道收入有望出现回暖反弹。最后,尽管存在不确定性,管理层仍计划在4月1日实施内地市场提价计划。

宝洁(PG.US,2018年中国地区收入占比8.4%),大中华区多数品类表现强劲,婴儿产品承压;产品创新为主要推动力,看重线上渠道。受益于价格上调和部分品牌销量增加,四季度(2020年第二财季)公司内生同比增长5%。作为公司最大的两个市场之一,第四季度大中华区内生销售同比增长13%,中国消费者对高端创新反映依旧良好。分部门看,由于创新推动销量增长、优质产品结构以及强大的零售执行力,大中华区美发产品(Hair

Care)销售取得高单位数内生增长。皮肤&身体护理(Skin & Personal Care)方面,中国区在Olay Skin,

SK-II均实现双位数增长。创新高效的市场执行力以及良好的产品结构推动剃须护理(Shave

Care)销售也实现同比双位数增长。受益于电动牙刷、高端牙膏产品创新和定价,大中华区口腔护理(Oral Care)销售同比增长高单位数。家纺产品(Fabric

Care)方面,大中华区录得双位数内生增长。不过,由于中国婴儿出生率从之前每年1500万下降到1000万,婴儿护理产品(Baby

Care)在大中华区的表现承压,但产品高端化空间很大,公司在中国依旧实现上半年5%的内生销售增速,为6年来最快。

向前看,宝洁对其在中国的前景乐观。渠道方面,线上渠道孕育着巨大增长机会,约占公司总业务的10%,增速高达30%,公司在此方面正在取得重大进展。

强生(JNJ.US,2018年中国地区收入占比2.9%),亚太区业务表现稳健,手术及关节器械方面持续引领增长。四季度,公司销售收入同比增长1.7%;2019年全年销售收入增长0.6%。中国区业务在骨科关节器械、手术器械及手术器材方面表现亮眼。得益于亚太区(尤其是中国)持续强劲的市场表现、持续增长的市场份额以及新产品的发布,公司伤口愈合产品增长2%,手术器械产品业务增长3%,关节器械相关产品增长3.2%。与此同时,亚太区的隐形眼镜和美容产品身体乳方面业务也在持续上升,未来公司也可能在高级美容业务方面有所扩展。

美铝预计2020年中国铝土矿进口增加2000万吨,全球铝需求回升;PPG预计中国一季度汽车产量同比下滑10%,制造业活动或有所企稳(1月22日)

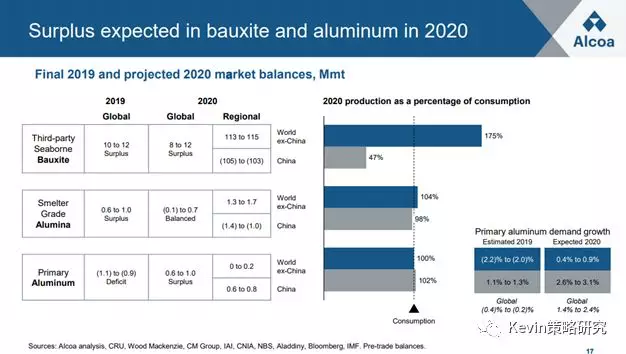

美国铝业公司(AA.US,2018年中国地区收入占比0.1%),公司预计2020年中国铝土矿进口增加2000万吨,同时预计2020年全球铝需求回升。四季度公司收入同比下滑27%,净亏损3030亿美元。

展望2020年,管理层预计,为了应对供应链风险而战略性增加储备,中国铝土矿(Bauxite)进口量预计将同比增长近2000万吨,主要来自几内亚和澳大利亚。中国面临铝土矿需求增长、进口铝土矿成本较高的问题,这将为公司的低成本铝土矿提供供应机会。氧化铝(Alumina)市场中,公司预计全球需求供给大体平衡,但由于中国冶炼厂的需求增加,中国将在2020年继续成为氧化铝的净进口国。对于铝制品(Aluminum),管理层预计2020年全球将转为过剩,主要由于冶炼厂扩产和开工的增加,超过需求的增长,中国将持续铝制品产能过剩的现状。公司在2019年下调了全球除中国以外需求预测,主要是由于制造业活动放缓。对于2020年,管理层对来年中国境外的铝需求增长预期乐观。而在中国国内,由于预计的建筑竣工、运输市场的刺激计划以及包装和铝箔的持续增长,公司认为中国的铝需求将继续保持强劲。

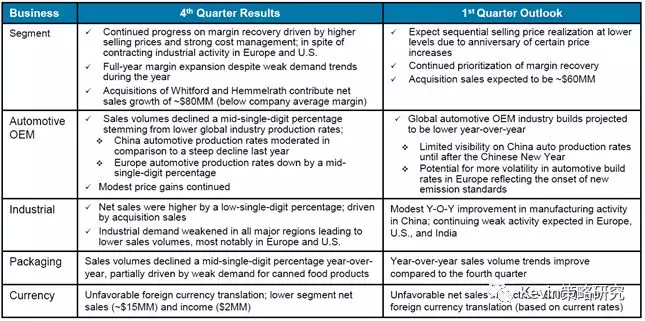

PPG工业集团(PPG.US,2018年中国地区收入占比3.5%),管理层预计中国一季度汽车产量同比下滑10%,制造业活动或有所企稳。四季度,公司整体净收入同比增长2%(剔除汇率因素影响),主要得益于价格的上涨,但销量受全球工业活动疲弱拖累下滑3%。

具体到工业涂装(industrialcoating)业务,整体销量同比下滑6%,反映出全球工业需求依然低迷,其中中国市场12月汽车销售继续回落,为连续18个月下滑,不过相比去年同期的大幅回落,中国市场汽车产量在四季度下滑趋势有所趋缓。对于2020年一季度,公司预计全球汽车产量仍将同比下滑,中国同比下滑超过10%。不过,公司的确预期亚洲地区的汽车需求可能会逐渐有所企稳,不过可能要到春节过后才能看出比较清晰的图景。

此外,公司在中国的基建和造船市场有不错表现,甚至进一步扩大市场份额,管理层预计中国的制造业活动在一季度可能温和回升。