本文来自微信公众号“东北地产研究”,作者:东北证券地产组。

龙光地产(03380)发布2019年12月经营数据,12月单月实现合约销售额108亿元,同比大幅增长56.3%,对应的合约销售面积为69.7万方,合约销售单价约为15168元/平米;2019年全年实现合约销售额960.2亿元,同比增长33.7%,其中对应归属于本公司的权益销售额约为915.2亿元,同比增长30.6%,对应权益合约销售面积691.5万平米。

货值充裕,拿地手段多元,未来发展可期。公司深耕粤港澳大湾区,在区域内保持领先地位,并且积极布局长三角区域;此外公司多渠道持续扩充土储,招拍挂、城市更新共同作用,保障了公司的发展空间。2019年全年公司招拍挂新增土储374.3万方,需支付的全口径土地出让金为297亿元,金额口径公司的权益比例为81.6%;单方土地成本仅为5660元/平米,约为同期销售均价的37%。

截止至19年年中,公司在手土储5469万平米,总货值达到7520亿元,其中约6111亿元,81%土储位于粤港澳大湾区,仅位于深圳的土储即达到1803亿元;剔除孵化中并购及城市更新项目,仅近期土地储备就达到4270亿元,占比总土储的57%,近期土储中粤港澳大湾区土储货值占比也达到了70%。截止年末,公司全口径土储约8000-8300亿,充裕的土地储备给予公司足够的增长信心,公司目标未来3年权益销售金额保持20%-30%的增速,核心净利润保持20%以上的增速。

融资渠道畅通,成本稳中有降。近期公司完成数单美元优先票据的发行,实际利率区间为5.4%-5.75%;境内发行10亿5年期公司债,票面年利率为4.8%,创下公司近三年发债利率最低记录。截止至6月底,公司总借款652.7亿元,债务结构中一年以内占比仅为24%。公司近期持续回购股权,彰显对公司价值认可。

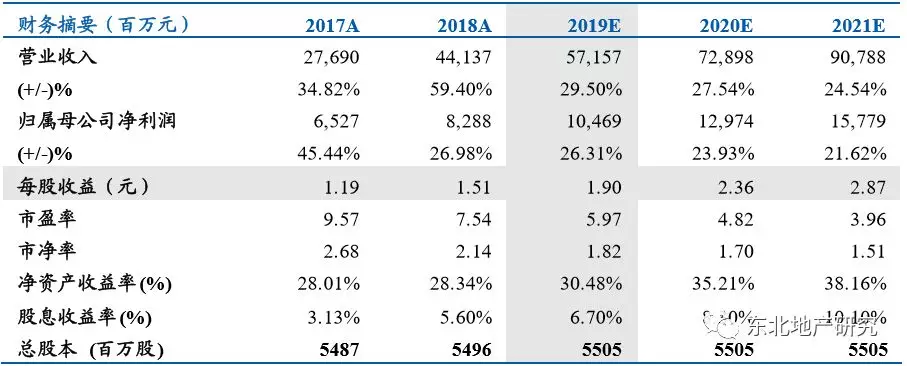

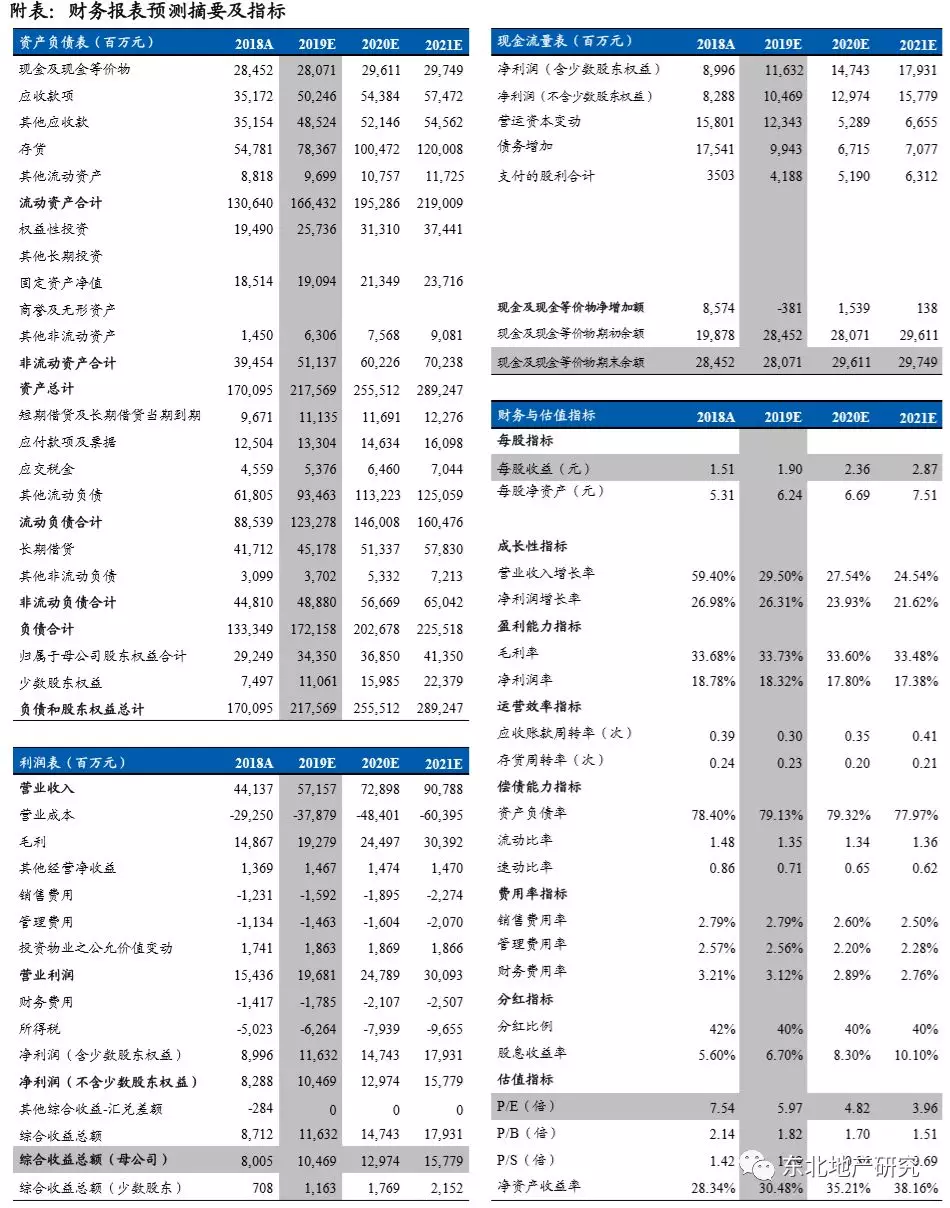

维持公司买入评级。预计2019、20、21年EPS分别为1.90、2.36、2.87元,对应的PE分别为6.0、4.8、4.0倍。

风险提示:城市更新项目推进进度不及预期;粤港澳大湾区销售下行。

(编辑:孟哲)