本文来自微信公众号“新全球资产配置”。

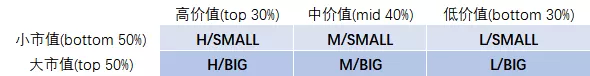

当前的流行的因子中多数以多空因子为主,他们通常由一个多头组合和一个空头组合等权组成。下面这个图大家应该都见过,在我们很多篇文章都出现过,这次再来加深印象,首先要对本图更了解,才能理解下面我们讲的因子多头与空头。

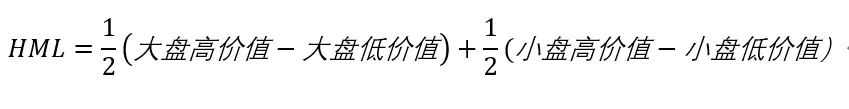

以价值因子HML为例,也是由一个多头组合和一个空头组合等权组成,构造该因子,首先需要按照市值大小将股票分解成大市值(Big)和小市值(Small)两组。然后在每组股票内,按价值大小排序,按30和70分位点分成三个小组,取高价值(H)的价值组和低价值(L)的成长组,High Minus Low(HML)即表示高价值-低价值,做多价值组并做空相同市值的成长组,并按50%/50%的比例分配到大市值组合和小市值组合。

用公式表示如下:

然而来自因子两头的溢价可能并不对称,同时在实践中做空通常伴随着不少的成本和限制。因此对于因子投资来说,研究两端的溢价十分有必要。

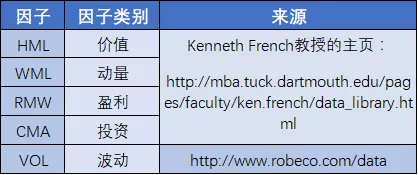

Blitz, Baltussen 和van Vliet(2019)在他们的论文《When equity factors drop their shorts》对此展开,研究了价值(HML)、动量(WML)、盈利(RMW)、投资(CMA)、波动(VOL)等因子多头端和空头端的溢价差距。

01 数据和方法

02 多头和空头的因子溢价

03 大盘和小盘的因子溢价

04 更多的可靠性测试

05 原文小结

06 思考与质疑:多头/空头组合构造方式合理吗

07 实践中的因子投资

数据和方法

文章使用了如下6个因子研究因子的多头和空头溢价:

文章使用的因子

作者在构建多头和空头因子时,使用的是相对应的市场组合进行对冲。该市场组合经过了市值调整,即包含50%大市值组合和50%小市值组合。其中大市值和小市值组合由【市值-价值】2*3组合、【市值-盈利】2*3组合和【市值-投资】2*3组合重新组合而成,大市值组合的收益率等于以上组合的9个大市值部分收益的算数平均值,小市值组合的收益率等于以上组合的9个小市值部分收益的算数平均值。

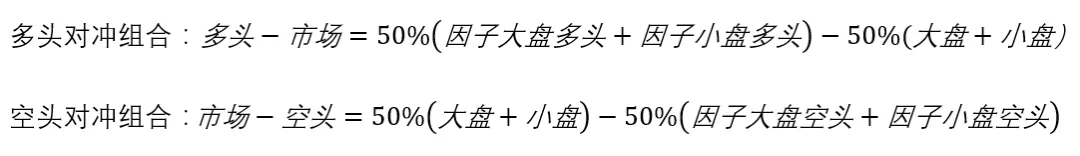

因子多头及空头对冲组合的构造方式如下公式所示:

如构建HML的多头因子时,按50%/50%比例分别做多HML组合中H部分的大市值价值股和小市值价值股,并以同样比例同等数额做空大市值组合和小市值组合。

多头和空头的因子溢价

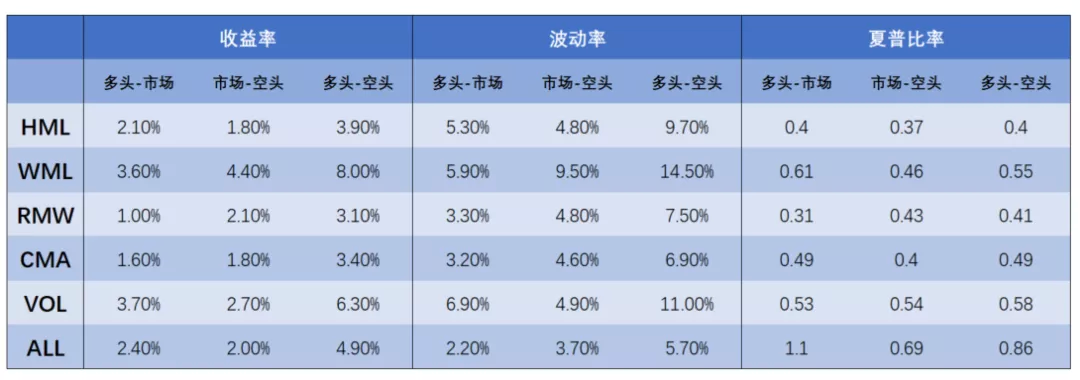

作者研究了1963-2018年期间,美国股市各个因子的多头部分和空头部分各自的收益及风险。其中【多头-市场】表示多头端对冲组合,即做多因子的多头组合,做空市场组合。【市场-空头】表示空头端对冲组合,即做空因子的空头组合,并做多市场组合。【多头-空头】为做多因子多头组合,做空因子空头组合。“ALL”表示5个因子组合的等权重构建的组合。

各因子多头部分和空头部分的收益及风险 数据时间:1963至2018年

可以看到,5个因子中只有2个因子(HML和VOL)的多头部分收益率高于空头部分收益率,且只有3个因子(HML、WML、CMA)的多头端对冲组合夏普比率高于其空头端对冲组合。但是从具备一定分散化效果的“ALL”组合来看,无论收益还是波动,多头端对冲组合(夏普比率1.1)都明显优于空头端对冲组合(夏普比率0.69),这说明基于多头组合构造的多因子组合展现出了更好的分散化性能。

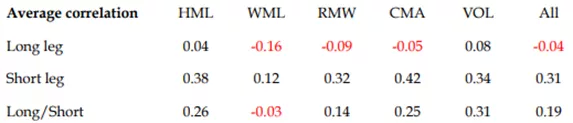

各组合相对其它因子组合的相关系数平均值

上图展示了各个组合相对其它因子组合的相关系数平均值。如HML的多头组合相对其它多头组合相关系数的平均值为0.04。从结果来看,空头端因子间具有较强的相关性。最低的WML也有0.12的平均相关性,而综合的空头端多因子“ALL”组合平均相关性达到了0.31。

与之相比,多头端因子之间的相关性更低,甚至为负相关,多头端的多因子“ALL”组合平均相关性为-0.04。在正预期回报的前提下,越低的相关度能带来更好的分散化效果。从以上平均相关度来看,正好印证了前面所得的结论:多头组合构造的多因子组合有更好的分散化表现。

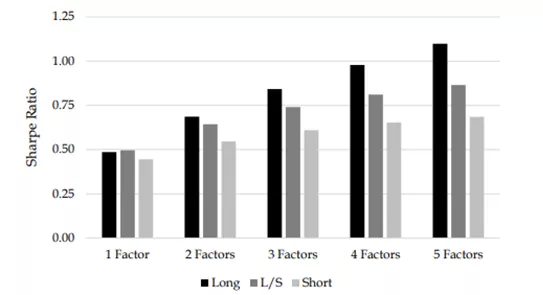

不同数量因子构造的多因子组合平均夏普比率

原文作者还分析了多头和空头组合在不同数量的多因子组合中的性能表现。上图是不同数量因子构造的多因子组合平均夏普比率,黑色代表多头组合,深灰代表多空组合,浅灰代表空头组合。可以看到多头(Long)、空头(Short)和多空(L/S)的单因子组合具有相似的夏普比率。

但是随着因子数量的增加,多头的多因子组合具有更好的分散化表现,从最初0.5的夏普比率增加到5因子的1.1。而空头的多因子组合分散化效果则不是很明显,5因子组合也只有0.7左右。多空组合的表现则介于两者之间。

从上面的研究来看,空头组合在构建分散化的投资组合时表现是不如多头组合。但是我们也要注意空头组合中是否存在不能被多头组合解释的正溢价,因为利用这些溢价也是能帮助我们改善分散化投资组合的表现。

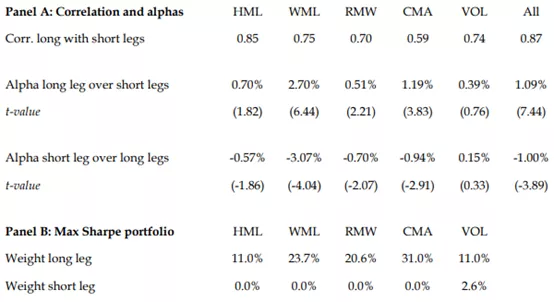

多头组合和空头组合构建投资组合时的价值

上表的Panel A展示了多头和空头组合的相关性,以及无法被解释的Alpha。可以看到,各个因子的多头端和空头端的相关性还是比较高的,特别是构造成多因子组合后,多头端的“ALL”组合与空头端的“ALL”组合有0.87的相关性。

当我们将空头因子作为解释变量进行回归,发现多头因子普遍存在显著的无法被空头因子解释的正Alpha。反过来进行回归,空头因子存在无法被多头因子解释的负Alpha。这些结果表明,持有单个或多个多头因子组合,在控制空头因子后(如对冲空头因子的暴露),能获得显著的超额正收益,从而提升投资组合的价值。而持有空头因子组合则无法获得类似的超额正收益。

最后,原文作者基于最大夏普的优化目标,构造一个投资组合,其优化过程能考虑到投资组合间的收益、波动以及各因子组合之间的相关性。从优化结果来看,该最大夏普组合的权重97.4%都配置到多头因子组合中,这一结果证实了我们前面的测试结论。

大盘和小盘的因子溢价

一些研究表明,许多因子常常在小盘股中展现更高的溢价。对于此类因子,按照市值加权的方式会导致投资组合在市值的暴露中偏向大盘股,从而遗漏了小盘股中的因子溢价。对此,在标准的因子研究中,经常采用两步法构造因子来降低规模大小的影响,如文章开头中所介绍的HML因子构造。这意味着,对于这些两步法构造的因子,我们还能分析溢价在大盘(Large caps)和小盘(Small caps)中的表现。

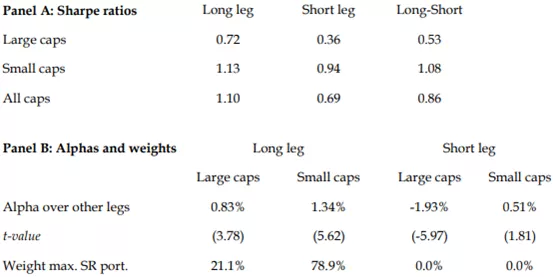

每个因子在不同市值及多/空两个维度的平均夏普比率

上表的Panel A 展示了每一个因子在大市值/小市值/所有市值以及多头/空头/多空组合两个维度的平均夏普比率。可以看到,无论是多头组合还是空头组合,小市值的因子组合都有更加优秀的表现,且它们的差距在空头组合中表现更加明显,空头的小市值组合夏普达到0.94,比空头的大市值组合高0.58。也就是说,小市值的因子组合能带来更好的投资业绩。

上表的Panel B展示了利用它们进行组合优化的结果。可以看到,无论是大市值还是小市值,多头组合都拥有显著的正溢价,因此最大夏普模型分配了100%的权重到多头组合。其中,21.1%分配到大市值组合,78.9%分配到小市值组合。因此,小市值的多头组合能带来更多的因子溢价,大市值的多头组合也能提升组合的业绩表现,但是空头组合对于组合业绩的优化帮助不大。

更多的可靠性测试

不同时期的测试

在本节的测试中,作者首先研究了子样本区间的表现,分析是否在每段时期内上述结论依然成立。

不同时期多头组合和空头组合的表现

上图将全时段分割成10年一个区间。可以看到,在所有的时段中,多头组合都比空头组合和多空组合有更高的夏普比率。对于多空间的溢价,多头相对于空头在每个时期都拥有显著的正Alpha,而空头组合相对于多头组合都不存在显著的正Alpha。这些结果都说明持有多头组合在每个时期都有着明显更高的正溢价。

不同地区的测试

除了多个因子/多个时期的测试外,原文作者还对不同国家的因子进行了可靠性分析。

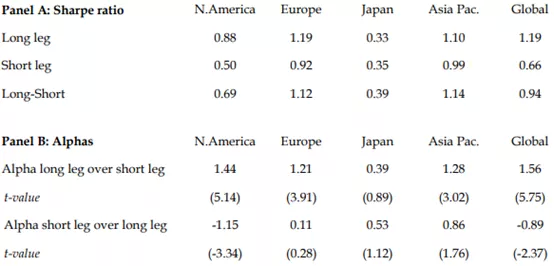

不同地区的因子组合表现

上图记录了北美(N.America)、欧洲(Europe)、日本(Japan)、日本外的亚太地区(Asia Pac.)以及全球(Global)市场的1990年7月-2018年12月因子的平均夏普比率和平均Alpha。可以看到,除了日本以外,多头端因子的溢价是普遍存在且优于空头端因子。

日本以外地区的多头因子夏普比率都高于空头因子,且拥有空头因子无法解释的显著正溢价。因此,多头因子溢价优于空头因子的这一现象,在日本以外的地区都存在。

因子多头/空头的尾部风险

对于因子的多头和空头而言,风险常常是不对称的。因此,多头与空头的尾部风险比较尤为重要。

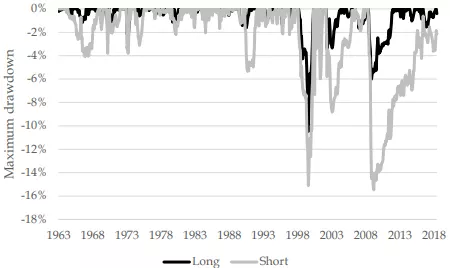

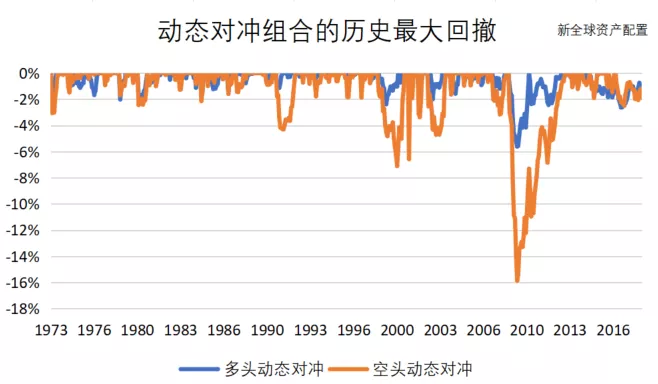

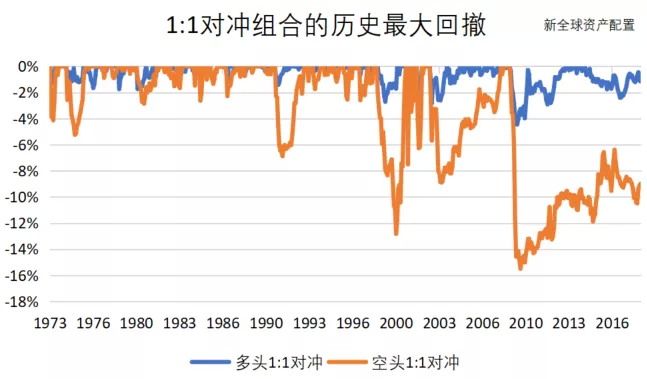

多头组合与空头组合的累计最大回撤

上图展示了多头多因子组合和空头多因子组合的累计最大回撤。结果显示空头因子的回撤通常能达到多头因子的两倍,并在危机来临时面临更大幅度的亏损。在2008年金融危机中,空头组合的亏损达到了多头组合的3倍。这意味着空头组合会面临比多头组合更多的尾部风险。

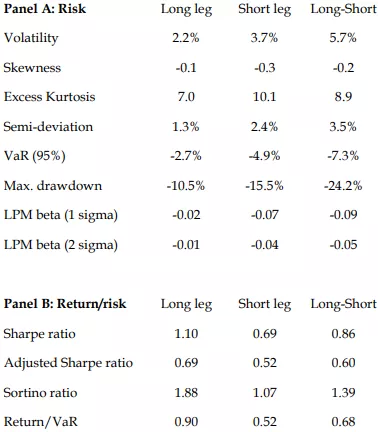

尾部风险统计

上表进一步地从指标上证明上述结论。相比多头组合,空头组合拥有更低的负偏度和更大的峰度,并面临更大的亏损风险。此外更低的尾部Beta意味着空头组合承担更多的市场下行风险。总的来说,空头多因子组合的尾部风险大于多头多因子组合。

原文小结

从前文的研究来看,因子的溢价通常存在于多头端,持有空头组合无法给多头组合带来任何业绩提升,甚至会存在更大的尾部风险。并且这些结果在世界不同地区(除日本)和不同的时期都是有效的。

根据以上结论,作者认为投资者应该通过持有因子的多头组合,并使用高流动性的期货对冲其市场风险,来获得因子的溢价。需要说明的是,上述研究都没有考虑到做空费用和限制,这些成本在小盘股上表现将更加明显,而做多小盘股的成本则要小得多。考虑这些影响后,因子空头组合的表现将会更加糟糕。

在这些研究之外,作者进行了额外的测试。根据FAMA及其它学者的研究,价值和波动的多空因子能被质量类因子解释。但将价值因子和波动因子的多头和空头拆开后,作者发现它们的多头都存在质量类因子无法解释的正溢价,而空头部分则没有显著溢价。因此,我们不能简单地剔除价值因子和波动因子,这些因子的多头都是具有投资价值的。

思考与质疑:多头/空头组合构造方式合理吗?

风险的不对称性与对冲

经典的多空因子构造方式,实际上存在着多因子模型中多头组合及空头组合在不同因子间相关性为0的假设,即一个因子的多头和空头部分在其它因子的暴露程度是相同的,或者说风险是对称的。只有这样,最终构造出来的多空因子才能对其余风险免疫。

在这样的前提下,因子的多头组合部分和空头组合部分在市场的暴露都应该同时为1,此时使用一个等市值的市场组合就能完成市场风险的对冲,使得多头组合或空头组合只剩下对该因子的风险暴露,从而实现纯因子组合。

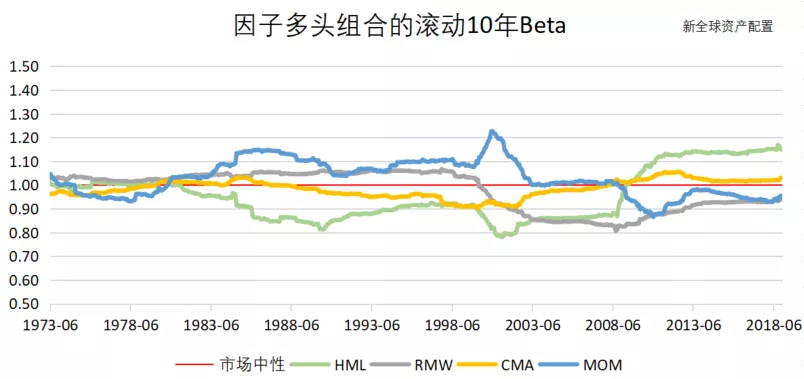

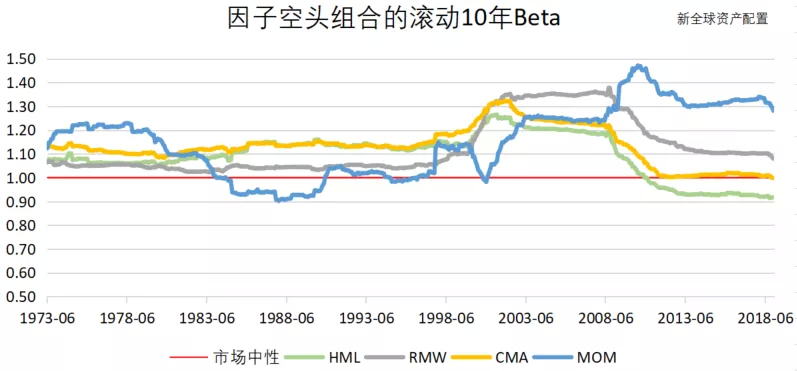

理论很美好,现实很骨感。因子多头组合和空头组合面临的风险可能并不对称,尤其是市场风险。对此,我们分别计算每个因子的多头组合和空头组合相对市值调整市场组合超额收益(50%大盘组合+50%小盘组合-无风险利率)的滚动10年Beta。

数据来源:Bloomberg 数据时间:1973年7月至2018年12月

数据来源:Bloomberg 数据时间:1973年7月至2018年12月

(勘误:图中“中性”应为“组合”)从上面两张图可以看到,多头因子组合的beta通常在1附近波动,空头因子组合的beta则基本都高于1不少。原文作者在构造空头对冲组合时,使用的是“市场组合-因子空头组合”,即按照1:1的比例进行对冲。当组合的beta超过1时,这种对冲方式会造成市场风险的对冲不足,并使投资组合暴露在负向的市场风险中。在美股持续上涨的背景下,市场因子本身会产生不俗的正收益,这样的对冲策略可能会导致空头投资组合的表现被严重低估。

此外,在不同时间段上,Beta也存在一定的波动。因此,我们基于市场风险暴露的大小进行动态对冲的测试。

需要注意的是波动率VOL因子与其它Fama-French因子存在一些细微区别,在构建时已经针对其中的4个组合(大盘低波,大盘高波,小盘低波,小盘高波),分别按照其市场Beta对冲市场风险。因此,在接下来市场风险的不对称性研究中,我们只测试Fama-French的4个因子及其分散化组合。测试标准如下:

对冲比例:因子收益相对市值调整市场超额收益的滚动Beta;

滚动窗口:10年;

测试时间:1973年7月至2018年12月;

测试数据:Fama-French美国因子月频数据;

测试因子:HML, RMW, CMA, MOM, ALL(前四个因子的等权组合)。

不同对冲方式下因子组合与市场组合的相关系数

上表展示了不同对冲方式的因子策略收益与市值调整市场因子的相关系数。从结果可以看到,在原文的对冲方式下,空头组合与市场空头组合的相关性在-0.26至-0.49之间,存在明显的负相关关系,也就是说空头组合存在对冲不足的现象。

而采用动态对冲后,因子组合在市场风险的暴露明显减少,所有组合的相关系数都能将绝对值控制在0.1以内。相比原文的1:1对冲,动态对冲的对冲效果明显更优。

因此,原文的“市场-空头”组合并没有很好地剔除市场风险的影响。而在对比多头和空头两者的表现时也没将市场因子加入到解释变量中,这会严重低估空头组合的价值。

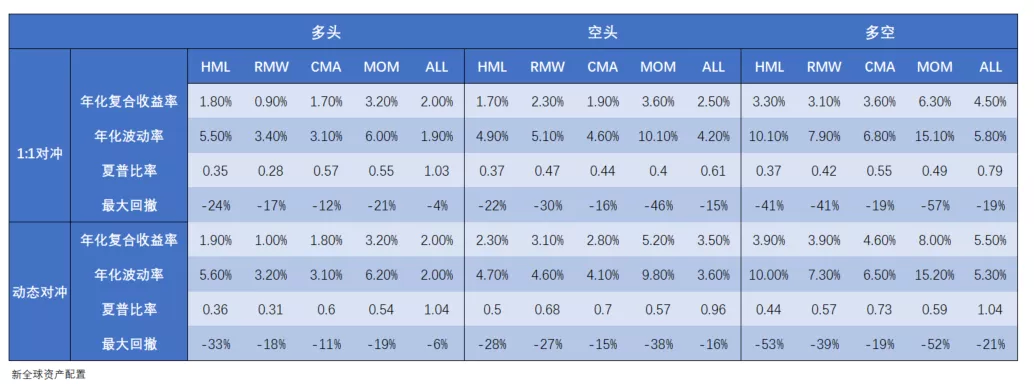

基于动态对冲的多头与空头溢价

基于动态对冲的多头与空头溢价 数据时间:1973年7月至2018年12月

类似前文【3.多头和空头的因子溢价】的测试,上表对比了原文1:1对冲和动态对冲的多头对冲组合和空头对冲组合的表现。在1:1对冲时,等权4因子组合“ALL”的空头组合及多空组合的分散化效果都不如多头组合,其夏普比率只有0.61和0.79,小于多头组合的1.03,这一差异很大程度是由于空头组合市场风险的对冲不足,在市场因子上有过大的负暴露。

在采用动态对冲后,多因子的空头组合收益上升不少,但其波动率和最大回撤依然比多头组合大很多,综合来看每个因子空头组合的夏普比率都比多头组合高。空头的多因子对冲组合“空头ALL”夏普比率达到0.96,接近于多头组合的1.04。多空组合的分散化表现也大幅提高,并达到多头组合同样的夏普比率。

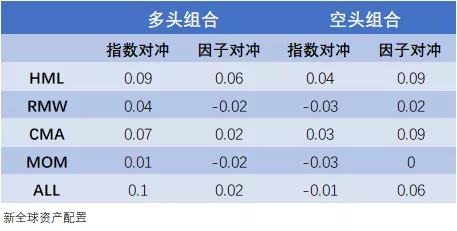

多头与空头间的相对溢价数据时间:1973年7月至2018年12月 上表沿用了作者的构造方式,分析多头与空头间的相对溢价,统计时间为1973年7月至2018年12月,其中在5%显著性水平上显著的Alpha会被加粗标红。

可以看到,当我们在回归中加入市值调整市场因子作为解释变量后,多头对冲组合相对空头组合的溢价有所下降。与此同时,大部分空头组合相对多头组合的溢价从负变正,这说明原文结论中空头组合相对多头组合的负溢价,很大程度上来源于该对冲组合在市场因子上的负暴露。在采用动态对冲后,得到的结果与加入市场因子的回归模型类似,其对冲效果十分明显。

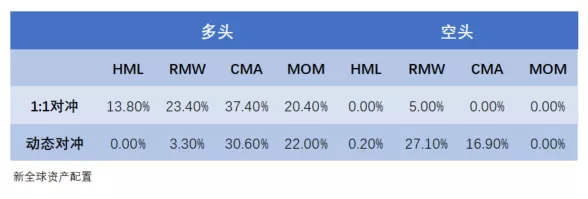

不同对冲方式下最优夏普投资组合配比 数据时间:1973年7月至2018年12月

上表分别对1:1对冲组合和动态对冲组合进行投资组合的最优化,优化目标为最大化投资组合夏普比率。可以看到,对于1:1对冲组合,大部分因子的空头组合的确对组合业绩提升作用不大,仅有RMW被分配了5%的权重。

但我们使用动态对冲方式构建的多头和空头因子组合时,空头部分总共被分配了44.1%的权重。因此,在采用动态对冲的情形下,因子空头对于投资组合的业绩有非常积极的作用。

从上述测试结果来看,在考虑了市场因子的影响后,空头组合相对多头组合存在无法被解释的正溢价,这与原文作者的结论大相径庭。 作者在其文中指出因子的空头相对多头的分散化收益较弱,这个结论在作者构造的多头-市场和市场-空头组合中是对的,但这并不意味着空头组合是无意义的。

因为作者构造的空头组合没有很好地剔除市场或其他因子的影响,并在构建投资组合时忽略市场因子。假设我们使用动态对冲的空头组合,或者在构建投资组合时把市场组合考虑进来,持有空头组合是能对我们投资组合的业绩产生积极的影响。

基于动态对冲的多头与空头尾部风险

数据来源:Bloomberg 数据时间:1973年7月至2018年12月

数据来源:Bloomberg 数据时间:1973年7月至2018年12月

上图展示了四因子的“ALL”组合分别采用1:1对冲和动态对冲后的历史最大回撤,这里的历史最大回撤是指当期值相对于前期最高点的回撤。可以看到1:1对冲和动态对冲的情形下多因子组合在空头部分都存在着巨大的尾部风险。

原文研究中已经指出,因子空头面临更大的尾部Beta,也就是说来自系统性的下行风险对空头的影响更大,这在上图中也得到印证。然而原文的1:1对冲由于对冲不足,在市场组合上行时会对空头组合也产生不利影响,并导致在2009年后1:1对冲组合依然有如此大的回撤,而动态对冲组合则较好地解决了这个问题。但总的来说,因子的空头组合依然存在较大的尾部风险。

实践中的因子投资

实践中的对冲

在前面的测试中,对冲使用的市场组合由大市值组合和小市值组合等权得到,而在实践中,直接做空这些组合的难度比较高,对此我们可以使用相应的指数及其相关标的进行对冲。对于大盘因子我们可以选择标普500指数,小盘因子则使用罗素2000指数。首先我们检验它们的相关性,测试时间为1979年1月至2018年12月。

大小盘指数与大小盘因子间的相关系数 数据时间:1979年1月至2018年12月

上表是大小盘指数与大小盘因子间的相关系数。标普500与大盘因子的相关系数达到0.99,罗素2000与小盘因子的相关系数也同样达到0.99。从这个角度来看,标普500和罗素2000指数是大小盘因子很好的替代品。

不同对冲标的下因子组合与市场组合的相关系数 数据时间:1979年1月至2018年12月

落实到动态对冲策略中,采用指数对冲的效果与因子对冲不相上下。指数对冲后的组合与市场因子的相关系数同样能将绝对值控制在0.1以内,因此使用指数也能很有效地对冲市场风险。

当我们实际投资时,使用相应50%标普500指数期货+50%罗素2000指数期货的组合就能很好地实现市场风险的对冲,并获得纯因子收益。

空头因子的做空成本

在前面的研究中,持有空头对冲组合,会面临更大的尾部风险。而在实践中可能会面临更大的问题。

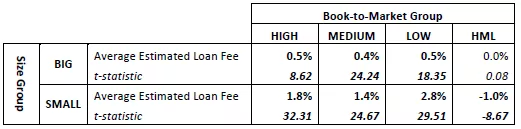

HML因子各个组合的平均借贷成本数据来源:《Facts About Formulaic Value Investing》

Kok, Ribando, and Sloan (2017)统计了2008-2015年HML因子各个组合的平均借贷成本。小市值股票理所当然有更大的借贷成本。对于大市值股票,也有0.5%的借贷费用。按照各50%的比例,每年做空股票平均就需要付出大约1.65%的借贷费用。

同时,小市值股票流动性更差,在做空交易中会面临更大的市场冲击成本。在考虑了这些因素后,一般投资者会面临巨大的成本和费用,并对空头的投资组合收益产生非常大的损耗。

基于动态对冲的价值组合的表现数据时间:1979年1月至2018年12月

上表展示了在1.65%年化做空成本且不存在其它费用和市场冲击成本的假设下,基于动态对冲的价值组合的表现。可以看到多头组合在考虑费用后,收益反超了空头组合,且其夏普比率也高于空头组合和多空组合。

因此,借贷成本和市场冲击成本对因子的空头部分表现有非常大的影响,我们在进行因子投资时,需要把这一因素考虑进来。

写在最后

按照学术界和业界通常的构造方式,多空因子持有多头组合并做空等量的空头组合。原文作者从这个角度出发,将因子拆解成多头和空头部分,并使用等量的市场组合对冲掉市场风险,获得因子单边的纯因子收益。

基于这种构造方式,原文作者认为空头组合相对多头组合是无效的,将其加入到投资组合中并不能显著提升业绩,却可能面临更大的尾部风险。因此仅持有多头组合可能是更合适的选择。

然而实际上,因子的多头和空头通常面临不对称的市场风险,在构造纯因子组合时多头和空头应分别使用不同比例的市场组合进行对冲。

我们在使用动态对冲的方式后,发现空头对冲组合相对多头存在正溢价,这表明经过完整对冲后的空头组合对投资组合的配置是存在积极的意义的。

但是从实践上来看,空头组合面临较高的做空成本,且多头组合也没有相对多空组合存在显著的劣势,因此放弃空头部分的收益也是一种选项。

对于一般投资者,可以通过持有因子多头组合并使用50%标普500+50%罗素2000的期货组合进行对冲,来获得纯因子收益。对于拥有较低借贷成本的机构投资者来说,大可多头空头溢价通吃。(编辑:孟哲)