本文来自微信公众号“中金点睛”。原文标题《中金看海外:海外银行IT公司为何能有5年牛市?》。

Temenos等海外银行IT公司自2013年以来市值上升超过5倍。我们通过分析全球银行软件系统的市场格局、增长驱动力、龙头公司案例以及估值情况,希望能够为中国银行IT投资与产业发展提供借鉴作用。

1、全球银行IT行业:总规模增长稳健,美国市场集中度高

1.1 全球银行IT行业需求巨大、增长稳健

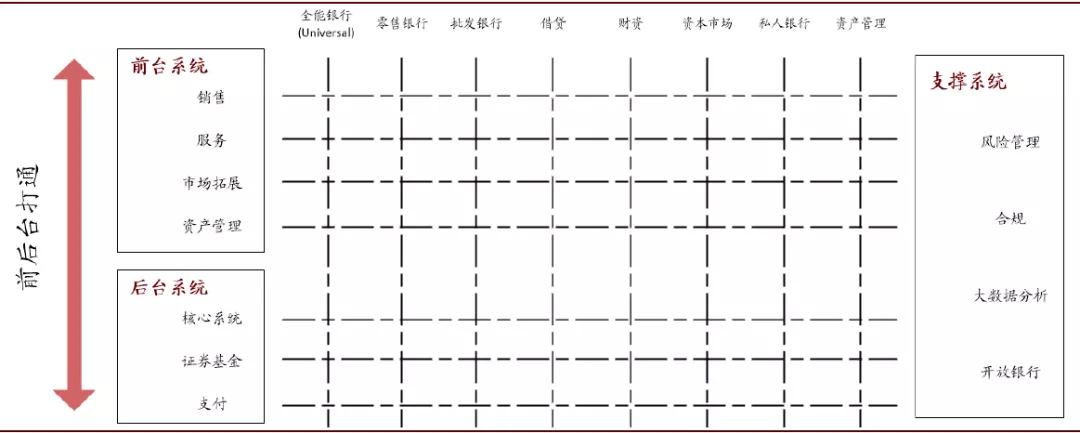

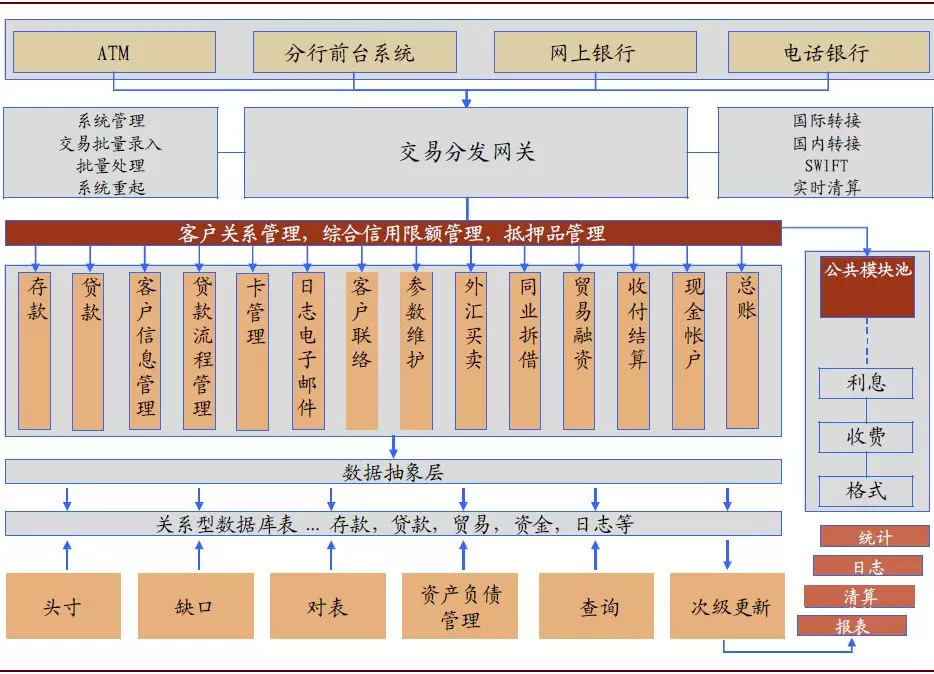

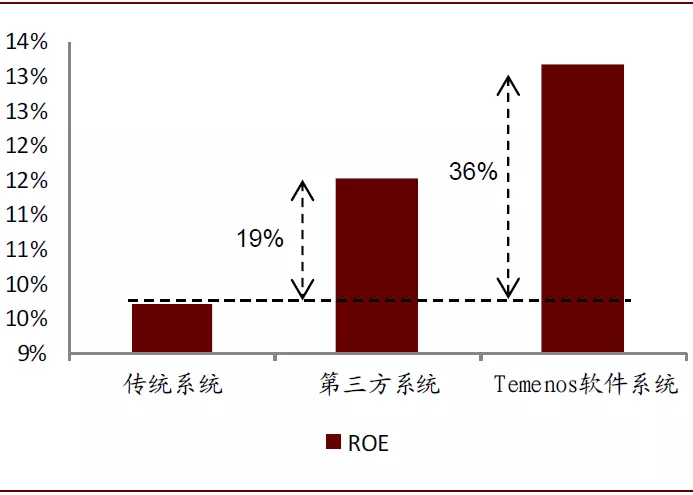

银行IT系统可以分为前台、后台与支撑系统,可支持不同类型的银行。后台解决方案与交易相关,包括核心系统、证券基金系统、支付系统等,前台系统与客户相关,包括销售、服务、市场拓展、资管等系统。不同类别的银行对于系统的需求有一定不同,具体可分为全能银行、零售、批发、借贷、资财、资本市场、私人管理等不同类型。银行系统处业务相关外,还有风控、合规等支撑系统。

图表: 银行IT系统可分为前台、后台与支撑系统,分别支持全能、零售、批发等不同类型银行

资料来源:IBS,Temenos,中金公司研究部

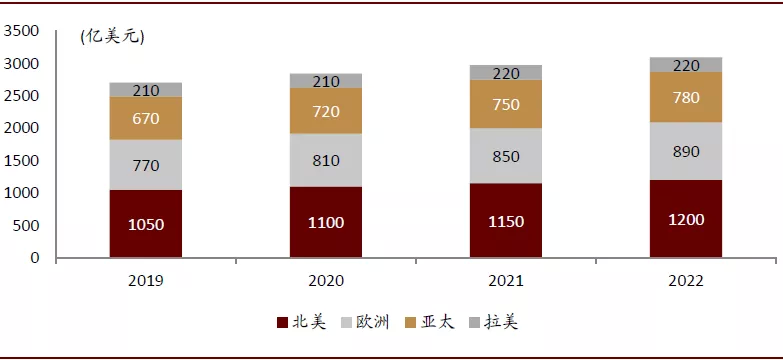

全球银行IT支出巨大、增速稳定,不同地区均衡发展。根据Celent的预测,全球银行IT支出(包括硬件、软件、服务)达到2700亿美元,预计2022全球银行IT总支出将继续增长至3,090亿美元,CAGR 4.6%。2019年,北美市场占比最高,占全球39%,年均增速4.6%;欧洲市场占全球市场份额29%,年均增速4.9%;亚太市场占全球市场份额25%,年均增速3.8%。不同地区银行IT市场呈现均衡发展。

图表:2022全球银行IT总支出预计将达到3,090亿美元

资料来源:Celent,中金公司研究部

1.2 供应商区域竞争特征显著,美国市场集中度较高

银行业IT系统提供商主要分为三类。(1)大型通用软件公司,提供涵盖银行业软件的产品和服务,代表公司为SAP(SAP.US)、Oracle(ORCL.US)等;(2)信息技术和商务咨询服务公司,提供银行业解决方案,代表公司为TCS、Infosys等;(3)专业银行软件开发公司,提供银行核心软件产品,包括Temenos、Fiserv、FIS、Jack Henry、SilverLake等。

图表:全球银行核心系统主要公司及产品

资料来源:IBS,中金公司研究部

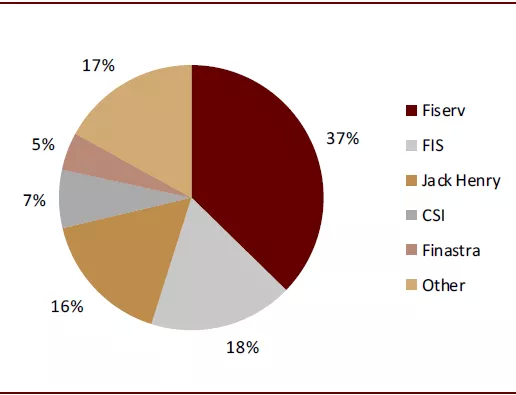

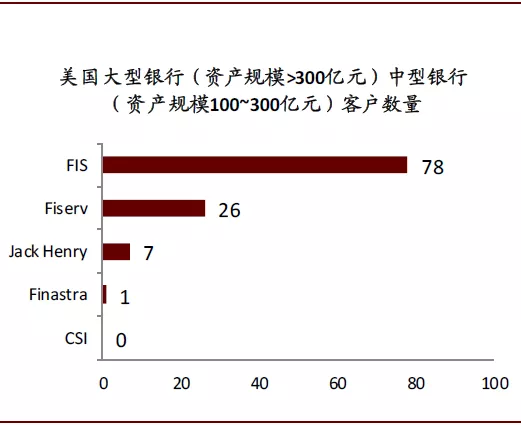

美国作为全球最大单体市场集中度高,本土公司规模优势明显。美国银行IT市场占全球整体规模的35%~40%,是全球最大单体市场。主要供应商均为美国本土公司,包括Fiserv、FIS、Jack Henry、Finastra等,这些本土公司在客户基数规模上具备明显优势,并在多年发展中形成了较高的区域进入壁垒。在核心银行系统细分市场中,Fiserv市场占有率位列第一,FIS在大中型银行中具有明显的客户数量优势,Jack Henry则重点覆盖中小型银行。

图表:Fiserv、FIS、Jack Henry分列美国核心系统市场前三(2017)

资料来源:Fedfis,中金公司研究部

图表:FIS在美国大中型银行中具备客户优势(2017)

资料来源:Aite Group,中金公司研究部

欧洲市场相对分散,Temenos具备领先优势。欧洲银行IT市场约占全球整体规模的30%,市场主要竞争者既包括具备全球业务优势的国际厂商,也包括欧洲本地的银行业软件系统提供商,如Infosys、SAP、Oracles、TCS、Sopra和Temenos等。

亚太市场较为分散,暂未出现领先型厂商。亚太地区银行IT市场约占全球整体规模的25%,提供银行核心系统的厂商主要包括SilverLake、TCS、Infosys、韩国现代、SAP、Oracle、FIS等。从亚太国家/地区使用的主要银行核心系统来分析,SilverLake在东南亚市场上具备一定的领先优势,但从亚太市场整体来看,暂未出现明显的领先型厂商。

图表:亚太国家/地区主要银行核心系统情况

资料来源:IDC,中金公司研究部

2、行业增长驱动力:核心系统替换潮、第三方采购以及数字化转型

2.1 核心系统替换潮:银行核心系统自2013年以来恢复增长

银行核心系统构成银行IT系统的基础和核心。银行核心系统(CORE Banking System)是“集中式在线实时交互”银行系统(Centralized Online Real-time Exchange Banking System)的简称,承担银行交易与会计结算中与过账等关键任务相关的工作,包括存款处理、贷款账户维护、证券头寸保持、支付清算等。自20世纪80年代开始以平均十年为周期,经历了单机、区域联网、数据集中化、面向服务的组件模型架构(SOA)等多个阶段,信息化、数字化水平持续演进提升。基于业务需求与战略目标,银行核心系统的解决方案已演变为不同的形式。

图表:某大型银行核心系统架构图

资料来源:TCS,中金公司研究部

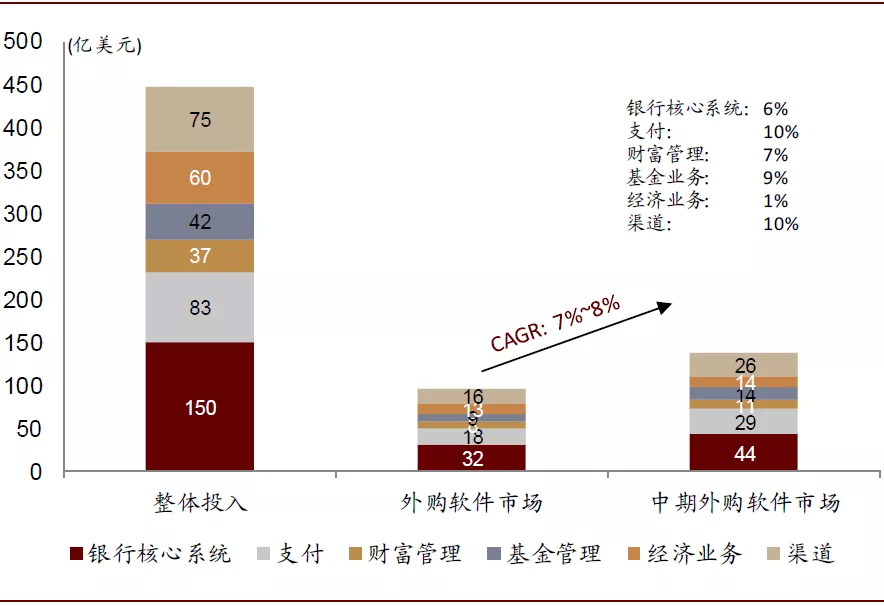

银行核心系统是银行IT细分市场中最大板块,约占整体解决方案市场规模1/3。银行业为保障高效可靠的业务开展,对银行IT系统特别是银行核心系统进行了持续的研发升级投资。根据Temenos测算,2018年全球银行IT行业解决方案整体规模达到447亿美元,其中150亿美元用于银行核心系统领域;在约96亿美元的银行IT第三方产品服务购买市场中,银行核心系统费用达32亿美元。结合中长期各细分市场的预估增速水平,我们预计银行核心系统将在较长时间内处于银行IT细分市场最大板块并贡献最高增长额。

图表:2018年,全球银行核心系统市场规模约占银行IT解决方案市场规模的1/3

资料来源:Gartner, IDC, Celent, Ovum, Oliver Whyman, Temenos,中金公司研究部

银行核心系统更换自2013年开始。此前受金融危机影响,银行成本预算紧缩,08年后银行核心系统新增交易量出现明显下滑。2010年开始经济逐步复苏,银行业成本预算放宽,对银行核心系统的更换需求逐渐释放。我们认为,近五年新增银行核心系统交易量复合增长率约为6%,有望进一步推动银行核心系统市场规模扩张。

图表:新增银行核心系统交易数量

资料来源:IBS,中金公司研究部

2.2 第三方采购:外购及与第三方共建成为新趋势

七十年代银行开始自建集中在线实时交换系统,形成银行核心系统雏形。在没有计算机的时代,银行采用手工的方式处理账务信息,难以提升记账效率和核算效率。随着计算机技术与电信技术的发展,银行与银行分支机构之间实现高效和准确的共享信息成为可能,工作逐步实现电子化。二十世纪七十年代后,大多数的银行开始创建集中的在线实时交换系统,银行分支机构可以在集中的数据中心访问应用程序,交易信息得以立刻反应在银行的服务器上,初步形成了银行核心系统。

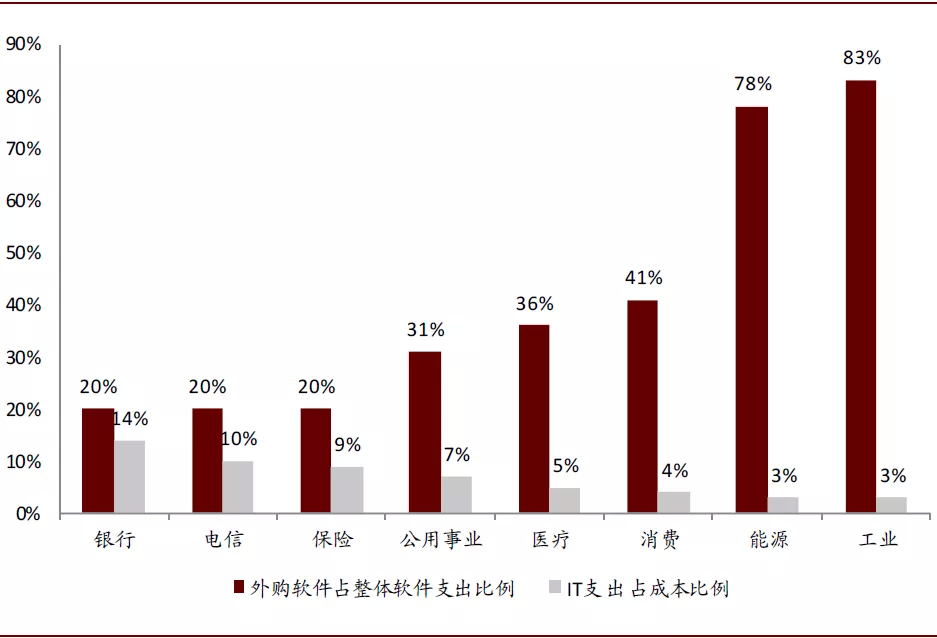

基于控制和安全诉求,大型核心系统主要由公司内部开发。银行IT投入占比高于其他行业,但是银行向第三方供应商购买软件占总支出的百分比却相对较低。银行特别是大型银行通常采用在银行内部组织IT团队构建核心系统等系统软件的策略,以提高对系统功能设计的控制和系统运行安全性管理。目前全球前十大银行中都不会直接从第三方供应商购买核心解决方案,只有花旗银行使用了来自i-flex solutions的Flexcube(前身为花旗信息技术产业有限公司,现已被甲骨文收购)。

图表:全球不同行业外购软件渗透率与IT支出占成本比例(2018)

资料来源:Temenos,BCG,Forrester,中金公司研究部

外购及与第三方共建成为新趋势。随着银行业增长放缓及竞争加剧,传统银行业盈利能力持续面临挑战。对于中小型银行,采购第三方外包软件能够降低对银行核心系统等IT系统的投资与运维压力,提效降本;对于大型银行,虽然银行核心系统等IT系统主体部分仍倾向自建,但已将部分业务模块的采购及与第三方机构共建IT系统纳入考量。根据安永的《全球银行IT 2018年展望》,仅37%的银行希望内部单独开发新技术与新系统。

(1)外购及第三方共建有助于降低内部开发风险。第三方供应商具备大量银行IT系统开发、实施、交付案例,在其他银行项目中获取了充分的技术能力和部署经验。较银行内部IT人员,第三方供应商的软件工程师能够提供更加专业高效的服务,降低开发风险。

(2)外购及第三方共建有助于降低企业开发成本。IT人员及IT部门运营成本使得银行和金融机构内部开发软件系统面临昂贵成本;采用外购或与第三方共建,可以充分利用第三方供应商的人力资源,减轻银行及金融机构自身的开发成本。据我们测算,银行支出500万~1000万美元购买核心银行系统能减少2000万美元~3500万美元的内部IT支出。

(3)外购及第三方共建有助于借力第三方创新能力。银行IT系统供应商的项目经验,既推进了自身软件工程师的业务水平,同时通过与银行的合作能接触到业内成熟和前沿的业务趋势,持续完善技术能力与产品组合。外购及第三方共建不论对预算有限的中小型银行,还是对希望集中资源投资银行核心系统的大型银行,都形成创新力的有利补充。

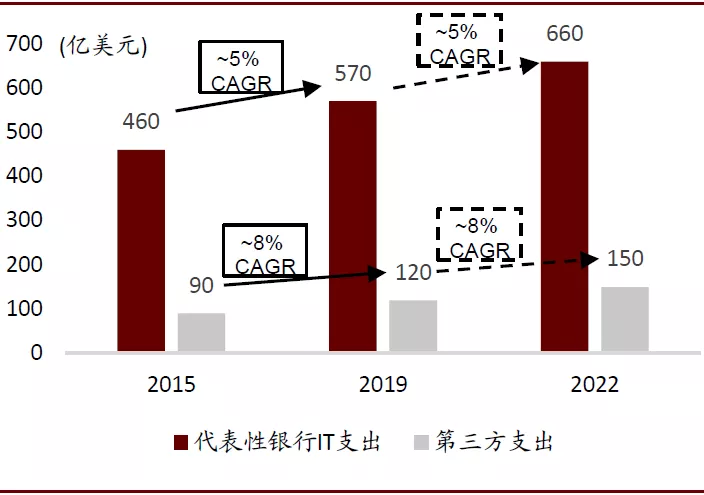

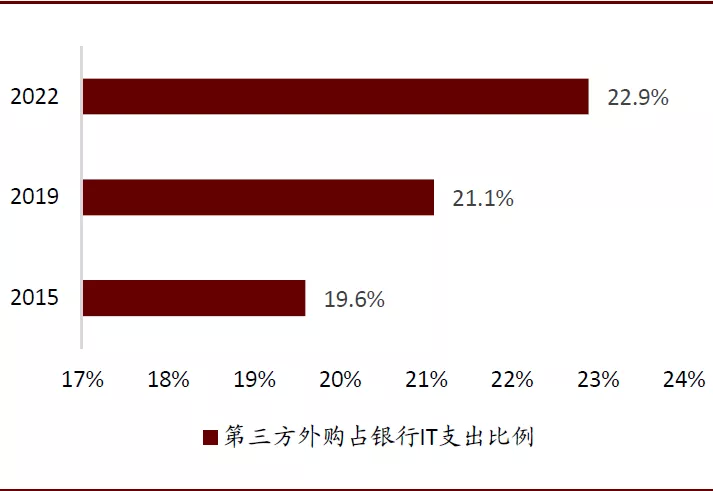

银行IT外购支出增速持续高于总支出,支出占比稳步提高。根据Temenos测算,2015~2019年银行IT支出CAGR约为5%,其中第三方外购支出CAGR约为8%,第三方外购支出占比由2015年19.6%增长150bps至2019年21.1%。若未来三年保持同样增速,至2022年银行IT支出中第三方外购比例将继续增长180bps至22.9%。

图表:全球银行IT第三方外购支出增速高于总支出增速

资料来源:Temenos,中金公司研究部

图表:全球银行IT第三方外购支出占比持续增长

资料来源:Temenos,中金公司研究部

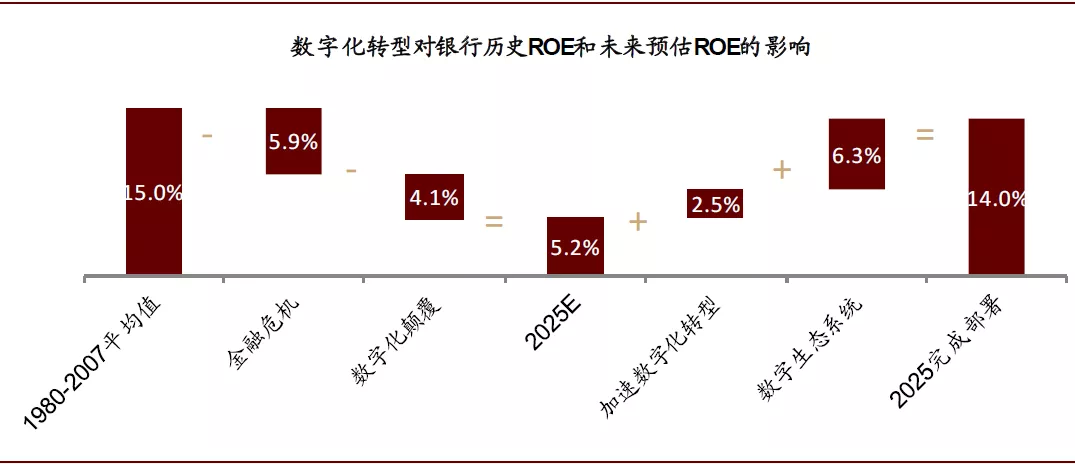

2.3 数字化转型:驱动行业长期增长

银行数字化转型带来IT系统更换潮。银行传统基础设施的系统、平台、软件和工具杂糅带来高昂的成本费用和运营风险。根据安永对21个国家和地区221家金融机构的调查显示,85%的银行将数字化转型作为未来几年的重点业务方向。

图表:银行数字化转型对全球范围内的银行业绩表现至关重要

资料来源:波士顿,麦肯锡,中金公司研究部

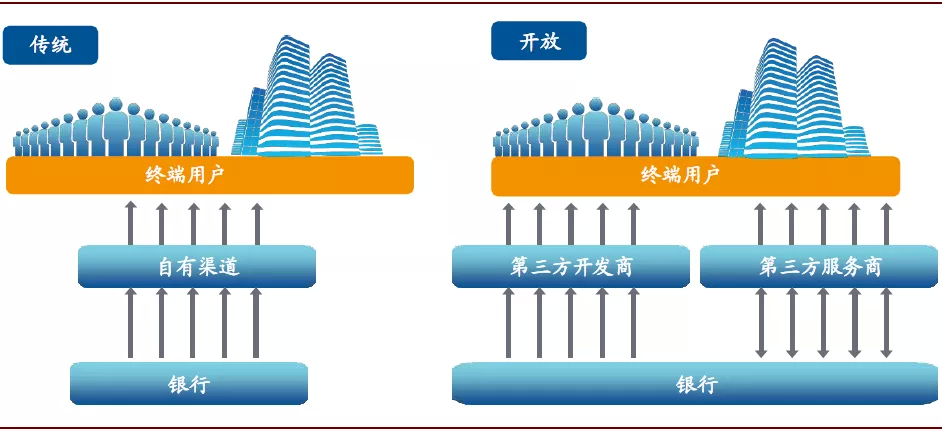

开放银行是数字化转型重要方向。开放银行是指在法律和监管对数据提供保障的前提下,银行作为信息流集中点,开放API(账户、交易和支付)与第三方机构融合,在银行领域共享客户支付、信贷、储蓄等一系列数据,共同协作提供最佳客户体验。

图表:银行开放API与第三方机构融合

资料来源:Temenos,中金公司研究部

科技赋能、监管助力,开放银行形成新趋势。科技赋能为开放银行打下基础:移动电话及互联网拓展银行业分销渠道,云服务降低基础设施投入成本,API打开新信息流,区块链技术也有望分散传统信任关系。监管力量协助推动开放银行发展:开放银行立法从欧洲开始,正在逐步向全球扩张,目前英国、新加坡、澳大利亚、欧盟、香港等国家地区已发布相关文件。

开放银行IT系统优化需求,有望增强行业上升力。开放银行体系的实现,需要在用户许可授权、身份认证及风险管理等多方面提供优化解决方案,业务模式与运营环境均面临新的转型要求。银行IT系统特别是核心系统业务处理流程也必须进行快速调整,以充分利用技术赋能力量、达到监管要求,银行IT系统的优化需求有望增强行业上升力。

供应商技术能力或成行业核心竞争力。早期行业发展受大型银行自建偏好及地区合规政策差异影响,市场空间受限,地区壁垒明显,行业内优势技术与产品在客户覆盖及地区覆盖方面均存在一定障碍。目前,外购及与第三方共建在实践上充分证明了自身的产品技术能力及成本节约优势,受到越来越多的认可与采纳;国际银行IT供应商经过几十年项目积累与实施实践,持续消解区域合规要求等非技术壁垒,优势技术与产品触及全球范围客户,提升了全球银行IT领域的技术与服务竞争。我们认为,开放银行发展需求与数字化转型的动力,有望进一步增强市场发展,国际银行IT供应商将在客户类型更丰富、需求更旺盛、竞争更开放的全球行业舞台展开竞争,具备优势技术能力的供应商或有突出表现。

3、行业龙头:Temenos通过产品优势与并购实现扩张

3.1 产品优势奠定行业领先地位

Temenos是代表性的产品驱动型企业。总部位于日内瓦的银行业软件公司Temenos,为全球各类规模的银行和不同类型金融机构提供覆盖前、后台的IT解决方案,目前在全球逾150个国家和地区拥有3,000+银行客户,全球排名前50的银行有41家为Temenos的客户。Gartner 2018年度全球零售银行核心系统供应商中,Temenos处于领先位置。

图表:全球零售银行核心系统魔力象限:Temenos处于领先位置

资料来源:Gartner,中金公司研究部

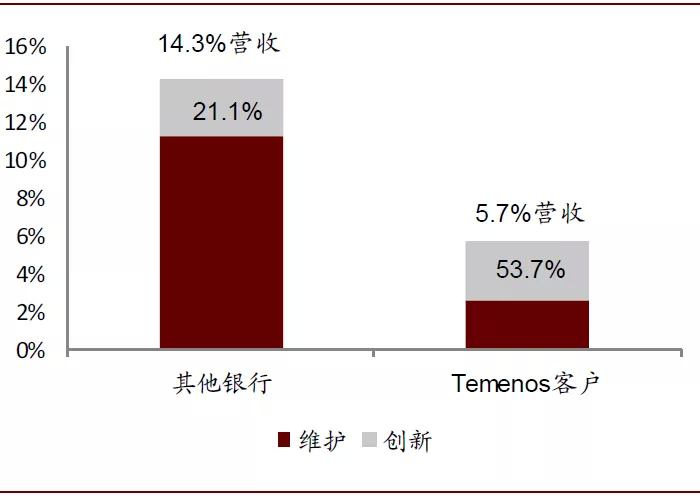

产品研发持续稳健,逐步形成完整产品线。公司每年投入超过20%的收入开展产品研发。目前主要产品包括:核心银行解决方案(Temenos T24 Transact)、数字银行解决方案(Temenos Infinity)、支付管理平台(Temenos Payments) 、财富管理平台(Temenos Wealthsuite)、基金管理平台(Fund Administration)、云服务(Temenos SaaS)六大产品。此外Temenos还可提供包括数据分析方案(Analytics) 、金融犯罪防范方案(Financial Crime Mitigation)、合规解决方案(Risk and Compliance)等业务支持。

图表:Temenos以T24为核心的主要产品线

资料来源:Temenos,中金公司研究部

T24银行核心系统三大竞争优势,奠定全球畅销产品基础。

(1)区域化模型银行(Model Bank),兼顾产品稳定性与应用灵活性。基于各国合规性要求及业务需要,Temenos提出模型银行概念,开发适用各特定国家的模型银行产品(如德国模型银行、俄罗斯模型银行、美国模型银行等)。发挥标准化产品在质量稳定性保障及实施顺畅度方面的优势,同时保持系统开放性,满足每个客户的特殊业务需求,产品系统构架及部署兼具稳定性与灵活性。

(2)持续进行研发升级,保持产品竞争优势。Temenos结合自身长期为银行业提供专业IT服务所积累的行业洞见,紧跟市场发展趋势,持续丰富T24系统模块与功能覆盖(包括最早进行银行核心系统集中化、最早实现跨国多币种结算等),打造全球领先的能实现多分支机构、多币种结算、多语言选择、多渠道整合、多平台适应综合性银行核心系统。适用场景广阔,业务模块丰富,能够快速为客户部署经过市场及同业检验的优秀产品,维持强劲竞争优势。

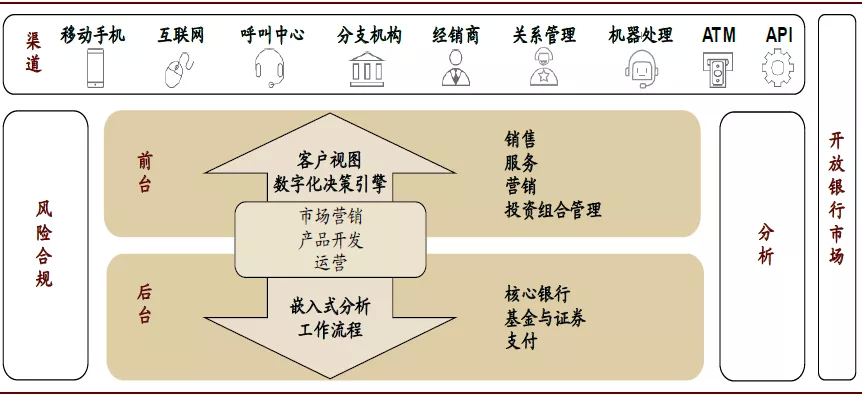

(3)大幅降低部署及运维成本,增强客户创新投入能力,提升客户回报。根据Temenos估计,基于百倍以上测试加速、十倍以上基础设施费用节约、1/3 IT费用降低等部署优势,T24银行核心系统可以为顾客节约高达45%的实施成本;系统运行后,IT支出可由平均占运营成本14.3%大幅降低至5.7%左右,同时支出中的创新投入支出比例可由平均21.1%增长至53.7%,创新投入能力得到释放。综合比较各类银行核心系统产品客户的ROE,T24系统达到近14%,比使用第三方软件系统银行的ROE高出19%,比使用传统系统银行的ROE高出36%,客户回报表现突出。

图表:使用Temenos软件的银行能加大创新投入

资料来源:德勤、Temenos,中金公司研究部

图表:使用Temenos软件的银行享受更高的ROE

资料来源:Celent、Temenos,中金公司研究部

明星产品系统化开发,打开组合销售与协同效应空间。

(1)高度整合的前-后台全系列银行IT系统,全方位覆盖客户的潜在需求。以T24银行核心系统为代表的Temenos六大主要产品,包括核心系统、数字化前台、支付管理、财富管理、基金管理、云服务等,跨越前台后台业务,全方位覆盖银行客户的IT系统需求。系统构建整合度高,不仅可以为有银行IT系统更换升级需求的原有客户服务,而且能够高效针对新设立银行或银行跨国分支等,持续扩展客户基础,挖掘市场空间。

(2)强大的产品协同效应,充分激发客户的后续购买力。Temenos产品研发主要基于公司开放平台(Unified Temenos Platform)进行,所有产品、模块及套件使用相同代码,具有良好的系统性和接口兼容性。当T24核心系统的客户选择增加新业务模块、补充其他产品线时,基础数据联通共享等能实现强大协同效应,新业务进入门槛低、新系统部署速度快,有利于在原有客户基础中引导产生后续新订单,提升业务表现及市场占有率。

(3)产品模块化设计,最大限度保留客户的选择灵活性。Temenos产品具有模块化特征,能够为客户的业务模块选择、部署及升级时机等提供极大的灵活性,采用持续部署模式,有效压缩测试时间并降低失败风险。小型银行可一次性部署完整的业务系统,更为谨慎的大中型银行可以选择分模块、分批次部署,将风险控制在银行可接受的水平。

图表:Temenos提供高度整合的前台至后台全系列服务模块

资料来源:Temenos,中金公司研究部

以产品为核心打造全球领先银行IT供应商。据J.P.Morgan统计,目前Temenos全球银行核心系统客户数量超过700家,2011-2017年为1054名客户上线银行IT系统或组件,2018年单年为233名客户上线产品。Temenos在全球有超过6000名技术专家及合作咨询师,拥有30个国际及区域系统部署合作伙伴,形成拥有强大支持服务体系的全球行业领先者。

3.2 兼并收购实现产品线和市场规模扩张

兼收并购是银行IT供应商进行市场规模扩张的重要手段。美国银行IT本土两大供应商Fisev和FIS均通过兼并收购扩充业务线,实现营收规模大幅提升。Fiserv通过收购美国排名第四的收单业务公司First Data,获得了全球数十个国家金融机构和商户的电子商务和支付服务能力,扩充新的支付产品和服务如收单业务和信用卡发行处理等,为Fiserv原有的支付等业务创造交叉销售的机会。Worldpay是美国支付和银行卡受理解决方案提供商,为大量美国和英国的线下零售商提供支付服务,FIS收购Worldpay后成为美国第二大的收单机构。通过兼收并购,银行IT企业快速掌握新的业务领域,构建自身技术能力,接触全新客户群体,实现企业跨越式发展。

Temenos进行积极的兼并收购,主动拓展美国市场。自2013年起,Temenos通过收购TriNovus正式进入美国市场,后陆续收购Akecelerant、Avoka、Kony,利用被收购公司现有的客户基础和销售渠道实现市场规模的扩张。Ally Financial and Commercial是Akcelerant贷款模块软件的客户,Temenos收购Akecelerant后,与Ally Financial and Commercial也签订了软件订购合同。Temenos作为欧洲市场的领先银行IT供应商,有望跨越美国市场壁垒,在区域性市场获得快速发展。

通过收购布局云业务。自2011年推出SaaS业务以来,Temenos通过收购美国公司TriNovus、Akcelerent、Avoka等不断提升SaaS业务能力,2015年签下第一家银行客户。根据公司指引,中期SaaS业务预计将以35%的年均增长率实现高速发展。Temenos提前布局云服务,有利于在前沿技术领域形成先发优势,进一步增强产品优势,引领未来发展趋势,保障业务成长性。

图表:2017年起,Temenos SaaS业务客户数量大幅增加

资料来源:Temenos,中金公司研究部

3.3 业绩表现突出,稳定性与成长性俱佳

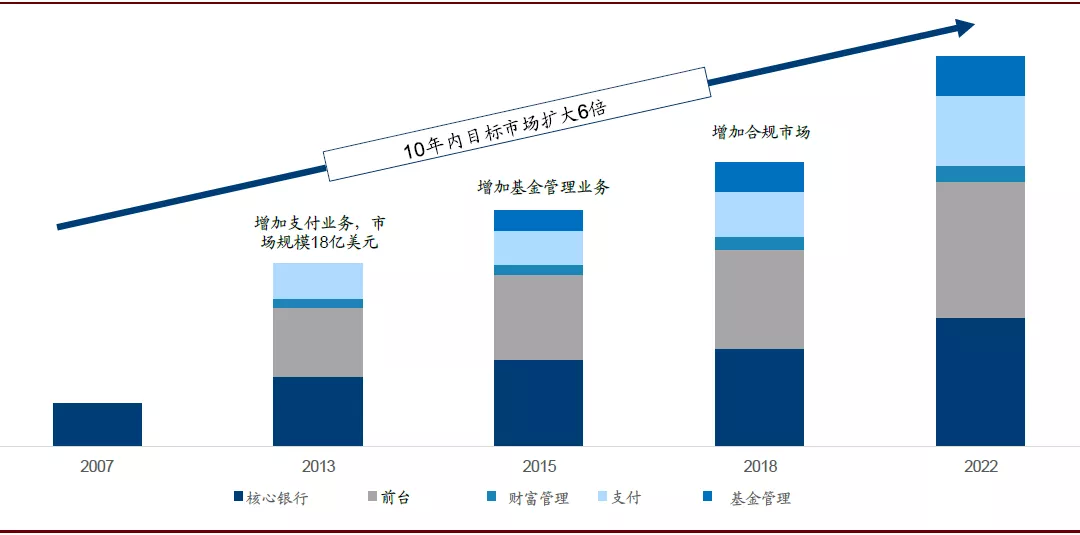

持续的研发投入与兼收并购,使Temenos目标市场规模扩大6倍。公司投资超过6亿美元进行收购兼并,持续研发以丰富并整合各条产品线。2007年以前,公司产品仅有核心银行产品,后续增加了支付业务、基金管理业务、前台业务、渠道业务和合规模块等,目标市场规模扩大6倍,为交叉销售创造了业务机会。

图表:持续的研发投入和兼并收购使Temenos目标市场扩大6倍

资料来源:Temenos,中金公司研究部

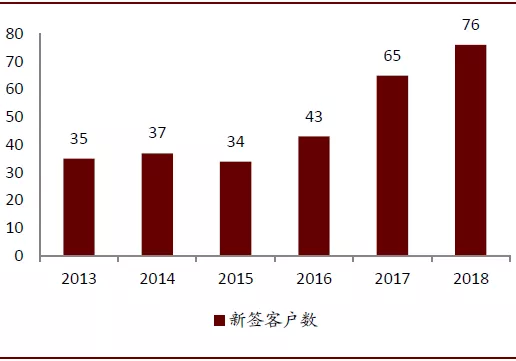

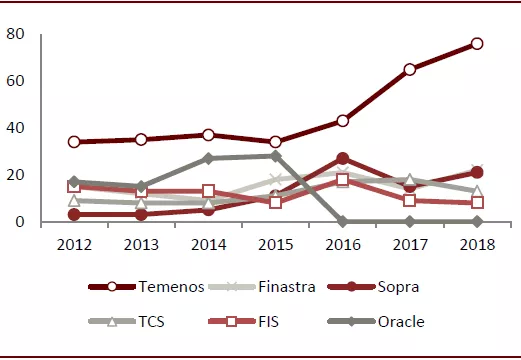

产品优势及市场规模扩张使Temenos展现出强劲获客能力。T24系统奠定了Temenos在银行核心系统领域的优势地位,通过持续研发及兼收并购扩展的系列产品对新老客户的需求覆盖及吸引力、协同效应所产生的后续订单,使Temenos在欧美等市场持续扩张,软件授权业务量高速增长。根据IBS统计,Temenos核心银行系统新签客户数量持续大幅度领先行业内主要竞争对手,2016年后高速增长,与同行业竞争厂商拉开明显差距。

图表:Temenos历年保持高位的新签客户数

资料来源:IBS,Temenos,中金公司研究部

图表:Temenos新签客户数大幅高于同行业竞争厂商

资料来源:IBS,Temenos,中金公司研究部

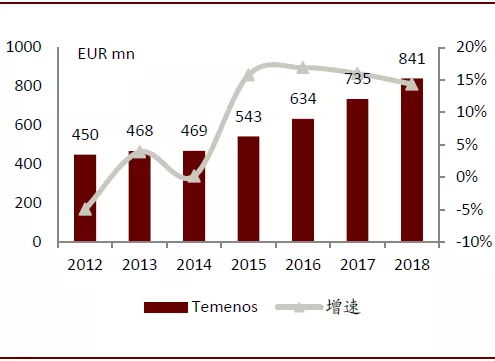

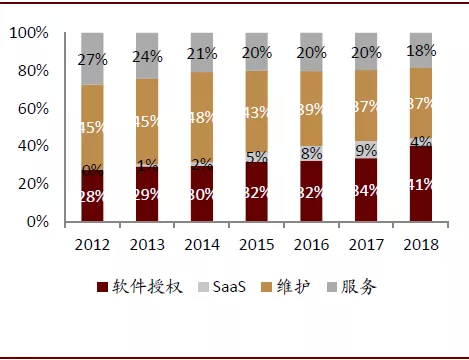

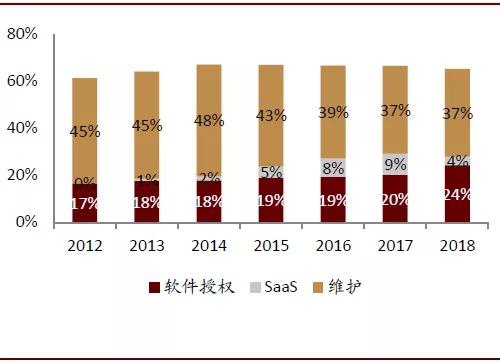

近四年Temonos营业收入增速~15%,以软件授权和SaaS增长为主。Temenos营业收入主要来自软件授权、维护、服务和SaaS。软件授权业务即传统核心系统业务,2018年占比41%,是收入的主要来源,也是近年增长的主要驱动板块;Temenos的维护业务为超过3000个存量客户提供维护服务,2018年占比37%,整体较为稳定;服务业务主要指软件实施,波动较大,2018年占比18%;SaaS业务的贡献主要来自收购的美国公司TriNovus、Akcelerent、Avoka等,占比9%(2018年可比口径)。

图表:Temenos营业收入与增速情况

资料来源:Temenos,中金公司研究部

图表:Temenos营业收入各板块占比情况

资料来源:Temenos,中金公司研究部

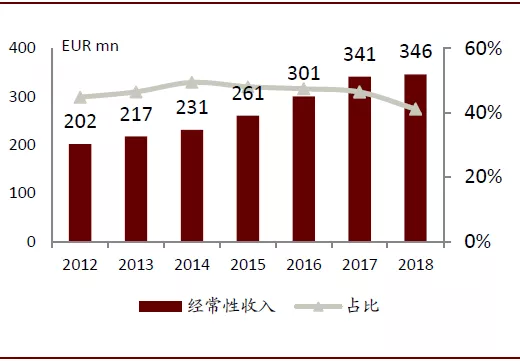

经常性收益占比约40%,现有客户贡献率超过65%,业绩稳定性高。Temenos的主营业务中维护业务和SaaS业务为公司经常性收入,占整体营业收入比例约40%,Non-IFRS下占比达到45%。此外,软件授权收入中约60%来自现有客户续订或交叉销售,总收入中超过65%来自现有客户群,Non-IFRS下该比例达到67%,保障公司业绩稳定性和成长性。

图表:Temenos经常性收入占比约40%

资料来源:Temenos,中金公司研究部

图表:Temenos来自现有客户的收入占比超过65%

资料来源:Temenos,中金公司研究部

欧洲地区稳步增长,贡献约45%收入;美国地区近三年表现亮眼,潜力巨大。Temenos业务遍及欧洲、中东非洲、美洲、亚太地区。从区域收入组成来看,欧洲地区收入约占总体收入45%,是收入的主要来源;中东非洲、美洲、亚太地区则较为接近,各占总体收入19%左右。其中,美洲地区近三年在兼收并购、美国模型银行、SaaS等产品服务的推动下,业绩持续实现大幅度跨越增长。Temenos成为近年来成功跨越美国银行IT市场区域壁垒、实现美国银行IT业绩突破的国际供应商代表,受到美国国内外的广泛关注。业内专家表示Temenos在美国银行IT系统迎来更换潮的时期拓展美国市场,有助于为美国市场引入国际先进银行IT技术,有机会打破原有地区竞争格局,快速提升市场渗透率。

4、EV/EBITDA是更合理的估值方法,成长性带来估值溢价

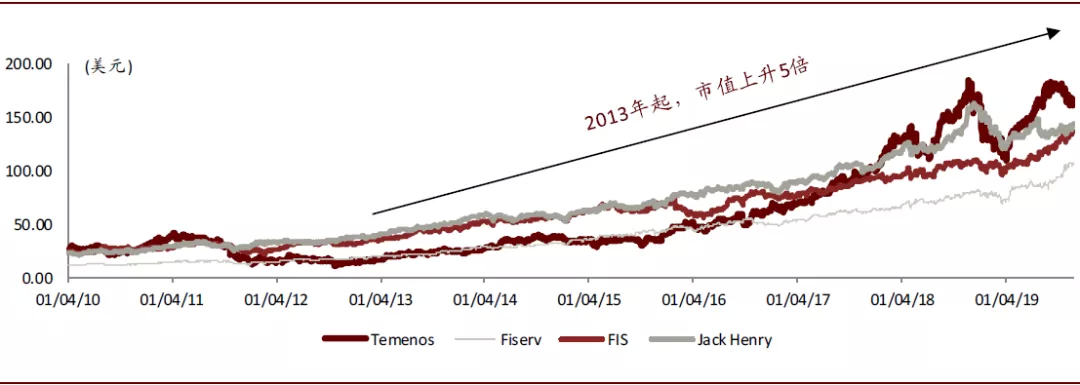

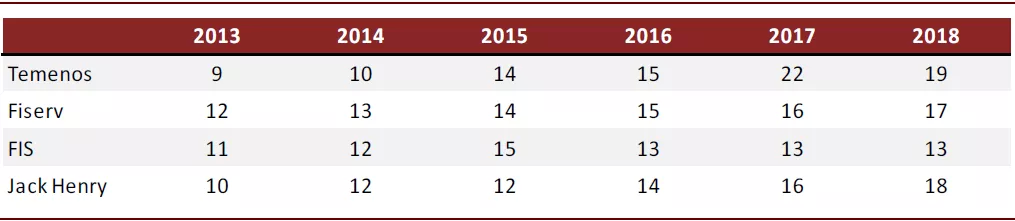

过去5年,主要银行IT公司跑赢大盘。2013年以来,SMI(瑞士苏黎世市场指数)上升24%,纳斯达克指数上行约100%左右。银行IT板块主要公司股价均有良好的表现,瑞士上市公司Temenos上涨563%,美国上市公司Fiserv、FIS、Jack Henry分别上涨765%、472%、508%。

图表:银行业软件系统公司股价持续上涨

资料来源:Factset,中金公司研究部

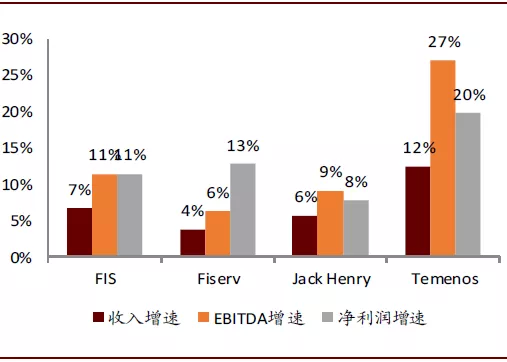

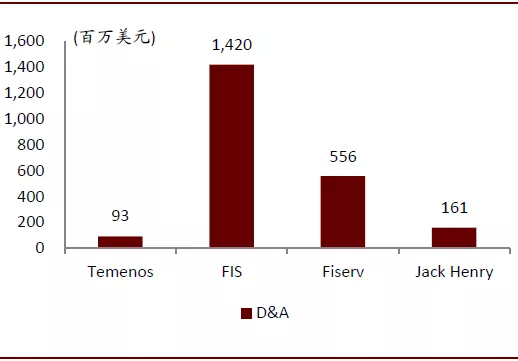

相关公司P/E较高,主要由于折旧摊销所致。银行IT公司2018年P/E年达到40x甚至50x以上,在过去5年内经历了较大的估值扩张。主要原因是银行IT公司的净利润中包含了较多的折旧与摊销,对净利润有一定影响。

图表:13年至今收入、EBITDA、净利润复合增长率

资料来源:Factset,中金公司研究部

图表:银行IT公司净利润中包含较多折旧摊销

资料来源:Factset,中金公司研究部

EV/EBITDA是更加合理的估值方法。剔除折旧摊销后,相关公司EV/EBITDA水平较低。同时其估值水平与EBITDA增速相关性更高,可解释性更强。

图表:EV/EBITDA作为估值指标更为合理

资料来源:Factset,中金公司研究部

我们建议关注国内银行IT相关企业。在信创、核心系统更换的推动下,国内银行IT公司有望逐步迎来景气度提升,可能实现海外银行IT公司2013-2018年的的基本面与估值的“双升”。

风险

行业竞争加剧;海外市场拓展不及预期;系统性估值回调。

(编辑:李国坚)