本文来自微信公众号“市川新田三丁目”。

近期,美国非金融企业尤其是风险度较高的“高收益债信用级别”企业的财务杠杆率攀升的情况引起了公众乃至监管当局越来越多的关注。比如,美联储在2019年5月期的《金融稳定报告》中提到“在过去十年里美国企业债务的增速超过了同期美国GDP的增速,最近几年大部分的企业债务增量来自于信用风险最高的企业。”信用评级居前的“投资级信用级别”企业也在加大借债的力度,而享有较高评级的企业的数量却在减少。实际上,在美国只有两家企业为AAA评级,即强生公司和微软公司。我们在本文中将回顾近年来美国投资级公司债的发行情况,并揭示出BAA级公司债发行量的大增以及AAA级公司债发行案例实质上的缺失均弱化了BAA级与AAA级公司债之间的信用利差作为信用风险衡量指标的作用,因而引发了对美国金融稳定性的担忧。

信用评级基本常识

以信用评级为参考,投资者可将高信用风险即评级较低的债券和低信用风险即评级较高的债券区分开来。因为投资者所承担的信用风险应在收益率方面得到补偿,故高评级债券的收益率会比较低。在所有的信用评级中评级靠前的债券.即所谓的投资级债券中最高的是AAA级,位于投资级债券中安全性最高的一端,而穆迪公司的BAA级或与之相当的标准普尔公司的BBB级则处在投资级债券中安全性较低的一端。穆迪公司的BAA级及标准普尔公司的BBB级在本文中均以BAA级来指代。

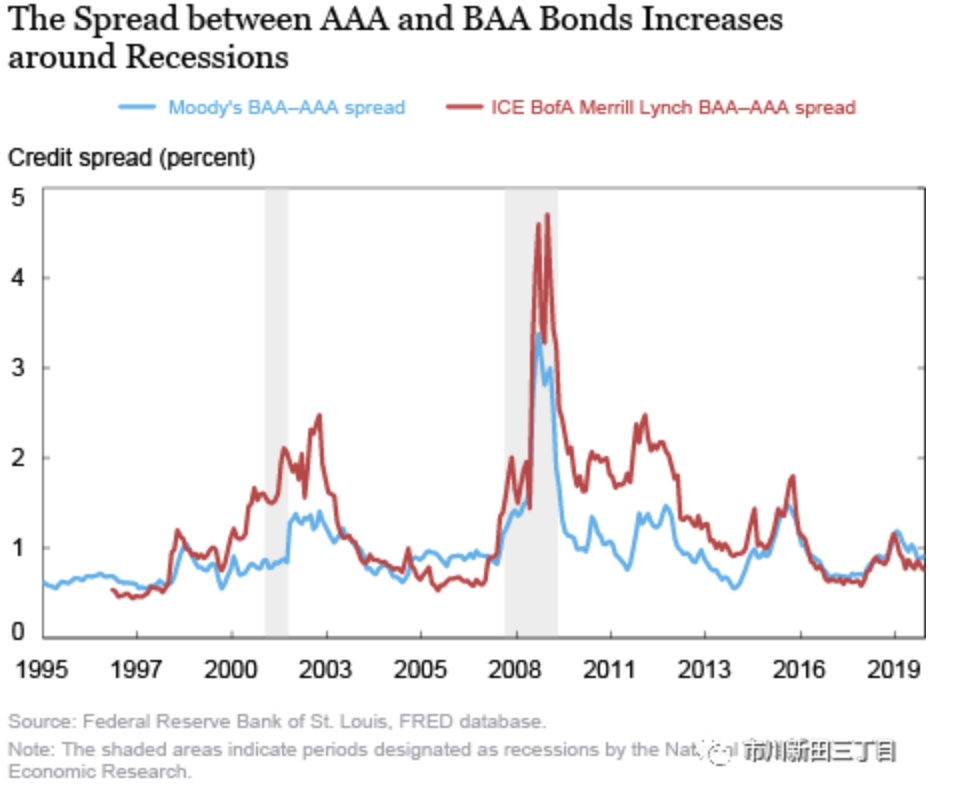

具有相似特征的企业所发行的期限相近的AAA级和BAA级公司债收益率之间的利差水平的高低体现的是投资者承担企业信用风险的意愿。如果其他条件不变,而BAA级与AAA级公司债的信用利差出现扩大就说明投资者承担信用风险的意愿不足。在经济衰退即将到来之前,投资者会增加投资组合中的高安全性资产的配置比率,因为投资者会因手中持有信用风险的敞口而坐卧不安。因此,BAA级与AAA级公司债之间的信用利差在经济衰退即将到来之际会变宽,如下图所示,该信用利差的水平就成了能有效地反映美国经济健康程度的指标。

美国投资级公司债市场发生的变化

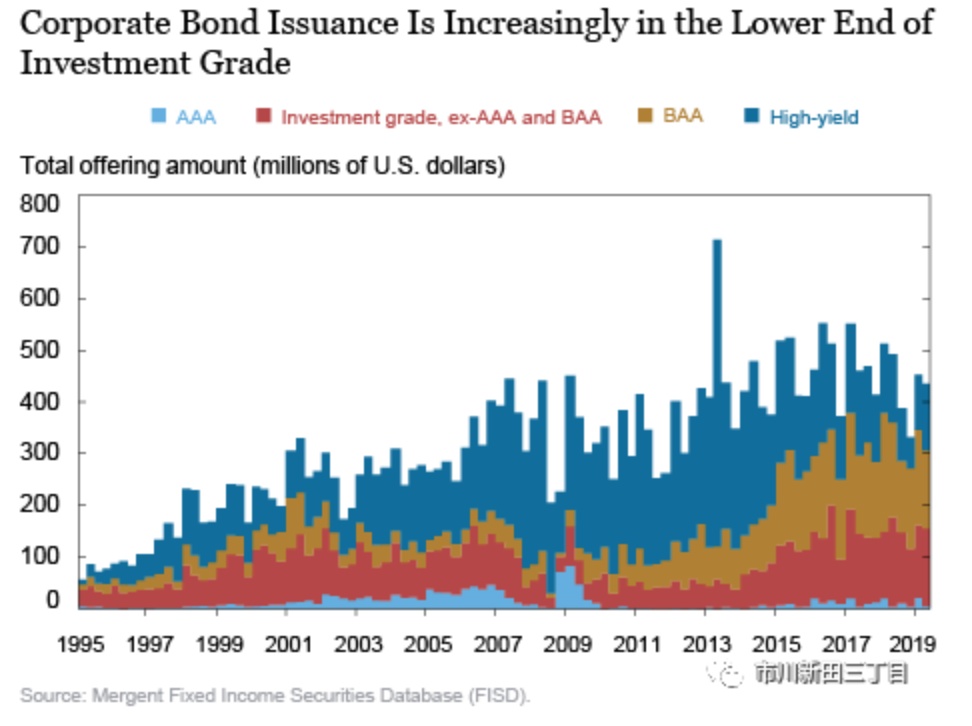

为了搞清楚当前BAA级与AAA级公司债之间的信用利差在反映美国经济健康状况方面的有效性是否能与以前AAA级公司债的发行人数量更多的时候相媲美,我们需要看一下这些年来美国公司债的发行情况是如何变化的。下图为信用评级为AAA级、不含AAA级和BAA级的投资级、BAA级以及高收益债等各类美国公司债的发行量历年来的变动情况。图中显示,2012年以来美国高收益债的发行量出现缩水,投资级公司债的发行量在上升,BAA级公司债的发行量在2016年四季度以来的各个季度里均赶上或超过了高收益债的发行量。

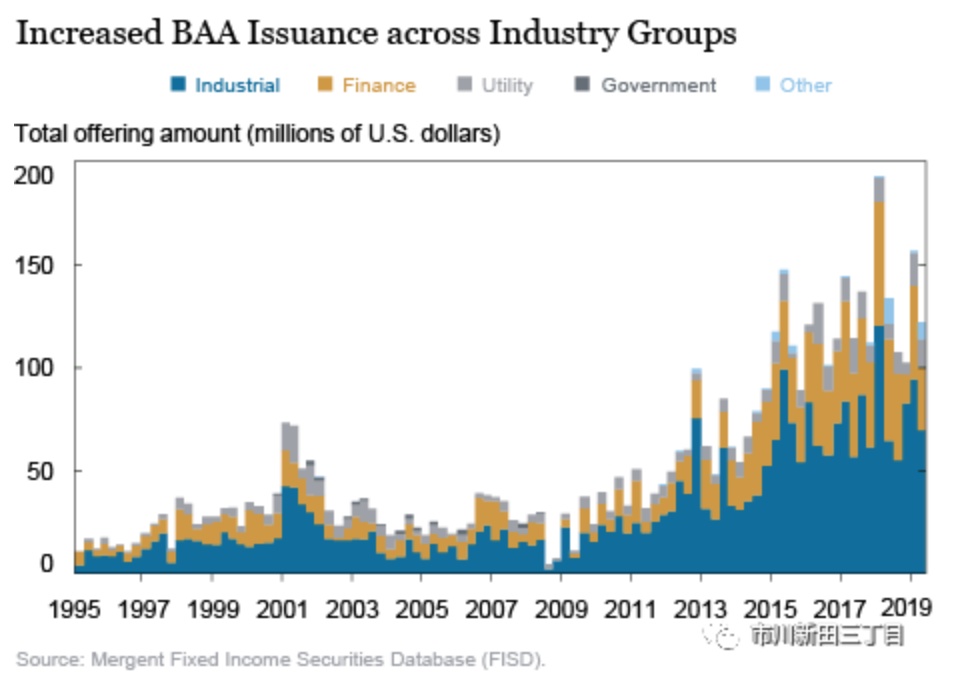

下图显示,各行业的发行人所发行的BAA级公司债都在增加。因而,虽然所有的AAA级公司债都是由两家公司发行的,但BAA级公司债的发行人更具有行业代表性,这种差异有可能导致AAA级公司债和BAA级公司债在发行人特性方面无法形成有效的对比。

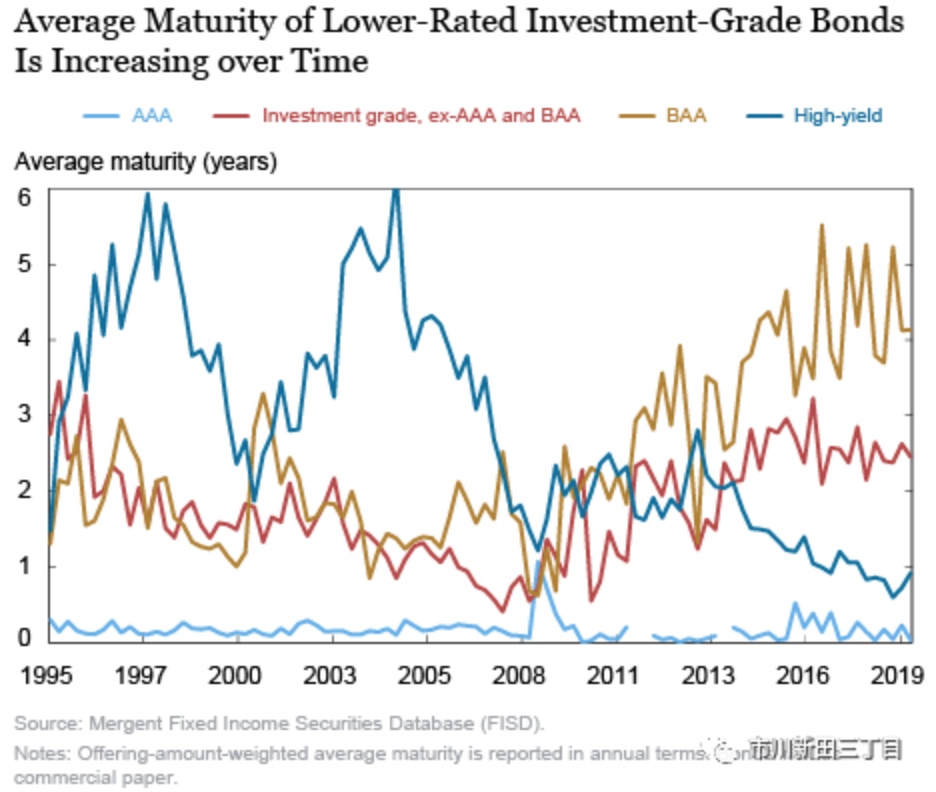

此外,通过下面这张图可以看到,BAA级公司债的平均剩余期限在过去这些年里出现了增加,而AAA级公司债的平均剩余期限则相对稳定。因此,AAA级公司债不但在发行人方面无法与BAA级公司债进行有效对比,BAA级公司债的平均剩余期限也远超AAA级的公司债,这种在平均剩余期限方面的差异近年来愈加明显。可以这么认为,AAA级公司债的收益率水平代表的是市场对“硕果仅存”的两家AAA级发行人的短期信用风险的认知,而BAA级公司债的收益率水平代表的是市场对代表性更广泛的工业企业和金融企业的中期信用风险的看法,这有可能造成这两个收益率之间不具有可比性。

对金融稳定性的影响

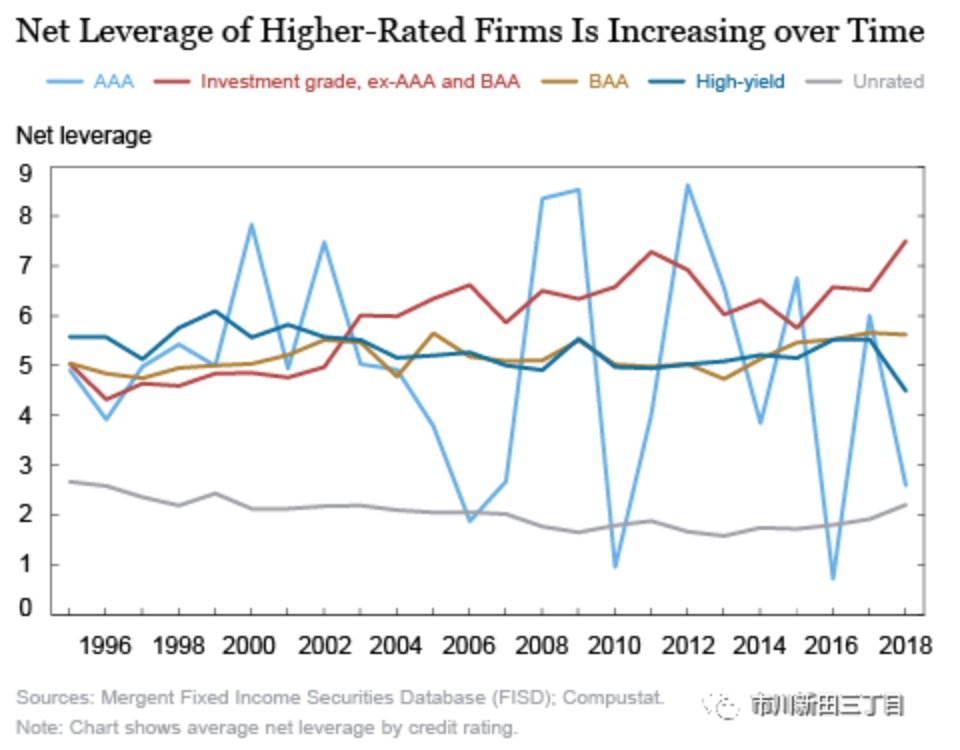

BAA级公司债发行量的大增除了导致BAA级公司债的收益率水平无法与AAA级公司债相提并论以外是否引发了市场的担忧?要想回答这个问题,有一个办法是看一下各信用级别的公司债发行人在净财务杠杆比率方面的差异情况,净财务杠杆比率=(总负债-现金和短期投资)/息税摊销折旧前的利润。下图显示,在1990年代末至2000年代初的期间,BAA级发行人的财务杠杆率的均值比高收益债级别企业要低,但在最近几年里,这两类发行人的财务杠杆率已非常接近。此外,2003年以来评级高一些的投资级企业的净财务杠杆比率超过了高收益债级别的企业。因此从净财务杠杆率的角度来看,如今美国投资级企业的风险度即使不高于低信用评级的企业,也至少可以与之相“匹敌”。

此外,最近的学术研究成果显示美国的保险公司对被降级到高收益债级别的公司债“一抛了之”。因此,已经因发行人的信用评级展望出现恶化而遭遇价格贬值的公司债会由于相关的出清压力而承受更大的价格下跌压力。在当前的美国公司债市场中,因BAA级公司债的未到期余额以及投资级公司债整体的净财务杠杆比率居高不下所导致的大批美国公司债有可能被降级的情况引发了市场对美国金融稳定性的担忧。

结论

截止到2018年末美国公司债市场的未偿余额为9.2万亿美元,规模与美国按揭质押债券市场不相上下。我们在本文中的观点是,尽管在2008年金融危机后美国公司债市场的大部分发行量来自于投资级债券,但BAA级公司债的大量发行会引发市场对美国金融稳定性的担忧。此外,AAA级公司债和BAA级公司债在到期期限和企业特性等方面的不匹配情况导致BAA级和AAA级公司债之间的信用利差在衡量投资者对美国公司债信用风险的好恶程度方面不再有效地发挥晴雨表的作用。

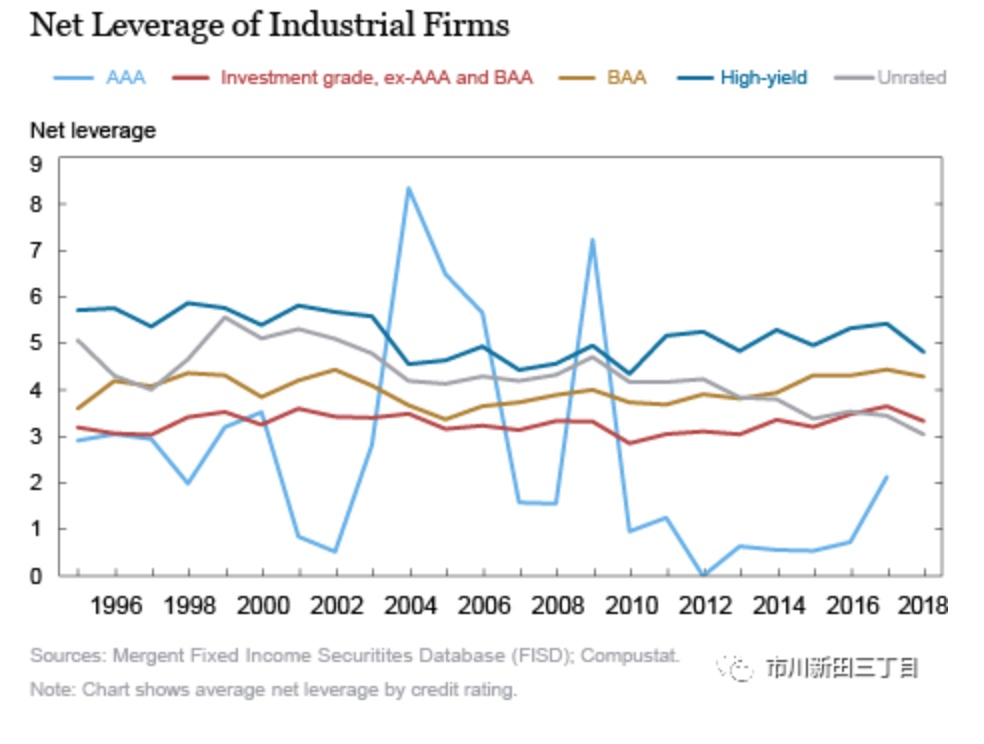

注意:上图那张净财务杠杆率走势图显示的是所有类型企业的净财务杠杆率的均值,如果仅关注工业企业的净财务杠杆率走势,将是另一番景象,如下图所示,可见高评级工业企业的净财务杠杆率低于低评级的工业企业。

(编辑:林喵)