本文来自“餐饮旅游分析师刘越男”,作者“刘越男、赵政”

投资摘要

1. 投资建议:我们预计九毛九(09922)公司2019-2021年营业收入分别为26.72、38.27和54.74亿元,归母净利润分别为1.87、3.01和4.60亿元,对应2019-2021年EPS分别为0.14、0.23和0.35元,给予2020年60x PE,0.9元/港元汇率,目标价为15.33港元,首次覆盖给予“增持”评级。

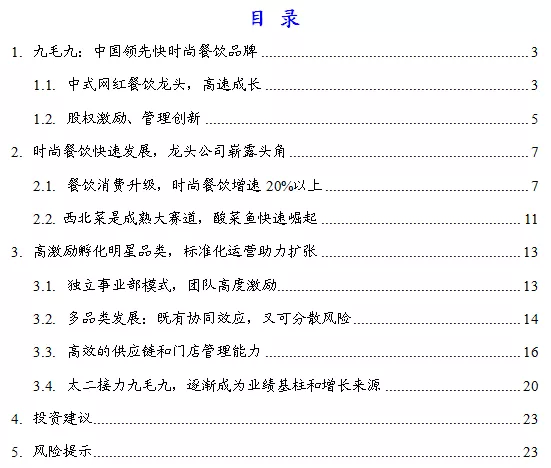

2. 多品类发展,太二接替九毛九成为业绩支柱和增长来源。①九毛九是中国快时尚餐厅龙头,目前有九毛九(西北菜)、太二(酸菜鱼)、2颗鸡蛋煎饼(煎饼)、怂(串串)、那未大叔是大厨(粤菜)五个品牌,共310间餐厅,其中41间煎饼为加盟。②2016年以来九毛九公司整体收入增速保持26%以上,2019H1收入+41.53%,净利润+88.89%。2019H1,九毛九149家,收入6.72亿元/+5.1%。太二91家,收入为5.37亿,+146.3%。太二高速增长,预计于2021年达到305家。③实际控制人管毅宏持股61.45%。公司员工亦间接持股。

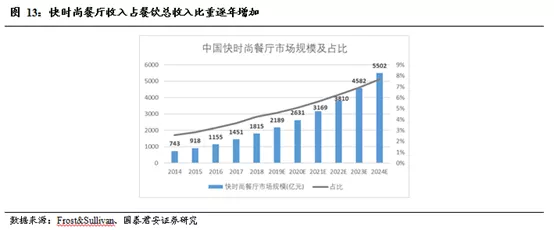

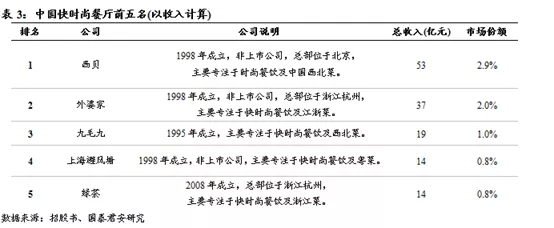

3. 餐饮消费升级,时尚餐饮增速20%以上。①装修时尚、菜品精致、布局大流量商场,2014-2018中国快时尚餐饮市场规模CAGR=25.02%,远高于餐饮整体10.24%,且预计2018至2024年保持20.3%的复合增长率至5502亿元。②快时尚餐厅CR5市占率不及8%;其中西贝总收入53亿元,市占率2.9%;九毛九国际排名第三,市占率1%,空间广阔。③西北菜是大品类成熟赛道,酸菜鱼快速崛起;2018行业规模分别为1682\123亿元,预计未来6年CAGR分别为9.2%\33.7%。

4. 高效运营,打造竞争优势。①剔除高管后人均薪酬5.3万,高于行业平均水平和呷哺呷哺。独立事业部制,管理团队拥有其在管品牌股权。②标准化体系、中央厨房保证复制能力,餐桌排列紧凑、座位有限弱化社交社交属性,单店投资回收期快,翻台率5(比海底捞更高)。九毛九、太二的现金投资回收期分别为22\7个月。

5. 风险提示:宏观经济变化,新店开业过快等风险。

目录

九毛九:中国领先快时尚餐饮品牌

1.1. 中式网红餐饮龙头,高速成长

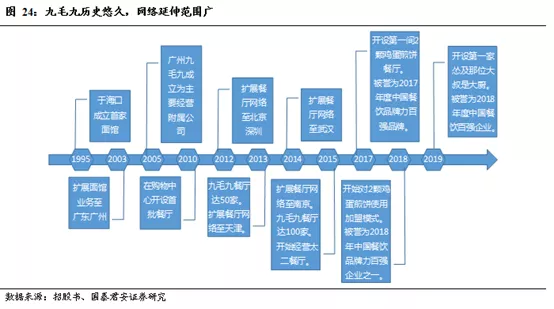

九毛九是中国快时尚餐厅经营者领先品牌,旗下第一间面馆于1995年成立,经历了二十四年的经营管理,目前公司已经管理了310间餐厅,其中有41间为加盟餐厅,目前旗下有九毛九、太二、2颗鸡蛋煎饼、怂、那未大叔是大厨五大品牌。

九毛九主打的是西北菜,太二专攻酸菜鱼市场,2颗鸡蛋煎饼主营煎饼小吃,怂为冷锅串串,那未大叔是大厨则为粤菜。公司坚持“好吃不贵”的服务理念,最低的2颗鸡蛋煎饼低至20块钱左右,最高的是主打中高端的那未大叔为120-150元。

2016年以来九毛九公司整体收入增速保持26%以上,2019H1收入同比增速达41.53%,净利润1.02亿元,同比增长达88.89%。

收入的主要来源从九毛九餐厅逐渐转移至太二餐厅,2019H1差距已经缩小至1.45亿,其他品牌占比较少且较稳定。从业态分布来看,餐厅是营收的主要来源,占比保持90%左右,但近年外卖业务逐渐扩张,截至2019H1外卖业务收入占比达8.5%。

太二将是未来开店重点。九毛九餐厅数量预计于2019年达到150家,之后将在150-200家之间,保持稳定。太二从2016年的13家增长到2018年的65家,预计于2021年达到305家。其他品牌门店数皆预计有小幅增长。公司于2018年开展2颗鸡蛋煎饼的加盟模式,并于下阶段铺开推广加盟店,预计于2021年总共开设300家加盟店。

1.2. 股权激励、管理创新

公司股权结构相对集中,管毅宏通过GYH BVI掌握九毛九公司61.45%的股权,是公司创始人及实际控制人。北京和谐成长姊妹基金上海领悟收购EskdaleBVI持股15%,高德福、黄琴、叶尚英、符勇均为独立第三方。

除此之外,公司员工持股比例高,MT BVI的27名股东中,有23名是公司员工,4名是前员工,15名是公司关联人士。MX BVI的33名股东中,23名是公司雇员,9名是前雇员。公司管理创新,以股权激励员工能动性,保持公司内在活力。

九毛九国际的董事会由7名董事组成,其中三名为执行董事,一名非执行董事,三名独立非执行董事。管理层人员于各自专业领域经验丰富,深耕华南餐饮市场。管毅宏为公司董事会主席、行政总裁兼执行董事,负责制定公司整体发展战略及业务预计,监督公司管理及战略发展,专注餐饮行业23年。李灼光为公司财务总监、联席秘书及执行董事,2013年进入九毛九公司工作。付丹伟是公司信息技术总监,曾于华为担任高级经理,于资讯技术领域经验丰富,2017年加入九毛九公司。管理层大多都具有超过十年的餐饮服务经验,且专长差异化较大,优势互补。

时尚餐饮快速发展,龙头公司崭露头角

2.1. 餐饮消费升级,时尚餐饮增速20%以上

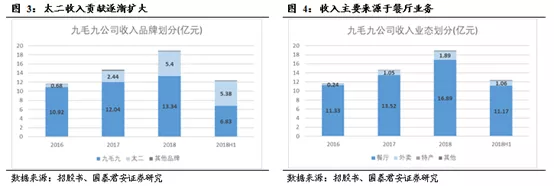

我国餐饮市场空间广阔,据国家统计局数据,2018年中国餐饮服务行业收入达到了42716亿元,同比增速为7.75%,从2014年算起,至2018年的年CAGR达到10.24%。预计截至到2024年增速将保持8%左右的稳健增长,突破70000亿元大关,2018至2024的CAGR为9%。

餐饮市场品类丰富,包括火锅、四川菜、中式快餐等超过20种菜系,且每道菜系市占率很低,据海底捞招股书数据,市占率最大的火锅也只达到了13.7%。

我国餐饮行业连锁率化较低,一直保持在19%左右,但随着餐厅门店的高速扩张,人们对餐饮口味、服务等更多方面要求的提高,标准化经营的连锁餐厅成长空间巨大。

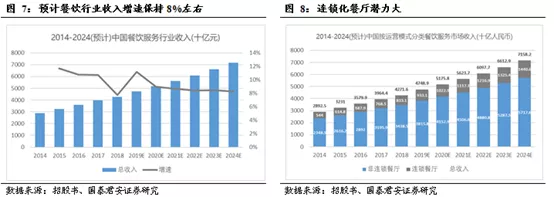

2018年我国居民可支配收入达到了28228元,收入提高促进城乡消费升级,2015年之后餐饮服务人均消费保持8%以上增速,并于2017年达到928.8元,占可支配收入的3.58%。随着居民生活水平的提高,大众对餐饮的服务、口味、环境等多方位体验的要求更上一个台阶,释放了餐饮市场巨大体量同时也催生了更多高质量的符合现代大众多元化需求的餐厅形态。

2010年以来中国城镇化率保持非常稳定的提升趋势,且在2018年接近60%,距离日本的94%、澳大利亚的90%、美国82%等还有很大的差距,孕育了一大批城镇人口的孵化空间,将为餐饮市场收入中长期提升提供了潜在动力。

中式快时尚餐厅服务市场是近几年出现的新兴餐饮类别,指的是供应中式餐饮、位于购物商场内部、人均消费介于50-150元人民币之间、翻座率超过2.0、用餐时间不多于一个小时、装修现代气氛休闲的连锁餐厅。据Frost&Sullivan 数据显示,2014至2018中国快时尚市场规模CAGR为25.02%,远远高于餐饮市场收入10.24%的复合增长率,且预计2018至2024年保持20.3%的复合增长率至5502亿元。快时尚餐饮收入在总餐饮中份额逐年递增,于2008年达到4.25%,并预计于2024年占据7.69%的餐饮市场。

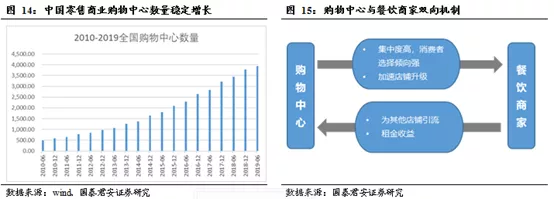

购物中心爆发孕育发展土壤。全国购物中心数量增长迅速,至2019年6月已经达到了3933个,2014-2019复合增长率达到26.04%。围绕购物中心发展催生多业态消费升级,购物中心强劲的生长力为以商场为驻扎点的快时尚餐饮市场提供了充足的发展空间。

首先,购物中心的高客流量深深吸引众多餐饮商家入驻,而随着购物中心的餐饮商家加密,以就餐为目的消费者选择前往购物中心倾向也会加强,形成正向循环。

其次,购物中心可以加速餐饮店铺升级,购物中心的定位档次及高速节奏对入驻餐厅的环境装潢、服务质量、运营效率等具有较高要求,其租金高、经营压力大、同质化强等壁垒会激发商家创新潜力,不断与时俱进升级管理服务,否则会被购物中心淘汰。

另一方面,餐饮商家也为购物中心起到至关重要的引流作用。据第一太平戴维斯统计显示,消费者在集合餐饮、休闲、娱乐的购物中心,逗留时间约为2.5到3小时。如果有就餐的话,逗留时间最长能达到4到5小时。

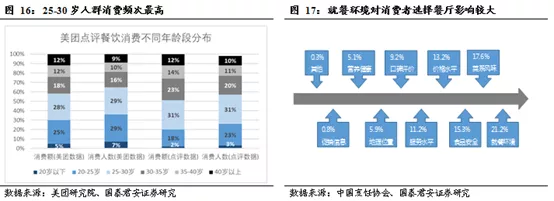

消费意愿变化创造需求。年轻人成为餐饮消费的主力军,据《中国餐饮白皮书》数据,20-30岁这一年龄段餐饮消费频率最高,贡献了30%左右的消费。快时尚餐饮的主要顾客群体“90后”将在2024年之前逐步完成过渡到职场的阶段,年轻群体可支配收入增加预示潜在消费能力爆发叠加消费品味及质量高要求,逐渐推动中国餐饮市场消费意愿与消费习惯,逐渐将为中国快时尚市场注入一道新鲜的强心剂。

升级版快餐细分赛道空间广阔。快时尚餐饮作为快餐的升级赛道,填补普通快餐与正餐之间的那一部分消费者需求,满足大众价格及效率的同时,还升级了环境、口味、质量及规范化要求。物美价廉、干净整洁,知名度高,口味接受度高,为广泛的消费群体提供了一个高安全系数的社交场所。据中国烹饪协会数据,在消费者选择餐厅考虑因素中,环境、风味、食品安全、价格等因素是主要考虑因素。快时尚餐厅的特点之一为人均消费50-150元,符合较多消费者价格预期的同时,对于上图9个方面都能做到兼顾,尤其是快时尚餐厅装修环境独特、连锁化保证食品安全、细分赛道符合大众口味等特点。以杭州为例,大众点评中人均消费50-150元的在营业餐厅数量约占总餐厅数量的42%,规模空间庞大。

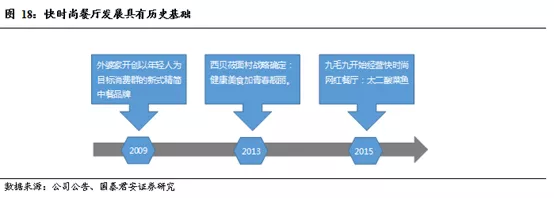

目前我国快时尚行业市场集中度较低,我国快时尚餐厅收入前五名总和市占率不及8%,其中西贝总收入53亿元,占据快时尚餐饮2.9%的份额,九毛九国际以1%的市占率就占领了第三名。市场集中度提升空间大,餐厅发展空间广阔。除此之外,经典快时尚餐厅外婆家早在2009年就开创了以年轻人为目标消费群的新式精简中餐模式,快时尚餐厅模式的雏形显现。2014年西贝莜面村完成了品牌转化,让西贝的品牌开始时尚化,开启了2015年-2024年的“黄金十年目标”。快时尚餐厅具有较完整的孕育期基础,现阶段处在快速成长期。

2.2. 西北菜是成熟大赛道,酸菜鱼快速崛起

传统美食西北菜增长稳定。我国西北菜即陕西、甘肃、青海、宁夏和新疆的传统美食,发展历史悠久,风格古朴自然、粗犷厚实, 且有“一面百样吃”的传统特色,现结合不同地区的饮食文化翻新改进传入中国各地。据Frost&Sullivan数据,我国西北菜发展一直保持10%左右的复合增长率,至2018年已达到1682亿元的市场规模。预计2019年将保持9%左右的复合增长率。

从市场集中度来看,西贝以53亿元的收入占据榜首,占领了3.2%的市场份额,而九毛九13亿元的收入以及0.8%的份额离西贝还是有较大差距,发展提升空间大。

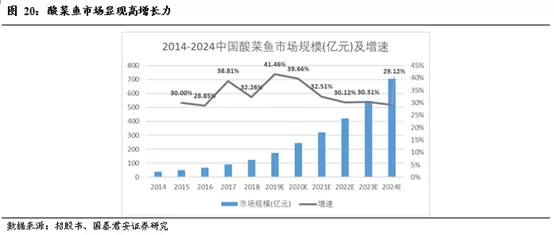

酸菜鱼餐厅异军突起。酸菜鱼是川菜中的一个细分高人气品类,近几年兴起并很快获得顾客欢迎。因其食材健康高营养、麻辣口味易成瘾且不会腻,消费者接受度高且传播速度快。底料导向型餐饮品类,料包方便标准化程度高,扩张门店质量易保证且出餐速度快。不同品牌的酸菜鱼餐厅口味易产生差异化,品牌壁垒高且竞争局面稳定。我国酸菜鱼市场显现较高增长力,据Frost&Sullivan数据,2014至2018酸菜鱼市场规模CAGR高达32.42%,2018年市场规模达到123亿元,并预计2018至2024年将保持33.78%的复合增长率至705亿元的体量。

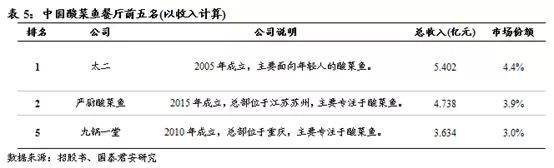

我国酸菜鱼餐厅市场集中度相比起西北菜和快时尚餐饮相对较高,太二酸菜鱼拔得头筹,以5.402亿元的收入占据4.4%的市场份额,领先酸菜鱼市场。前三名的总市场份额达到11.3%,具有一定的扩张空间。

高激励孵化明星品类,标准化运营主力扩张

3.1. 独立事业部模式,团队高度激励

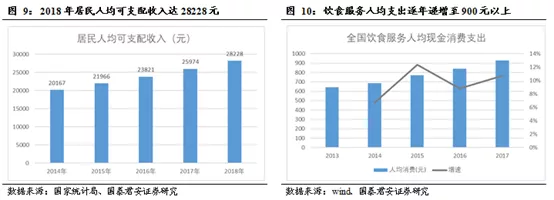

公司共有全职员工1.23万人,其中餐厅员工1.14万人(占92%),平均单个直营门店全职员工43人;剔除高管后人均薪酬5.3万,高于行业平均水平3.96万元以及呷哺呷哺的4.41万元,但低于以服务为核心竞争力的海底捞7.18万元。整体来看九毛九提供的薪资水平具有竞争力。

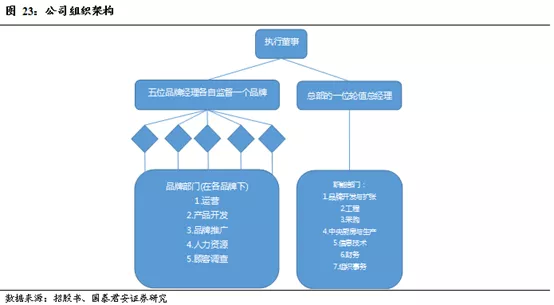

公司为了提高内部合作与协调程度,最大程度地激励员工积极性,采用事业部的组织架构形式,将公司旗下品牌分为五个运营独立单位品牌,由五位品牌经理各自负责监督一个品牌,并直接向执行董事报告。品牌内部鼓励自上而下的改进和创新,并设有专门的运营、产品开发、品牌推广、人力资源、顾客调查五个部门运转管理各自的品牌。为激励独立品牌表现,公司向品牌经理及其管理团队授予一定比例其在管品牌的股权。分别授予太二、2颗鸡蛋煎饼、怂、那未大叔是大厨15%、20%、20%、25%的股权。

九毛九管理团队持有九毛九权益实体瑞兆投资15%股权。瑞兆投资将持有新开业的九毛九餐厅权益。

九毛九公司注重培养员工质量,从总部组织事务部门监督管理人员及员工培训。公司为总部办公人员、餐厅管理人员及餐厅员工都提供全面的线上线下的培训计划以及一系列课程,包括餐厅经营、管理技能、沟通、团队建设等。同时公司还将餐厅总经理或者称职的雇员调往新餐厅作为餐厅总经理,于开业前一至两周内完成新餐厅员工的培训工作。

3.2. 多品类发展,既有协同效应,又可分散风险

公司的历史可以追溯到1995年,创始人管毅宏在海南海口创立了第一家面馆,2003年决定进驻广东餐饮服务市场,开设了第一家山西老面馆的品牌餐厅。2005年广州九毛九成立,餐厅名称改为九毛九,并于2010年在购物中心开设九毛九餐厅,转型为快时尚餐饮公司。公司于2015年开始拓展品牌网络,落实多品牌战略,相继开发了太二、2颗鸡蛋煎饼、怂、那未大叔是大厨五个品牌,并将餐厅网络延伸至华南、华中及华东、西部、华北等全国多个区域。

九毛九国际于2015年开始布局多品牌网络,现旗下五大品牌覆盖了传统西北菜、川菜、粤菜、小吃四大品类。各个品牌虽主打细分品类各不相同,但定位之间形成互补协同,且在供应链端形成规模效应,降低供应成本,提高管理效率。多品牌孵化造就品牌集群,最大程度覆盖餐饮行业大蛋糕,提高行业进入壁垒,促进品牌内部的竞争性与凝聚力。本次IPO募集资金主要用于餐厅扩张、改进供应系统、偿还贷款及保证运营等方面,促进五大品牌平衡发展,未来两年将开设18-20家九毛九餐厅,80-100家太二餐厅,24-36家其他品牌餐厅。

九毛九国际餐厅以自营餐厅为主,但从2018年起开始引入2颗鸡蛋煎饼的加盟模式,加盟模式可以减少资本投入,加速品牌扩张,保持资金流稳定。截至最后可行日期,2颗鸡蛋煎饼的加盟店数已达到41家,2019年H1加盟收入610万元,占公司总收入的0.5%。公司计划加快扩张加盟店,预计2019年达到74家,于2021年达到300家的水平。公司支持内部员工加盟或推荐合适人选,以保证新开餐厅质量,加强品牌之间联系性。

管毅宏于1995年于海南海口开设第一家面馆,公司起源于华南地区,且24年以来一直深耕华南市场。只有华南地区开设了五大品牌门店,九毛九餐厅、太二餐厅及少量的2颗鸡蛋煎饼延伸至华北、华东、华中及西部,目前还具有很强的区域性。其中太二餐厅是全国化进程最快的品牌,位于华北、华中及华东的餐厅已达56家,接近已开餐厅的半数。公司正积极扩张店面,推进全国化布局进程。

3.3. 高效的供应链和门店管理能力

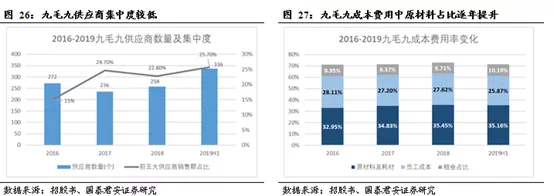

严格控制食材供应端质量:九毛九公司从供应商筛选、定协议以成本管理、反贿赂、采购、存货等方面严格控制食材。公司供应商集中度低,前五名供应商销售额占比不到26%,每类食材通常合作至少三个供应商,以应对突发情况,保证正常充足供应。由下图可知,九毛九成本中35%左右的费用来源于原材料,且呈现逐年上升的趋势,因此公司运营对原材料价格十分敏感,因此同时公司通过谈判及规模优势等与供应商签订订货协议,锁价进行成本控制。

公司严格限制每个品牌的菜肴数量,以提高标准化程度,减少采购、物流及运营工序,集中精力优化每道菜品。

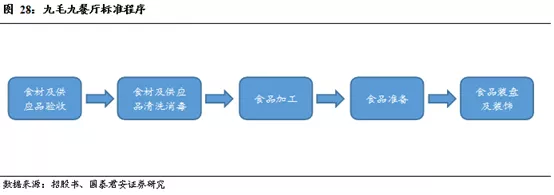

标准化运营程序提升门店效率。餐厅方面拥有一整套标准化流程,涉及方面有餐厅设计、菜品、定价、食品准备、设施维护、前厅后厨清洁卫生、雇员操守等。公司将整套标准化流程细分化为五个步骤。分别为食材及供应品验收、食材及供应品清洗消毒、食品加工、食品准备、食品装盘及装饰。公司在每个步骤都有严格的程序要求并会对员工进行分拆指导和监督。

中央厨房提高运营效率。九毛九公司自建三个中央厨房,确保餐厅口味品质一致。同时雇用第三方供应链,提供各种原材料并直接运送至中央厨房。公司委任第三方运输公司负责每日将半成品从中央厨房运至下游餐厅,物流设施范围达到约200公里。公司围绕中央厨房建成厨房网络,餐厅只需要简单的烹饪工作,极大程度提高了加工及运送效率,有利于提高翻座率,保证菜品标准化质量。

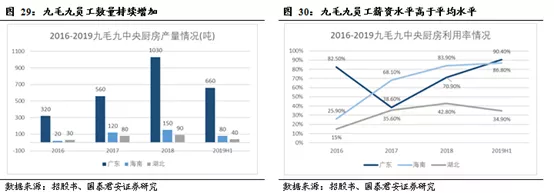

公司三个中央厨房分别位于广东、海南及湖北,其中广东中央厨房提供了80%以上的产量,是最大的中央厨房。三地中央厨房利用率总体上呈现逐年递增的趋势,主要受餐厅门店数增加驱动。广东与海南的中央厨房利用率比较高,其中广东2019H1中央厨房利用率达到90.4%,海南为86.8%。相比之下湖北的中央厨房利用率只有34.9%,随着逐步部署加密华北等区域的餐厅网络,湖北产能利用率提升空间较大。

九毛九餐厅是以家庭为导向的西北菜为主的传统餐厅,菜单包含60-80种菜品,每年更新菜单上20%-30%的菜式,人均消费价格在50-70元之间。店面装修以中国红为基调,以面大师及陶器等烘托西北地区传统气氛,店面多介于250-400平方米之间,每间门店约有45张餐桌,可以容纳约180位顾客。门店采用中央IT点单系统连接厨房、收银台及顾客,同时提供二维码点单服务,提高服务效率。

太二为九毛九国际2015年新设立的餐厅,主打为川菜的流行细分品类之一老坛酸菜鱼,面向的是潮流年轻人,短时间内便成为酸菜鱼知名品牌,2019年被评为“中国酸菜鱼十大品牌”的第一名。门店采用精简的短菜单,以大单菜加附加配菜的形式突出核心,SKU不超过23种。鲈鱼向佛山指定地点购买,酸菜为中国陶罐腌制的酸菜,并根据温度及湿度进行适宜储存。通过菜肴中添加菊花瓣、个性化定制茶饮等方面体现精细独特的烹饪理念。门店装饰采用黑黄相见的木雕元素,多采用符合年轻人口味的宣传标语,本店同时配备手机下单,以提高门店服务效率,提升顾客体验。

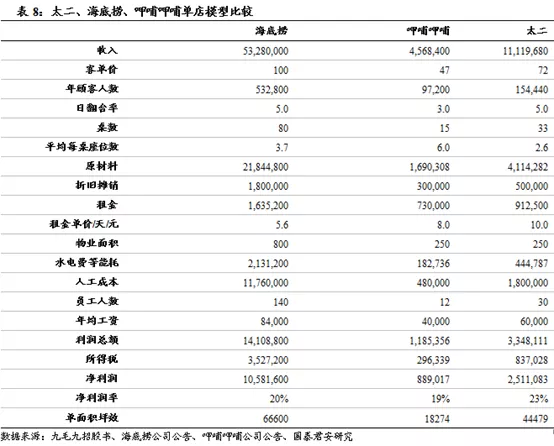

由单店模型数据可知,太二的收入、客单价、年客量等经营表现都居于海底捞与呷哺呷哺之间。其中日翻台率表现亮眼,单店模型达到5,与海底捞持平。太二店面排列紧凑,只接待4人以下的客人,因此平均每桌座位数只有2.6。由于太二主要驻扎在购物中心,且现阶段品牌议价优势还未发挥明显作用,租金成本较高,日租金10元为三者最高。因太二尽量缩减服务员与顾客的对接时间,店内员工人数较少,人工成本占比较低。总体来看,太二单面积坪效为44479元,介于海底捞的66600元和呷哺呷哺的18274元之间。

3.4. 太二接力九毛九,逐渐成为业绩基柱和增长来源

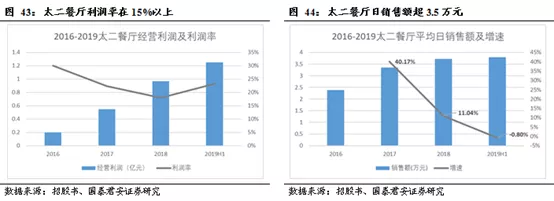

2016-2018年九毛九餐厅收入增速保持10%左右,2019年H1收入6.72亿元,同比增速5.1%,同店日销售额增加及门店数扩张是收入增加的两大来源。九毛九餐厅利润率稳步提升,2019年H1达到1.24亿元,利润率达到18.1%。

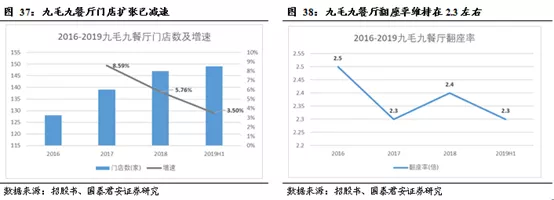

九毛九餐厅门店数目已保持较稳定的阶段,门店扩张已趋缓,2017年新开门店11家,2018年新开门店8家,2019年上半年只新开两家。且餐厅翻座率保持在2.4左右的水平,2019年H1翻座率略有下滑,为2.3的水平。

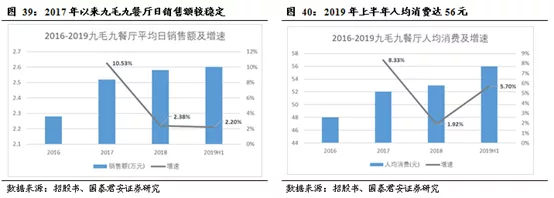

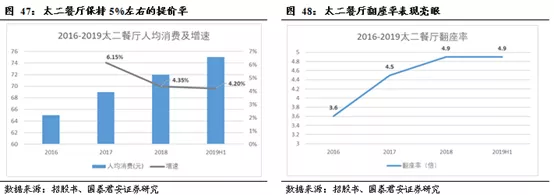

单店日销售额稳中稍有增长,且增速逐年下降,2019H1日销售额为2.6万元,同比增加2.2%。受原材料价格增长等因素,客单价有所提高,2019年H1达到56元,同比增长5.7%。总体来说,九毛九餐厅表现趋稳,增长及扩张幅度不大且将保持稳定。

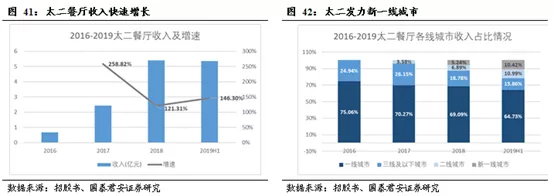

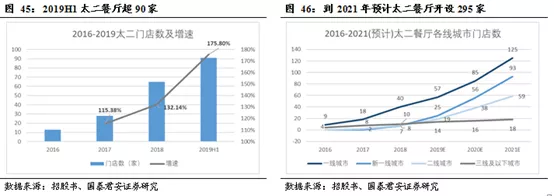

太二餐厅门店高速扩张,餐厅收入增速一直保持在100%以上,2017年和2018年同比增速分别为258.82%、121.31%,增长势头迅猛。且预计2021年总门店数将达到305家。截至2019H1,太二半年收入为5.37亿,同比增速146.3%,进入高速成长期。分各线城市来看,一线城市是主要驱动力,自2018年起开始入驻新一线城市,之后新一线城市及二线城市持续发力,收入占比快速增加。

经营利润表现稍显震荡,但大量新店现已稳定运营,经营利润表现有望提升。太二门店日销售额表现不佳,2019H1同比减少0.8%,主要原因是大量新店开张处于爬坡期,随着新店逐渐转入正常运营,日销售额也将逐步回暖并保持稳定。

自2015年成立品牌以来,太二受到顾客青睐,门店保持高速增长,一直维持在100%以上,2019H1达到175.8%的水平,分各线城市情况来看,门店扩张聚焦一线城市及新一线城市发力,一线城市是主要驱动,2019H1一线城市门店数为54家,接近占总门店的60%,并预计2021年达到125家。自从2018年开始入驻新一线城市后,太二在新一线城市发力,仅至2019H1便开设了15家门店,占总门店的16.5%,并预计于2021年达到93家本店,占总门店的30.5%。在保证高线城市增速同时,太二还将下沉低线市场,现阶段二三线门店还在布局之中,市场开拓程度小,下沉市场发展空间大,预计于2021年二线城市门店数将达到59家。

太二门店客单价呈现逐年稳定提升趋势,保持5%左右的提价率。翻座率表现优异,近年保持4.9左右的水平,略高于海底捞2019H1的翻台率4.8。门店保持标准化流程,提高服务效率。店面只设置四人桌,排列紧密,不接待4人以上的顾客,极大程度弱化社交属性,节省用餐时间。不接外卖,不接受个性化调节口味服务,精简点单、烹饪等各个服务流程,以在维护顾客用餐体验的同时最大程度提高翻座率。

投资建议

我们预计九毛九公司2019-2021年营业收入分别为26.72亿元、38.27亿元和54.74亿元,归母净利润分别为1.87亿元、3.01亿元和4.60亿元,对应2019-2021年EPS分别为0.14、0.23和0.35元,参考港股火锅龙头海底捞,考虑公司仍处快速扩张期,拓店加速驱动业绩维持高增长,给予2020年60x PE,0.9元/港元汇率,目标价为15.33港元,首次覆盖给予“增持”评级。

风险提示

宏观经济变化,可能导致消费水平下降,或公司成本提升的风险。宏观经济下行影响居民消费水平,同时餐饮行业员工成本和食材成本占比较高,员工工资或原材料成本提升对公司利润影响较大。

迅速扩张后,管理系统未必能有效应对的风险。包括食品安全及质量一致性不达标,餐厅店长人才库储备不全,供应链管理困难。

新店开业影响现有餐厅的利润的风险。公司目前的战略是提高所在城市的渗透率,新店的开业对现有餐厅的客单价和翻台率有影响。

(编辑:彭谢辉)