本文来自微信公众号“纺服新消费马莉团队”,作者:马莉、陈腾曦、林骥川。

投资要点

事件:安踏(02020)公布19Q4及全年流水,其中,19Q4安踏/FILA/其他品牌零售流水同比增长10%-20%高段/50%-55%/25%-30%,19全年安踏/FILA/其他品牌零售流水同比增长10%-20%中段/55%-60%/30%-35%。同时,公司公布发行10亿欧元可转债,用于改善融资结构及营运资金。

Q4安踏及FILA流水亮丽,龙头风采依旧。Q4来看,1)安踏:流水10%-20%高段增长,较前三季度提速,其中大货线下/儿童线下/电商整体增长高单位数/接近25%/ 40%+,库销比和零售折扣健康;2)FILA:Q4流水高基数基础上仍有50%-55%增长,大货/儿童/FUSION/线上增长40%+/70%+/ 100%+/70%+,库销比和零售折扣健康;3)其他品牌:增长25%-30%。

发行5年期0利率可转债,优化融资结构。公司今日公告通过全资子公司ANLIAN Capital发行本金为10亿欧元5年期0利率可转债,发行价为本金的100.25%(即募资100.025亿欧元),转股价105.28港币/股(较1/13收盘价溢价40%),预计转换8213万股,占现有股本3.04%,占转股后股本2.95%,募集款项将用于偿还现有债务(主要是收购AMEAS相关的银行贷款8.5亿欧元,利率2.3%)以及业务营运资金,同时不排除适当提高19H2派息比例可能。

除原有品牌亮丽增长外,公司12月公布AMEAS战略,大品牌、大渠道、大市场战略下,鞋服、直营业务、中国业务成为未来5年的发力重点。AMEAS作为全球细分体育市场领导者,本身在越野跑及装备(SALOMON)、高山滑雪器具(ATOMIC、SALOMON)、网球(Wilson)、潜水手表(SUUNTO)等领域占据全球第一地位,2018年起全球收入达到28亿欧元。以安踏为首的财团对AMEAS进行私有化收购后,为其树立了清晰的5年发展战略:

1)全球范围内重组GTM:由品牌组合型GTM转为聚焦单品牌的GTM,并计划培育出3个10亿欧元收入体量的单一品牌,即ARC’TERYX、SALOMON、Wilson;

2)聚焦鞋服业务:鞋服产品销售占比从18年的40%提升至50%以上;

3)零售转型:DTC业务收入占比从2018年的11%提升至30%,整合集团资源加速全球SAP零售系统更新,给予消费者更好的零售体验;

4)加速中国市场发展:中国市场从2018年占比5%提升至15%,其中尤其发力ARC’TERYX、SALOMON等品牌在华业务,希望ARC’TERYX门店数量从现有的100+扩张到300-400家,SALOMON业务也更多向鞋服领域延伸,并拓展在华直营门店;

5)新的管理层激励和战略性指引:AMEAS 原CEO和主要管理层继续领导公司,各品牌高管与核心人员也在收购后留任,对管理层的激励将侧重长期价值创造,新董事会也将给管理层提供战略性指引;

总体来看,公司计划AMEAS在未来4-5年内收入CAGR达到10%-15%,同时盈利能力提升。

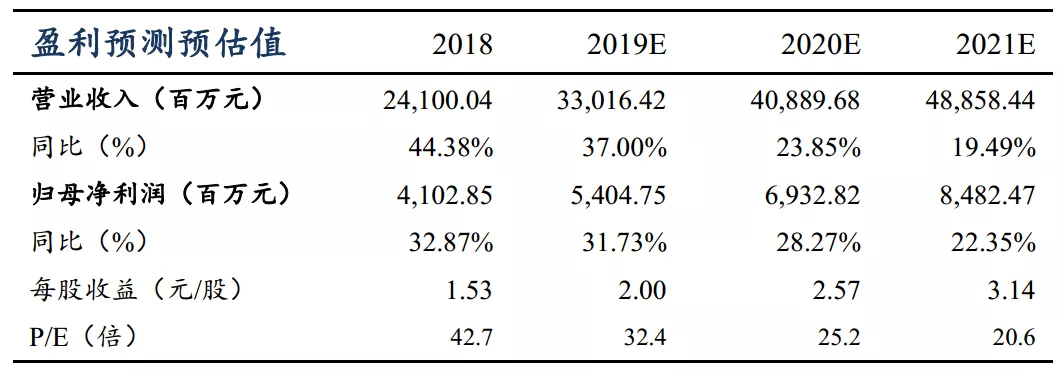

盈利预测与投资评级

总体来看,公司19年表现靓丽,原有主业收入/归母净利同增35%+/45%+,AMEAS并购19年为安踏报表带来6.5亿费用(主要为JVCO层面的交易和财务费用以及PPA摊销影响),但2020年开始将有望带来正向利润贡献,考虑Q4的运营表现以及可转债带来的财务费用节约,我们提高盈利预期,预计19/20/21年归母净利同增32.7%/30.5%/21.8%至54.5/71.1/86.5亿元,对应PE33/26/21X,作为全球第三大体育龙头持续看好成长性,维持“买入”评级。

风险提示

零售遇冷导致同店增长不及预期,展店不及预期,AMER SPORTS运营不及预期

(编辑:张金亮)