本文来自微信公众号“中金点睛”,作者:曾韬、赵宇辰。原文标题《中金看海外:欧洲新能源车政策梳理与平价趋势》。

欧洲市场高增长,有望率先迈入平价

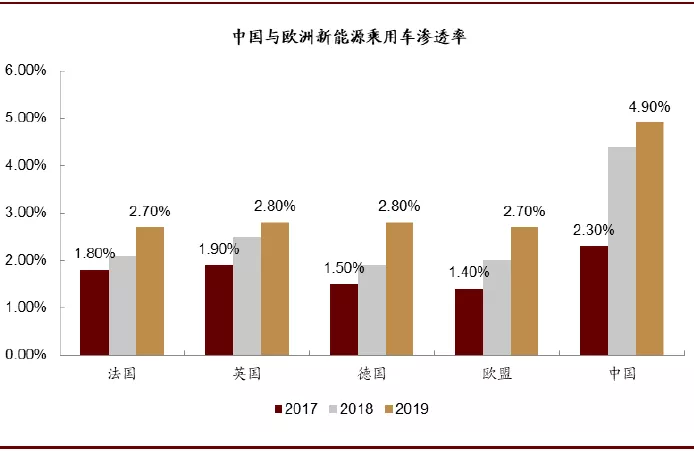

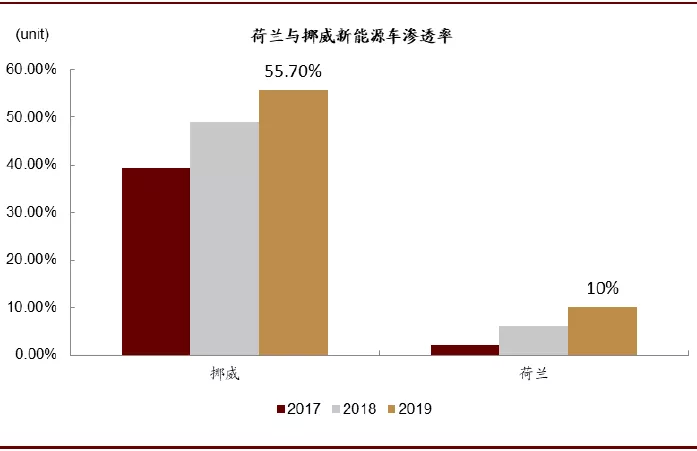

欧洲新能源车渗透率在快速提升,增速跃居全球之首:欧洲(EU+ETFA)1-11M19新能源车销售48万辆,同比增长40%,其中欧盟新能源车渗透率达2.7%,较2018年全年提升0.7ppt。挪威则继续创纪录,1-11M19新能源车渗透率达55.7%,荷兰也继2017年政策改革后重新爬升至10%的渗透率。

图表: 中国新能源车渗透率目前领先于欧洲

资料来源:EAFO,乘联会,中金公司研究部;注:2019年为1-11M数据

图表: 荷兰与挪威新能源车渗透率领先于世界

资料来源:EAFO,乘联会,中金公司研究部;注:2019年为1-11M数据

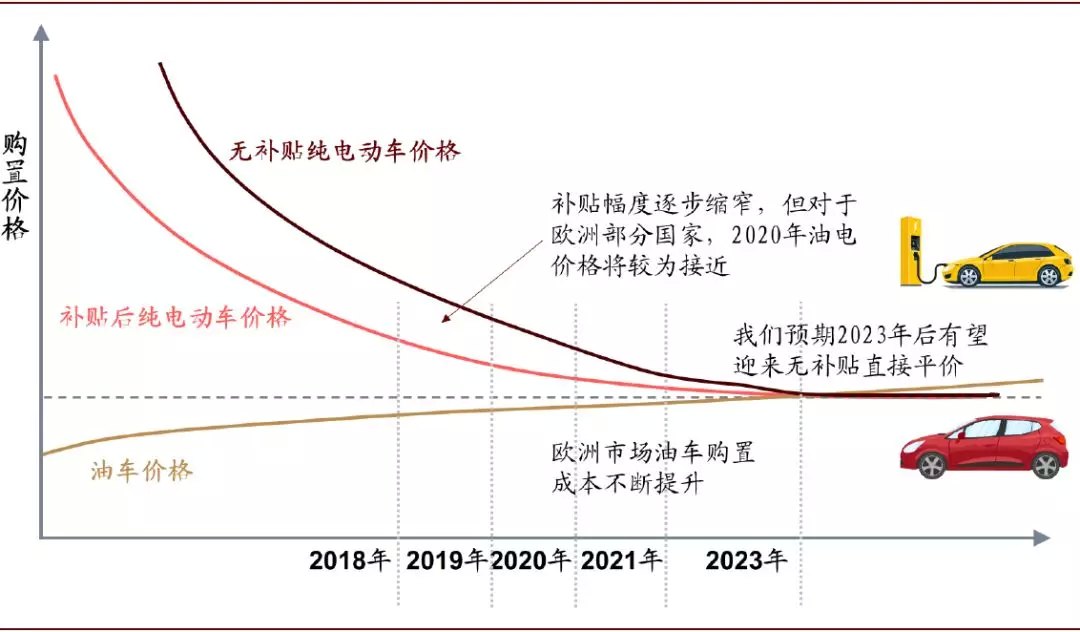

我们认为,基于欧洲市场更大幅度的即有补贴规模,对油车更严格的惩罚及车企电动化的提速下,欧洲市场有望率先买入新能源车的油电平价。

针对新能源车的政策支持全面,且当前主要国家购置补贴力度较强,部分国家延长购置补贴至2020年后。

欧洲主流车企电动规划显著提速,平台化推动降本,结合补贴带来平价。新车型供应提升刺激需求。

图表: 欧洲市场平价路线示意图

资料来源:中金公司研究部 ;注:本图为示意图,图中曲线并未对应实际数额。

政策全面惩补结合,碳排规划指引电动路径

两大政策体系支撑欧洲新能源车增长:由欧盟主导的车辆碳排中长期规划(Regulation (EU) 2019/631)与由各国主导的新能源车财税激励政策。

欧洲各国针对新能源车存在多样化的激励,且惩补并行

欧洲针对车辆税种多样:欧洲针对车辆的税费主要包括了购置相关税(VAT、Registration fee、Purchase tax,即增值税、注册税、购置税)、拥有税(Ownership tax,每年度缴交一次,不同区域叫法或有不同)、燃油税、私人使用企业车辆税(Private use of company car tax, PUCC Tax)。此外,针对新能源车,多数欧洲国家同样对应颁布了购置或置换相关的直接补贴,以刺激新能源车增长。

针对新能源车激励与针对油车惩罚性政策并行:

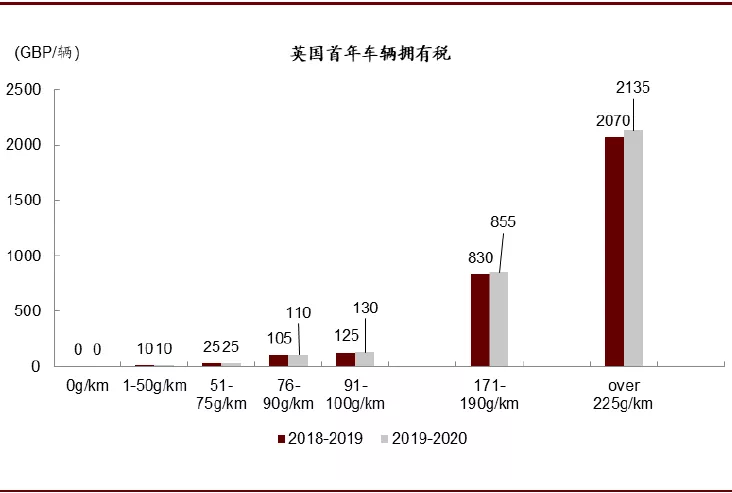

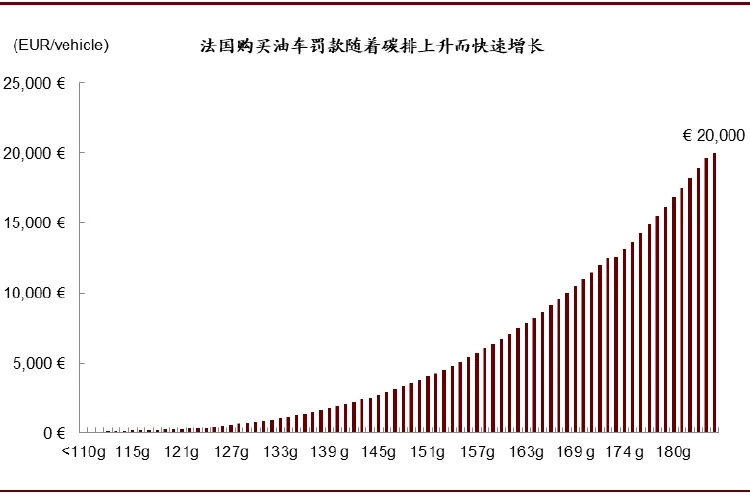

油车综合成本持续提升:1)购置、拥有税在许多欧洲国家与碳排直接相关,同时对于高排放车辆呈持续提升趋势。2)部分国家针对高排放油车的购置单设惩罚性税费(如法国与意大利的Bonus-malus政策,对184g/km以上的车辆可征收高达2万欧元的malus tax,且法国Malus的收入在2017年之前持续超过补贴支出)。

直接购置/转换补贴及大额税费减免刺激新能源车:主要欧洲乘用车销量大国与新能源车高渗透率国家均针对新能源车推出了直接购置补贴(英/法/德/意/西)、置换补贴(法/意)或大额税费减免(挪威)。

拥有税及私人使用企业车辆税减免降低生命周期成本:欧洲主要国家针对新能源车在拥有税(定期缴纳的汽车流转税)均根据碳排进行减免。同时,欧洲企业购车私人使用是一种普遍的企业福利,针对私人使用公司车辆的税费减免(Private use of company car tax,定期缴纳)同样形成了对新能源车的显著激励。

图表:中国与主要欧洲国家新能源车财税激励政策统计

资料来源:ACEA,wallbox.com,中金公司研究部;注:各国购置补贴截至时间按各国官方已公告补贴规划统计,未统计传闻信息。

图表: 英国针对高排放车辆的首年拥有税按碳排分级,同时2019-2020较2018年对高排放车辆有所提升

资料来源:Gov.uk,中金公司研究部

图表: 法国针对油车购置额外设置高排放罚款,且逐年有所提升,2020年后最高罚款额可达单车2万欧元

资料来源:service-public.fr,中金公司研究部

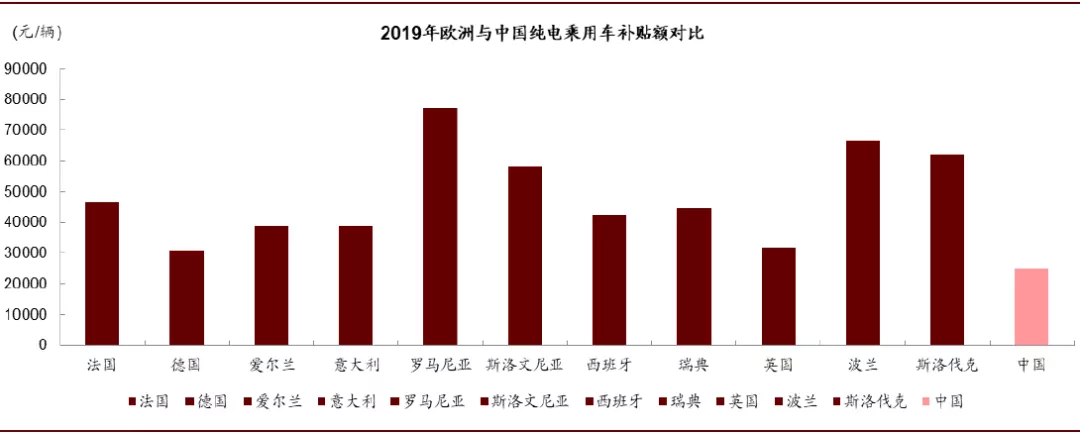

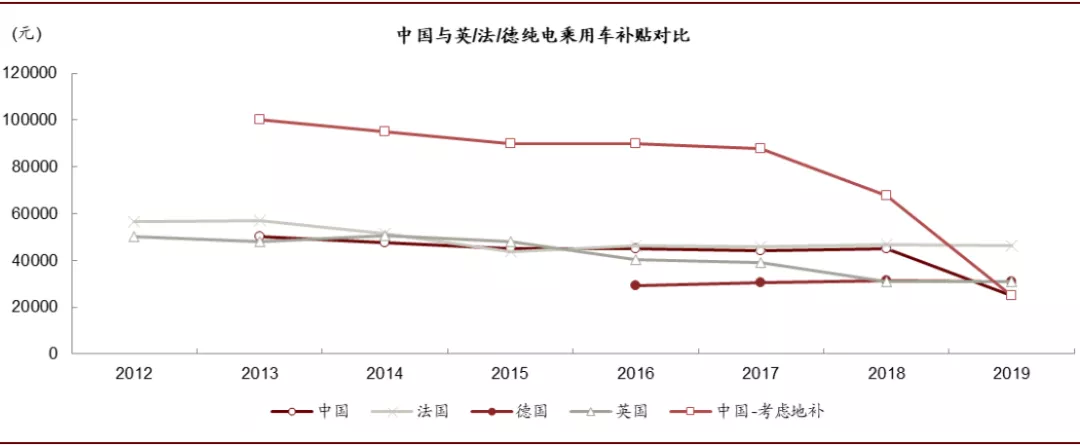

欧洲直接购置补贴当前高于中国,法国确定延续补贴至2022年

欧洲主要国家拥有持续的新能源车购置补贴或大额税费减免,且近期补贴力度整体上行。欧洲拥有持续新能源车购置补贴的国家包括法国、英国、德国等,其全国性的补贴支持时点甚至早于中国。部分低新能源车渗透的东欧国家(如波兰、罗马尼亚等)则于2H19后大幅提升了购置补贴。挪威则通过减免高达25%的汽车增值税直接刺激新能源车消费。

中国2019年纯电购置补贴已低于欧洲各国。由于地补的存在,2018年之前中国针对纯电乘用车的实际补贴额远高于欧洲国家,但2H19后则已低于欧洲。英、法、德针对纯电的补贴额变化较为温和,幅度最高的是英国由2015年前的5000欧元/辆下降至2018年的3500欧元/辆;但插混则变动较大,除德国仍有插混补贴外,法国与英国于2018年均取消了针对插混的补贴。

部分低渗透率的东欧国家大幅提升直接购置补贴。我们观察到当前欧洲补贴力度最高的是电动化渗透率较低的东欧国家,罗马尼亚/斯洛文尼亚/波兰/斯洛伐克当前针对新能源车至2020年的购置补贴最高可分别达到10000/ 7500/ 8600/ 8000欧元。

法国确定延续购置补贴至2022年,并提升总补贴预算,目标2022年新能源车销量较2017年提升5倍。法国是当前欧洲第一个明确延续新能源车补贴的主要大国,2020/2021/2022年单价不高于4.5万欧元的纯动电单车补贴分别为6000/5000/4000欧元,并将总补贴预算由2019年的2.6亿欧元提升至2020/2021/2022年的4/4/3.4亿欧元。补贴力度提升的背后,是法国致力于在2022年新能源车销量达到2017年5倍的目标。(即2022年销量目标18.4万辆)。

图表:中国及欧洲部分国家纯电乘用车购置补贴对比(2019年)

资料来源:ACEA,各国政府官网,Wikipedia,中金公司研究部

注1:部分国家为根据售价的浮动补贴,这里使用浮动的上限值。

注2:中国使用不考虑乘数下的纯电单车最高补贴额。

图表:中国与英、法、德纯电乘用车购置补贴历年数额对比

资料来源:ACEA,各国政府官网,Wikipedia,中金公司研究部

注1:部分国家为根据售价的浮动补贴,这里使用浮动的上限值。

注2:中国各年份使用新能源车获补贴主要区间数值,并不考虑乘数影响,2018年之前地补考虑为等同于国补,2018年考虑地补为国补一半。

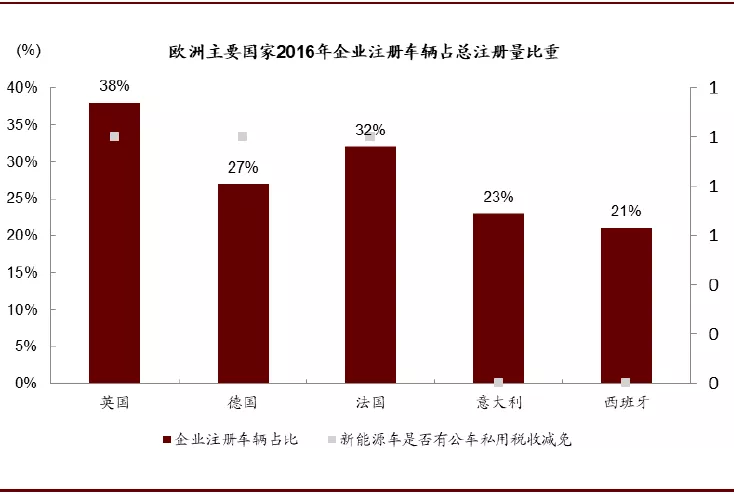

私人使用企业车辆税费减免带动欧洲2B销售下2C使用的增长

欧洲企业为员工配车并允许员工进行私人使用是一种普遍的员工福利形式,对应的员工将需要额外支付私人使用企业车辆税(PUCC tax,Private use of company car tax)。

欧洲新注册车辆有较高比例为企业机构注册,而非个人。欧洲部分国家2016年由企业注册的车辆占总新车注册量的20-38%,若考虑进租赁公司、政府采购及车企自行注册后销售车型,根据LeasePlan EV Readiness Index 2019,当前欧洲近50%的车辆注册来自企业机构,而并非个人。

与中国市场不同,欧洲是通过2B的注册最终形成2C使用,而中国市场的网约、出租、共享等形式本质为2B使用。由于欧洲市场最终用车的为获得企业福利的员工,因此本质上依旧为私人用车。

PUCC税费减免,企业ESG要求使得企业购置新能源车同样是市场的核心增长因素。与拥有税类似,有不少欧洲国家,包括德国、法国均将PUCC税与碳排挂钩,同时德国政府已将PUCC税费减免延续至2030年。欧洲特殊的用车模式使得企业购置新能源车同样是重要驱动:

欧洲企业有更为严格的ESG要求,企业车辆排放需要统计入受ETS制约的企业碳排统计。

PUCC税费减免与企业购置新能源车享受的其它优惠变相降低了企业向员工提供福利的成本。

图表: 欧洲整体新车中有相当比例由企业注册,若考虑上OEM注册比例,非个人注册可超50%

资料来源:德勤,中金公司研究部

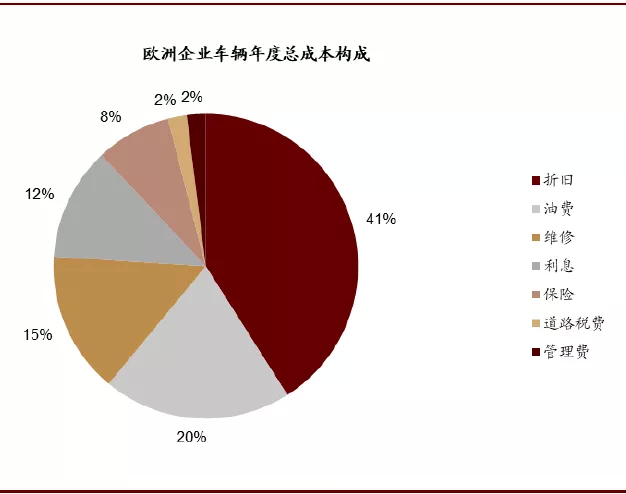

图表: 对于企业购车的使用成本中,油费、维修费用占比较高(2015年数据)

资料来源:德勤,中金公司研究部

欧盟碳排规划坚定电动化方向

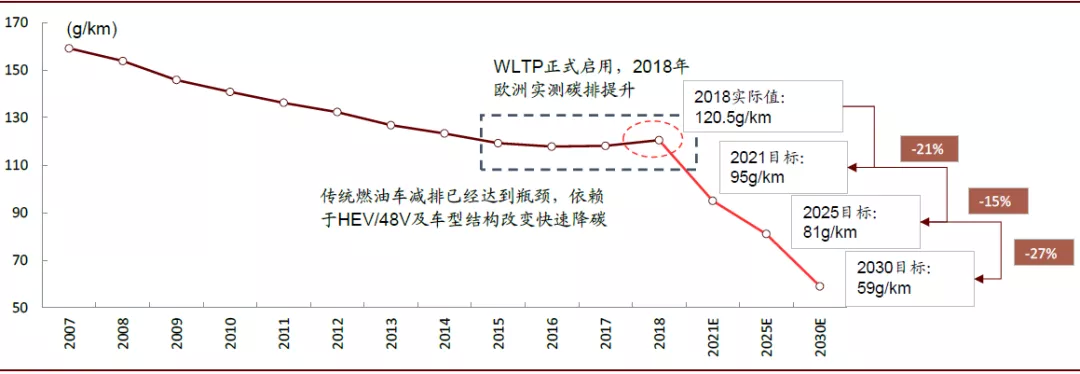

欧盟碳排政策驱动欧洲车企战略规划的转变,带动国际市场电动化提速,需求前移。欧盟2021年的碳排目标为95g/km,2025与2030年的目标较2021继续下降15%/37.5%。而欧洲17年乘用车平均碳排为118.5g/km,15-17年基本无变动,18年受NEDC转换为WLTP影响,欧洲车企平均碳排不降反升至120.5g/km。

欧盟碳排超标考核的惩罚将是直接罚款,以2017年各车企的碳排水平直接计算,2021年如大众将最高面临92亿欧元的罚款。

以汽油与柴油为主的燃油车减排已达到瓶颈,16-17年基本无下降,18年受工况测试标准更改影响不降反升,碳排目标压力迫使车企加速电动化。

德系车企路径的改变同样将影响其在全球的销售结构,带动全球电动化步伐的提速。

图表: 欧盟平均乘用车碳排现状与中期碳排目标,电动化势不容缓

资料来源:EUROPA,中金公司研究部

图表: 2021年近在咫尺,欧洲车企不改变将迎来巨额罚款

资料来源:ICCT,中金公司研究部

着眼平价,政策筑基车企发力

政策支持形成了对新能源车增长推动,但市场的爆发与消费者的认可本质上基于两点:

消费者可接受配置下的油电平价

优质车型的供应丰富度

而这两点,都需要从车企出发,配合政策的支持,通过产业链的降本增效与持续强化的研发设计投入,来实现:1)持续推出具备竞争力的优质正向设计车型,2)持续的降本,以实现补贴期间与补贴退出后的油电平价。

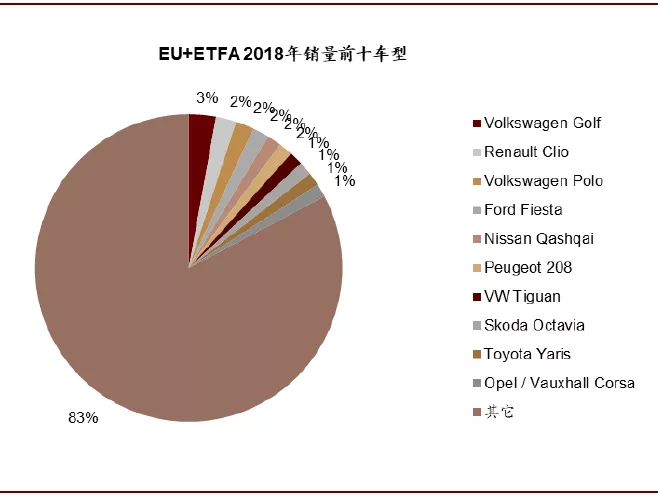

欧洲市场A级与A0级占主导,人均购买力较强

从传统油车市场来看,前五国家占据近70%市场,A级与A0级占主导。根据ACEA2018年数据,德国、英国、法国、意大利与西班牙占据欧洲72%的市场份额。同时从畅销车型上,其中前十车型包含A级的大众Golf/尼桑Qashqai/大众Tiguan/斯柯达Octavia等,A0级的雷诺Clio/大众Polo/福特Fiesta/标志208等。

图表: 欧洲乘用车市场前五国占据超70%份额

资料来源:ACEA,中金公司研究部

图表: 大众Golf是欧洲2018年最畅销的车型

资料来源:ACEA,中金公司研究部

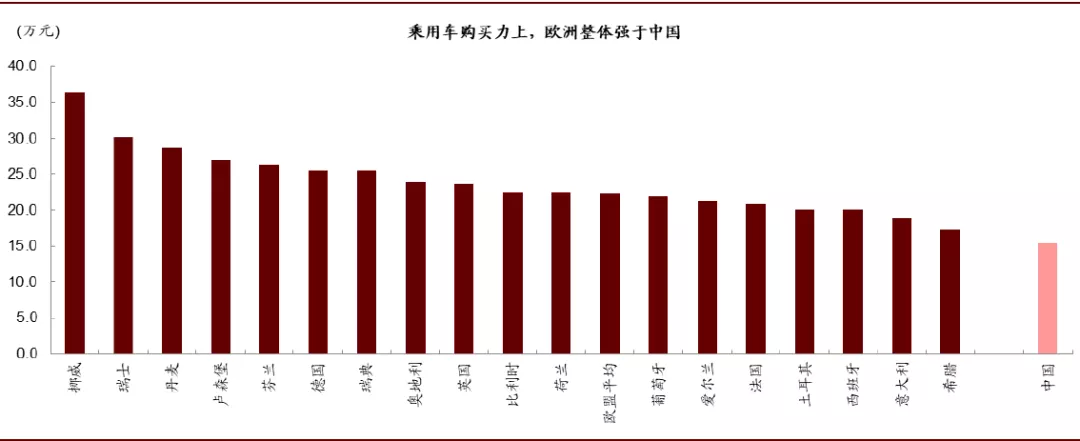

欧盟平均购车价格为2.9万欧元,更高的购买力带来更小的油电价差比例与更低的价格敏感性。欧盟2017年平均销售价格(对应的车辆购买力)折算为人民币达22.4万元,而中国2018年6月的平均车辆成交价为15.4万元(欧洲与中国价格均已包含各类税费),欧盟高于中国45%。购买力的差异使得考虑补贴后的欧洲新能源车售价与同级别油车售价的价差比例更小,消费者价格敏感性相对更低。

图表: 欧洲在乘用车购买力上整体强于中国(欧洲为2017年数据,中国为2018年6月数据)

资料来源:Statista,Daas-Auto,中金公司研究部

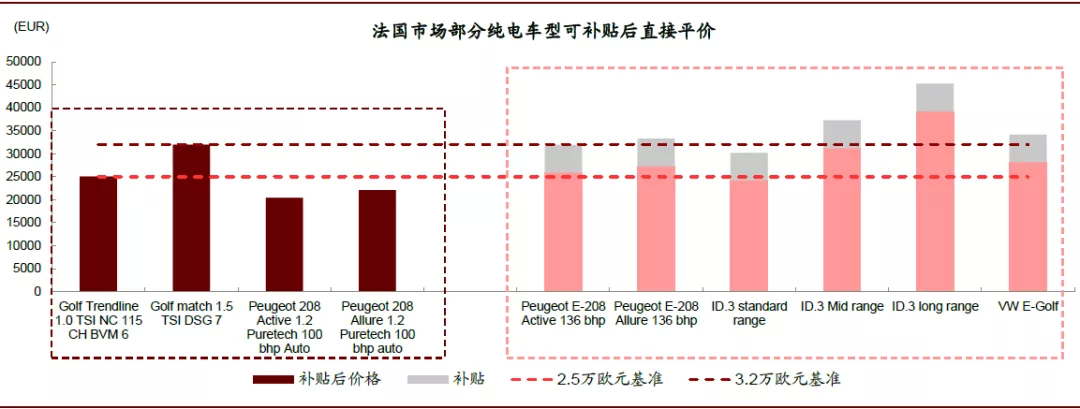

欧洲2020年部分新能源车有望补贴后直接进入购置平价

我们以欧洲市场高销量的Golf与标志208的基准与2020年电车进行补贴后价格对比,其中油车价位区间也在2-3万欧元,属于欧洲大众消费区间。

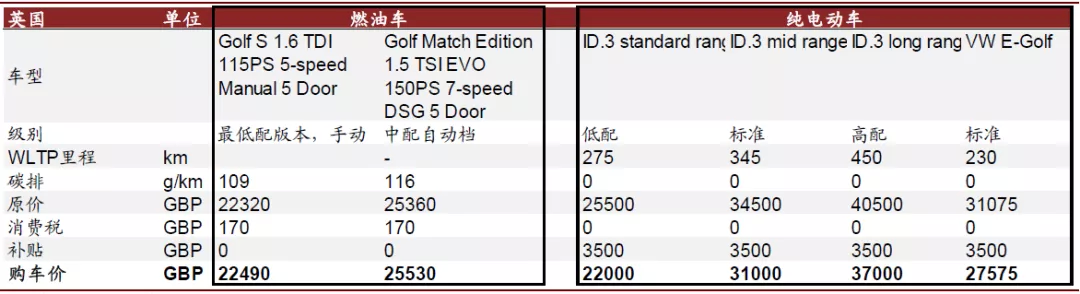

从英国市场来看,标准版ID.3与低配版Golf平价,中距版本ID.3价格略高于中配版的Golf。

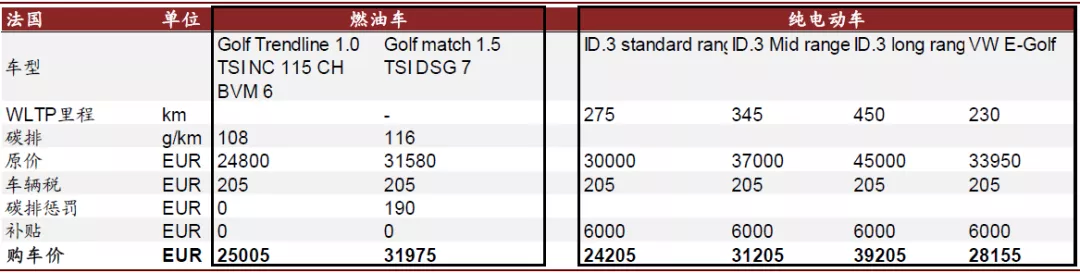

从法国市场来看,标准与中距离版本ID.3均与对应Golf车型平价,各款标志E-208补贴后价格高于油车版本约5-6千欧元。

此外,若德国补贴新政可落地,占欧洲近60%以上的乘用车市场将在2020年拥有新能源车购置补贴,同时从畅销车型的价位来看,对标的优质中低配纯电动车有望借助补贴直接进入直接购置平价的区间。

图表: 法国面对大众市场的油车与电车2020年直接购置价格对比

资料来源:大众法国官网,PSA官网,EV-database,中金公司研究部;注:法国ID.3基准价格使用德国市场价格。

图表: 英国市场大众Golf与ID.3及e-Golf对比

资料来源:大众英国官网,EV-database,中金公司研究部

图表: 法国市场大众Golf与ID.3及e-Golf对比

资料来源:大众法国官网,EV-database,中金公司研究部;注:法国ID.3基准价格使用德国市场价格。

车企电动化全面提速,优质供应释放驱动市场增长

欧盟碳排政策驱动车企电动化提速。在欧盟碳排政策的压力下,德系车企及其它欧洲车企显著加快电动化布局。其中大众Roadmap E电动规划中表示,至2025年集团20-25%的销量为纯电动车,至2029年,纯电车的累计销量达2600万辆。宝马也已将其原定于2025年的车型规划提前至2023年。除欧洲车企外,在欧洲市场销量显著的日韩系车企同样加快电动规划。

图表: 全球车企加速电动规划

资料来源:盖世汽车,第一电动,Marklines,中金公司研究部

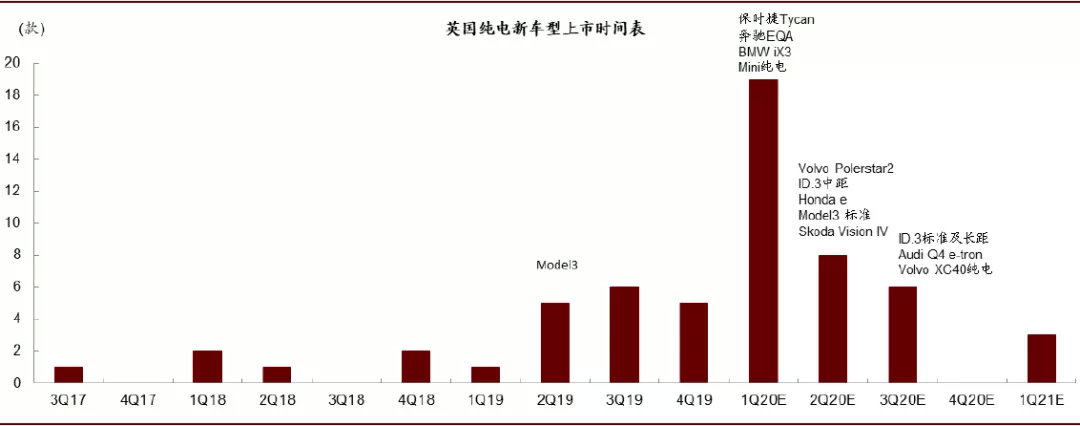

除补贴外,车型供应丰富度显著影响市场需求。车企电动化提速下,2020年欧洲同样将进入纯电车型供应量大幅提升的一年,叠加主要国家补贴存续,将有效支撑市场高增长。

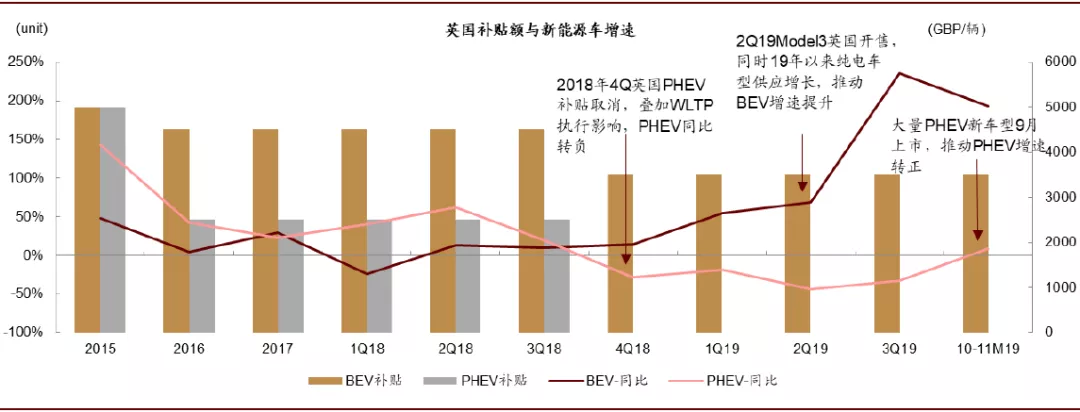

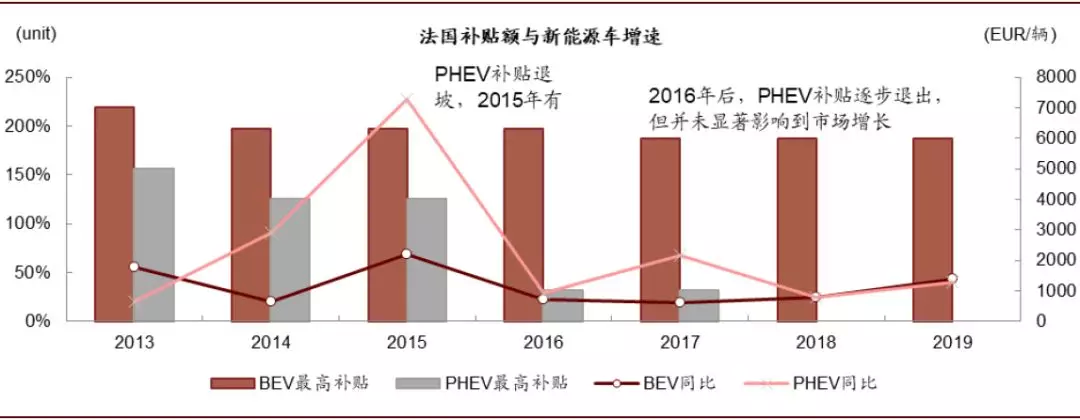

从英国与法国市场的历史表现来看,补贴并非单一决定因素,优质供应与补贴共同促进市场增长。英国4Q18-2Q19受PHEV补贴退出与WLTP执行下PHEV有效车型供应减少影响,PHEV增速转负,但BEV并未显著走强。2Q19 Model3进入英国市场,同时整体BEV车型供应持续增长下,2-4Q19BEV增速显著提升,同样,9月大量PHEV新车型集中上市下10-11M19 PHEV增速转正。法国同样在2016-2019年PHEV补贴逐步推出后,增速并未显著受影响。

补贴于2020-2022年的延续将有效在新能源车持续降价下促进平价,叠加优质车型供应有望于2020年后迎来井喷,我们认为欧洲增速将持续上行。考虑到锂电价格不断下降,电动车无补贴价格在持续下降,因此欧洲补贴2020年不退坡并在部分区域有望延续的趋势将有效的弥补电动车与同级别油车的价差,促进电动车价格落进2-3万欧元的欧洲主流油车价位区间中。同时,2020年在各车企的电动化提速下,欧洲市场将迎来纯电车型供应的爆发,供应与平价双驱下,我们对欧洲市场2020年保持乐观。

图表:补贴与车型供应共同影响英国新能源车市场

资料来源:IEA,EV-sales,Gov.uk,Wikipedia,中金公司研究部

图表:法国市场2016年后并未显著受PHEV补贴退出影响

资料来源:IEA,ACEA,Wikipedia,EV-sales,中金公司研究部

图表: 英国纯电新车型上市时间表

资料来源:EV-database,中金公司研究部;注:新车型包含同款车的不同配置(如Model3的标准、中长距离、性能版计为3款车)

中国:财政支持方向不改,维度有望更加全面

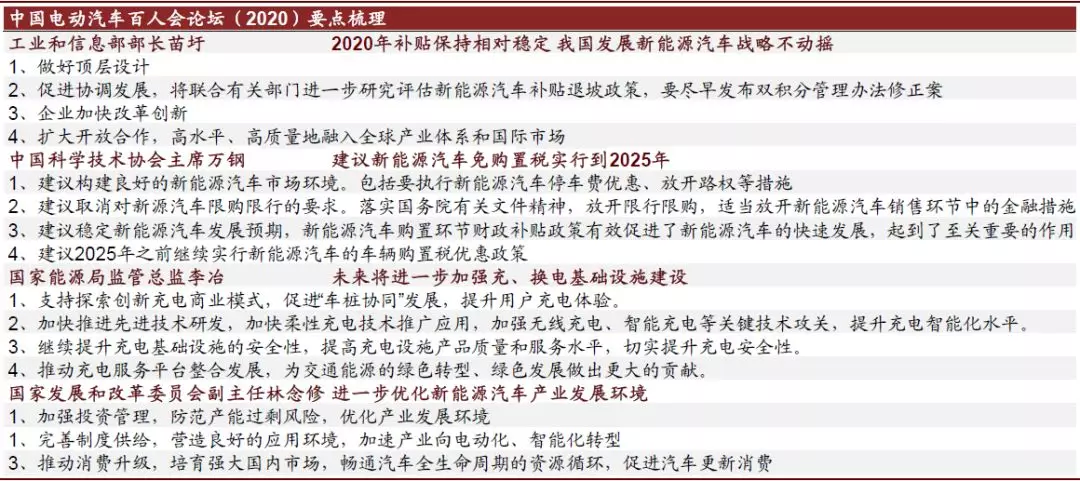

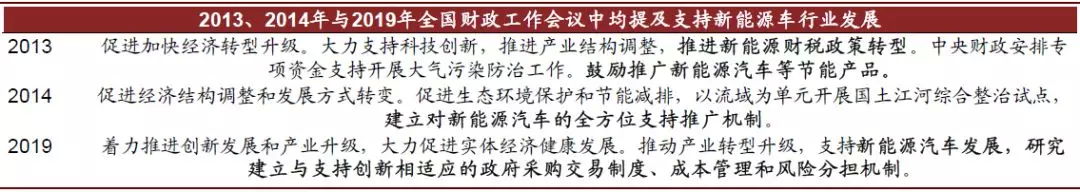

回望中国,我们看到各类新能源支持政策及相关部门表态也在持续推出。近期全国财政工作会议继2013/2014年来,再次提及新能源车,同时在2020年中国电动汽车百人会中也再次坚定中国新能源车发展战略。

中国发展新能源车政策支持坚定

2020年补贴有望保持相对稳定,中国新能源车发展战略坚定。在1月11日的中国电动汽车百人会论坛中,中国工信部部长苗圩、中科协主席万钢、国家能源局监管总监李治等分别就新能源车发展发表重要讲话,其中关键提及:

2020年新能源购置补贴有望较2019年维持相对稳定,建议新能源车免购置税实行至2025年。我们认为2020年补贴相对的稳定有助于企业在各类技术要求已较高的基础上可更专注于2021年补贴退出后的产品规划与研发工作。同时,类比于德国将新能源车PUCC税收优惠政策延续至2030年,购置税减免的持续也有望在购置补贴退出后协助缩小油电价差,推动平价。

优化新能源车市场环境,促进充电设施建设。我们认为新能源车用车环境的政策支持可降低新能源车全生命周期成本,并促进终端消费者的消费体验,促进新能源车消费认识的提升。同时充电设施的布局优化,运营优化及技术优化同样将补足新能源车发展的闭环。

扩大开放,优化产业发展环境。我们认为当前特斯拉(TSLA.US)在中国的快速发展印证了中国在新能源车产业方面的开放的速度,优质国际车企、供应商的进入将带来市场的良性竞争,推动产业链趋优逐劣。

图表: 2020年中国电动汽车百人会多位领导献策新能源车发展

资料来源:人民网,中金公司研究部

全国财政工作会议继2013/2014年来,再次提及新能源车。2019年12月26日至27日,全国财政工作会议在北京召开。会议指出的2020年八项工作的第二点中,表示着力推进创新发展和产业升级,大力促进实体经济健康发展,并表示推动产业转型升级,支持新能源汽车发展,研究建立与支持创新相适应的政府采购交易制度、成本管理和风险分担机制。(关于购置补贴政策更为详细分析可参考报告《补贴临近收官,成长交棒市场》)

2020年购置补贴迎来退出,但我们认为用车及基础设施建设等更多维度的新能源车支持方向不改。

财政工作会议强调对新能源汽车发展的支持,同时在今年发布的多个政策(含意见稿)中强调了公共服务、出行、环保等领域的新能源车应用,我们认为网约、出租及环保专用车领域依旧可得到较为全面的财政支持。

我们认为新能源车购置税减免有望延续,同时购车金融、维保、二手车交易等当前尚未完善但对于汽车产业链闭环极为重要的环节将得到支持以加速完善。同时充电、用车(路桥税、停车、路权)等领域也有望继续获得支持。

图表: 2019年底的全国财政工作会议中,继2014年以来,再次提及支持新能源汽车发展

资料来源:财政部,中金公司研究部

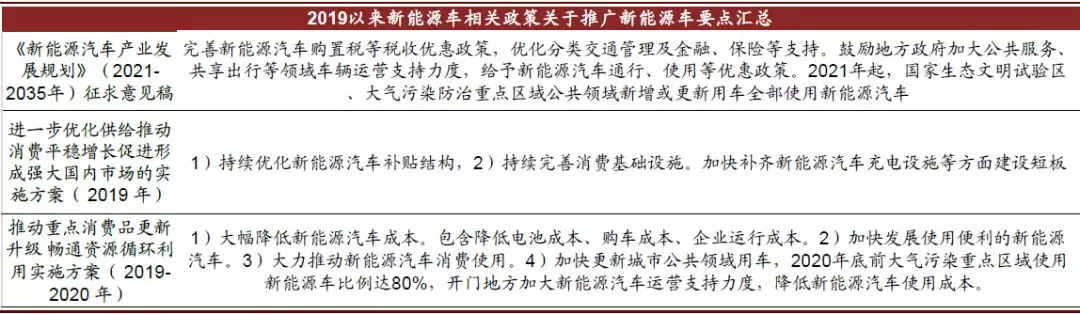

图表: 2019年以来,多项政策陆续强化针对新能源车发展的支持

资料来源:财政部,工信部,中金公司研究部

图表: 新能源车推广应用补助政策发布历程梳理

资料来源:工信部,财政部,中金公司研究部

以补贴定量:2020年新能源销量在130-170万辆

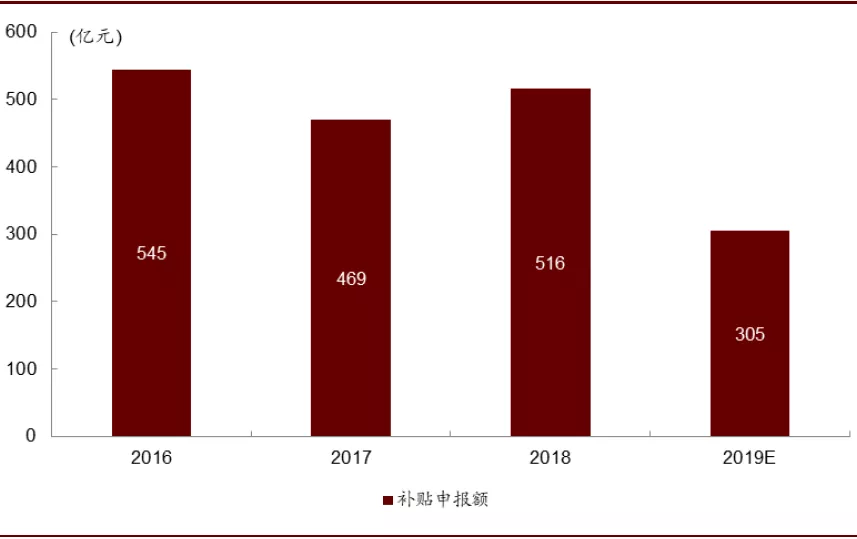

根据我们测算,在不考虑审核核减的情况下,按上牌量测算2018年预期补贴金额约516亿元,2019年约305亿元,2019年直接购置补贴的财政支出较2018年将有较大幅度下降。

补贴结构演变明显:根据测算,2H18后,商用车的补贴额将开始低于乘用车,同时从1H19开始,纯电乘用车方面A+级的补贴额将快速超过A00/A0级。

2019年补贴申报额预期较2018年有较大下降:根据公示及测算,2016-2018年每年度的补贴申报额(因核减,实发额将低于申报额)在500亿元左右,其中2018年商用车年末抢装将带动申报额反超2017年。我们认为2019年市场整体承压下,全年产销量实际可能不及120万辆,上牌量在110万辆左右,补贴申报额约300亿元,较2018年会有较大幅度的下降。

图表: 2016-2019E补贴申报额公示及测算值

资料来源:工信部,财政部,中金公司研究部

基于三种情景,2020年补贴不退坡、2020年补贴较2019年平均退坡25%、2020年补贴较2019年平均退坡50%的情况下我们测算2020年中国新能源车上牌量将分别达约170/150/130万辆,对应补贴申报额预期可分别达到440/290/170亿元。

图表: 基于2020年不同补贴退坡幅度情景假设下的新能源车销量预测

资料来源:工信部,财政部,中金公司研究部

风险

全球新能源车增长不及预期,欧洲车企新车型上市不及预期。

(编辑:李国坚)