本文来自微信公众号“国金食品饮料寇星”。

业绩概述

中粮肉食(01610)于1月10日发布2019年运营快报,2019年公司生猪出栏量为198.5万头,同比-22.2%;生鲜猪肉销量为14.6万吨,同比-23.3%,其中品牌生鲜占比为32.0%,同比+1.2pct。2019年全年生猪销售均价为16.16元/kg,同比+39.8%;其中Q4销售均价为32.80元/kg,同比+187.0%。

业绩点评

Q4出栏量低于此前指引但符合我们预期,2020年公司出栏指引也较为谨慎。根据公司运营快报,四季度实际出栏量为26.8万头,低于此前四季度指引48万头(全年220万头的指引),我们在年策会公司交流后对全年出栏量进行了下修,因此这一出栏数据符合我们预期。四季度公司减少了仔猪出栏比例(实际四季度出栏量中仔猪占比20%,肥猪80%),计划部分仔猪压至明年养肥后再出栏。由于行业疫情反复,公司部分区域复产计划略微放缓,出于谨慎考虑,公司2020年出栏指引预计为200万头左右,且2020年一季度预计出栏量仍然比较紧张,二季度开始逐渐出量。

19年猪瘟防控加大,预计利润端可能受到影响,但收入端预计有超预期表现。尽管全年出栏量低于此前指引,但由于Q4猪价高涨,我们预计四季度仍然有不错的收入表现。但行业内疫情反复,公司19年以来加大了疫情防控投入,我们预计对公司利润端会有一定的影响。当前猪肉价格有所趋稳止跌,春节期间需求加大,供给仍然处于紧缺状态,再加上行业内大部分企业复产进度仍然较慢,我们预计2020年上半年猪价仍将高企,利好公司养殖业绩。公司2020年出栏指引较为谨慎,但我们认为公司的疫情防控措施较为完善,复产进度在二季度后将有所加快,再加上养殖产能也在稳步提升,全年出栏仍然有望超出此指引目标。此外,公司品牌生鲜占比持续提升,叠加猪价高企利好养殖分部业绩,2020年利润仍处于持续释放期。

盈利预期

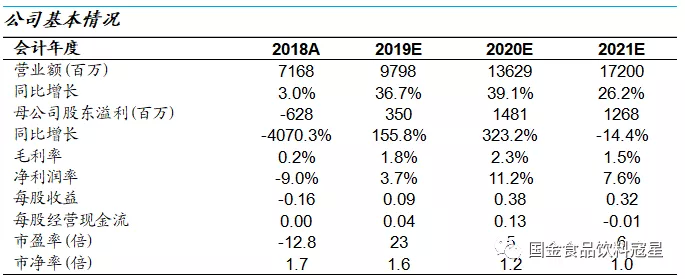

我们预计在猪价高企背景下收入端有不错表现,但防疫支出加大,利润端可能受到影响,调整盈利预测如下:预计19-21年营业收入分别同比+36.7%/39.1%/26.2%,较上次分别+10.6/+5.5/+10.5pct;归母净利润分别同比+155.8%/323.2%/-14.4%(21年预计猪价会有所下降,影响公司利润表现),较上次分别-25.7/+91.3/-6.9pct;折合 EPS 分别为0.09元/0.38元/0.32 元,对应PE 分别为23X/5X/6X,给予“买入”评级。

风险提示

疫情扰动风险/猪价上涨不达预期/产能扩张速度不达预期/食品安全问题。

财务预测表

(编辑:程翼兴)