1月9日,第四届“金港股年度颁奖盛典”隆重启幕。本次“金港股”由国内领先的港美股资讯平台智通财经和同花顺财经共同主办,大路演协办,宝新金融、云锋金融战略合作,奥盈全程支持。

在此次盛典上,宝新金融首席经济学家郑磊博士围绕“新旧康波周期交替与中国机会”这一主题,分享了他对2020年资本市场的观点。他表示,新旧康波周期交替之际,基建板块和周期股将迎来波段投资机会。

以下是智通财经APP整理的演讲实录:

宝新金融首席经济学家郑磊

我先简短地介绍一下宝新金融。宝新金融集团是香港上市公司,是一个以金融业务为主体的综合性集团,大家可以看到,我们除了金融服务之外,还有地产和科技方面的业务。

在金融这一块,宝新是一个香港全牌照金融机构。我们有证券期货、企业融资(包括IPO)。另外我们还有资产管理,而且资产管理的增速相当快,去年增长了54%。我们也有放款人的资格,这块业务也做得非常大。其他还有财务管理、贵金属交易等业务。

在内地,我们也有资产管理业务。我们在深圳、上海都有私募股权基金管理公司。这是我们做的一些外部资产管理的业务,以及资产管理规模。

今天我要讲的,其实还是和康波经济周期有很大的关系。2019年,到底大家做得怎么样?

现在处于周期哪一阶段?

2019年,港股恒生指数大概上涨了10%。A股表现得略好一点,而且我们知道的情况是,私募基金和公募基金在A股做得还是不错的,港股的投资业绩较差,而且个人投资者做得很不好,实体经济也比较疲弱,所以大家都在思考这个问题。

之前大家听周金涛做过一个预测,虽然2019年是一个非常好的翻身机会,但是到了2019年末的时候,大家再回想这一年做了这么多事情,也非常辛苦,但是为什么没有发财呢?这是一个引子,我们要谈一下现在经济到底是处在一个什么样的阶段?

我要给大家展示一位国外学者的研究,我们可以看到我们处在一个什么样的位置。实际上我们是处在第5次康波周期结尾和第6次康波周期开始的位置。这个位置非常尴尬,为什么?

我们知道一个经济繁荣长周期正在结束,但非常想知道的是,这个结束阶段,到底会给我们带来什么样的风险、挑战或者机会?所以我们要知道下一个长周期的黄金十年,到底应该在什么时间会出现?2020年会是一个什么样的年份?我们今年应该怎么去做?未来我们要抓住什么样的机会?这其实是我们最关注的问题。

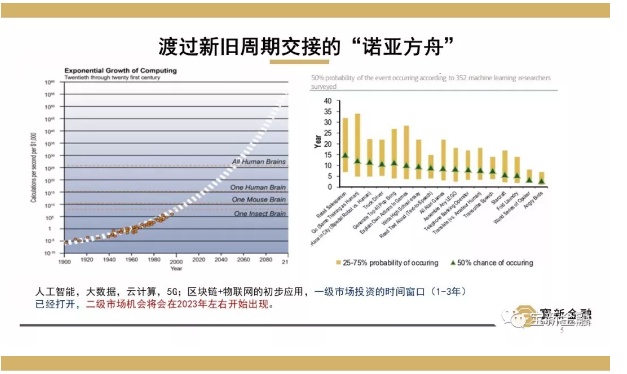

在这儿我给大家一些分析。为什么我们说一定要关注康波周期?其实康波周期它是一个技术创新周期。大家都了解研发和技术的重要性,为什么?其实它是一个普遍规律。在每40-60年的康波周期开始时,都是由新技术来驱动的。而在每一个康波周期的前半段,大约20-30年的时间,是快速增长,然后到达顶点,之后又有二三十年的时间是下跌的。所以对于下一个康波周期,我们其实最想关注的是我们该投资什么?什么才是下一个康波周期的驱动性技术?

下一周期的发财领域在哪里?

我在这里给大家列出了一些我们认为新一代技术,包括我们现在说的金融科技的技术,包括新能源,包括5G、6G这样的技术,都应该被列入新的康波周期的驱动性技术。或者我们简单地理解为,下一个周期能够让我们发财的领域是什么?就是这些技术应用领域。

那么我随便从中抽取一个,我抽取的是人工智能,这是国外学者研究的结果。我们现在人工智能的水平大致做到了实验室老鼠的智商水平,那么按照规律去推演,估计再过10年,我们的人工智能水平可以达到单个人的平均智商水平。再过10年,也就是20年之后,人工智能有望超过人类整体的智商水平。

很多行业会受到人工智能技术发展的冲击。大家可以看到未来5-10年,大量的行业会受到人工智能的冲击。当然这也给我们投资者带来了更多的投资机会。

全球主要经济体当前状况如何?

实际上大家都明白,现在看经济,看的是主要的经济体。主要经济体其实就是3-4个:第一个仍是美国经济;然后欧盟在整体上仍然是位列第二,它是一个大的混合经济体;然后就是中国,中国的占比增长非常快,已经到了百分之十七点几;还有就是日本。所以我们看经济,把这几个都看一看。美国的经济状况不太好判断,它的高点,也就是开始衰落的那个点,到底是哪一点?

2019年我们是比较悲观的,我当时也劝大家比较悲观一些。

在2019年我们就看到,全球各主要经济体都在逆周期性调节。但是美国不管怎么调节,现在都存在一个问题,就是实体经济和虚拟经济的比例仍然严重失衡,没有调整过来。我们看一下它的GDP水平,再看一下它的股市水平,你就会发现,美国GDP实际是在不断地下跌,但美股确实处在高位。

那么有投资经验的人都知道会怎么样?高位,不上即下,我们只想知道什么时候向下。

我们再看一下,美国的人口也在减少,CPI也在下降。那么美国经济最有可能出现的情况是什么?可能就是衰退加通缩,这是我的一个判断。

我们再看一下欧盟和日本,都已经进入了负利率阶段,人口和美国一样也在下降,通胀也是这样。整体上来讲,其实全球的经济环境和未来预期并不是太好。

中国面临哪些机会和挑战?

那么最后我们就重点看一下,中国会有什么样的机会和挑战?中国的工业大致经历了这三个完整的经济周期,但是每一轮经济周期实际上都是由需求率先启动,然后带动扩张。但我们发现,现在的情况是通胀在加快(可能有猪肉权重过大的问题),但是增长在放缓,这是一个非常值得思考的问题。其实需求是最重要的,我们不能只依靠去杠杆。去杠杆做到了什么呢?它可以把价格抬升,但这种价格的抬升不是正常的抬升。

从2015年开始,中国经济进入了新常态。这是一个什么样的常态?我们列出了出口、固定资产投资、工业增加值、还有消费品零售,大家可以看到的这个状态是什么样的?从2010年开始,固定投资、消费品零售和工业增加值的增速都出现回落,实际上表明的是新旧动能转换,这种转换已经持续了将近10年的时间。这就非常有利于我们做出判断:到底什么时候能够进入新周期?

现在的问题是什么?上中下游大部分企业的负债率超过了50%。在这种情况下,这些企业如何翻身?大部分的传统企业的债务杠杆是难以下降的,怎么样去解决这个问题?只能通过转移、重组和转型,这就是中国企业面临的问题。但是,经过这么长时间的调整,我们预期2020年实际上会有一个反弹恢复的过程。

我们做出这样一个指引:出口和固定投资会出现回升,但消费动力可能会减弱。所以这到底对中国经济能产生多大的推动力,还是个未知数。不过我们经济既然已经触底一段时间了,就期待着它有一个暂时的恢复过程。

我们认为:2020年到2025年,是一个新旧动能的过渡期。

相比刚才提到了三大经济体,中国仍然具有人口优势,这个对我们来说仍然是一个有利的条件。但是,民营企业投资和扩张动力不足,要通过什么样的方式来解决?就是要加大改革开放,出台稳预期的民营经济支持政策,尤其是与国有企业之间的竞争中性政策。 这是为了恢复民营企业家对政府的信心和对经济的良好预期。

另外,我们认为对土地和房地产的依赖,实际上是来自政府和民营经济两个部门,所以在中短期很难扭转中国经济的这个特点。另外,因城施策会使整个房地产的情况适当宽松。去年已经有几百家小的房地产企业倒闭,在2020年肯定要控制风险,怎么样去做?我相信应该是由大的龙头房企去重组中小房企,要确保龙头房企顺利渡过困难时期,这是必然。

再就是去杠杆。我们在今年的政策表述中都已经很清晰发现这样一个情况:不再重点提去杠杆了,而是重点谈稳定。那么这是一个什么问题呢?去杠杆实际上一个做减法的过程。通过2018年、2019年去杠杆,实际上为经济恢复创造了一定的空间,但是这个肯定做得还不够。面临着新旧周期的转换,我们必须抓住新周期的驱动技术,所以说技术创新和产业转型是做加法。那么这一加一减,一定要把握节奏,做加法的速度一定要快过做减法的速度,这样才能够保持稳定。所以这是我对经济政策取向的判断。

那么我们再看一下区域经济。区域经济会进入新的竞争阶段,我们之前已经看到了各城市抢人才,但是未来应该是优化营销环境。出于这样一个判断,我们相信各地方政府都会有动力投入基础设施建设,地方债务仍将继续上升。特别是地方的专项债,我们认为仍然会继续上升。这样会导致一些传统企业向物流和营销条件较好的中心城市经济带转移,当然,也有一部分会转移到东南亚等更低成本的地区。

另外一点,我们要看到政府减税对经济的影响。既然《公务员法》已经生效,2020年有可能开始有效地执行。事业单位改革可能会全面铺开,这样会降低政府的公共支出。减税对居民的消费有一定的促进作用。中国今年已经完成了对农村地区的减贫,随着人口不断进入城镇,社会分层现象会变得更突出,所以未来应该是把减贫的重点转入到城镇,这是对中国经济2020年的一些判断。

那么我想最后讲一讲金融市场的变化。金融市场会出现一些明显的变化,主要是外资流入。由于大量的外资流入,配置股市和债市的资金会明显增加,对证券市场有一定的支撑作用,当然这指的是国内的市场。投资者的结构也发生了变化,去散户化的效果会更明显。再就是注册制有可能全面铺开。另外,央行有可能要出台一些解决流动性分层和信用风险的举措。这是对中国金融的一些判断。

新周期有哪些投资建议?

我们应该怎么样为即将到来的新一波康波周期,或者我们说第4次工业革命,做好投资的准备?以下是我们在宏观政策和投资方面的一些建议,供大家参考。

我们对2020年宏观经济的预测是,上半年会是一个建设的高潮,上半年基本上可以奠定2020年全年经济目标的基础。全年经济目标是什么意思?两个目标:第一达到小康社会的目标,第二是达到十三五规划目标。上半年财政政策和货币政策仍然会比较宽松,下半年财政政策可能继续保持宽松,财政的赤字预算会上调,我们认为今年还会有几次降准、降息。

对于2020年,做宏观预测肯定要估计一下GDP增长目标。那么2020年的中国GDP增长率目标应该是6.0左右,实际可能达成6%-6.1%区间,CPI控制在5%以下,人民币对美元的汇率仍在7左右浮动。

对于投资的领域,我们建议关注一下基建板块和周期股,它有波段投资的机会。另外对于房地产板块,我们认为龙头整合中小企业的机会,利好龙头地产商。对于新技术,我们建议留意生物制药、人工智能、大数据和云计算,以及5G半导体这些领域的投资机会。

其他是一些防御性的板块,比如说环保和污染治理、金融板块,都是可以作为防御性板块加以配置。最后一点,我们提醒大家适当配置黄金类的投资品。

这就是宝新金融对于2020年宏观经济走势和市场投资机会的预测和判断以及建议,谢谢大家。