本文来自“张忆东策略世界”,作者为张忆东。

投资要点

—●●●●—

一、专题摘要:兴业证券2020年港股年度观点回顾

2020年战略性看多港股。2020年“资产荒”延续,全球资金将追逐“性价比”,中国权益资产将脱颖而出。2020年港股将“找回身份”,作为中国经济离岸金融中心而受益于中国经济的弱复苏,叠加全球估值洼地,港股将获得全球资金的追捧。

1) 政策面:中美经贸谈判一阶段协议落实,中国内地改革开放、高质量发展将是主线;中国香港地区局势的影响弱化。

2)基本面:2020年中国库存周期见底企稳,先进制造业核心资产的盈利能力会明显改善。

3)行情节奏:震荡、向上。上半年行情总体上是“螺蛳壳里做道场”、结构行情精彩、指数窄幅波动蓄势;下半年价值股机会大,驱动指数行情明显。

4)投资策略:a)先进制造业核心资产是贯穿全年的明星:机械(高端装备、军工、新兴装备)、化工及新材料、节能和新能源、新能源汽车产业链、5G和半导体为亮点的TMT,精选核心资产、谨防“伪科技股”。b)资本市场开放创新的受益者:券商、保险、金融科技。c)银行、地产、建筑、电力、交运等传统周期蓝筹股的重估进程仍将一波三折,更看好下半年中国经济企稳、国企改革驱动价值股重估的大机会。(港股年度行业展望和重点推荐股票组合,详见正文)

二、A港美股市场综述:北上破万亿,南下创新高,中国资产强

1、A股市场综述(注:“本周”指的是20191230-20191231,20200102-20200103)

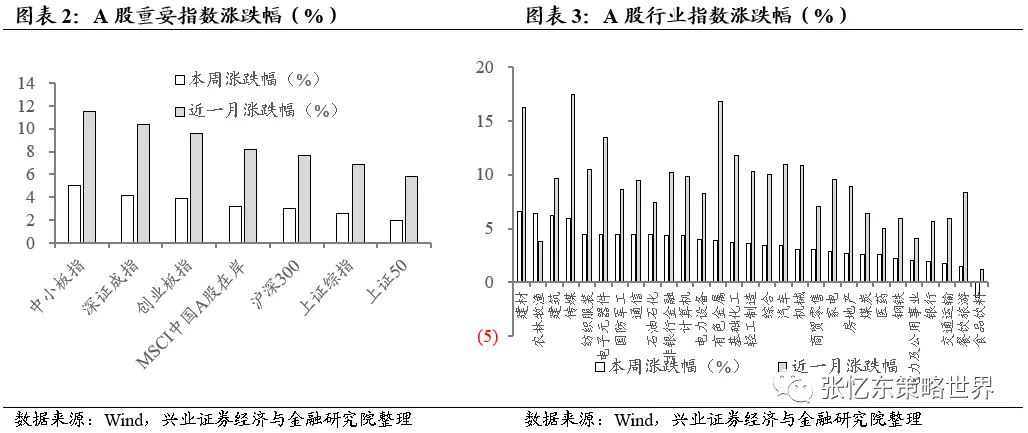

主要股指大涨。中小板指(涨5.06%)、创业板指(涨3.87%)领涨。沪深300涨3.06%,上证综指涨2.62%,上证50涨2%。行业上,建材(涨6.59%)、农林牧渔(涨6.45%)和建筑(涨6.21%)领涨,仅食品饮料下跌1.39%。

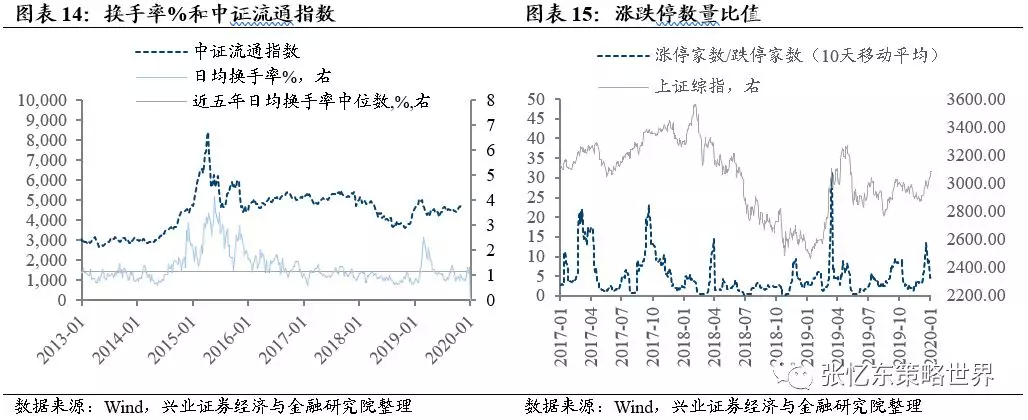

成交活跃、IVIX指数上升:A股日均换手率为1.31%,高于近五年日均换手率中位数1.17%;截至周五,上证50 ETF期权隐含波动率IVIX为14.04(%),仍处于2017年以来的低位,上周为12.6%。

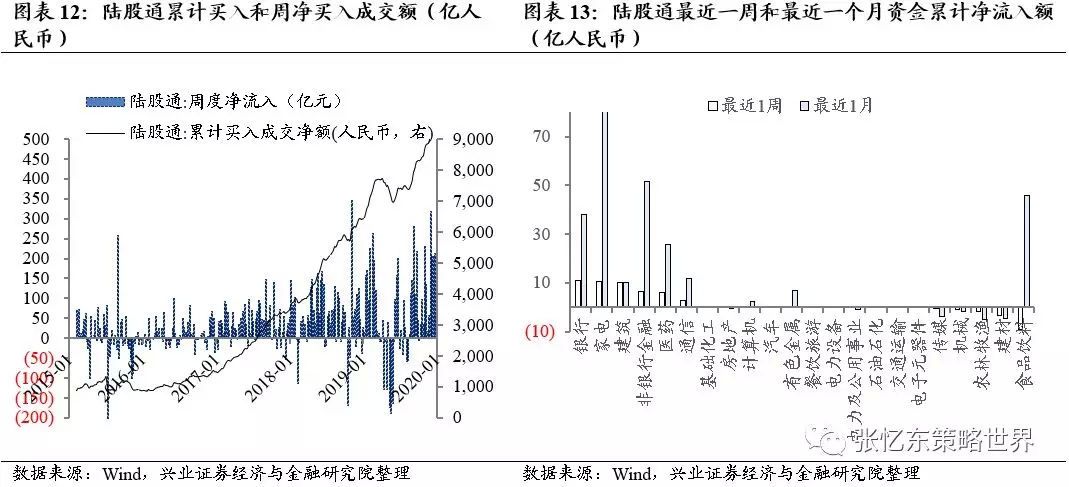

本周陆股通净流入金额177.74亿人民币。北向资金累计净流入额首次破万亿元,达10070亿元。主要流入银行、家电和建筑,流出食品饮料、建材。

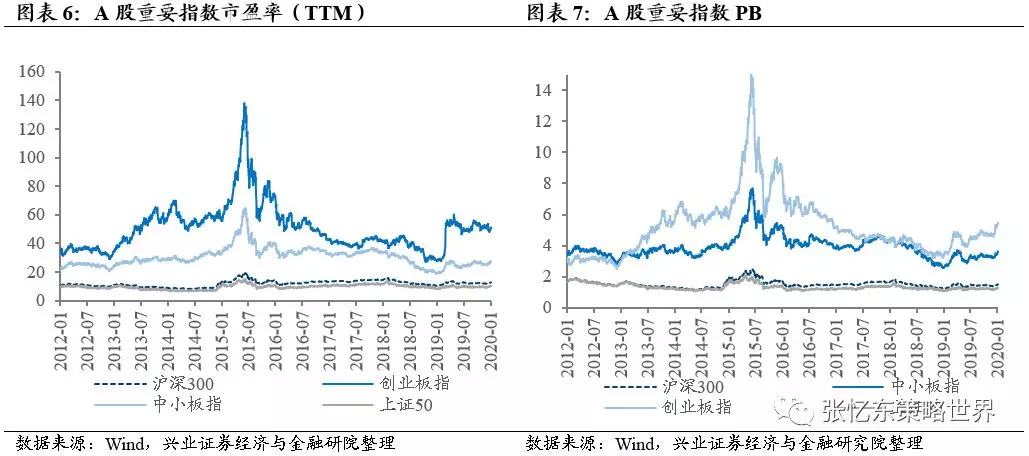

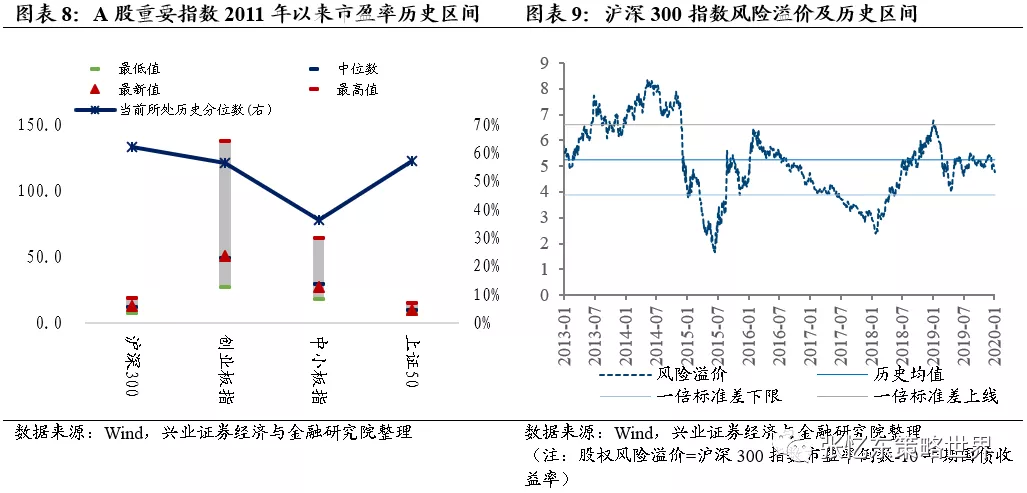

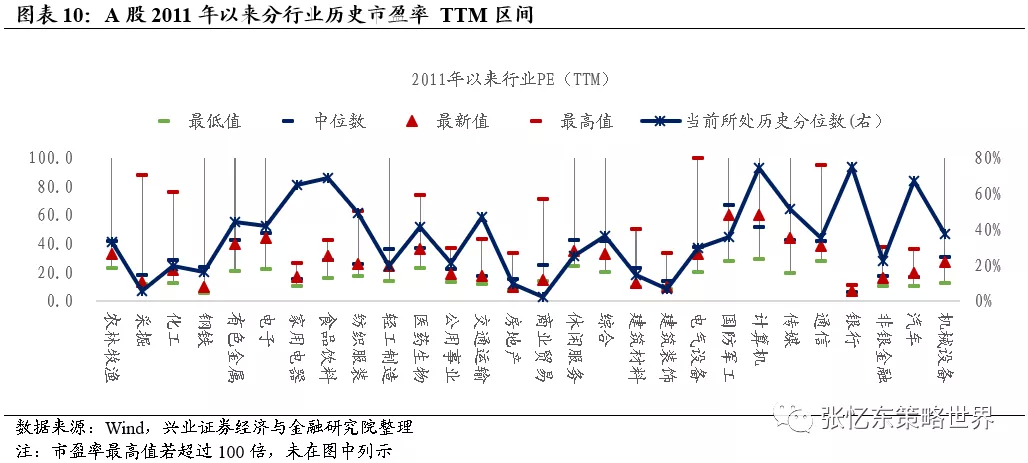

估值环比有所上升。沪深300、创业板、中小板、上证50的PE-TTM上升为12.63、50.94、27.39、10.07倍,处于2011年以来的62%、56%、36%、57%分位数。化工(19.9%)、轻工制造(19.6%)、钢铁(16.2%)、建筑材料(14.6%)、房地产(9.6%)、建筑装饰(7.2%)、采掘(5.9%)、商业贸易(2.6%)等行业市盈率TTM处于2011年以来较低分位数水平(括号内为其分位数数值)。

2、港股市场综述

主要股指均上涨。恒指涨0.8%,恒生国指涨0.53%。行业上,恒生原材料业(涨4.18%)、能源业(涨2.63%)和工业(涨2.59%)领涨;电讯业(跌1.13%)、必需性消费业(跌1.06%)领跌。

投资者情绪中性:恒生波指为15.9,处在2011年以来29%分位数水平;本周主板卖空成交比为15.1%,高于上周的13.6%,处在2019年以来61%分位数

港股通净流入81亿人民币:周度南向资金成交/港股通成交比重达16.45%,创历史新高;流入电子元器件、计算机和银行,流出纺服、非银和医药。

估值仍在历史低位徘徊:本周恒生指数当前PE TTM为11.1倍,国企指数PE TTM为8.9倍,均处于2002年以来的1/4分位数附近。

3、美股市场综述

中概股一枝独秀涨4.03%,纳指涨0.16%,道指跌0.04%,标普500跌0.16%。行业上,工业(涨1.1%)、能源(涨0.8%)领涨;原材料(跌2.5%)、核心消费品(跌1.4%)领跌。投资者情绪中性:截至周五,VIX指数为14.02,位于2014年7月以来的50%分位。估值:标普500 PE TTM为21.6倍,处于1990年以来的中位数和3/4分位数之间。纯因子表现:成长(涨0.3%)、杠杆(上涨0.1%)和规模(涨0.02%)领涨,盈利变动(跌0.35%)、价值(跌0.28%)和分红(跌0.26%)领跌。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

—●●●●—

报告正文

—●●●●—

一、专题摘要:兴业证券2020年港股年度观点回顾

1.1、策略展望:2020年战略性看多港股

2020年“全球低增长、低利率、资产荒”延续,经历了2019年大类资产普涨之后,全球资金将追逐较高“性价比”的优质资产,中国权益资产(A股和港股)将脱颖而出。

2020年港股将“找回身份”,回归中国经济的离岸金融中心的本色,摆脱当地政治的困扰,受益于中国经济的软着陆、弱复苏,全球估值洼地的港股将有望获得海内外机构资金的优先再配置。

2020年展望:

政策面:中美经贸谈判第一阶段协议落实,改革开放、经济高质量发展将是政策主线;中国香港地区局势的影响弱化。

基本面:2020年有望迎来库存周期见底企稳,先进制造业核心资产盈利能力2020年会明显改善。

行情节奏:震荡、向上。上半年行情总体上是“螺蛳壳里做道场”、结构行情精彩、指数窄幅波动蓄势;下半年价值股机会大,驱动指数行情明显。

投资策略:

先进制造业核心资产是贯穿全年的明星:机械(高端装备、军工、新兴装备)、化工及新材料、节能和新能源、新能源汽车产业链、5G和半导体为亮点的TMT,精选核心资产、谨防“伪科技股”。

资本市场开放创新的受益者:券商、保险、金融科技。

银行、地产、建筑、电力、交运等传统周期蓝筹股的重估进程仍将一波三折,更看好下半年中国经济企稳、国企改革驱动价值股重估的大机会。

(详参20191112《全球资产荒与中国核心资产牛市新主角——中国权益资产2020年投资策略》,20191207《先进制造业的核心资产崛起》,20191222《破旧立新,精选先进制造业核心资产》)

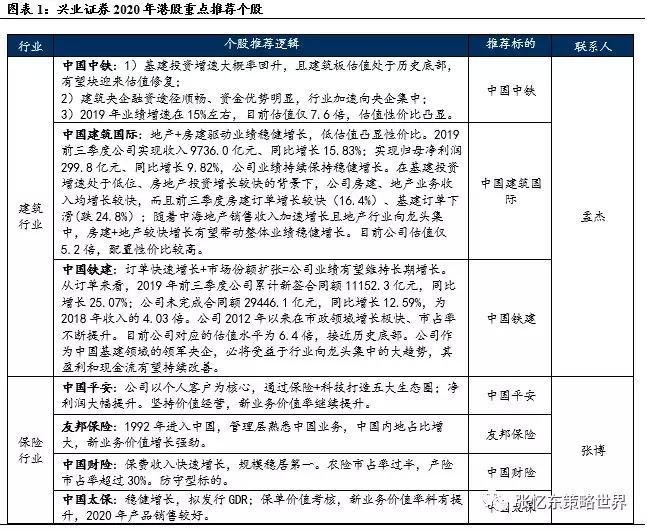

1.2、兴业证券港股年度行业展望和重点推荐

建筑行业,孟杰:盈利分化,行业龙头强者恒强。我们预计2020年的基建投资增速(全口径)相较于2019年将有所提升,在5%-10%之间;2019年行业新签订单增速放缓,或将在2020年向业绩端传导。我们预计建筑央企和民企龙头公司,在集中度提升的驱动下,业绩有望维持稳定增长;同时,由于建筑央企分红提升的可能,以及近三年上市、低关注度、低估值、低资产负债率的建筑次新股潜在的股价诉求,建筑行业有望迎来整体估值的提升,维持建筑工程行业“推荐”评级。重点推荐:中国建筑国际,中国铁建,中国中铁。

风险提示:宏观经济下行风险、固定资产投资不达预期、融资环境改善程度不达预期、政策不确定性、订单落地不及预期、新签订单不及预期

保险行业,张博:1)短期开门红,长期新单增速。结构端,各险企提升高价值率产品比例;产品端,重疾险等长期保障型产品的价值率处于较高的水平。具有强销售渠道的公司将受益。2)“三次商车费改”及“报行合一”政策持续压制车险件均保费,强渠道龙头公司市占率进一步提升;行业龙头集中效应将持续。3)金融业对外开放利好提前进入中国市场的外资公司。重点推荐中国平安、友邦保险、中国财险、中国太保。

风险提示:1)资本市场波动;2)保费收入不达预期;3)保险行业政策变动风险;4)外资进入导致的公司经营风险;5)全球经济下滑和贸易战。

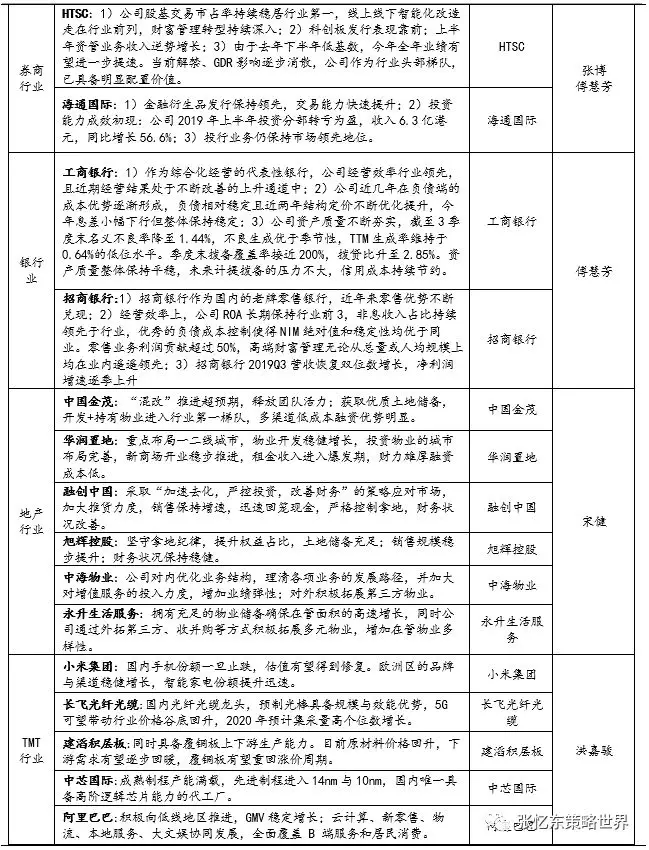

券商行业:张博,傅慧芳:头部券商受益行业变革及政策红利确定性强。改革红利有望继续释放,券商还存在较大业务开展空间。当前盈利能力改善带来的估值修复已完成,未来改革红利是否能够给券商带来估值溢价还需密切关注资金入场、直接融资市场扩容、交易规则松绑等诸多政策推进进度。不管是各业务发展趋势还是政策红利均更倾向于头部梯队,推荐HTSC,海通国际。

银行业,傅慧芳:1)展望2020年,我们判断货币政策的主基调仍是稳定宽松,以便于引导金融机构进一步支持民企/小微的融资需求,但近期CPI走高或对货币政策的边际选择形成一定的压力。2)考虑资管新规过渡期非标回表对信贷额度的挤占,以及政策上对基建、民企和小微的支持导向,我们预计2020年全年信贷增量高于2019年,全年新增信贷投放约为17.5-18万亿左右;3)资管新规的落地是明年行业的重点关注点之一,理财业务经过2018年的调整,19年随着理财子公司的陆续获批开业,正朝向产品端丰富化、投研系统体系化的方向推进,规模逐步恢复增长;4)我们预计全行业2020年业绩增长在5%-7%之间。其中生息资产增速在6-8%区间,资产端结构调整的空间有限,无法完全对冲负债成本上行,NIM将有所收窄,但整体幅度不会太大。长期看好工商银行、招商银行。

地产行业,宋健:确定性在于销售和业绩,一、二线城市的政策收紧的空间和可能性较小。龙头房企将继续以充足的货值、优质的产品、通畅的融资稳步前行。龙头房企销售增速放缓的情况下,应该更加关注更够稳定输出业绩,丰厚派息的房企。推荐中国金茂、华润置地、融创中国、旭辉控股、中海物业、永升生活服务。

风险提示:宏观经济增长放缓、地产行业调控政策加严、流动性收紧、商品房销售不及预期、人民币贬值、物业管理业务扩张和收购不及预期、物业管理费提价受阻、物管公司增值业务拓展不及预期。

TMT行业,洪嘉骏:5G仍继续扮演科技投资主轴;全球运营商2020年加快移动侧网络部署,未来2到3年将达到建设峰值;硬件领域上,智能手机恢复增长,无线耳机与ARVR等产品开始普及,其中国产芯片设计与代工的市场份额将持续提升,带来结构性机遇。推荐小米集团、长飞光纤光缆、建滔积层板、中芯国际、阿里巴巴、美团点评、腾讯控股。

风险提示:外部情势影响 5G网络部署进度 5G手机换机意愿不及预期宏观经济下行;行业政策风险。

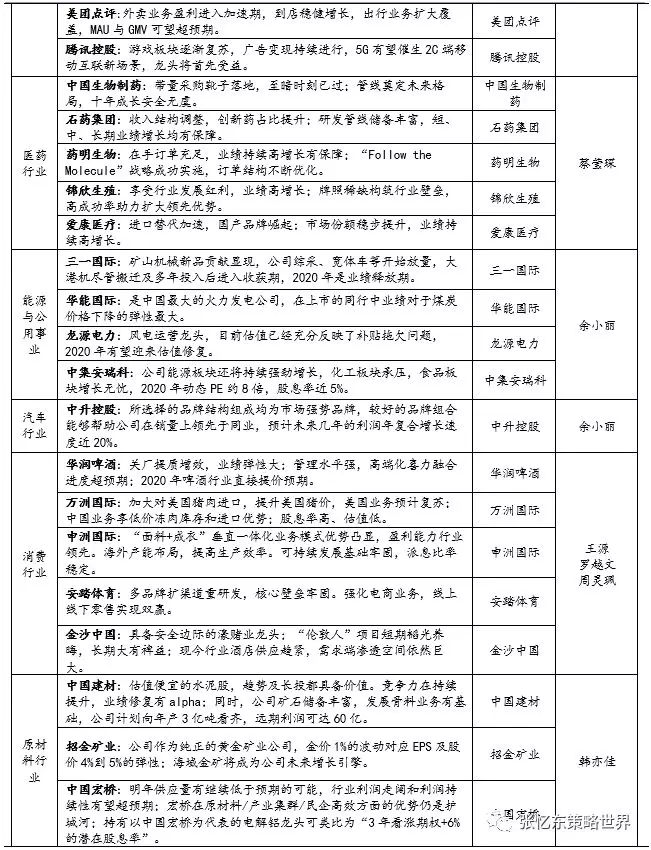

医药行业,蔡莹琛:1)人口老龄化提升终端医疗需求,利好生产端医药制造业;受医保控费使得近年来医药制造业整体增速放缓,迫使药企加大新药研发力度、加快仿制药一致性评价等;2)疫苗、辅助生殖、骨科植入物、核医学等细分领域也在行业变革中快速成长。推荐中国生物制药、石药集团、药明生物、锦欣生殖、爱康医疗。

风险提示:控费力度超预期,药品和医疗耗材降价幅度超预期,原材料和人力成本上升幅度超预期,国外产品进入中国市场进度超预期,人民币贬值。

能源&公用事业&汽车,余小丽:1)天然气:终端需求仍有增长,全国性布局的大型城燃公司的增长高于行业。另外,天然气储运装备行业景气仍可持续。2)火电运营商:受益于燃料成本下降;3)风电运营商:估值水平已反映了账面大额电价补贴拖欠和短期大额增加。4)汽车经销商:豪华品牌处强产品周期,售后利润占比提高保障利润稳定。推荐三一国际、华能国际、龙源电力、中集安瑞科、中升控股。

风险提示:1、油价大幅下跌;2、清洁能源政策调整;3、国内油气开采政策调整;4、光伏补贴政策出现重大调整;5、可再生能源补贴持续延迟发放

消费领域,王源、罗越文、周灵佩:必选消费品方面,我们认为啤酒、乳品、肉制品是龙头企业优势开始凸显的典型板块;可选消费方面,纺织服装板块的上中游企业强者恒强,下游品牌服饰的运动鞋服板块表现亮眼;受益于政策、降准周期及贸易战风险下降,博彩板块边际有望得到改善。推荐华润啤酒、万洲国际、申洲国际、安踏体育、金沙中国。

风险提示:产品安全问题,超预期激烈的市场竞争,新品市场推广不达预期,原材料成本的显著超预期波动

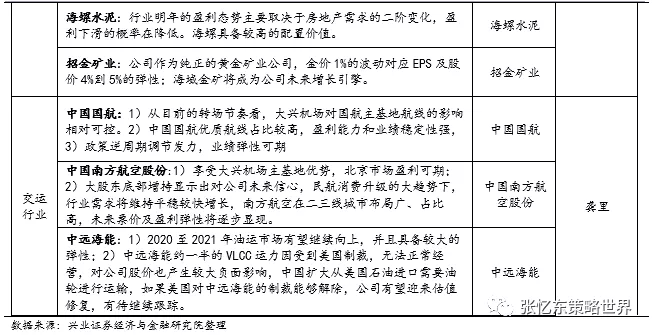

原材料行业,韩亦佳:二级市场估值反映出了投资者的悲观预期已经形成共识,但经过多年的周期洗礼,只要需求端不失速,传统行业的竞争格局已经是越来越清晰了,我们建议持有龙头公司,持有周期价值股,关注行业供给端和竞争格局变化带来的确定性机会,板块机会上我们认为,黄金>电解铝>水泥>玻璃。推荐中国建材、招金矿业、中国宏桥、海螺水泥。

风险提示:下游需求失速风险;行业协同破裂;原材料价格大幅波动;海外主要经济体的货币政策;反倾销、贸易政策等海外业务风险;安全事故及环保风险。

交通运输行业,龚里:(1)机场板块:产能投放+空域放开带来一线机场航空利用率提升的新周期,在消费升级推动下体现持续的爆发力。(2)航空板块:2020年供需反转概率高,总量控制+结构改善,航空公司的航线结构和盈利能力也有望大幅改善。(3)公路板块:经济增速下行,高速公路稳健性凸显,业绩成长及确定性角度推荐招商公路及招路转债。(4)航运市场:中美就第一阶段经贸协议文本达成一致,中国将加大自美能源、制成品、农产品等进口,美国承诺逐步取消关税,有助于提振航运需求及对航运板块的市场情绪。重点推荐:中国国航、中国南方航空股份,中远海能。

风险提示:汇率、油价大幅波动,航空、航运业需求增长低于预期、供给增长超预期,飞机失事、海上安全事故,国内主要产业竞争力下降、产业升级失败,电商增速下滑、快递企业恶性价格战,中美贸易谈判结果低预期,相关企业受到美国制裁导致无法正常经营

个股推荐逻辑如下:

二、A港美股市场综述:北上破万亿,南下创新高,中国资产强

2.1、中国A股市场监测

2.1.1、A股市场表现概览

本周A股主要股指均上涨。本周,中小板指(涨5.06%)、深证成指(涨4.13%)和创业板指(涨3.87%)领涨。其余指数中,MSCI中国A股在岸上涨3.23%,沪深300上涨3.06%,上证综指上涨2.62%,上证50上涨2%。行业指数中,涨幅排名前三的分别为建材(涨6.59%)、农林牧渔(涨6.45%)和建筑(涨6.21%),仅食品饮料下跌1.39%。

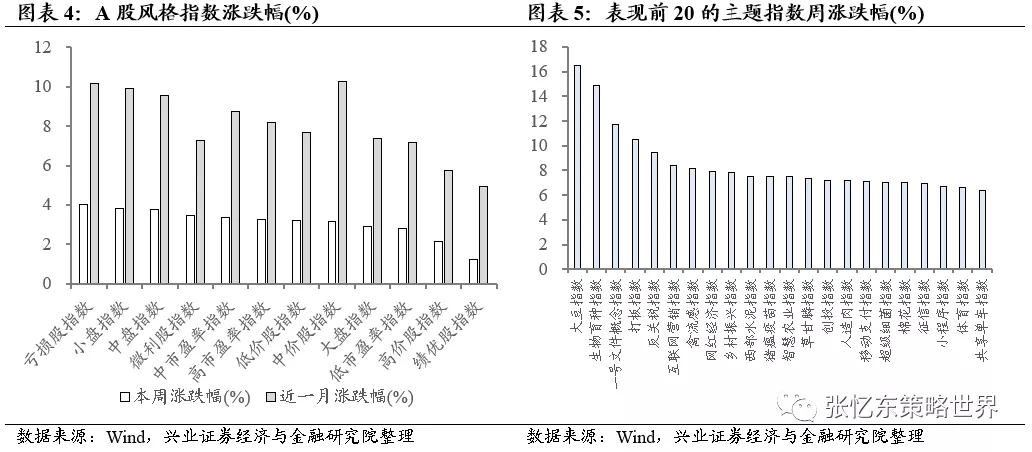

风格上,涨幅排名前三的分别为亏损股指数(涨4.03%)、小盘指数(涨3.8%)和中盘指数(涨3.78%)。主题上,大豆指数(涨16.51%)、生物育种指数(涨14.88%)和一号文件概念指数(涨11.69%)领涨。

2.1.2、A股估值与股权风险溢价

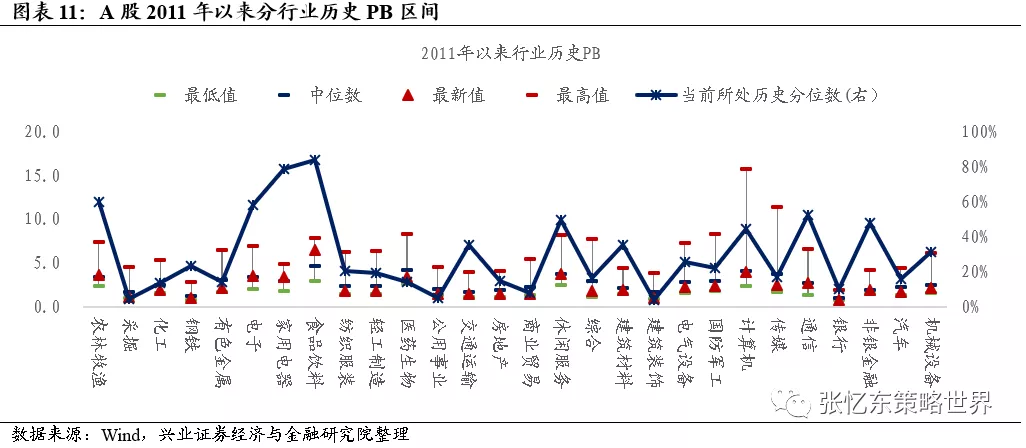

估值环比有所上升。本周沪深300、创业板、中小板、上证50PE-TTM上升为12.63、50.94、27.39、10.07倍,处于2011年以来的62%、56%、36%、57%分位数水平。沪深300、创业板、中小板、上证50的PB上升为1.53倍、5.44倍、3.6倍、1.24倍, 处于2011年以来的52%、66%、32%、43%分位数水平。股权风险溢价为4.8%,低于上周的5%, 低于2012年以来均值水平。

(注:股权风险溢价=沪深300指数市盈率倒数-10年期国债收益率)

行业估值从市盈率 TTM的角度,特征如下(以下涉及分位数时,其历史区间为2011年第一个交易日至今):

银行(74.9%)、计算机 (74.8%)、食品饮料(69.1%)、汽车(67.3%)、家用电器(65%) 市盈率TTM 处于相对较高分位数水平。

传媒(51.5%)、纺织服装(49.3%)、交通运输(47.3%)、有色金属(44.1%)、电子(42.4%)、医药生物(41.7%)、机械设备(37.4%)、综合(36.3%)、国防军工(35.7%)、通信(35.3%)、农林牧渔(33.2%)、电气设备(29.7%)、休闲服务(25.2%)、非银金融(22.4%)、公用事业(21.4%)市盈率TTM 处于相对居中分位数水平。

化工(19.9%)、轻工制造(19.6%)、钢铁(16.2%)、建筑材料(14.6%)、房地产(9.6%)、建筑装饰(7.2%)、采掘(5.9%)、商业贸易(2.6%)市盈率TTM 处于相对较低分位数水平(括号内为其分位数数值)。

行业估值从市净率的角度,特征如下(以下涉及分位数时,其历史区间为2011年第一个交易日至今):

食品饮料(84.2%)、家用电器(79.2%)、农林牧渔(60%)、电子(58.1%)、通信(52.5%)、休闲服务(49.6%)、非银金融(47.8%)市净率处于横向相对较高水平。

计算机(44.7%)、交通运输(35.5%)、建筑材料(35.1%)、机械设备(31.1%)、电气设备(25.4%)、钢铁(23.2%)、国防军工(22.4%)、纺织服装(20.5%)、轻工制造(19.4%)、传媒(17.3%)、综合(16.2%)、汽车(15.6%)、房地产(14.5%)、有色金属(14.3%)、医药生物(14.1%)、化工(13.6%)行业市净率分位数处于横向相对居中水平。

银行(10.4%)、商业贸易(7.6%)、公用事业(4.7%)、采掘(4.4%)、建筑装饰(3.9%)行业市净率分位数处于相对较低分位数水平(括号内为其分位数数值)。

2.1.3、陆股通资金流向

陆股通资金净流入。本周陆股通净流入金额177.74亿人民币。北向资金自互联互通以来,累计净流入额首次突破万亿元,达10069.85亿人民币。北向资金本周主要流入银行、家电和建筑,流出食品饮料、建材和农林牧渔。

2.1.4、A股投资者情绪监测

成交活跃,IVIX指数上升。(注,以下“A股”指的是中证流通指数成分股)

A股日均换手率, 从上周的1.08% 上涨为1.31%,高于近五年以来的中位数1.17%;本周五涨停家数/跌停家数比(10日移动平均)为4.80,低于上周的7.76。

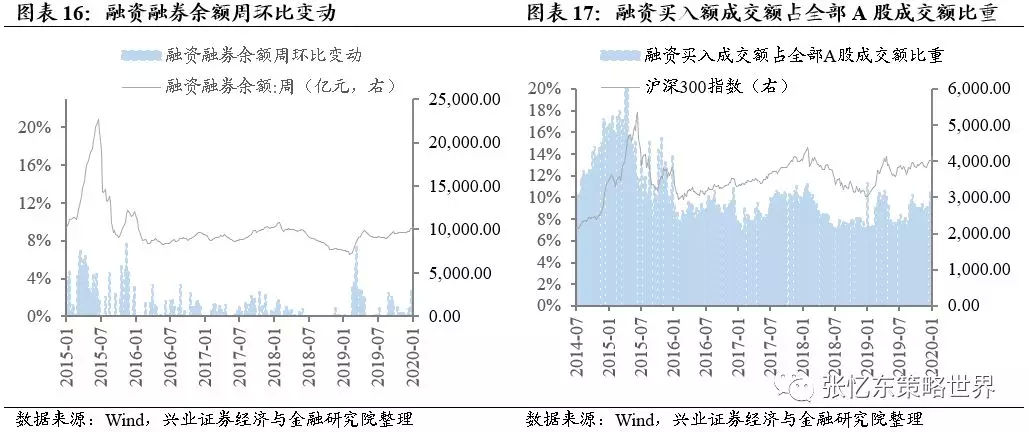

截至本周五, A股融资融券余额为10250.14亿元, 高于上周五的10149.6亿元;融资买入成交额占全部A股成交额比重从上周的10.3%上升到10.7%,处于2010年4月以来的85%分位数水平。

本周沪深300股指期货基差率均值为0.21%,稍低于上周的0.22%,从12月2日起,基差连续转正。

截至本周五,上证50 ETF期权隐含波动率指数IVIX为14.04(%),虽仍位于2017年以来的低位,但相较于上周(12.6%)有明显提升。

2.2、港股市场监测

2.2.1、港股市场表现概览

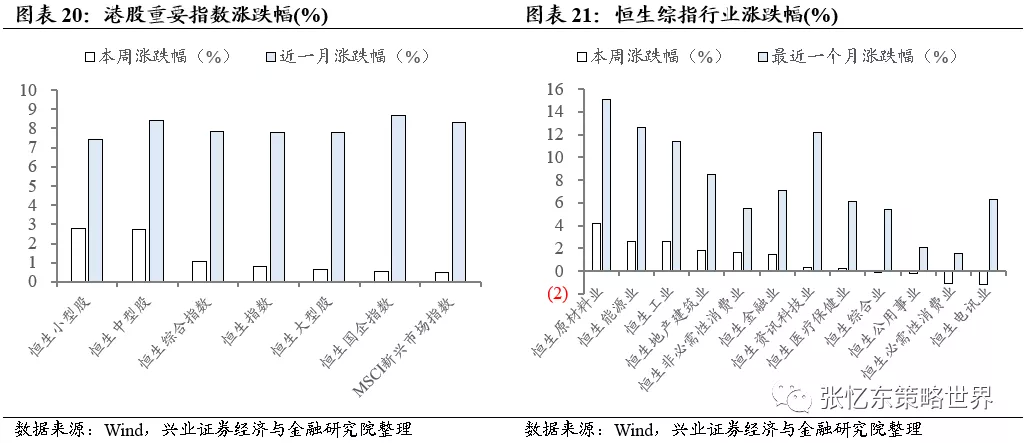

港股主要股指均上涨。恒生小型股(涨2.77%)和恒生中型股(涨2.72%)领涨。其余指数中,恒生综合指数上涨1.05%,恒生指数上涨0.8%,恒生大型股上涨0.66%,恒生国企指数上涨0.53%,MSCI新兴市场指数上涨0.47%。行业上,涨幅排名前三的分别是恒生原材料业(涨4.18%)、恒生能源业(涨2.63%)和恒生工业(涨2.59%);跌幅排名前三的是恒生电讯业(跌1.13%)、必需性消费业(跌1.06%)和公用事业(跌0.16%)。

2.2.2、港股估值

估值环比略有下降,仍处于历史较低位水平,盈利预期下降。

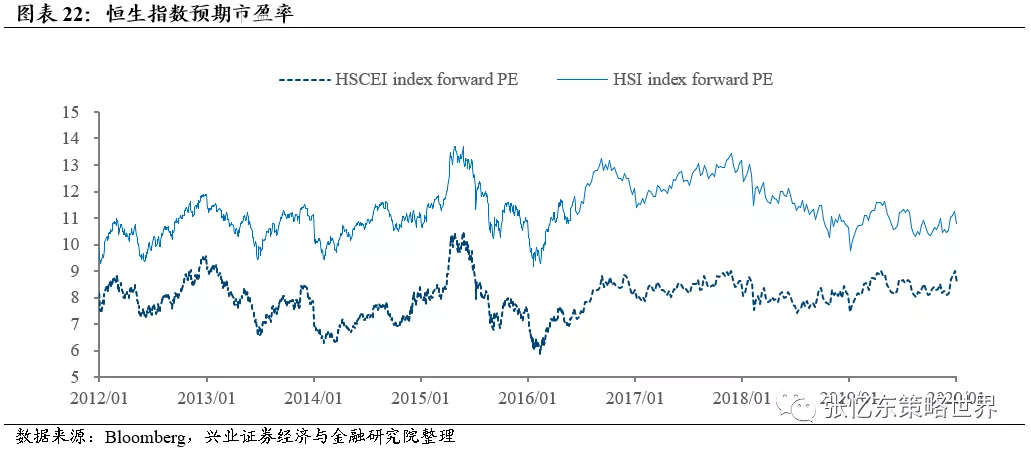

本周恒指预测PE(彭博一致预期)从上周的11.2倍下降为10.8倍;恒生国指预测PE从上周的9倍下降为8.5倍,二者处于2005年7月以来的1/4分位数附近。

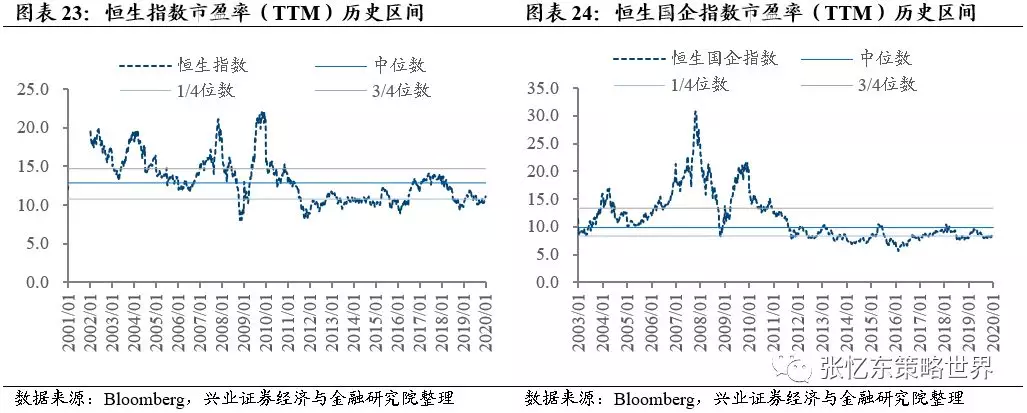

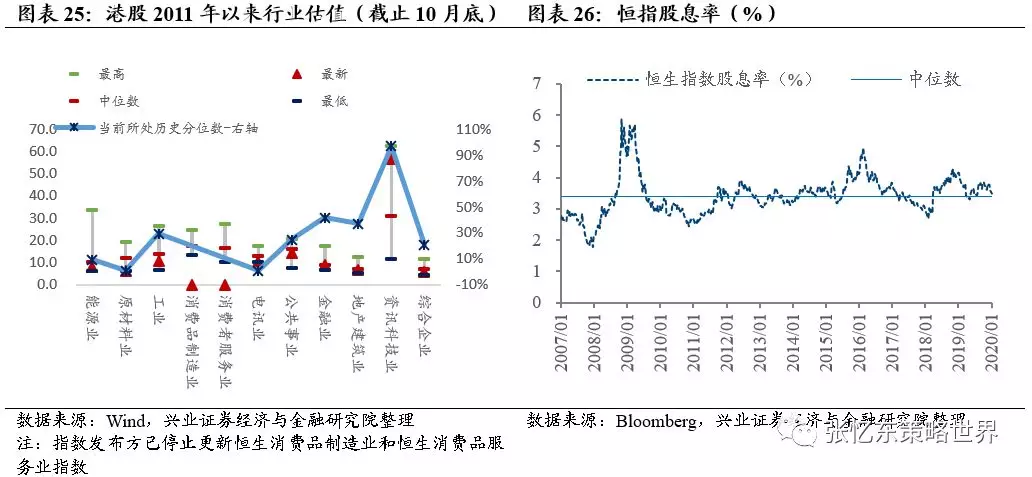

本周恒生指数当前静态估值水平(TTM市盈率)为11.1倍,略高于上周的11倍;恒生国企指数当前静态估值水平为8.9倍,略低于上周的8.95倍。二者均处于2002年以来的1/4分位数附近。截至11月底,从静态市盈率(TTM)的角度,行业估值分位数特征如下:

首先,除资讯科技业(97%)外,其余在列恒生行业指数的市盈率TTM大部分处于中位数以下;

其中,横向看,估值相对较高的为金融(42%)、地产(37%);

居中的为工业(30%)、公用事业(25%)和综合业(21%);

估值较低的为能源业(10%)、电讯业(1%)和原材料业(1%);(注:行业括号内百分比数值为当前最新市盈率所在分位数,分位数的时间起始点为2011年3月)

当前恒生指数的股息率为3.5%,处于2006年9月以来的中位数(3.4%)附近。

2.2.3、港股通资金流向

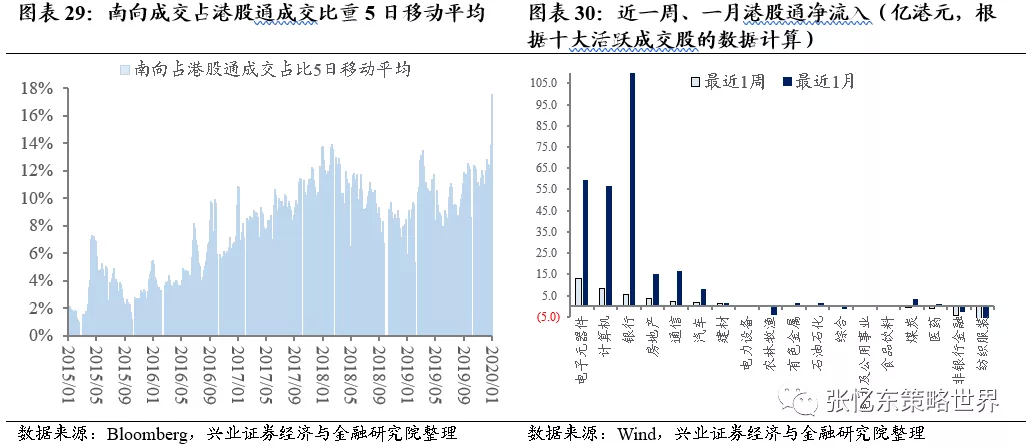

港股通资金净流入,南下资金成交活跃。本周港股通资金净流入81亿人民币,自开通以来累计买入成交净额达9752亿人民币,创历史新高。从十大活跃成交股的数据来看,本周南向资金流向电子元器件、计算机和银行,流出纺织服装、非银行金融和医药。

8月下旬以来,周度南向资金成交/全部港股通成交均大于9%,本周该数值为16.45%,高于上周的13.84%。截止本周五收盘,AH溢价指数从上周的125上升为126.6,位于2017年以来的中位数和3/4分位数之间。

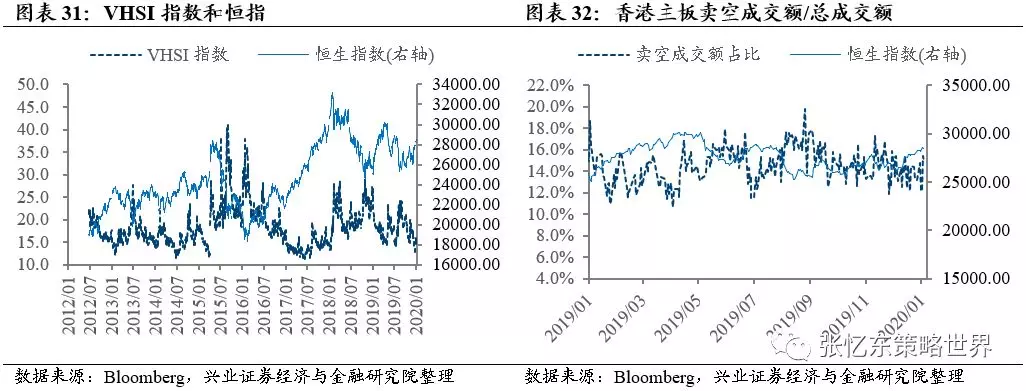

2.2.4、港股投资者情绪

投资者情绪中性。截至本周五,恒生波指为15.9,高于上周五的14.7,处于2011年8月以来的28.8%分位数;本周主板卖空成交比为15.1%,高于上周的13.6%,处在2019年以来61%分位数水平;USDCNH一年期风险逆转指数为2.56%,低于上周的2.75%。

2.3、美股市场监测

2.3.1、美股市场表现概览

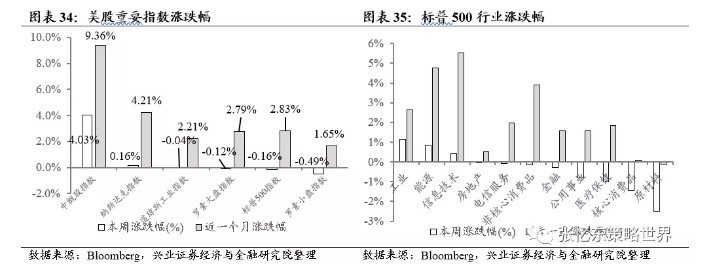

本周,中概股指数大幅领涨4.03%。其余指数中,纳斯达克指数上涨0.16%,道琼斯工业指数下跌0.04%,罗素大盘指数下跌0.12%,标普500指数下跌0.16%,罗素小盘指数下跌0.49%。行业上,涨幅排前三名的是工业(涨1.1%)、能源(涨0.8%)和信息技术(涨0.4%),跌幅排名前三的是原材料(跌2.5%)、核心消费品(跌1.4%)和医疗保健(跌1%)。

2.3.2、美股估值与股权风险溢价

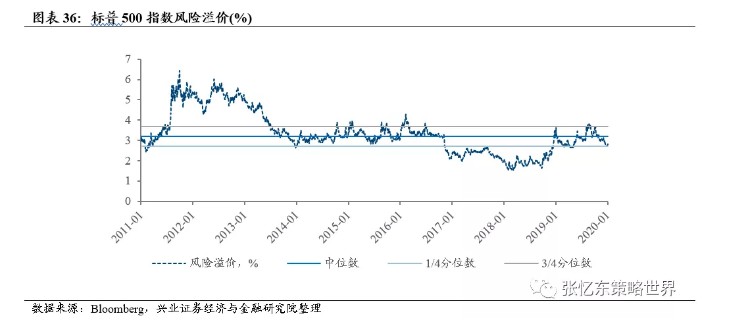

风险溢价水平上升。股权风险溢价截至本周五为2.8%,高于上周五的2.7%,处于2010年11月以来的1/4分位数附近。

(注:股权风险溢价=标普500市盈率倒数-十年期国债收益)

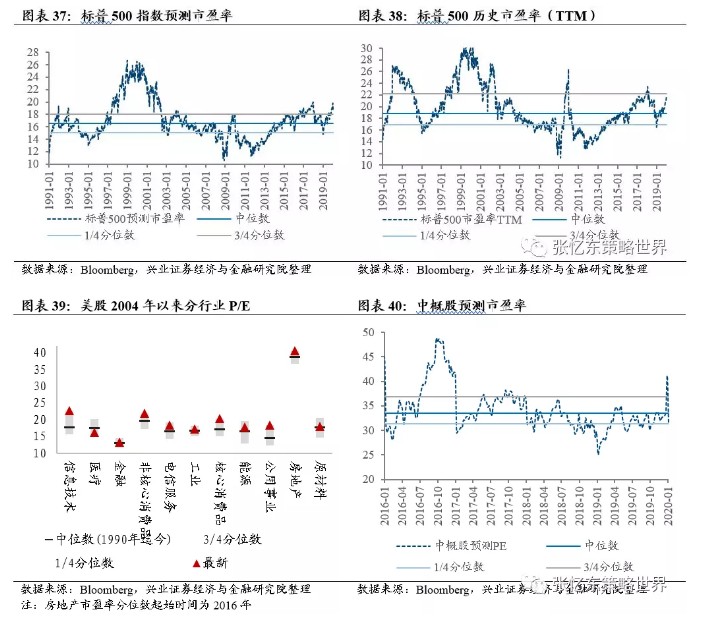

本周预测市盈率环比有所下降,PE-TTM与上周持平。标普500预测市盈率截至本周五为18.6倍,低于上周五的19.8倍,仍高于1990年以来的3/4分位数。标普500市盈率(TTM)为21.6倍,与上周持平,处于1990年以来的中位数和3/4分位数之间。

行业估值特征如下:

当前公用事业(95%)、核心消费(91%)、房地产(87%)、信息技术(85%)、非核心消费(80%)市盈率 TTM接近或高于1990年以来的3/4分位数水平;

电信服务(70%)、工业(63%)、能源(60%)、金融(56%)介于中位数和3/4分位数之间;

原材料(54%)、金融(56%)的估值水平处于中位数附近;

医疗(35%)的估值水平低于中位数。(注:括号内百分比数值为对应行业市盈率 TTM于1990年以来的分位数)。

本周五中概股预测市盈率从上周五的41.1倍回落至31.3倍,处于2015年以来的1/4分位数水平附近。

2.3.3、美股投资者情绪

美股市场情绪中性,体现在以下指标:

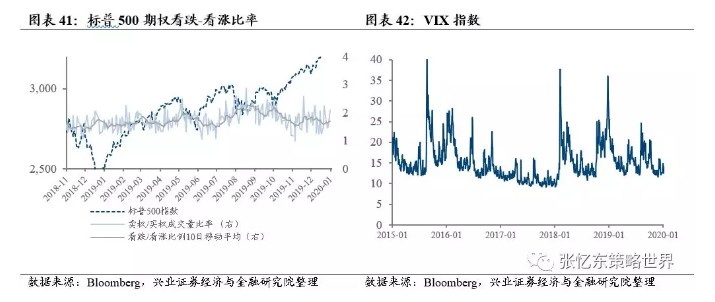

本周五收盘,美股个股期权看跌看涨成交量比例10日移动平均为1.7%,与上周持平,位于2014年7月以来的35%分位数;

VIX指数从上周的13.43上升为14.02,位于2014年7月以来的50%分位数水平,处于中性水平;

本周,十年期美债收益上周五的1.88%下降至1.79%,10Y-2Y美债收益差为从上周五的29.2bps下降至25.9bps。高收益债利差(相比十年期美债收益)从上周五的3.3%上升为3.35%。

2.3.4、美股纯因子收益

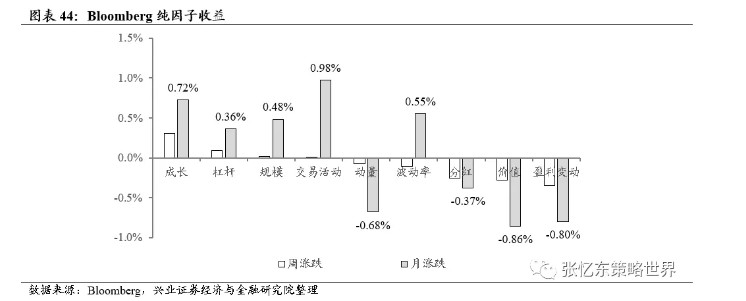

本周,涨幅前三的是成长(涨0.3%)、杠杆(涨0.1%)和规模(0.02%),跌幅前三名的是盈利变动(跌0.35%)、价值(跌0.28%)和分红(跌0.26%)。

(注:采用罗素3000指数彭博纯因子收益来刻画提纯后的主流风险因子表现,纯因子即每单个因子收益与其余因子收益正交。当因子收益为正,表明因子值越高,暴露该因子风格的股票表现越好。比如若波动率因子收益为正,表明高波动率股票表现优于低波动率股票)。

3、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

(编辑:肖顺兰)