本文来自奇点学堂,作者:陈凯丰。文中观点不代表智通财经观点。

美股过去每次进入熊市都是伴随着经济衰退。美国的经济增长主要的推动力是消费,在国民生产总值中占大约70%。因此,消费一旦减缓,进入负增长,经济衰退的可能性就会迅速上升。

刚刚结束的2019年是美股的大牛市。美股的三大指数在全年三十次同时创历史新高,标普指数的回报达到28%,是2013年以来的最好业绩。以科技股为主的纳斯达克指数回报35%,道琼斯工业平均指数上涨23%。对于投资人而言,目前最为关切的问题是美国的牛市行情能否持续?美股有没有可能进入熊市?笔者在本文分析美股有可能进入熊市的五种情景。

一、白宫换人

金融市场的内外参与者都非常清晰,美国总统特朗普对于美国股市极为关注和呵护。每次美股大涨,创历史新高的时候,他都会发推特表示祝贺。每次他在参加活动,做演讲的时候,也都会引用美股的业绩来证明他对美国经济的管理成效。当然,每次美股大跌的时候,白宫也会发出新闻稿,安排高官出面讲话,来挺美股。因此,如果白宫换人,比如特朗普被弹劾,或者2020年大选连任失利,都很有可能导致美股进入熊市。

因为股市很大程度上反映的是经济增长的前景,特别是企业利润的增长前景。目前的民主党各个候选人的经济政策的核心整体都是加税,增加监管,增加劳工权益等等。这都将抑制经济增长,导致企业税后利润下降,进而导致熊市。

二、美联储转向

美国联邦储备局受美国国会立法授权,独立管理美国的货币政策。美联储的法定职责(mandate)有三个:稳定物价,充分就业,金融稳定。当然一般比较关注的都是前两个职责,也就是避免恶性通货膨胀,避免高失业率。目前美国的通货膨胀率略高于2%,失业率处于60多年的历史低位,因此,美联储有很大的政策腾挪空间。

过去两年,美联储先是快速加息,缩减资产负债表,然后又连续降息三次,并注资4千亿美元到回购市场。美联储对于市场的流动性的充足供应是美股牛市的一个必要条件。或者说,如果美元流动性紧张,美股牛市就有可能结束。

2019年9月份中旬的美元回购市场出现隔夜利率飙升后,美联储开启大规模的流动性注入操作。这些操作目前的计划是将于2020年6月份结束。这些流动性如果枯竭,对于美股的牛市将会有很大的负面影响。

更值得一提的是,美联储转向的后果。如果美联储在今年加息,或者加快资产负债表的收缩,都很有可能导致美股牛市结束,熊市开始。当然,笔者的理解是目前美联储和白宫对此达成隐性承诺,也就是在大选年份保持货币政策不变。历史上,卡特总统的连任失利,很大程度上是由于美联储在大选前加息收紧流动性。

三、经济衰退

美股过去每次进入熊市都是伴随着经济衰退。美国的经济增长主要的推动力是消费,在国民生产总值中占大约70%。因此,消费一旦减缓,进入负增长,经济衰退的可能性就会迅速上升。

70年代全球石油危机发生后,美国消费者的支出被汽油等交通消费挤压,经济衰退随后就出现了。目前可以明确的是对于经济衰退的预测是不确定的。不管是在供给侧或者需求侧,不可预测事件发生的冲击都会有负面影响。

比如说,英国退欧就是一个不确定性事件。最近的英国议会选举结果是保守党大获全胜, 下一步预期保守党首相约翰逊的退欧方案会被议会通过,然后和欧盟正式签约。欧盟和英国都是全球主要经济体。

如果出现退欧失败的小概率事件,是否会导致全球经济衰退?目前欧盟内部的三大经济体,德国,法国,意大利的宏观经济数据都比较疲软。美国大型上市公司的海外利润占公司整体利润的一半左右。在已经堪忧的经济背景下,欧盟问题传导到美国企业的海外利润负增长的可能性非常大。

四、地缘政治

中东地区的地缘政治也是一大不确定性因素。如果局势恶化,产生全球石油危机,触发全球经济衰退的可能性极为显著。这样也是一种美股进入熊市的情景。根据笔者的观察,中东地缘政治危机远比表明上看起来的复杂,甚至于海湾合作组织的成员国之间都在发生互相的贸易禁运和禁飞冲突。与此相关的是,印度和巴基斯坦之间的矛盾紧张情况,一旦激化成武装冲突,也会触发全球经济衰退。

五、泡沫破灭

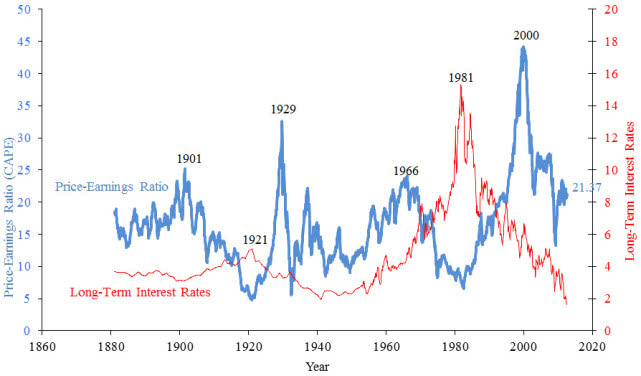

美股和任何金融投资市场一样,物极必反。目前的美股估值正常,没有显著的泡沫问题。如果美股在2020年继续大幅上涨,产生估值泡沫,那么破灭后一定会进入熊市。从历史数据来看,美股的估值如果以市盈率(P/E)来衡量,最低在上世纪30年代大萧条时期到过5,最高在2000年网络股泡沫破灭前夕到过42。在2008年金融危机发生前,标普指数的估值是在27左右。那么目前的标普估值在21,今后估值越高,出现泡沫后的熊市的概率也是越大。

(美股的长期估值情况)

在泡沫破灭前,没有任何人能够预测到见顶的时间。这其中有大量的变量,有的时候,压垮骆驼的最后一根稻草很有可能是没有任何人觉察到的小事。

从另一个历史的巧合来看,我们刚刚进入了21世纪的20年代。上个世纪的二十年代的美国总统先后是共和党人哈丁和柯立芝。他们两个总统秉承共和党放松监管的保守主义政策,坚持小政府,不干预经济运行。此次的20年代繁荣被称为柯立芝繁荣期,当时股市指数上涨7倍多,大公司并购频繁,出现垄断托拉斯。柯立芝经济繁荣,镀金年代的时候,美国股市出现严重的投机,金融机构给券商客户提供巨大的杠杆,内部交易盛行,一些财阀获得暴利。

20年代也是美国贫富差距悬殊,社会问题急剧恶化的年代。这些问题叠加,最终导致29年美国股市崩溃,连带全球进入30年代经济大萧条。新的20年代刚刚开始,历史会不会重演?

总结来看,目前美国股市估值正常,短期内进入熊市的可能性很小。但是,白宫易主,经济增长停滞,地缘政治,美联储政策等都有可能触发美股进入熊市。投资人需要保持高度灵活性,紧密关注和跟踪这些不断发展的变量,对于大类资产配置,金融工具选择做出相应的调整。

(编辑:宇硕)