本文来自微信公众号“小食代”

蒙牛(02319)的“节日礼物”如约而至。

小食代留意到,根据贝拉米昨日发布的一份公告,在今天(12月24日)的股市交易结束后,澳洲有机奶粉品牌贝拉米(ASX: BAL) 正式从澳交所(ASX)退市了。

这标志着,蒙牛集团约78.6亿港元收购贝拉米的股权完成交割,贝拉米正式从一家独立上市公司转变为蒙牛旗下的全资子公司,原贝拉米股东们的出售收益也已经兑现。有意思的是,小食代留意到,蒙牛集团总裁卢敏放在本月中接受中国国际电视台专访时,再次评论到贝拉米,同时又预计蒙牛在未来5-10年内业务将能增长一倍。

今天正式退市

小食代介绍过,12月5日,贝拉米曾公告称,蒙牛收购方案已获公司股东批准,接着将向新南威尔士州最高法院提出申请。若法院批准此项收购,贝拉米将向澳大利亚证券和投资委员会递交相关文件,届时收购方案将生效,贝拉米将从澳交所退市。

随后,贝拉米在12月10日发布公告称,在法院于12月9日批准后,已向澳交所递交申请于2019年12月10日起开始停牌,有关从澳交所退市的计划将于2019年12月23日正式实施。

“该计划实施后,蒙牛的全资子公司Wise Journey Pty Ltd将成为贝拉米所有已发行股份的注册持有人,但蒙牛及其全资子公司Vision

Clear Limited已持有的贝拉米股份除外。”贝拉米在公告中表示。

“该计划实施后,贝拉米的股东仅有蒙牛、蒙牛全资子公司Wise Journey,以及Vision Clear。”贝拉米透露,蒙牛及其全资子公司Vision Clear在贝拉米中持有3,248,482股,Wise Journey则持有贝拉米发行的全部剩余113,099,626股股份。

与此同时,贝拉米还宣布了董事会人事变动。

小食代留意到,在昨日发布的另一份公告中,贝拉米表示,当天,John Ho(何志安), John Murphy, Rodd Peters, Wai-Chan Chan(陈维赞)和Shirley Liew(刘黎妮)等人已辞去贝拉米董事的职务,而Peter Ping Zhang(蒙牛CFO张平),Andrew Cohen(贝拉米CEO)和Graham Mulligan已被任命为贝拉米的新董事。

另外,贝拉米在上述公告中还表示,已按照每股12.65澳元的价格,完成向此前持有贝拉米的股东们的现金支付,并完成0.6澳元的特别股息支付。

协同效应

随着交易接近尾声,对贝拉米而言至关重要的婴幼儿配方注册许可也将得到来自蒙牛的助力。

小食代早前曾指出,蒙牛集团总裁卢敏放在一次分析师电话会上曾表示,蒙牛还没开始推动贝拉米的配方注册进程,在交易完成之前,双方不会有实质性的业务运营或合作。他当时还表示,会配合监管部门要求,有信心蒙牛能够帮助推动贝拉米的注册进程。

这是发挥贝拉米在中国市场销售潜力的关键前提。根据财报显示,贝拉米2019财年(财政年度截至6月30日)经审核纯利(税前税后)分別为3140万澳元和2170万澳元,而2018财年则分別为6120万澳元和4280万澳元,同比大幅下降。这主要是受到贝拉米未能通过中国婴幼儿奶粉配方注册制的影响。

“目前,贝拉米品牌在中国的知名度较高。假设蒙牛能顺利协助贝拉米取得婴幼儿奶粉配方注册许可,贝拉米在中国的业务将得到明显改善,并与蒙牛发挥销售渠道和品牌建设的协同效应。”国元国际控股有限公司在一份今年11月发布的研报中写道。

蒙牛集团总裁卢敏放

随着股权交割完成,双方也将可以开始在供应链和市场渠道等层面推动协同效应。

卢敏放在上述电话会中指出,蒙牛可以实现贝拉米和雅士利的协同效应。在供应链上,蒙牛已经锁定那些有协同机会的地方,包括原材料和成分采购、工厂生产设备等。例如,目前雅士利有一个配方的奶粉在贝拉米的Camperdown工厂生产。

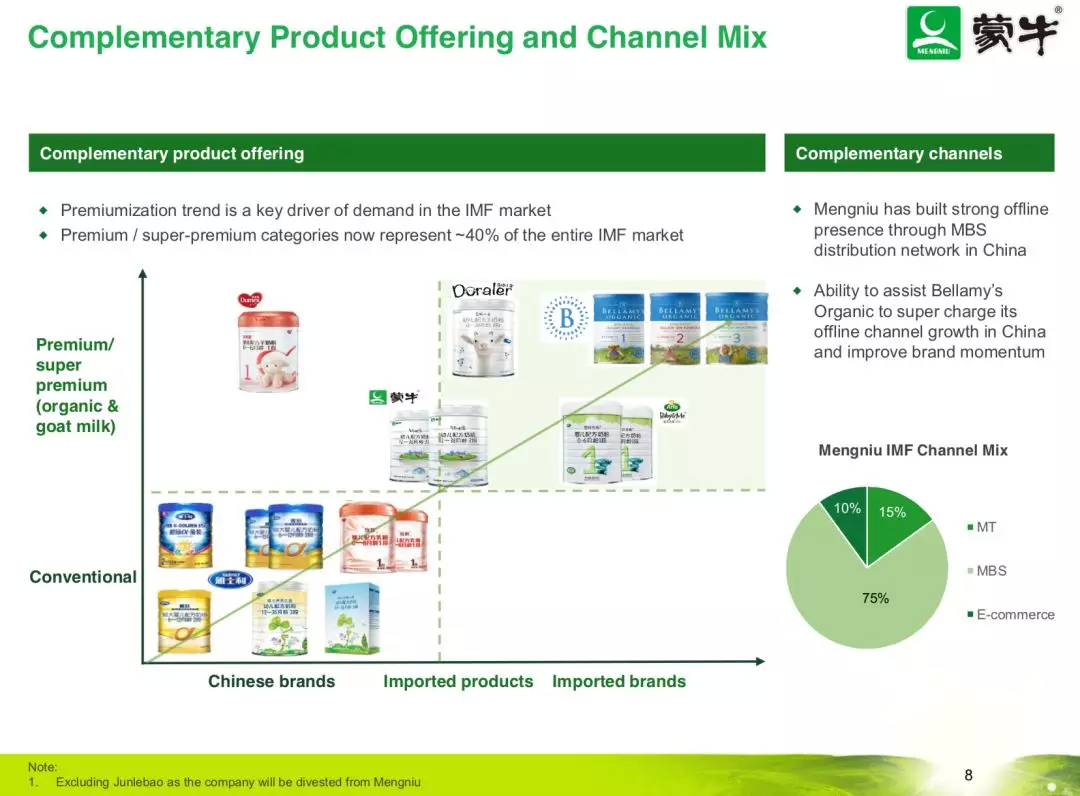

而在渠道上,蒙牛“强大的母婴店分销网络”将推动贝拉米的线下增长。小食代翻阅的一份蒙牛今年9月发布的资料显示,目前,对于蒙牛婴幼儿配方奶粉的销售来说,母婴渠道占比是最高的,达到75%,现代渠道占比15%,电商渠道占比10%。

加码超高端

在业务协同的同时,未来蒙牛的打算是贝拉米和雅士利各自独立运营,两者拥有不同的市场定位。

卢敏放曾指出,贝拉米和蒙牛现有的奶粉业务(雅士利)是互补的,前者将成为蒙牛婴幼儿奶粉品类中超高端奶粉系列的补充。同时,贝拉米在婴儿辅食业务方面也有着独特的优势。

根据蒙牛提供给分析师的一份资料显示,截至目前,蒙牛旗下运营的婴幼儿配方奶粉品牌包括雅士利、多美滋、瑞哺恩、朵拉小羊、宝贝与我、贝拉米等。雅士利定位大众市场,其余品牌均定位为高端或超高端(包括有机奶粉和羊奶粉)市场。

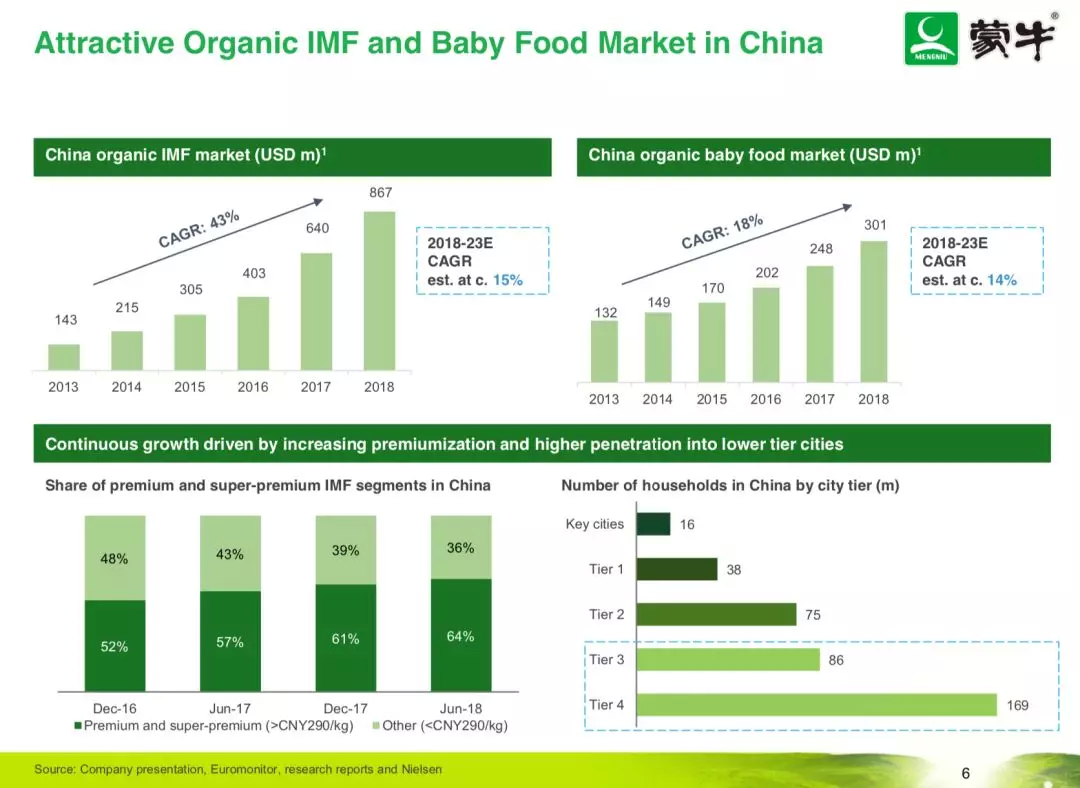

上述资料显示,在2013年至2018年间,中国有机婴幼儿配方奶粉的市场规模从14.3亿美元(约合人民币100亿元)一路增长至86.7亿美元(约合人民币607.5亿元),年复合增长率高达43%。同期,中国有机婴儿食品市场的年复合增长率也达到了18%。

贝拉米自身也在不断加码中国婴幼儿高端和超高端奶粉及辅食市场。据贝拉米品牌相关负责人在今年进博会上透露,贝拉米有将在明年陆续推出高端有机羊奶粉、超高端有机奶粉产品。另外,在辅食方面,贝拉米中文版有机米粉及DHA发酵乳果泥也将在明年3月在线下渠道上市。

另外,在本月中,在回答中国国际电视台记者专访时提出“收购贝拉米溢价明显,为何作出如此进取的收购”(注:45.2倍P/E)时,卢敏放指“确实,这需要不少钱”,但认为收购与蒙牛的全球战略相一致。

他指出,蒙牛是一家快消企业,贝拉米品牌对蒙牛具有显著的吸引力,因为它是全球“领先”的有机奶粉,而这是蒙牛在产品组合中欠缺的,对于蒙牛发展婴幼儿配方奶粉是“完美”互补。

在谈及中国乳业发展前景时,卢敏放说,他一直认为中国乳业的发展和随着人口的营养改善,将给全球乳制品供应链带来影响,甚至带来重塑整个供应链的机会。

事实上,蒙牛确实已经在重塑供应链,起码在澳大利亚就是如此。在收购贝拉米后,蒙牛还在11月宣布以超过31亿港元收购同样位于澳大利亚的Lion Dairy & Drinks(注:13.2倍P/E)。

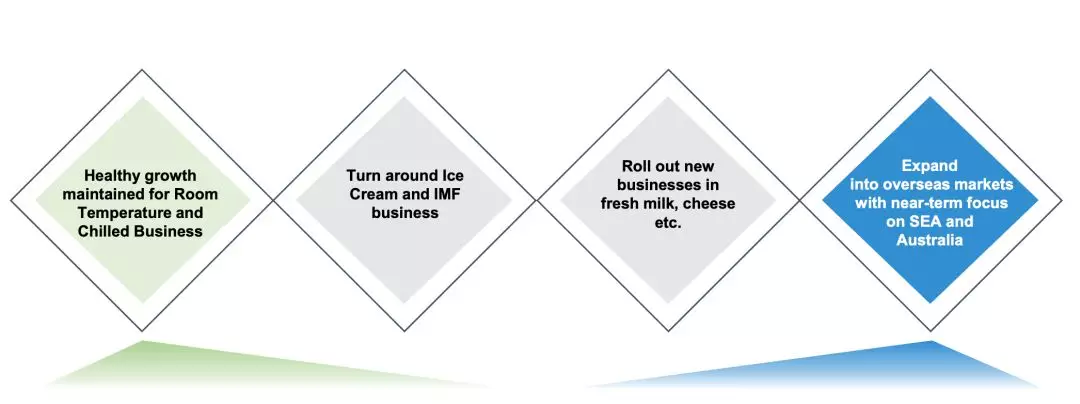

根据蒙牛给分析师提供的材料,通过收购Lion Dairy & Drinks,蒙牛可以获得澳大利亚的原奶,因外方拥有280位长期合作的奶农,可提供8.25亿升的稳定原奶供应。此外,蒙牛也把2016年间接在该国收购的Burra Foods,以及新收购的贝拉米、Lion三者一并考虑,认为其产品系列(如下图)可以满足东南亚、中国市场的需求。此外,随着蒙牛整合供应链,三者将可能发挥“可观”的协同效应,包括共享分销网络和有机会共享基础设施和后勤系统等。

回到上述专访。中国国际电视台其后的报道还引述卢敏放指,中国乳业消费市场依然处于处级阶段,他看到中国消费者正由喝牛奶向吃乳制品转移,这一趋势加上更为西式的饮食,将成为中国乳制品市场的增长引擎。他表示,蒙牛业务增长一倍不是梦,预计能在未来5-10年实现。

他又预测,未来中国消费者将会喜欢上奶酪,他又对诸如添加了乳制品的咖啡、茶等新品的前景感到乐观。