本文来自微信公众号“Stansberry贝瑞研究”,作者:James Early。原文标题《贝瑞研究:苹果公司大规模回购是骗局?》。

今天的核心内容还是想要分享的是一节关于回购是好是坏的课程。

近日,看到媒体刊文“壳牌(RDS.A.US)启动190亿英镑的股票回购或为耐心的股东带来暴利”;此外美国第三方投资网站有文章称“股票分红和股票回购是一种强有力的组合,可以显著提高股东回报”;也有媒体刊文“银行股以数十亿美元的回购回报股东厚爱”。

看到如上对于公司股票回购带来的“利好”内容,我心想这些说辞不就是在诱导小白投资者嘛。

我这里不是说我看空这些回购的公司,而是想表达公司回购的结果有好有坏,不能迷信一定是利好。基于我在美股市场近20年的投资生涯经历,我的确看到过很多被大众投资者误解,同时又被企业所利用的所谓的“投资技巧”,这种“技巧”尤其会给投资者带来风险。

大多数投资者肯定对股票回购的风险也有所耳闻,但通常市场上会出现一些“忽悠式”回购,例如,“雷声大雨点小”,因为回购需要投入“真金白银”,但有的公司推出回购预案后其实并不具备实施条件,公司现金流不充裕,回购最终变成“说多做少”。

大多数公开的媒体性文章在描述这些上市公司回购都直接认为是好事。甚至也有另外一拨人认为上市公司回购是邪恶、骗人的。以上这两种观点都有失偏颇,或者至少过于简单化了。

因此,本文将分享如何辩证的看待股票回购,同时来看看美股回购领头羊公司---科技巨头公司苹果(AAPL.US)的回购计划是否存在忽悠和误导。在此之前,也建议您阅读以下几个要点,这样对于回购这个话题的理解,你可能已经领先98%的投资者了。

要点一:股票回购并不一定对投资者有益。

不少美股投资者、财经作家乃至专业分析师对于股票回购的都存在误解,且98%的逻辑缺陷链如下:

1)股份回购减少了流通股股份(对的,没错);

2)股票回购不影响公司收益(对的,没错);

3)因此,股票回购可以增加每股收益(EPS)(没错)

4)回购增加每股收益,增加每股未来现金流量现值(也是对的)

5)正因为如此,回购增加了每股价值(划重点,这个结论完全错误。)

为什么逻辑观点5的结论是错的呢?

这是因为,这套逻辑很大的一个缺陷忘记了参考上市公司的现金情况。

对于那些只看重市盈率倍数的新手股票投资者,如果每股收益增加,他们确实会预期更高的目标价。市盈率只是估值的第一步。

计算一家公司更为准确的价值,需采用三步流程:

1)估算公司未来现金流的价值

2)减去公司的债务

3)加上公司现金情况

大多数人看到每股收益上升时都很兴奋,以至于忘记了公司必须放弃现金才能实现这一目标。放弃现金会降低公司的价值。因此回购可能会增加每股收益,但不一定会增加估值。

如果一家公司的股票在股票市场上的估值是公允的(投资者假设大多数公司的股票倾向于以公允价值为基础),那么回购对估值是中性的。试想:你花100元现金,换回的是价值100元的股票,这是一个中性的交换。

而即便公司回购自家的股票,其面临的未来和你我购买股票的结果没有太大的区别:即购买后的结果可能是好的,也可能是坏的,或者中性的,很大程度上取决于回购的时机。

要点二:股票回购通常会让投资者亏损

回购时机通常是亏损问题所在,但并非总是如此。比如2001年,我的同事惠特尼•蒂尔森(Whitney Tilson)在著名对冲基金经理艾迪•兰伯特(Eddie Lampert)投资后不久,购买了一家名为AutoZone的美国汽车零部件零售商的股票。当时,兰伯特认为奥拓的股价被严重低估,并迫使公司回购了许多股票。但从那时到现在,18年间,奥拓公司的利润仅仅增长了6倍,但AutoZone的股价却增长了44倍,2001年的市盈率是13倍,而现在的市盈率是18倍,因此,尽管多次扩张解释了部分增长,但并不能完全解释其余的上涨原因。

毕竟AutoZone是个例外。多项研究表明,公司往往是在拥有大量现金的情况下回购股票,而不是在股价便宜、被市场憎恨(抛售)的时候回购股票,而后者显然更是买入股票的最佳时机。当然这个所谓的“最佳时机”也是在公司盈利良好和股价大幅度上涨之后才可以得以实现的。

M.A.Gumport的回购监测机构跟踪研究了美股市场2007年至-2008年这个相对较短的时间段,发现只有3%的公司回购有利于投资者,这意味着发生回购后,仍有97%的公司股价并没有让投资者受益。而且Gumport发现,假设这些公司没有执行任何无利可图的回购,它们的股价反而能上涨10.3%。从统计上来看,对于公司回购是好是坏来的结果就尴尬了。

另外,一项对2001-2010年丹麦股市的研究则更为乐观,也仅仅是略为乐观一点。研究数据显示,超过一半的公司回购后同时产生了负的相对回报和负的绝对回报。

持有过梅西百货(M.US)的股东们或深有体会。我的同事乔尔·利特曼教授(Joel Litman)曾向老牌美股研究公司Stansberry Research的客户发报告指出:随着梅西百货成为亚马逊引发的零售业大灾难的受害者,梅西百货的领导盲目回购了价值数十亿美元的股票,直接摧毁了数十亿美元的股东价值。

相比于梅西百货的所有潜在投资者中,梅西百货本身是最了解自己公司的,对于公司运营和最有知情权的,但回购后的悲情结局却颇具讽刺意味。

要点三:公司股票回购通常用于弥补股票稀释

了解股票期权的投资者或许只对公开交易的股票期权最为熟悉。但这里我想提一下第二种类型“期权”:“私人”期权和限制性股份单位(Restricted Share Units,RSU),RSU通常是用来给高管或者员工激励的股份,即公司在将来某个时期授予股份的一种承诺。私人期权和RSU的实际行权价格多数是远低于市场价格,因此对现有股东的价值形成一定的稀释。

它的工作原理如下:

1)假设某高管于2017年3月1日加入ABC公司。

2)高管获得一份可以在100元(即ABC在2017年3月1日的市场价格)购买ABC股份(从公司内部购买)。

3)到了2021年,ABC的股价已升至300元。

4)高管决定行使其期权,向公司支付100元。

5)公司必须“创造”一份价值300元的股份,以提供给高管。

6)而现有股东则遭受了200元稀释。

如果您是那位行权获得股份的高管当然是开心的,但是对于其他现有股东而言可能就没那么兴奋了。

上市公司们知道,新手乃至中级分析师可能会注意到这种稀释,他们会注意到流通股的增加,以及新的股票数量发行不能和公司现金收入匹配。考虑到这个负面影响,一些上市公司试图通过回购一些自家股票来掩盖股票数量的增加。这通常是回购“最邪恶”的用途,因为它暗示着有意隐瞒(而梅西百货就是一个简单的“错误回购”案例)。

回到,今天的主角----苹果公司的回购是否“邪恶”呢?我建议至少要先更深入地了解苹果公司,才能下决定。

近年来,由于企业利润高企加之自特朗普上任后,从2017年开始实施了企业减税,以至于美股市场出现了大量上市公司进行股票回购。

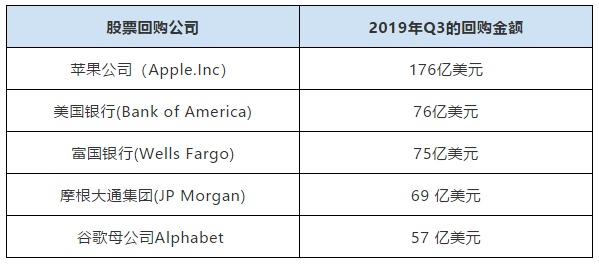

根据以下表格数据,2019年第三季度,苹果公司作为回购领头羊,当季回购金额为176亿美元。美国银行(BAC.US)回购76亿美元,富国银行(WFC.US)回购75亿美元,摩根大通集团回购了69亿美元,谷歌母公司Alphabet回购了57亿美元。

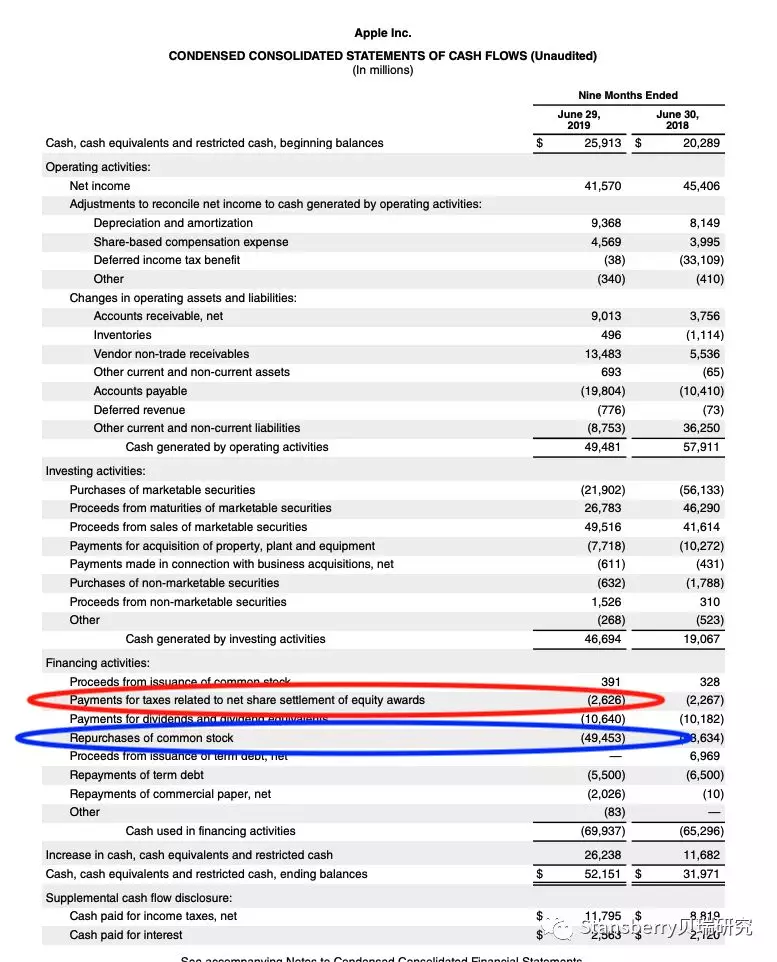

首先,我们来看看苹果公司的现金流量表:

如下图,蓝色标圈内的数字显示为,苹果在截至2019年7月1日的9个月内花费超过494亿美元进行回购。且在第三季度中,如前文所提及的,苹果公司进行了176亿美元价值的股票。

红色标圈里的数字则显示了一个秘密窗口,该项支出翻译过来的中文是:股权奖励之净股份结算产生相关的税款,共计26.26亿美元。

图片来源:苹果公司季度财报

这个数据怎么得来的,又反映出什么隐形信息?

逻辑是这样的:获得股票期权或RSU的苹果公司高管可以选择让苹果代扣部分行使期权或RSU,以支付高管的税单。其实际运作方式是,苹果公司扣留部分高管期权,并以现金支付该股份价值,用于高管纳税。

在苹果公司现金流量表中,苹果公司支出26亿美元的金额都属于这个用途,这26亿美元是一个缴税金额,其可能实际对应的是总价值的30%或40%,我们可以友好一些选择更高的40%。

因此,我们将税款乘以2.5(因为40%x 2.5=100%),得到一个非常宽松的指标,用于衡量期权成本和股东权益回报率(26亿x2.5=65亿美元)。前文现金流量表覆盖的是9个月的数据,我们因此可以粗略估计大约有1/3即接近22亿美元行权扣税发生在176亿美元回购季度里。

由此可见,苹果公司回购数量要远远高出很多倍,所以至少看来苹果公司的回购并不邪恶。

假设,苹果公司股价停止上涨,则苹果公司回购时机并不好(反之,如果股票继续上涨,这个回购时机就是很好的。)

(编辑:李国坚)