本文源自微信公众号“中金点睛”。

我们看好证券板块在市场风险偏好提升下的短期估值修复行情。中期来看,自上而下的资本市场改革与开放进程将继续推动头部券商由估值提升到盈利改善。长期来看,在机构业务、财富管理、产业投行以及以强大中后台建设和领先公司治理为基础的全业务链协同方面具备优势的公司,将具备长期的alpha。中性假设下我们预计2020年证券行业净利润同比增长9%。

短期来看,证券行业有望复制过去两年“开门红”行情快速实现估值修复

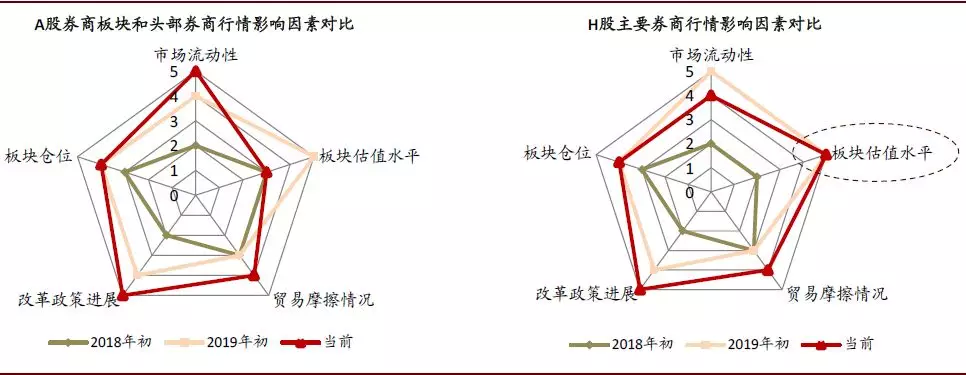

券商板块短期表现与市场风险偏好呈现高度正相关;回顾过去两年,在流动性预期宽松、贸易摩擦缓和、市场改革政策推出、估值处于相对低位等部分或全部因素综合影响下,板块在一季度均实现“开门红”行情、股价达到年内高点。

图表: 当前A股券商指数和主要大券商与18年、19年年初主要因素对比

资料来源:万得资讯,中金公司研究部;注:A股头部券商样本为盈利规模排名前六大券商,下同

综合比较市场及行业内外部环境,当前时点:

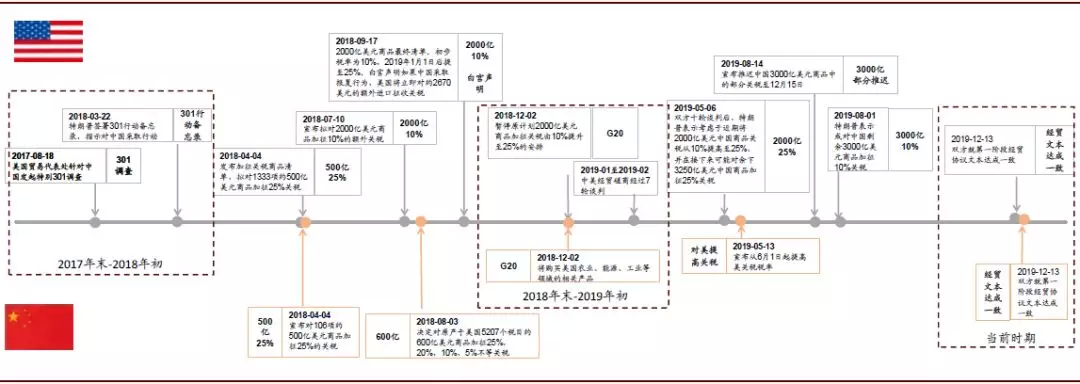

1) 外部环境更稳定:中美第一阶段经贸协议文本达成一致、为市场赢得了短期的稳定窗口;

图表: 相较于过去两年年初情况,当前中美贸易摩擦处于缓和的稳定期窗口

资料来源:美国贸易代表处,商务部,中金公司研究部

2)资本市场改革进展有序、力度持续加大;

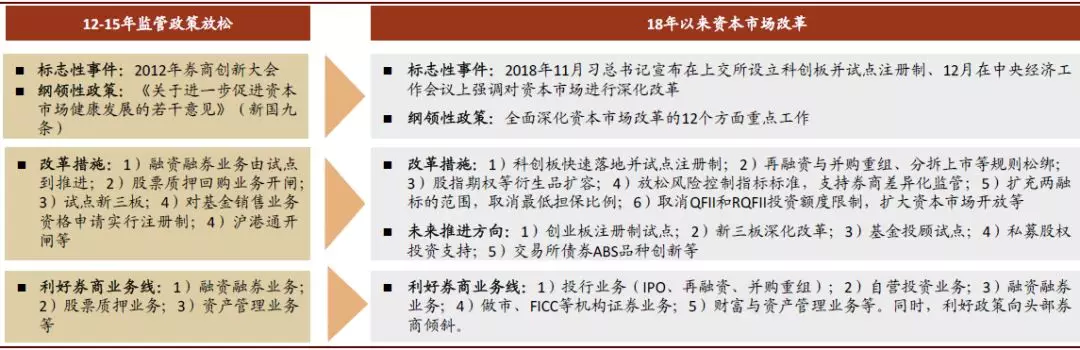

图表: 2018年以来监管周期由逐步放松步入全面深化改革

资料来源:中国人民银行,银保监会,证监会,上交所,深交所,中国金融期货交易所,中金公司研究部

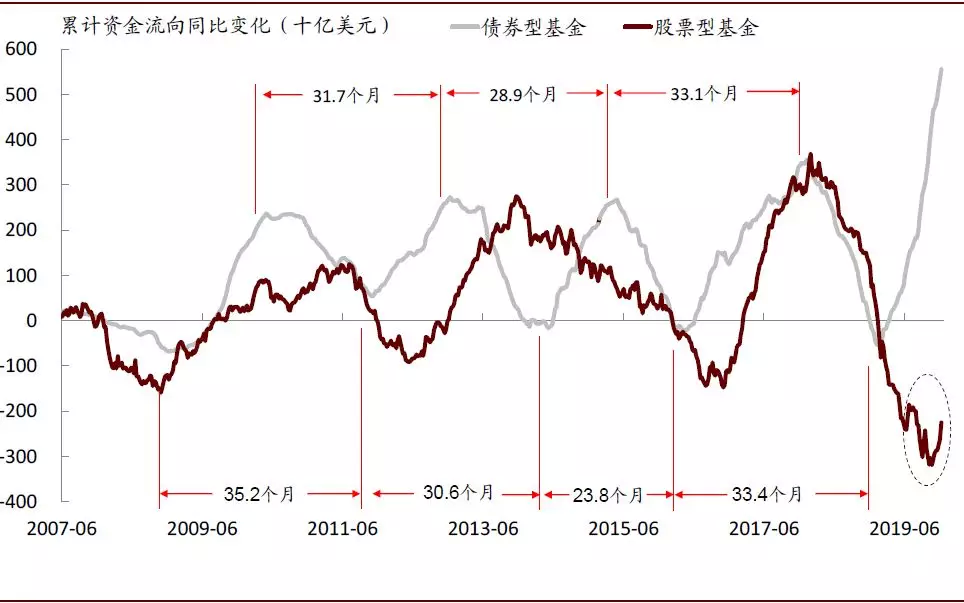

3)货币政策宽松预期或弱于19年初情形,但风险偏好提升带来的资金回流趋势可期、海外资金配置A股仍在持续。

图表: 2019年来,资金持续流入债券、流出股市,当前时期资金开始回流股市

资料来源:万得资讯,中金公司研究部

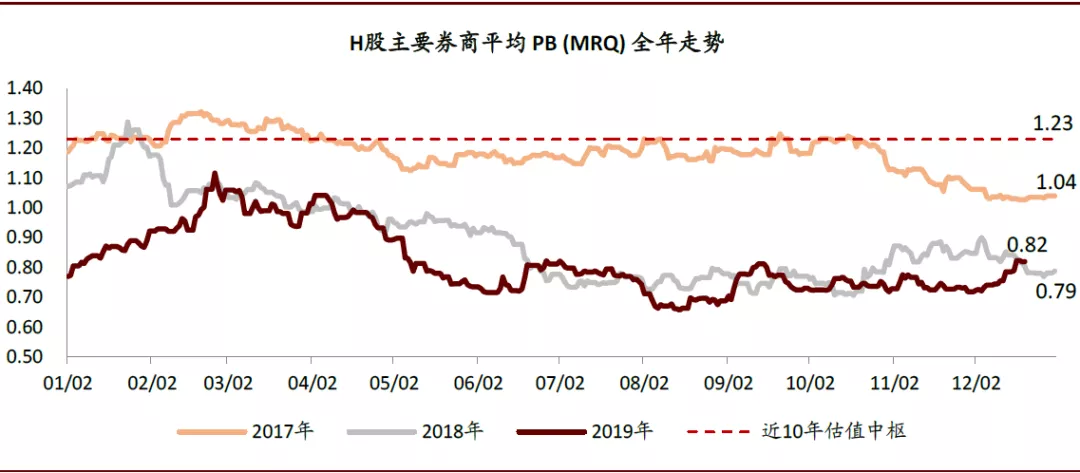

12月中以来估值修复行情已然启动,当前板块仓位和估值仍处历史低位:若假设板块估值有望达到19年初高位,则对应A股券商指数、A股大券商、H股主要券商上行空间仍有18%、18%、36%。

图表: 当前港股主要券商估值水平处于历史低位

资料来源:万得资讯,中金公司研究部;注:行情数据截止到2019年12月20日

中期来看,自上而下的资本市场改革与开放进程有望继续推动头部券商由估值提升到盈利改善

此次改革在市场定位(资本市场在金融运行中具有牵一发而动全身的作用)、市场理解深度(尊重市场发展规律,发挥市场在资源配置中的决定性作用)、改革实施力度(十二个方面全面深化改革,涉及在上市及交易制度、上市公司质量、中介机构建设、中长期资金入市、市场开放等方方面面)以及改革落实效率(科创板从宣布设立到首批25家企业上市交易仅8个月时间)等方面不断超出市场预期。在此轮资本市场改革的浪潮中,证券公司作为资本市场重要的中介服务机构,将迎来市场广度及深度提升下的全面发展机遇,综合实力领先的头部公司受益更明显。

图表: 对比上次监管放松周期,本次的资本市场改革力度更大

资料来源:国务院,中国人民银行,银保监会,证监会,上交所,深交所,中国金融期货交易所,万得资讯,中金公司研究部

图表: 科创板发展历程一览

资料来源:证监会,上交所,万得资讯,中金公司研究部

长期来看,在机构业务、财富管理、产业投行以及以强大中后台建设和领先公司治理为基础的全业务链协同方面具备优势的公司,有望具备长期的alpha

参考海外发展经验并结合ROE提升的两条路径(提升ROA或/及杠杆率):

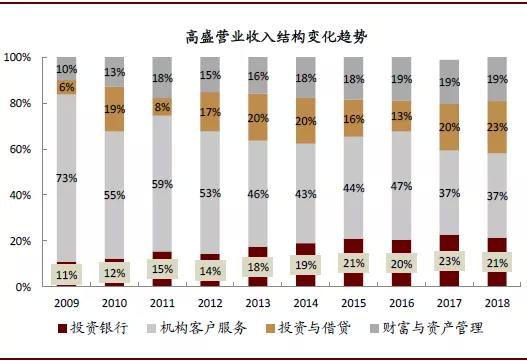

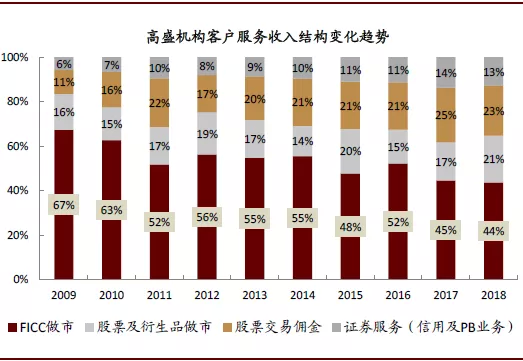

1)在机构化浪潮下,以股票和FICC业务为抓手,持续向基于资产负债表的机构服务业务转型,通过丰富的产品类型及领先的风控能力提升杠杆水平;

图表: 机构业务在高盛收入结构中占比最高...

资料来源:公司公告,中金公司研究部

图表: 其中又以FICC、股票及衍生品做市收入为主

资料来源:公司公告,中金公司研究部

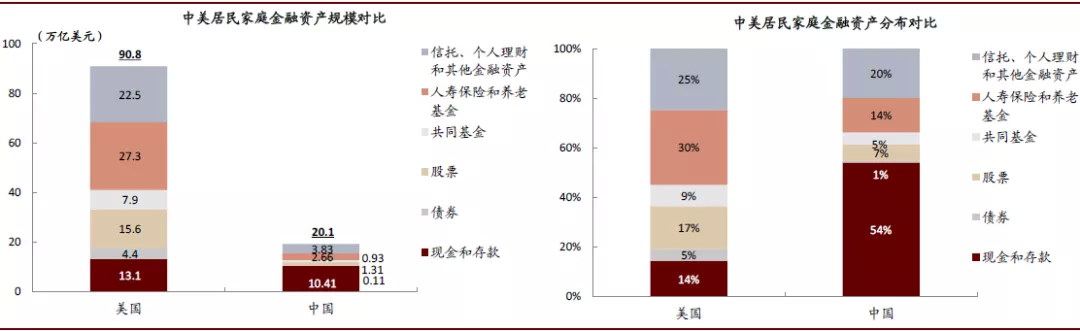

2)财富管理是经纪业务发展的必然之路:相较于跟随市场周期波动的交易量和趋势性下行的佣金率,可持续提升的客户AUM和通过增值服务获得的稳定费率水平是转型关键;

图表: 中国居民家庭从现金&存款向资管产品配置转化的空间较大

资料来源:Federal Reserve Board,中国证券投资基金业协会,银保监会,央行,万得资讯,中金公司研究部;注:数据基于2018年底

3)以科创板为代表的新经济上市制度改革为投行带来增量业务机会、再融资及并购重组的松绑进一步释放市场活力、注册制的试点对于中介机构能力提出更高的要求。参考国际券商,尽管投行业务的收入贡献和利润率水平在集团内部并不突出,但却具备强大的品牌效应、企业获客以及资产创设功能,是综合金融服务功能的重要基础;

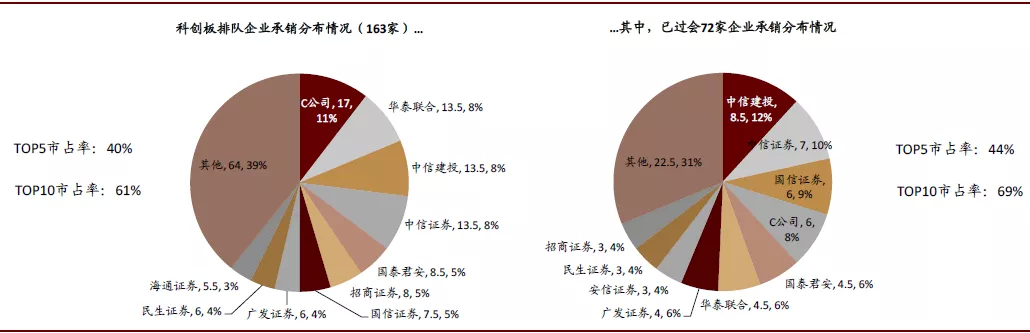

图表: 科创板投行业务呈现出高集中度

资料来源:万得资讯,中金公司研究部;注:统计结果截止到2019年12月20日;当两家券商作为联席承销商时,各按0.5计数

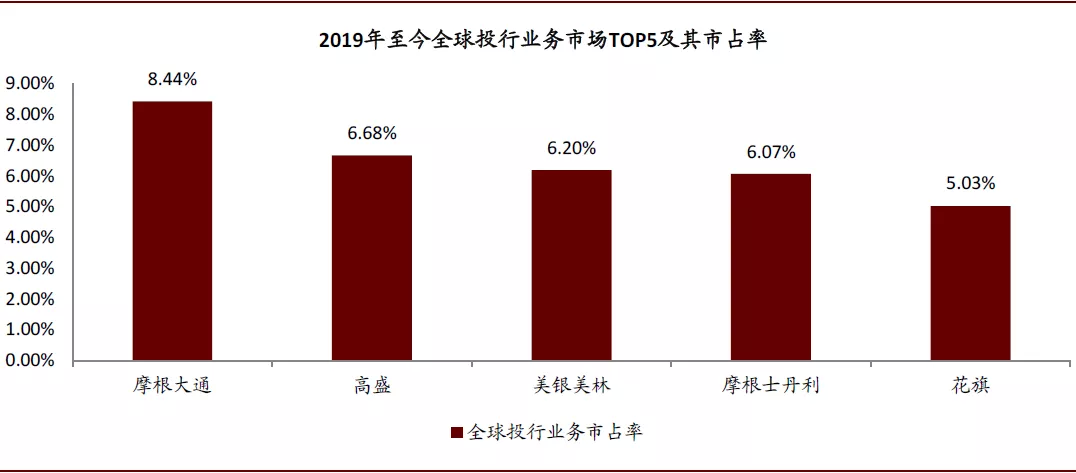

图表: 前5大金融机构占据全球投行业务市场超过30%的份额

资料来源:Dealogic,GlobalCapital,中金公司研究部;注:排名以投行业务收入为基准,含并购项目收入、股权承销项目收入和债券承销项目收入三部分,数据截止到2019年12月20日

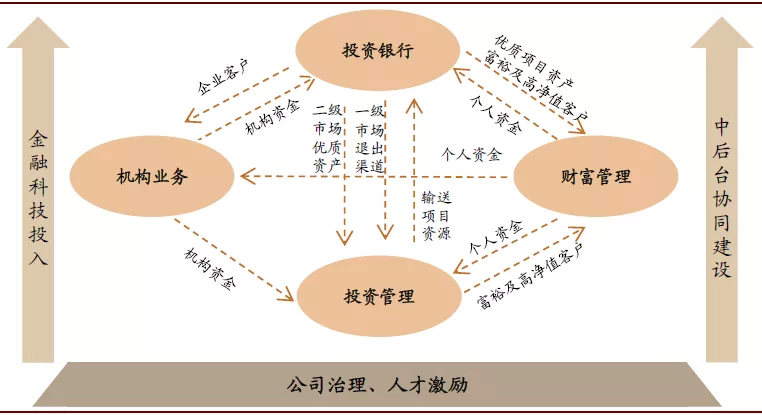

4)在领先的中后台建设、公司治理及员工激励支持下,各业务线之间形成有效协同(如投行可为机构业务带来公司资源、并向WM推荐高净值客户;PE业务可向投行输送优质项目资源;WM与投行/机构服务/资管互为资金与资产端等),提高公司运营效率并打造内部市场业务的良性循环、提高业务模式竞争壁垒。

图表: 全业务链协同打造商业模型壁垒

资料来源:公司公告,中金公司研究部

2020年证券行业盈利预测

中性假设下,我们预测2020年证券行业归母净利润+9%YoY至1024亿元(注:我们采用合并券商加总口径、大于协会母公司口径,行业预测详见下图)。

图表: 中性假设下,预计2020年证券行业收入+4% YoY、净利润+9% YoY

资料来源:万得资讯,证券业协会,中金公司研究部 (采用证券公司合并报表口径)

风险

股/债市场大幅波动、交投清淡、市场改革不及预期。

(编辑:宇硕)