本文源自微信公众号“Wind资讯”。

Institutional Investor 评出的芯片行业顶级分析师 Stacy Rasgon,在2009年7月首次发表对芯片行业的报告时,大概没有想到芯片行业在接下来的十年会发生天翻地覆的变化,成为近十年来市场表现最好的行业。

展望2020年,摩根士丹利和摩根大通对芯片行业却分别给出了两个极端的预测。

美国芯片股的十年牛市

Stacy Rasgon 回忆道:“我在发布芯片行业报告的时候,正处于行业底部,并给出负面的看法。而就在报告发布后的六周后,芯片股开始大涨。”

2009年,美联储等大央行开始救市,一切都很快从金融危机中恢复,但芯片行业与其他任何行业都不同。费城半导体指数在2009年就已经从2008年的低点上涨了一倍!

Stacy Rasgon 说:“当时,突然之间,很多公司都接到了巨大的订单量,却不具备相应的产能。交货期即从下订单到拿到产品的时间延长到25周。”

接下来的故事众人皆知,在近十年里,芯片公司在众多新尖端芯片制造商脱颖而出,成为跨行业和地区表现最好的行业,通过互联网连接设备的普及成为经济的支柱。移动网再到下一代人工智能,半导体成为时代的基础产品。

Wind

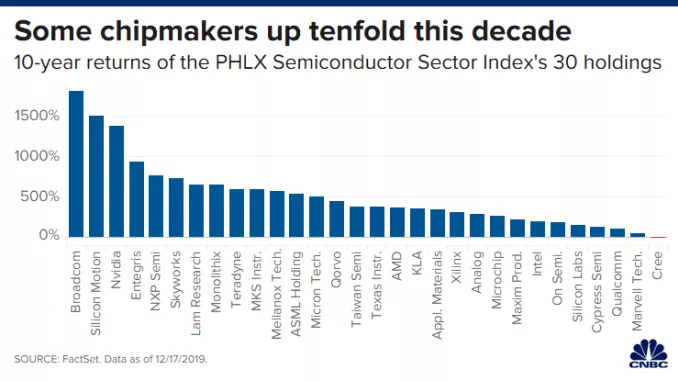

数据显示,费城半导体指数近10年涨幅远远超过了同期的标普50指数。其成分股中,博通在2009年上市,当时股价不足15美元,近一月最高股价为331.20美元,涨幅超过20倍。美光科技2008年低点为1.59美元,上周五收盘价为55.06美元,涨超30倍。跟踪美国25大芯片股的VanEck

Vectors Semiconductor ETF 近十年的收益率也达到了400%!

VanEck 高级产品经理 Michael Cohick 说:“考虑到新兴技术在计算、存储和增强连接方面的前景,该行业似乎正受益于投资者的乐观情绪。”

十年前,美国的芯片制造商就在危机中学会了精简生产,提高产能规划和设备支出。一些芯片制造商向定制业务转变,而另一些则转向外包以降低成本。

十年间,美国诞生了数家世界级的大科技公司,例如苹果和亚马逊,这些大公司对更加便宜芯片的需求增加。芯片行业通过合购等方式整合销售能力,提高设备利用效率,获得巨大成功。

2011年,Applied Materials以42亿美元收购了Variant Semiconductor Equipment 。2012年,Lam Research 以33亿美元收购了Novellus Systems。后来,NXP半导体公司斥资近120亿美元收购了竞争对手Freescale Semiconductor。

2015年,博通花了370亿美元与Avago Technologies合并,成为芯片行业史上最大并购。近年来,随着个人电脑销量和智能手机需求的下降,博通已经成功地将其核心业务转型为云数据中心网络和人工智能定制处理器。

经过了10年的高增长,华尔街仍然看好世界级的芯片龙头博通。在受访的33位分析师中,有21位给予博通买入评级,12位给予中性评级。摩根大通表示,博通快速增长的定制处理器业务每年将从谷歌、富士通和英特尔(INTC.US)带来10亿至20亿美元的收入,因此被称为摩根大通2020年首选芯片股。

不过,在2019年,美国芯片股经历了一次看似势不可挡的反弹,上涨57%,创下2009年以来的最好年景。只不过,今年以来大多数芯片公司基本面黯淡,叠加了更多宏观面的不确定性。

Stacy Rasgon 也说:“从根本上讲,这是最糟糕的一年。从收入的角度来看,美国芯片公司实际上正处于金融危机以来最大的半导体衰退期。近期的上涨非常非常不同寻常。今年的上涨,主要是靠消息推动的。”

美国芯片行业的未来

高盛称,美国的大多数顶尖芯片公司都有较多中国客户。Evercore ISI 认为,中国购买了全球35%的芯片。2019年以来,美国芯片公司由于重重阻碍,已经不能更好的将芯片顺利销往中国。而与此同时,中国国产芯片替代正逐渐暂露头角。

5G 是美国芯片公司最确定的前景。

SunTrust 分析师William Stein 写到:至于2020年,美国芯片公司基本面可能略有好转,但股价还是会继续涨。

摩根大通的芯片分析师Harlan Sur 认为,芯片制造商已经进入一个更稳定、周期性更小的增长阶段,其特点是年收入增长率从低至个位数。

摩根士丹利或许是华尔街最看空芯片行业的,其分析师Joseph Moore认为,2019年的基本面比其的谨慎看法更糟糕,但股价却无视了基本面,也就是说,在2020年,芯片行业没有太大的上升空间。”

西方不亮东方亮

国盛证券认为,从近两年的华为事件看,芯片国产替代是大势所趋。芯片生产工具被ASML垄断,2018年,ASML光刻机产量只有20台,其中台积电拿下10台,三星电子6台,英特尔3台,剩下最后的一台被中芯国际抢到。而ASML 背后的大股东分别有三星、英特尔和台积电。

ASML 发言人表示,中国订购的产品一再延迟交货,是因为该公司需要遵守瓦圣纳协议,但也不想让中国及其中国客户对此失望不满。

国盛证券在研报中称,光刻机领域确实有明显的短板,但是随着国家经济实力、科技实力和国际地位的提高,国际重要科技公司的合作力度与自己科技实力的提升都会更有保障。ASML确实没有充足的理由放弃中国这个市场。虽然短期半导体行业的股价会略有波动,但是长期坚定看好。

方正证券在研报中称,半导体设备是芯片制造的基石,国产化亟待突破。半导体设备支撑电子信息产业发展,2018年销售额约640亿美元,日美荷占据前十大设备制造商地位,垄断了90%市场份额。我国本土产线半导体设备国产化率仍处于较低水平,整体水平不足15%。缺“芯”之痛不可重演,产业链支撑环节半导体设备国产化势在必行。

2018年存储芯片出货占全球集成电路35%,用于存储芯片的设备投资占总市场55%。截止2019年9月24日,长江存储64层NAND与合肥长鑫DRAM相继投产,中芯国际、华虹、华力微等晶圆厂也进入扩产周期,产能爬坡有望拉升国产化率以降低整线采购成本。同时制造厂与设备制造商有望构建新合作模式,国内半导体设备商利用紧密贴合客户加大技术创新和服务。