本文来自微信公众号“EBoversea”。文中观点不代表智通财经观点,原文标题《中国软件国际:华为鲲鹏加快云智能业务放量,IT服务龙头再次崛起》。

文章摘要

携手华为打造AI创新中心,为华为鲲鹏产业推进奠定基础

我们于2019年12月17日参加中软国际(00354)-华为云创新中心活动,公司进入首批华为鲲鹏凌云伙伴计划,基于各自优势资源及能力,整合国内现有芯片、软件、终端等产业资源,建设数字经济产业高地。公司凭借优质IT服务及丰富行业应用优势,携手华为共同组建团队打造AI创新中心,激活鲲鹏产业生态,也为公司与华为鲲鹏产业的进一步有机融合奠定基础。

IT服务龙头携手华为鲲鹏,加快云智能业务放量

华为鲲鹏生态发展尚在初级阶段,需要大量IT工程师开展平台、中间件、工具集、行业应用等适配工作。中软国际作为国内最大的IT服务企业以及华为云同舟共济型合作伙伴,对标国际巨头埃森哲,公司沉淀的产品方案能力开始兑现,受益于华为鲲鹏云在全国各省市的逐步推进,其云智能业务有望加快放量,我们预计2021年云智能业务在整体收入占比有望扩大至25%以上。

华为业务企稳叠加其他客户放量,驱动传统外包业务恢复稳健增长

受外部环境扰动影响,华为大客户外包业务利润及收入表现先后出现短期波动;伴随调整期结束,华为外包业务有望于4Q19企稳,20年恢复健康增长。同时公司在平安、BAT、微软等客户供应链份额有望继续提升,叠加AIA、渣打、GE等种子客户培育放量,公司传统外包业务有望恢复双位数增长。

估值与评级

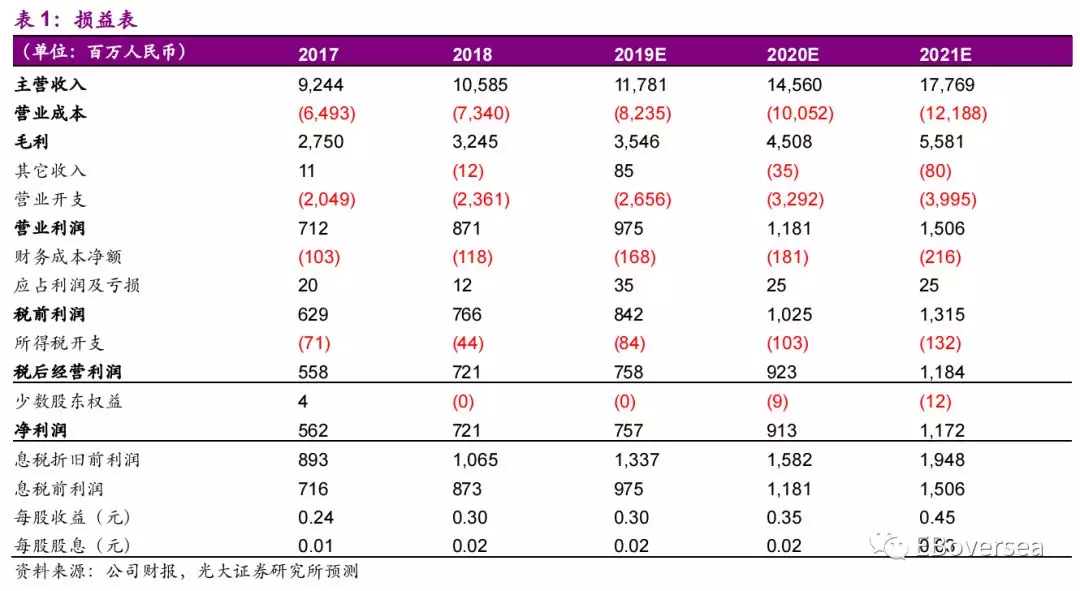

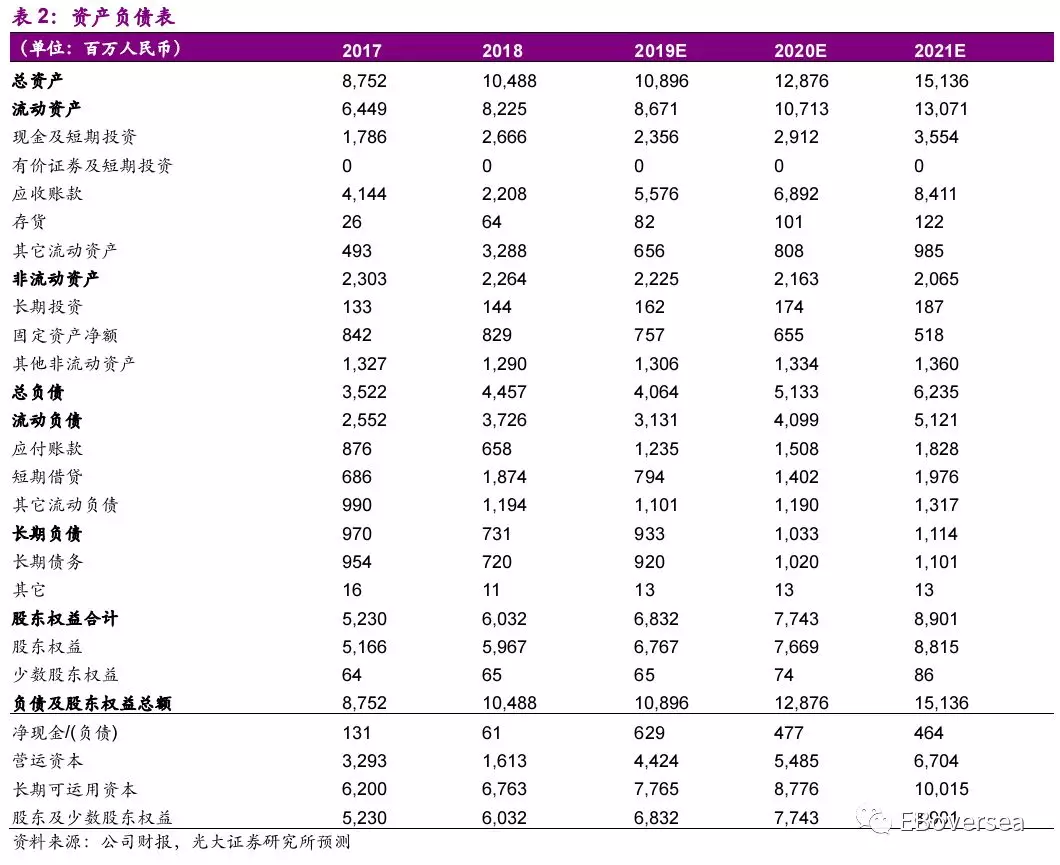

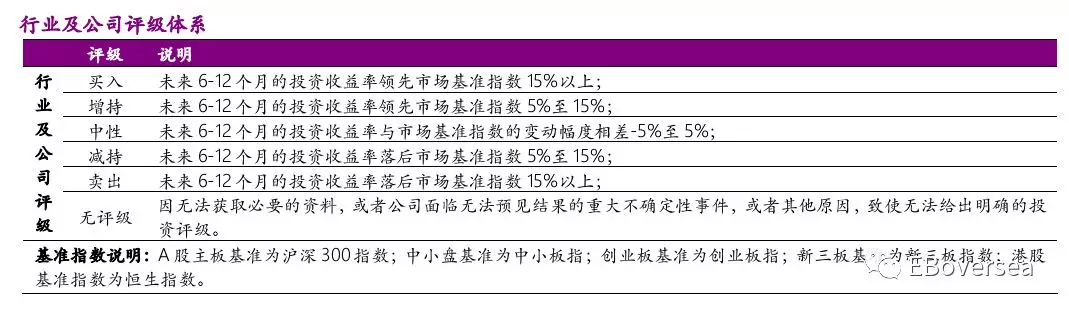

鉴于公司华为外包业务逐步企稳、云智能业务加速放量,分别上调19-21年净利润预测1%/9%/12%至7.6/9.1/11.7亿元人民币,同比增速分别为5.8%/20.6%/28.3%,对应18-21E CAGR约18%。传统外包业务恢复较快增长、叠加云智能业务放量,公司整体业绩有望于20年重回快速增长轨道;受益华为鲲鹏生态推进,公司云智能业务高速成长性、确定性更有保障,参考公司传统外包业务主导时期的历史PE估值区间9-16倍,后续平台化、云端转型顺利兑现有助公司估值提升,给予20年1.0倍PEG(18倍PE),上调目标价至7.1港币,维持“买入”评级。

风险提示:IT服务行业竞争加剧;云业务及JF平台发展不及预期。

附录

(编辑:李国坚)