本文来源“华尔街见闻”。

隔夜(12月16日)标普500指数、道琼斯工业平均指数和纳斯达克综合指数均录得历史新高,2019年预计以逾二成的涨幅收官。

不过,2020年美股大盘表现恐怕难再延续2019年的强劲,高盛上周再次警告:明年美股面临一大风险——企业回购股票剧减。这是最让客户担心、也持续最久的问题。

01 摩根士丹利:这波大涨主要靠央行流动性

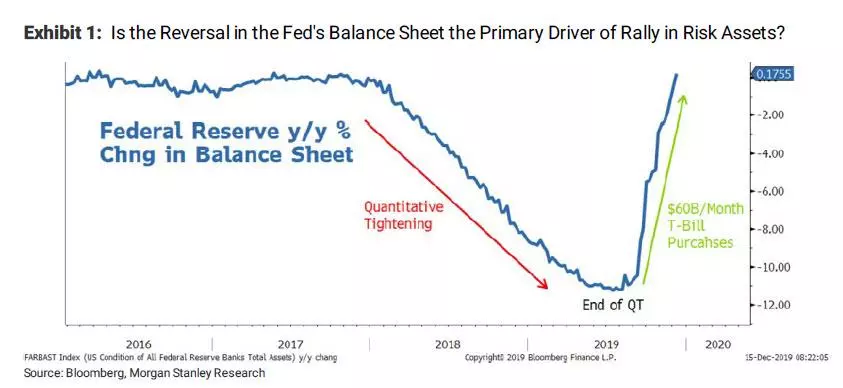

摩根士丹利美国首席股票策略师Michael Wilson 指出,虽然最近市场情绪有所改善,但全球主要央行的流动性释放才是构成最近美股市场大涨的主要因素。

Wilson指出, 全球三大央行每个月近1000亿美元的资产负债表扩张(美联储600亿、欧央行250亿、日本央行150亿)所带来的流动性过剩为市场上涨提供了足够的动力。

此前,美联储宣布计划在年底通过回购操作提供4900亿美元(约相当于3.5万亿人民币)的流动性。Wilson指出美联储缓解年终“钱荒”,降低回购市场波动性的行为实际上导致了风险资产市场波动性的降低。

Wilson称虽然其无法量化央行流动性支持对于资产价格的确切影响,但其相信这种操作正在抑制风险资产市场的波动性,考虑到公司整体业绩的疲软,这种波动性的降低吸引更多新资金的涌入,推高了资产的价格。

02 高盛:2020年美股有个大麻烦

虽然看涨美股,预计明年标普500会涨7%,但高盛认为,明年美股面临一大风险:企业回购股票剧减。

高盛在上周的周报中强调,十年来,股票回购下降都是股市的风险。今年美股回购总额将减少15%至7100亿美元,明年将在此基础上进一步下滑5%。而假如明年的降幅超出这一预期,可能导致每股收益(EPS)的增速放缓,波动增加。

报告指出,根据客户的反馈,回购是最让客户担心、也持续最久的问题。

据高盛测算,过去15年,标普500中等成分股公司的EPS平均增长2.6%。如果回购减少,这个增幅可能就会被抹平,降至零。

这不是高盛本季度第一次警告美股回购的影响。高盛10月发布的报告称,今年二季度,标普500股票回购额仅有1610亿美元,较一季度减少18%。

当时高盛发现,回购放缓是企业公司支出下降这一大趋势的一部分,而这一趋势源于贸易不确定性和全球增长停滞令市场承压。今年上半年企业现金支出总额同比下降4%,高盛预计全年将下降6%,创2009年以来最大年度降幅。

股票回购是美股牛市的一大支撑,回购让可流通股票减少,可能刺激股价,提升股票收益。美股企业的股票回购价值去年达到约8000亿美元,创历史新高。但一些美国议员认为,回购不但没有惠及多数民众,只让股东和企业高管得利,而且限制了企业在研发、提高薪资、员工培训、退休金等方面重新分配利润的能力。

03 未来更多机会在小盘股?

在美国经济持续十年扩张后多项宏观指标增速放缓、企业盈利能力难以为继、贸易风险无法彻底消除的背景下,2020年大盘表现恐怕难再延续2019年的强劲。

当然这并不是说2020年美股市场将大幅下跌,相反,美股依然能维持小幅上涨,但这并不是基于估值的扩张,而是建立在较高的收益上。

在疲软的增长环境、较低的利润率及盈利预期下,明年美股大盘股的回报率可能比较有限。相比之下,能够展现增长能力的小盘股或更能得到市场亲睐。换句话说,选股能力变得更为重要。

一些全球性的、长期的主题或许能带来更多投资机会,诸如能源转型的概念。未来十年用于减少温室气体排放的开支必须增加到至少2万亿美元/年的规模,这笔资金将由政府财政、消费者和企业共同承担,因此能源转型概念的企业可能受益,诸如从传统发电资源转化为可再生能源的企业将获得丰厚的利润增长。

同样的,汽车行业也将面临类似转变,电动汽车的趋势依然是长期的,只不过优胜劣汰下产品本身的吸引力决定最终需求。(编辑:刘瑞)