本文来自微信公众号“Kevin策略研究”,作者:刘刚 董灵燕。文中观点不代表智通财经观点。

中金策略今天发表了最新一期海外策略专题报告,首页要点如下。

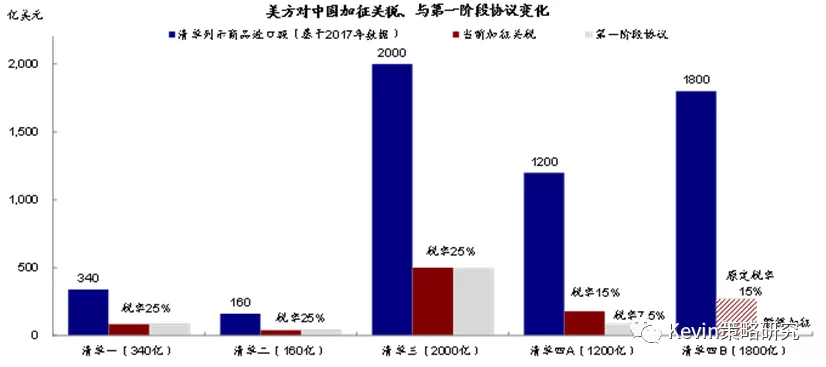

根据中方和美国贸易代表处(USTR)声明,中美双方已就中美第一阶段经贸协议文本达成一致。据美方表述,原定于12月15日加征的~1800亿美元商品关税将暂缓,9月1日加征的约120亿美元关税税率从15%降至7.5%,而此前三批合计2500亿美元(340亿美元、160亿美元、2000亿美元)商品25%的关税维持不变。相应的,中方将在2017年基础上,未来两年新增购买总计2000亿美元商品和服务,集中在制造业、能源、农业、服务四个领域上,其中农产品购买总规模预计320亿美元。

尽管这一协议文本没有此前媒体报道和预期的那么积极,但整体上避免了进一步升级的尾部风险,且实现了一定程度上的“降级”。结合中金宏观的分析,我们认为从海外市场和资产视角可能带来以下影响。

阶段性消除市场不确定性和尾部风险:稳预期、降风险

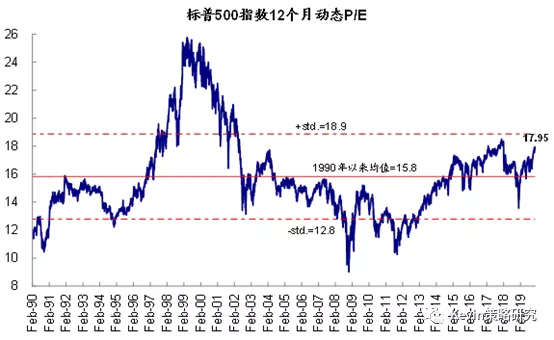

对海外市场而言,10月中以来风险资产整体的积极表现和全球资金回流风险资产的一个主要原因便是对中美贸易谈判相对乐观的预期,这也是为什么一旦出现负面报道和变数后,美股与主要海外市场便会承受明显压力的原因。因此,在市场本身估值偏高、计入预期“饱满”的状态下,我们最担心的便是类似贸易摩擦再度升级对市场带来冲击的尾部风险。

不过,幸运的是,近期诸多重磅事件都在朝着积极的方向演变,如12月美联储FOMC会议(如期按兵不动,进入观察期,下调“散点图”)、英国大选(保守党大比例获胜、消除“硬退欧”风险)、特别是中美就第一阶段协议文本达成一致,原定12月15日的关税暂缓。因此,尽管未来仍可能存在变数和挑战,但短期内,海外市场和风险资产面临的不确定性和尾部风险被阶段性消除了,起到了稳预期、降风险的作用。

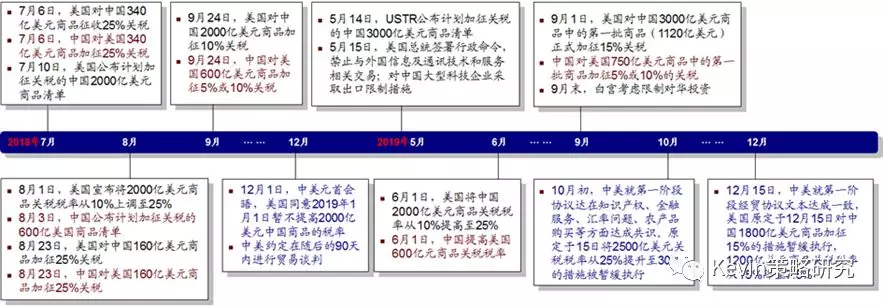

中美贸易摩擦进展时间轴

目前加征关税情况与第一阶段协议变化

标普500指数12个月动态P/E回升至~18倍,高于1990年以来的均值

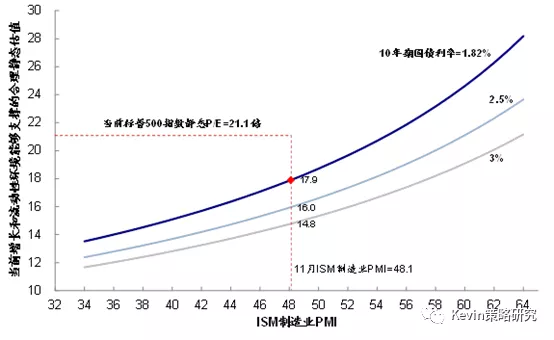

标普500静态P/E高于当前增长(PMI)和流动性环境(10年期国债利率)能够支撑的合理水平

若贸易摩擦降级能够持续,也有助于缓解美国增长的下行压力,甚至推动制造业库存和投资周期更快地企稳与修复

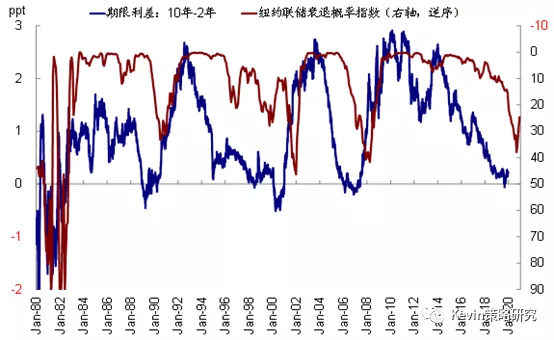

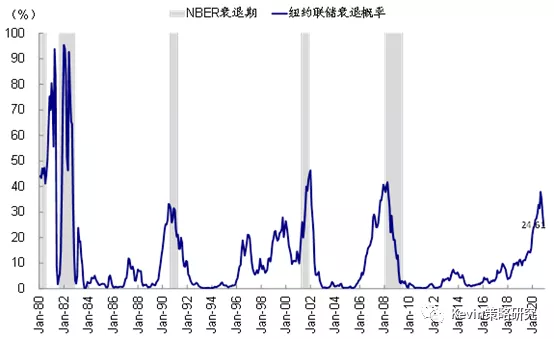

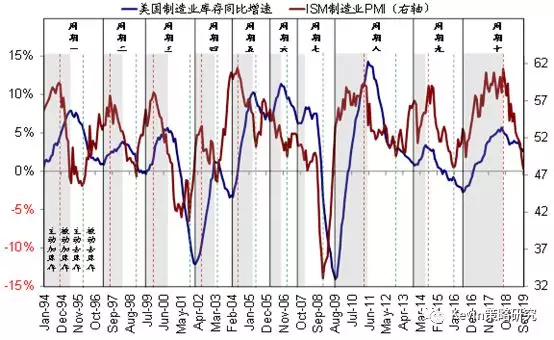

2019年以来,随着贸易摩擦延续和全球增长放缓,市场对美国衰退风险和美股的担心不断升温,而美国也的确没能独善其身,其ISM制造业PMI也降至金融危机以来最差水平。这一担忧在年中美债收益率曲线倒挂时一度达到顶峰。

不过,在制造业和外需链条非常疲弱的背景下,得益于美联储年内三次“预防式降息”和美债利率近100个基点的回落,对利率敏感增长领域如房地产和耐用消费品都出现改善,这缓解了美国短期的衰退风险,使得近期美债收益率曲线重新转正并再度陡峭化、银行股带领价值股明显跑赢等。因此,在这一背景下,如果贸易条件也能够持续缓解的话,对缓解美国自身增长的压力也将有一定帮助,特别是外需和海外收入敞口较大的板块,如半导体、科技硬件和汽车等。

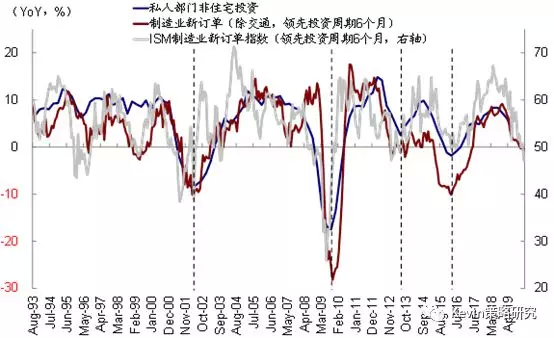

贸易摩擦的深远影响在于对企业投资意愿的打压以及逆全球化对利润和回报率的损害,目前已经有所显现,三季度美股capex增速已经转负,为2017年以来首次。如果按历史经验,美国此轮去库存和投资下行周期明年二季度或达到历史较低水平(参考2020年展望《水往低处流》专栏一:全球投资与库存周期))。因此,如果贸易摩擦降级能够持续,也将有助于制造业库存和投资周期更快地企稳与修复。

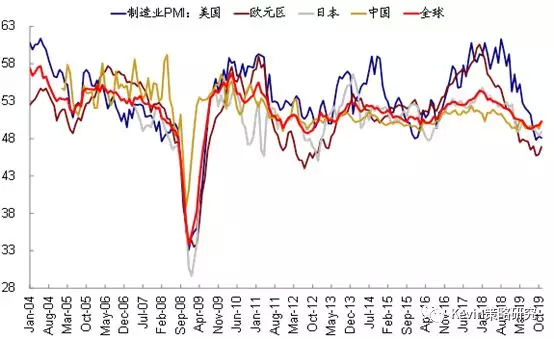

年初以来,主要经济体增长动能进一步走弱,美国ISM制造业PMI一度创金融危机以来新低

年初以来,房贷利率下行,美国新屋销售和成屋销售同比增速均出现明显改善

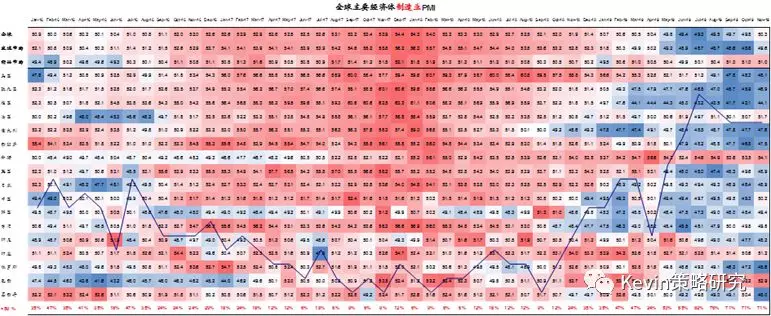

全球制造业PMI矩阵:超过七成的经济体进入收缩区间

经过7~10月3次预防式降息,美债收益率曲线已经重新陡峭化

纽约联储模型测算的衰退概率也持续下降

美国投资周期从2018年三季度开始下行

制造业库存增速也从2018年三季度开始下行

对海外资产价格的影响:利率下行受限;“水”继续往“低处”流

对于海外市场和资产价格,我们认为贸易摩擦“降级”如能够持续,或将带来以下影响:

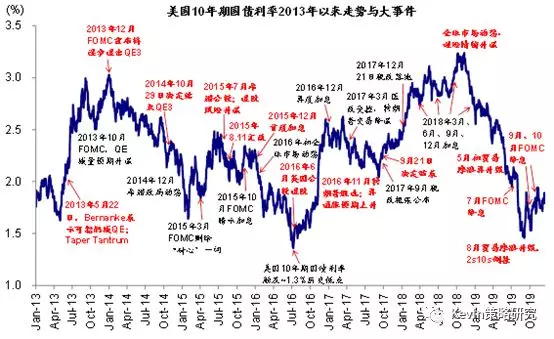

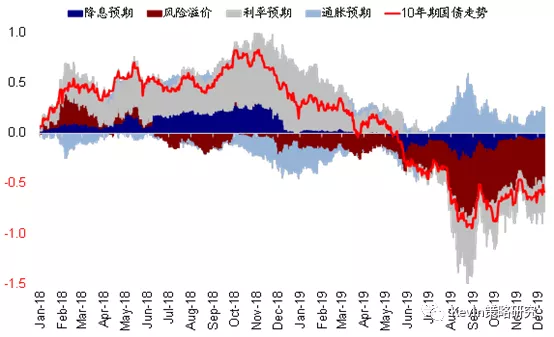

利率下行将会受限,甚至存在上行风险。美联储在12月FOMC会议中进一步明确“中周期调整”预防式降息暂停并将进入政策观察期(《“价”变进入观察期,“量”变影响更重要》),因此,贸易摩擦降级如果能够持续,改善风险偏好甚至增长预期的话,都或将使得2019年主导海外资产价格表现的利率大幅下行趋势难以再现、甚至存在上行风险,这也是我们在2020年展望《“水”往“低处”流》的主要判断。从目前对10年美债利率的因子拆解来看,目前降息预期已经基本降至零附近,风险溢价相比此前也明显回落。

在此背景下,直接受益于利率下行的资产,例如在2019年海外资产中明显领跑的债券、REITs、黄金等都可能因此受到一定影响;而单纯的估值中枢抬升可能也将受限。此外,从股债之间资金的轮动和配置情况看,两者的背离幅度和持续时间也都到了历史非常极端的情形。

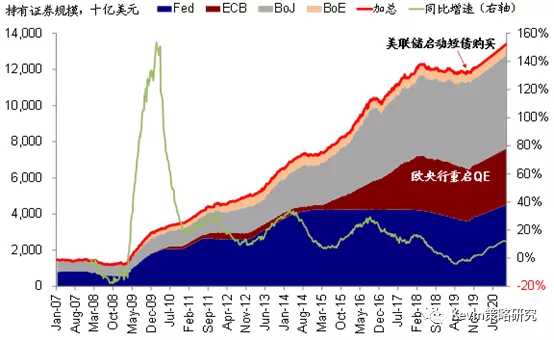

“水”继续往“低处”流;资金配置/估值低估、且存在更大边际改善空间的市场与资产或更受益。尽管货币政策进入观察期使得利率“价”的变化短期内难以再现,但“量”的影响仍在继续。得益美联储扩表(每月600亿美元)和欧央行QE操作(每月200亿欧元),全球流动性改善是当前的一个大背景,美联储持有证券规模较9月底已经增长1115亿美元,近期全球主要市场都出现明显资金回流。

“水”的增多,将更加有利于那些配置比例和估值较低的市场与资产,如价值周期股,及欧洲和部分新兴市场等,这也是为什么近期全球资金流向持续回流欧洲和部分新兴市场(如中国和韩国等)。相比之下,预期计入更为充分或者估值偏高的市场可能缺乏足够弹性,如美股市场。

因此,从配置思路上,如我们在2020年展望中强调的,相比2019年以利率下行为主线,2020年我们建议更多从流动性改善的逻辑去寻找配置方向,基本面和政策/政治环境存在边际改善空间,同时处于资金和估值洼地的资产/市场可能具有更高的配置价值。我们维持对未来3~6个月的资产配置建议为:股票>农产品>黄金>利率(短端>TIPS>长端)>信用>资源品;不同市场间:欧洲>日本>美国;对于新兴市场,部分弹性大特别是出口导向型的新兴经济体将具有更高的弹性。

美债利率走势与主要大事件

美债利率分解:目前降息预期基本衰减至零;风险已经也明显收敛

继此前持续流出后,近期股票型基金的资金流入边际上开始增加

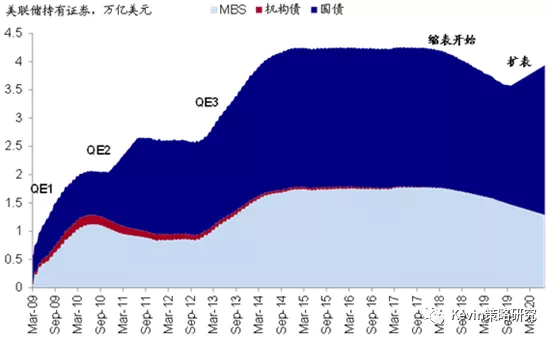

美联储10月中旬开始扩表,每月600亿美元

主要央行持有证券规模同比增速已经转正

此前经历持续流出的发达欧洲近期转为流入

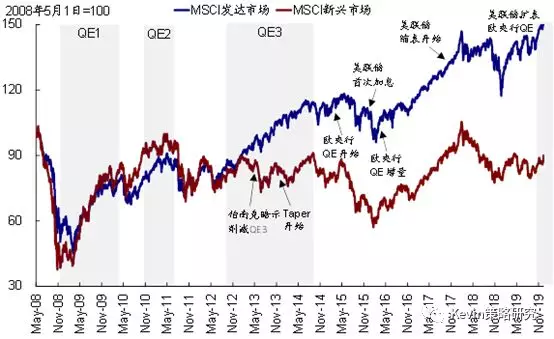

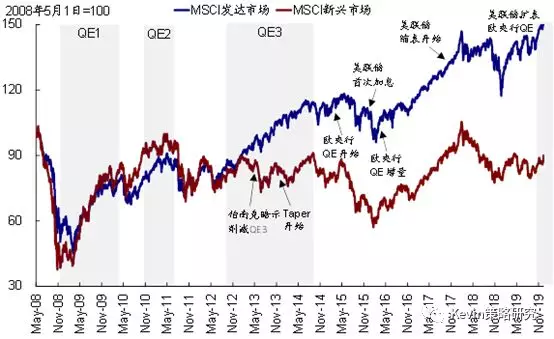

历史上美联储QE阶段对权益类资产有支撑

QE开始后,主要市场利率反而上行

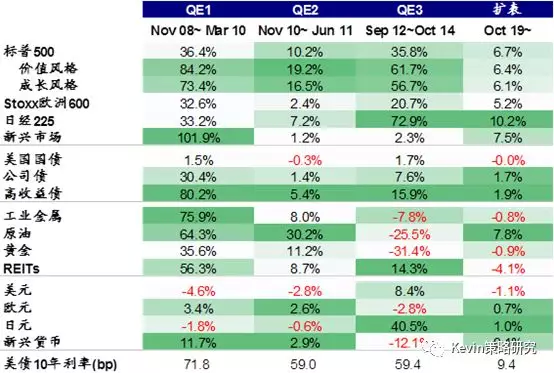

历次美联储资产负债表扩张时的主要资产价格表现

(编辑:孟哲)