本文源自“市川新田三丁目”微信公众号,作者:王为,翻译自Kevin Muir的Not Positioned for this Possibility一文,本文观点不代表智通财经观点。

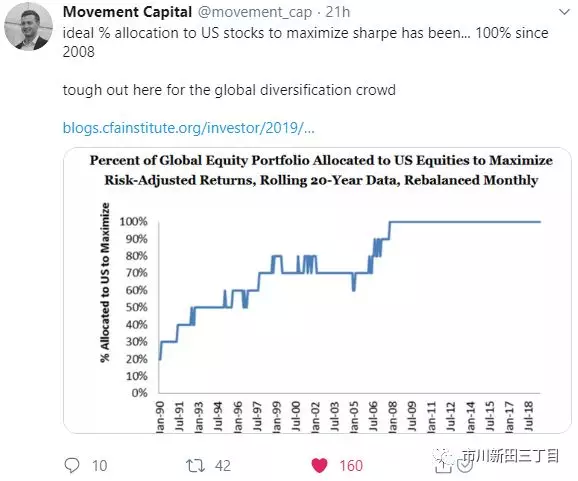

前两天,我哥们——Movement Capital公司的Adam Collins在推特上转发了cfainstitute网站上一篇非常有意思的文章,对此我觉得应该写点啥。

该文的标题是“对非美股票市场的多元化投资及其带来的问题”,作者是cfainstitute的Ford Donohue,这篇文章写得是如此之好,我只想说“为啥不是我写的呢?”。

先从开篇第一段开始好好研读一下这篇文章:

“很多美国投资者之所以配置美国以外的国际股市是因为他们认为,这样做可以在不牺牲长期回报的前提下分散投资组合的风险。”

过去50年里在投资组合中配置美股以外的其他国家股票可以在提升整体回报率的同时降低投资组合收益的波动率,这没啥新鲜的。但是,在下文中Ford开始与传统的投资组合管理理念有分歧了。

“虽然该策略在过去几十年是有效的,但是全球经济形势的发展趋势改变了美股和非美股票市场之间的关联关系。如今,在明晟非美发达国家股市指数和明晟ACWI美国以外全球股市指数中占有很大比重的很多发达国家的股票资产很难说在分散风险方面会给投资组合带来什么益处。”

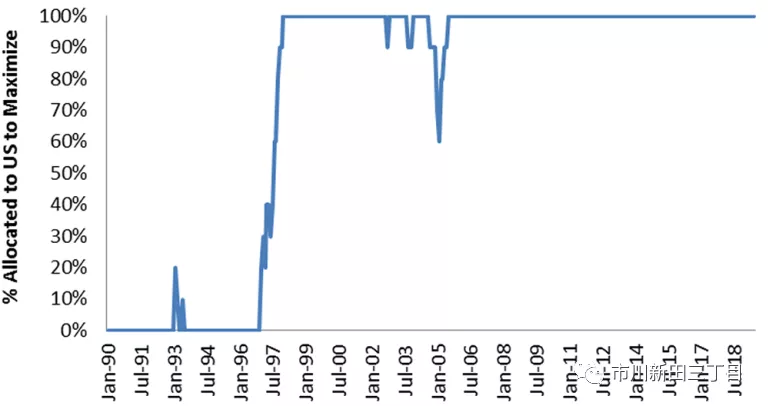

为了证明其观点的正确,Ford拿来一张图,显示的是过去几十年里在一个由美股和非美发达国家股票(欧洲、大洋洲和远东区域)共同组成的投资组合中美股投资的占比应达何种程度才能确保整个组合每年的投资回报率达到最大化:

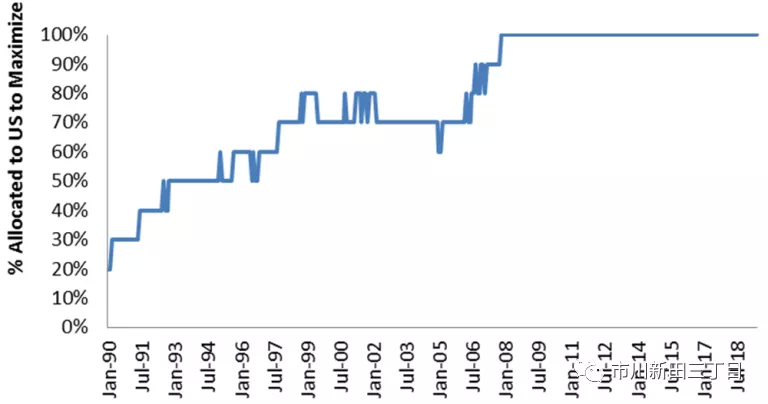

我就知道有人会抱怨,“没错,但是在投资组合中配置非美发达国家股票这一做法的核心是在确保组合回报率不降低的同时降低组合的收益波动风险,而该图没有表现出这一点。”说得有道理,这就是为啥Ford会作出调整的原因了,下图体现的是对投资回报率进行风险调整后美股投资应占的比重。

好好琢磨一下这张图到底表达了什么意思。

该图要说的是:自2008年金融危机以来,在美股投资组合中加入非美发达国家股票的做法不但导致整个组合的回报率出现下降,最重要的是,风险调整后的回报率也下降了。

你们可能会说,“那又怎样?这不是明摆着的吗?”

没错,人人都知道美国股市是过去十年唯一值得投资的去处。

那些逆潮流而动的人迎来的是啥?

投资组合经理眼馋“估值便宜”的欧洲股市?可以投跟踪smart beta标准普尔500指数的基金啊。有大佬说日本小盘股值得一投?有人身在中西部的休闲农场里,却还在时不时地给Seeking Alpha网站投稿写如何看好日本股市的投资建议,毕竟日本小盘股的估值现在变得更低了。专投新兴市场股市的投资经理在CNBC频道上说的话听上去挺有道理?那就低调一点以免他老板突然想起来他们是在美国以外的国家里搞投资。

真相是每个人都知道美国股市是过去十多年中唯一值得投资的地方。但我没想到的是,我奶奶前几天给我打电话抱怨说我不应该推荐她在投资组合里加入一些新兴市场国家的股票,她对我的回答不满意所以开始在推特上喷我。

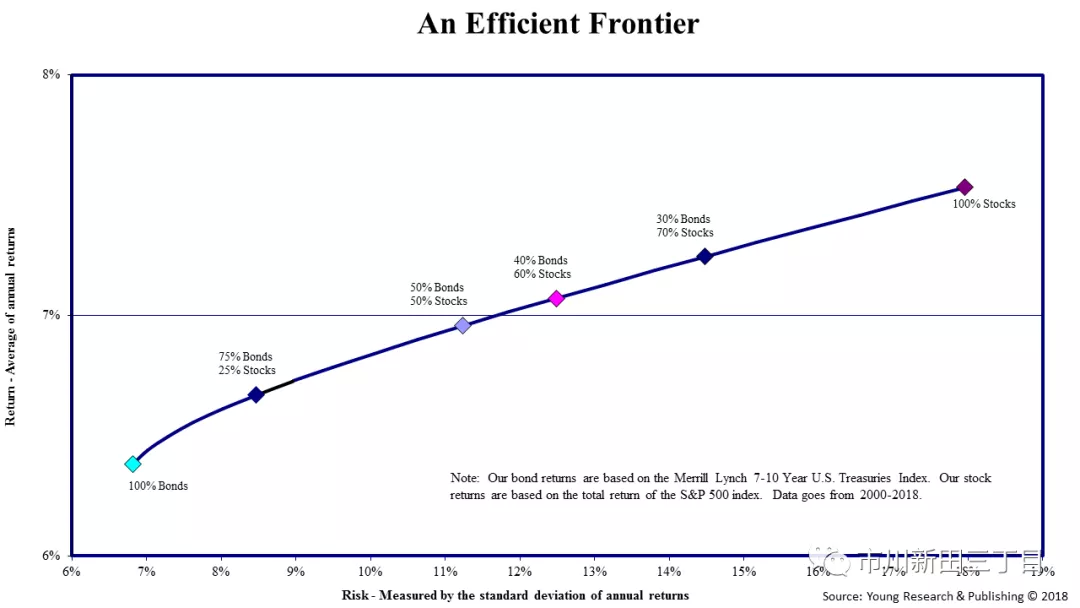

这些图最神奇的地方在于其清晰地显示了我们直观上能看到的所有东西。有效边界似乎已经变动到了这样一个程度,即在被问到整个投资组合中美股的配置比率应该是多少时,答案只有一个:“全仓”。

有效边界投资理论由诺贝尔经济学奖获得者Harry Markowitz于1952年开创,是现代投资组合管理理论的基石。

在投资理论中有一个假设认为投资的风险越高,未来的潜在回报也越高。反过来,如果投资者所承担的风险越低,那么投资回报率也越低。根据Markowitz的理论,一个投资组合可以通过精心安排从而在风险和收益之间达成完美的平衡。这个经过优化的投资组合并不是简单地在组合中加入高潜在回报或低风险的资产,而是旨在寻求在风险一定的情况下潜在回报率最高的资产或回报率一定的前提下风险水平最低的资产。一系列风险值和预期回报率所对应的点连接起来就被称为“有效边界”。

假设一个投资者的风险承受度很高,追求投资的高回报率,根据有效边界理论,该投资者应该选择位于有效边界右侧的资产,有效边界右侧是被认为有可能带来很高的潜在回报率同时风险度也较高的资产,很适合风险承受度很高的投资者。反过来,有效边界左侧的资产应该更适合那些风险承受度很低的投资者。

如下图所示,有效边界最右侧的策略是组合中配置100%的股票,风险度和回报率最高;最左侧的是100%的债券,风险度和回报率最低;往上分别为组合中配置债券和股票配置比率分别为75%和25%、50%、40%和60%、30%和70%的情况。

难道真的已经到了除了美股没必要持仓其他任何国家股票的程度了?

或者市场只是在流行“哪支股票近期表现最佳就追哪支”的策略?当一个单边行情持续了十年之久,我不由得担心市场早已完全消化了这一因素。

我对所有那些认为美股上涨趋势将永远不破的说辞了如指掌,比如,为啥说美国将继续主导整个世界以及为啥说持有其他国家的股票甚至其他任何国家的货币是不靠谱的。够了,没必要再转给我其他的理由了,这样做只会让我更加坚信你们说的这些都已经被市场完全消化掉了。

如果各个投资组合的管理者均得出结论认为,将投资范围扩大到美国股票之外不会带来哪怕一丁点益处,那就到了该卖出美股的时候了。市场最喜欢与“人人都知道肯定应该是这样”的想法对着干,唯一的问题只是市场啥时候做而已。

我认为美国股市的回报跑赢全球其他市场的趋势可能终将在2020年迎来最后一幕,市场对此没有做好充分准备。该情况一旦发生,市场波动将远比大多数人所想到的更激烈。动荡一旦来临,就不会轻易结束,能逃的还是赶紧跑吧,动荡持续的时间之长将几乎是每个人都无法想象的。如果我奶奶再给我来电话问她是不是该卖掉跟踪标准普尔500指数的交易所交易基金SPY,然后买入跟踪新兴市场股票走势的交易所交易基金EEM,我会说为了安全起见您老还是接着买美国股票吧。(编辑:任白鸽)