本文来自微信公众号“中金点睛”,作者:张雪晴、王宇翔。

随着行业政策逐渐落地、供给侧基本出清,高品质发展将成为2020年传媒行业增长的主要驱动力,我们认为具备资金、人才、规模优势的细分行业龙头公司,有望在优胜劣汰中通过份额扩张实现超越行业的成长;同时5G时代的应用有望逐步出现,云游戏、超高清视频等商业潜力待开发,为行业发展带来新机遇。展望2020年,我们建议核心关注三条主线:主线一:游戏行业稳中求进,云游戏未来已来。主线二:坚守细分行业龙头,竞争优势凸显。主线三:关注筑底过程中的细分行业拐点机会。

一 传媒行业投资策略综述

1. 业绩降幅收窄,拐点已现

2019年传媒板块业绩持续承压。1-3Q2019,我们统计的138家传媒行业公司共实现营业收入3,563亿元,同比微增0.9%;实现归母净利润349亿元,同比下滑17.2%;扣非净利润277亿元,同比下滑12.8%,收入及利润情况均表现不佳,我们认为主要是监管收紧、优质内容欠缺、需求紧缩等因素对行业的影响仍在持续。

但业绩降幅逐季收窄,逐步进入复苏轨道。从归母净利润层面,1-3Q19同比下滑17.2%的业绩降幅已较1Q19(YoY-24.0%)、1H19(YoY-21.0%)有所收窄。考虑到4Q18行业整体商誉减值暴雷,我们认为业绩拐点已现,显示出传媒行业正在走出低谷,有望逐渐回暖。

图表:传媒行业138家上市公司2018&1-3Q19主要财务指标对比

资料来源:万得资讯,中金公司研究部

注:信用减值损失为2019年新增科目,资产减值损失及信用减值损失金额以负号列示,两个科目占收入比重以绝对值列示

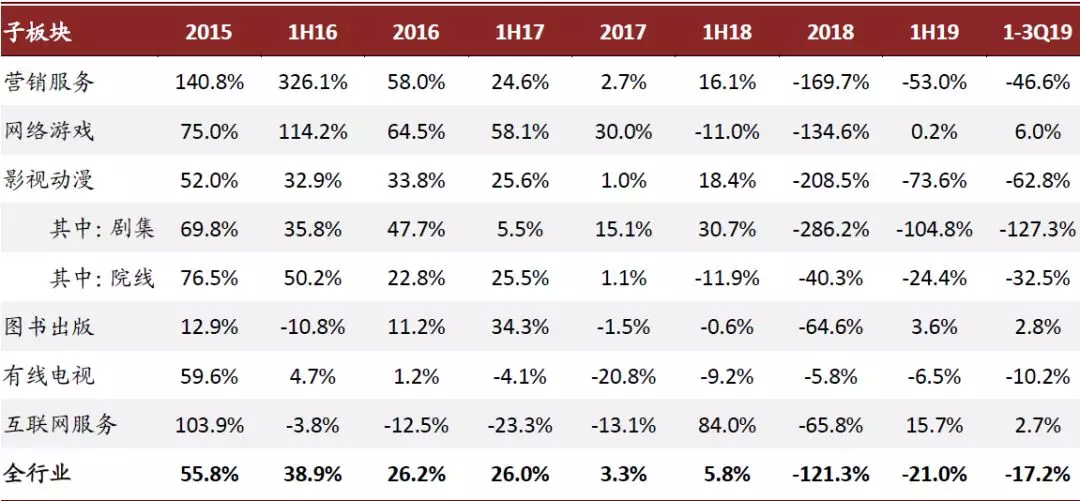

部分子行业进入复苏轨道,游戏及出版板块表现亮眼。游戏、出版及互联网服务板块在行业整体低迷的情况下保持了稳定增速,其中游戏板块在经历行业整合洗牌后,集中度提高,龙头竞争力提升,带动行业经营效率触底反弹,1-3Q19归母净利润同比增长6.0%;出版及互联网服务板块归母净利润分别同比增长2.8%和2.7%,表现稳健。影视板块受前三季度受政策影响,优质内容供给不足,净利润增速显著下滑。有线电视板块则同比下滑10.2%。我们判断剧集制作行业调整已经进入后期,存量剧集迎来播出窗口,叠加产量的持续下降,行业供需格局有望逐步改善。营销板块受广告市场低迷影响,1-3Q19归母净利润同比下滑46.6%。主要受到权重股分众传媒需求下滑叠加扩张后遗症拖累,但我们认为中长期无需悲观,分众传媒广告主结构已有明显改善,单季度收入有望逐步好转,利润蕴含弹性。

图表:传媒板块及各子行业净利润同比增速

资料来源:万得资讯,中金公司研究部

2. 优质龙头配置价值显现,估值仍处于历史低位

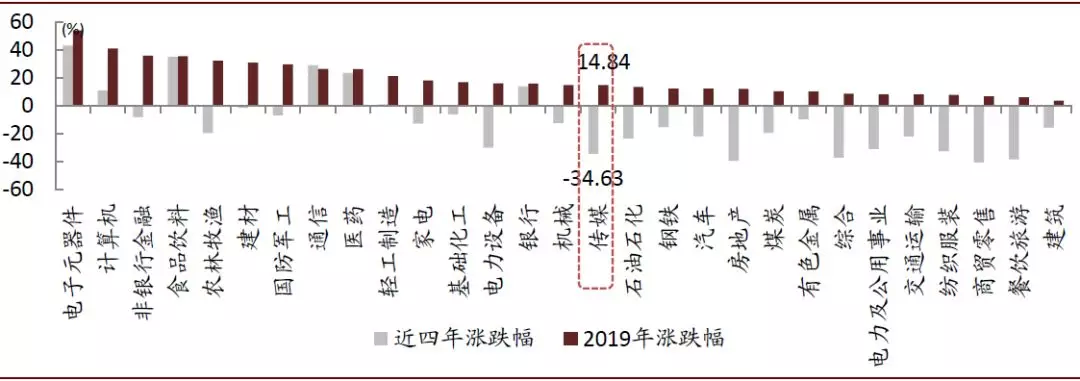

自2015年6月的高点以来,传媒行业步入4年多的下跌通道。2016年以来累计跌幅34.6%,位居全行业倒数第五。2019年(截止12月6日)中信传媒指数上涨14.8%,行情有所好转,但仍处于各行业中低水平。

图表:A股各行业指数2019年及近四年涨跌幅

资料来源:万得资讯,中金公司研究部

注:2019年涨跌幅统计截至11月8日

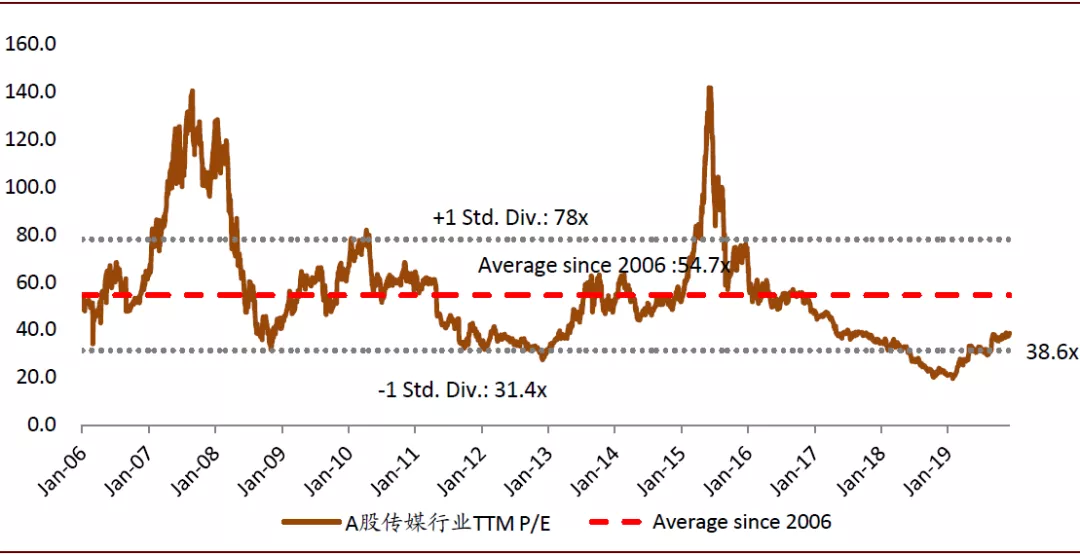

估值水平较年初有所提高,但仍处历史低位。2015年6月以来,传媒行业持续处于下行通道。申万传媒指数市盈率最低为18.2倍(2018年10月18日),创2008年以来新低。截至2019年12月9日,申万传媒指数市盈率为38.6倍。

图表:传媒行业估值水平

资料来源:万得资讯,中金公司研究部

注:市盈率、市值统计均截至2019年12月9日

二 2020年传媒行业机会研判:核心关注三条主线

过去四年传媒行业一直处于下行周期,目前板块无论是从绝对估值/相对估值,还是从基金持仓比例来看,虽然较2018年有所回暖,但仍处于底部区间。随着行业政策逐渐落地、供给侧基本出清,高品质发展有望成为2020年传媒行业增长的主要驱动力,我们认为具备资金、人才、规模优势的细分行业龙头公司,有望在优胜劣汰中通过份额扩张实现超越行业的成长;同时5G时代的应用有望逐步出现,云游戏、超高清视频等商业潜力待开发,为行业发展带来新机遇。

展望2020年,我们建议核心关注三条主线:

主线一:游戏行业稳中求进,云游戏未来已来。

游戏板块是我们2019年年初以来的Top Pick,在经历行业整合洗牌后,集中度提高,龙头带动行业经营效率触底反弹。展望2020年,监管落地推动市场向规范化、集中化、精品化发展,行业进入健康增长阶段。一线厂商在游戏研发人才储备、运营经验积累、产业链布局等多方面均有优势,市占率具备提升空间。建议关注精品研发与发行龙头,估值合理,业绩增速仍具备确定性。此外,随着5G建设加快步伐,云游戏平台建设日益成熟,内容亦层出不穷,或将为行业发展带来新机遇。

主线二:坚守细分行业龙头,竞争优势凸显。

2018年以来,受监管收紧影响,大量中小企业因经营压力退出市场,供给侧基本出清完毕,而消费者对内容品质的追求不断升级亦提高了行业的进入门槛。龙头公司兼具规模效应、经营效率、资金人才等壁垒,强者恒强,基于产业链延伸的战略合作及大型并购亦成为可能。在行业格局成熟的背景下,我们看好各细分行业龙头的成长性。

主线三:关注筑底过程中的细分行业拐点机会。

2019年影视行业优质内容供给不足造成需求低迷,加速行业供给侧出清、龙头渠道方集中度提高。我们认为,随着四季度监管逐步常态化、高品质影视内容驱动行业恢复增长,精品内容制作方及龙头渠道公司有望走出低谷,迎来业绩拐点。营销行业方面,宏观经济低迷及广告主结构调整使得行业经历了阵痛,但随着经济逐渐企稳回升、数字化应用带来新机遇、传统广告主预算转移,核心媒体价值凸显,业绩蕴含弹性。

具体子行业的投资逻辑如下:

网络游戏:精品研运一体龙头强者恒强。

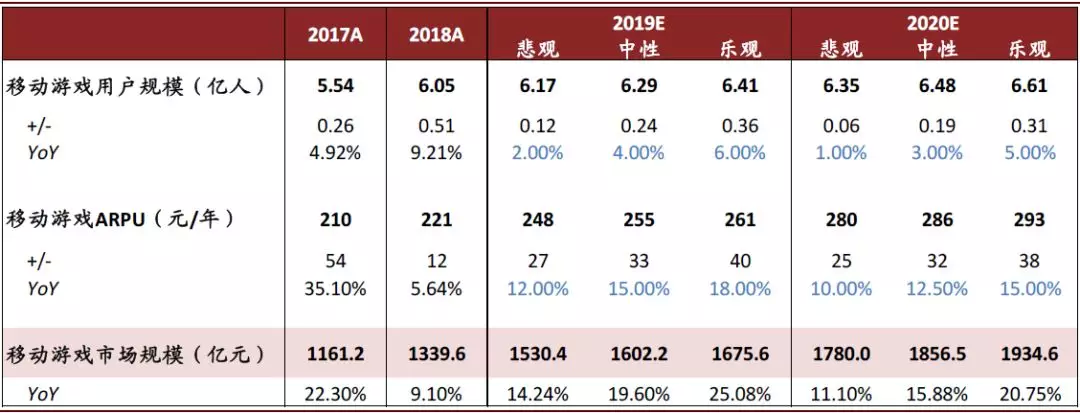

游戏行业政策已经落地,考虑到行业仍保持较高增速、龙头市占率集中及云游戏带来产业新机会,我们认为行业估值具备进一步上行动力。云游戏方面,由于云游戏平台的建设需要较高的技术支持和研发投入,我们认为将以平台型大厂为主,关注平台型大厂在云游戏基础技术平台和相关业务模块上的进展。游戏内容层面上,云游戏会给头部企业带来机遇,但核心仍取决于内容本身,以及对AR、VR、人工智能及交互技术等技术在游戏中的应用能力。

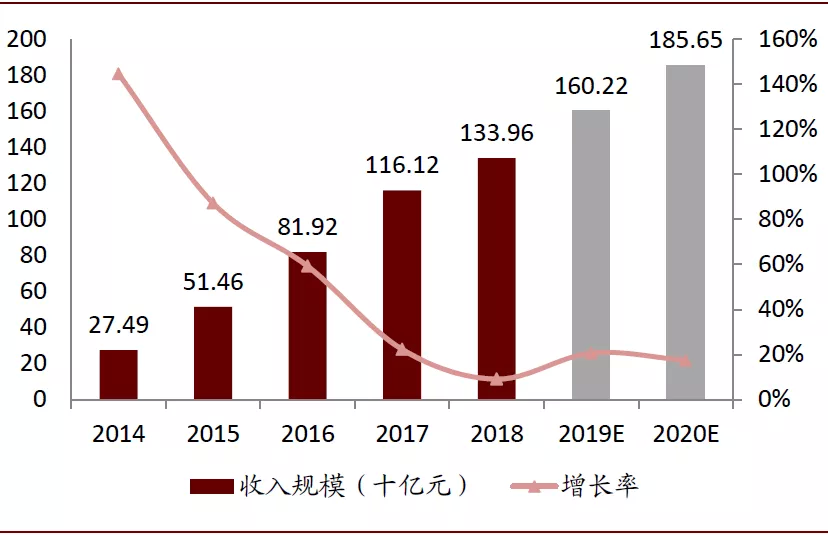

图表: 2017-2020年游戏行业市场规模及预测

资料来源:伽马数据,中国音数协游戏工委,国际数据公司,中金公司研究部

图表: 2014-2020年游戏行业市场规模及预测(中性)

资料来源:伽马数据,中国音数协游戏工委,国际数据公司,中金公司研究部

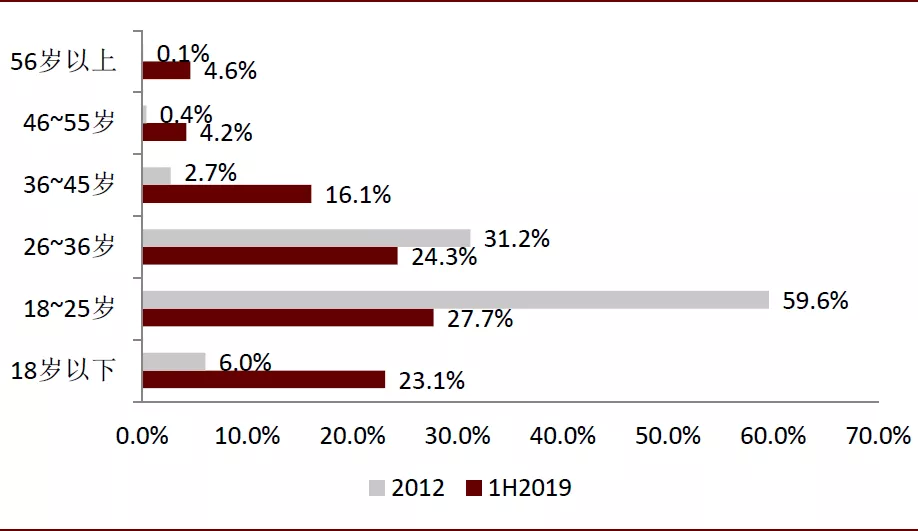

图表: 游戏用户代际红利显现

资料来源:伽马数据,文化部,中金公司研究部

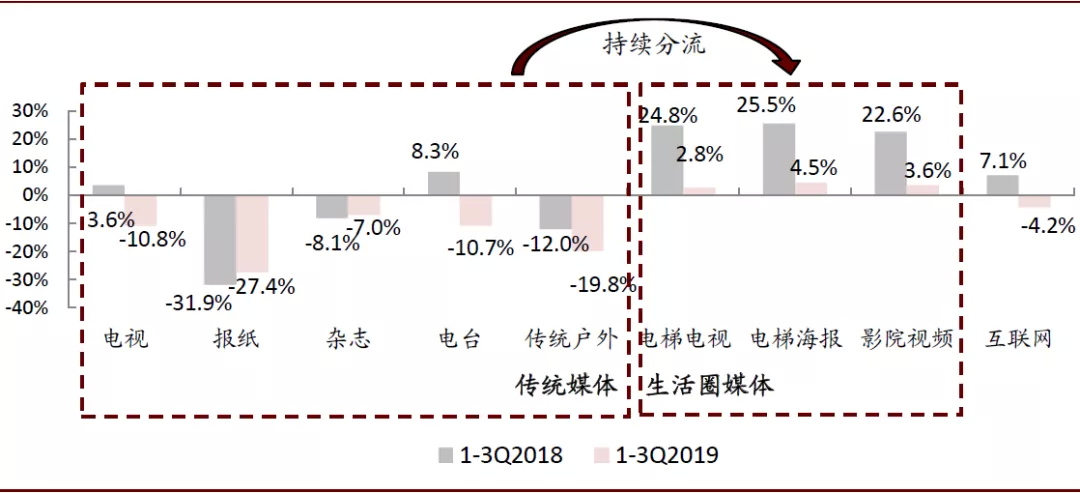

营销:把握数字化机遇,关注梯媒长期价值。

我们认为2020年广告市场需求有望逐步企稳回暖,但媒体内部结构分化仍将持续,以消费行业为主的品牌广告主预算将向移动互联网和数字化户外媒体集中,电视等传统媒体式微趋势延续。从产业链价值分配角度来看,我们建议从三个角度选股:1)把握核心媒体长期价值,经济复苏周期或具备经营杠杆;2)关注数据和技术驱动的互联网营销服务商;3)关注营销代理行业出清后龙头经营情况改善、份额集中化的投资机会,结合估值自下而上优选基本面边际改善个股。

图表: 1~3Q18&1~3Q19各媒介广告刊例花费同比变化:生活圈媒体是广告市场的主要拉动力,但同比上涨明显放缓

资料来源:CTR,中金公司研究部

注:CTR互联网数据不含移动端

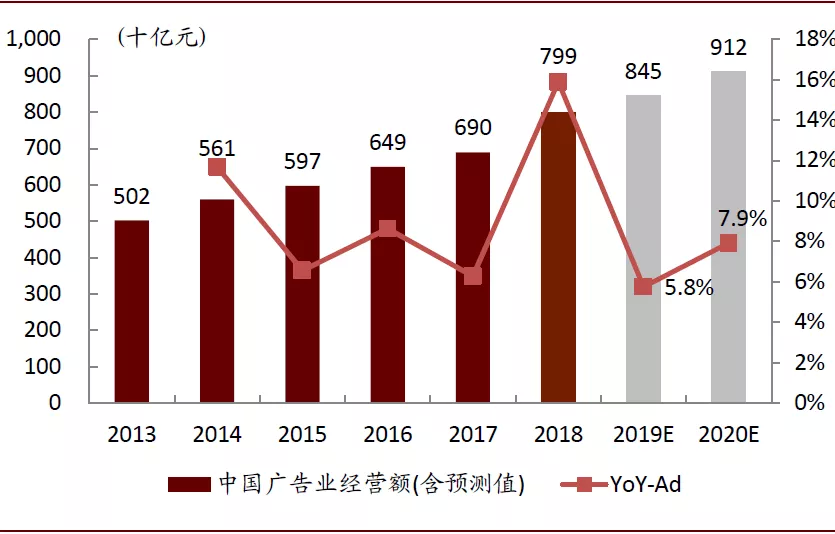

图表: 2013-2020E广告业经营额

资料来源:国家统计局,中国广告协会,中金公司研究部

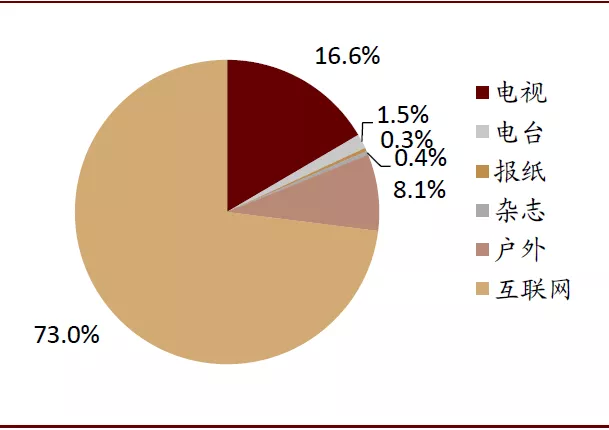

图表: 2020年分媒体市场份额分布预期

资料来源:群邑,中金公司研究部

电影&院线:长线布局渠道和内容龙头。

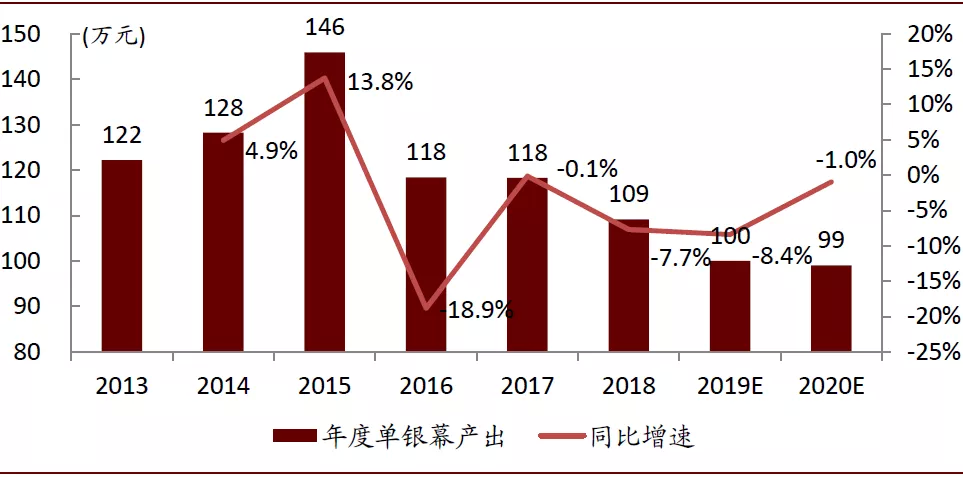

内容方面,我们认为,中国电影产业走在工业化前夕,有望持续取得突破。消费者不断升级的内容需求将为高品质内容注入巨大商业潜力。建议关注具有工业化、体系化的内容开发能力,以及拥有自主IP的精品制作/发行公司。渠道方面,行业整体建设速度放缓,影院经营效率仍将分化,低效供给亦有望被加速淘汰。院线龙头公司凭借精细化运营能力和规模效应,充分受益于单银幕产出企稳带来的盈利恢复。票务平台亦将受益于行业发展。

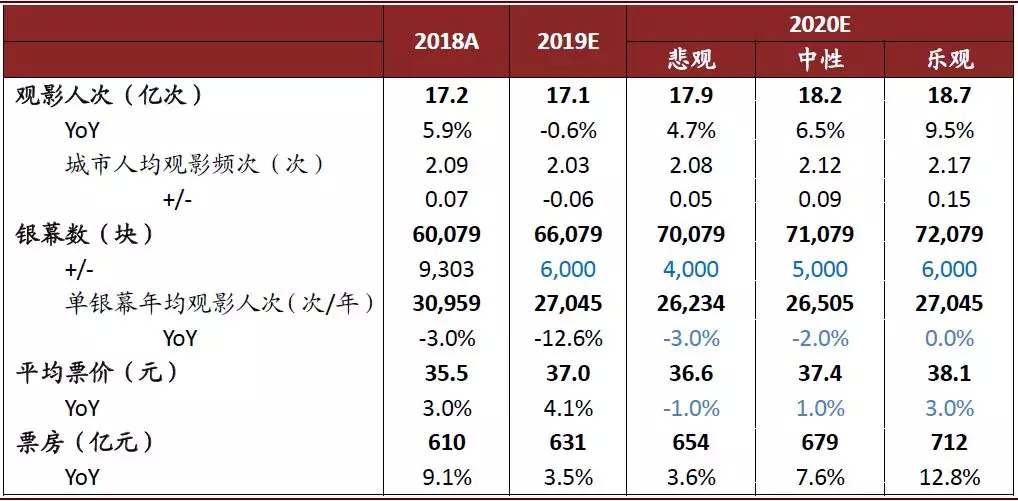

图表: 2020年全国票房规模预测

资料来源:广电总局,艺恩,世界银行,中金公司研究部

注:2018-2020年中国总人口和城镇化率采用世界银行预测数据。

图表: 全国影院单银幕产出及预测

资料来源:艺恩,中金公司研究部

剧集&视频:关注制片方业绩复苏,继续看好综合能力致胜的视频平台。

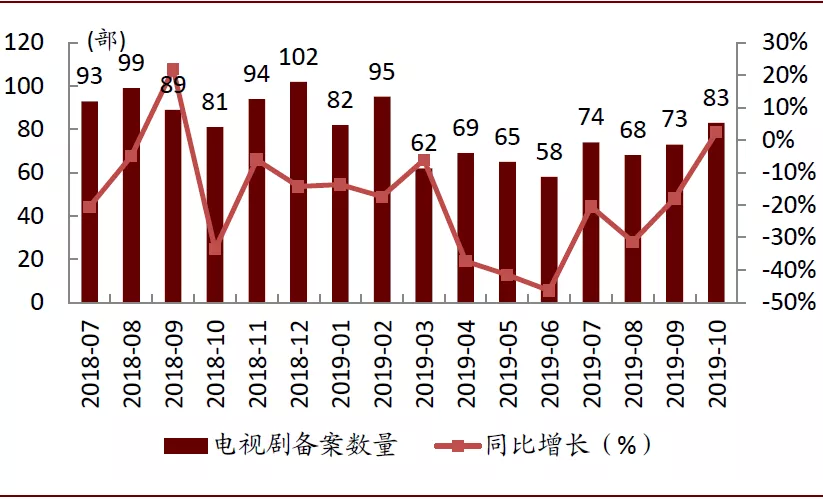

制作端方面,我们认为行业调整已经进入后期,低谷已过。随着库存的陆续出清以及行业产量的下降,产业链供需格局有望逐步改善。行业下行周期同时也是产能出清、供给优化、龙头公司集中度提升的时期。我们认为,在行业低谷期保持稳定的生产能力,拥有丰富内容储备的头部制作公司有望受益于行业转暖。平台端方面,视频平台不再青睐通过高强度内容投入来构建内容优势的竞争手段,转而采取精准化、集约化的内容策略,严控预算并加大自制力度。内容监管趋紧也对平台把控内容提出了更高要求。我们认为拥有体系化内容制作能力、精准的用户定位和独到的会员运营能力、不断创新的深度运营服务能力的视频平台有望持续受益于这一趋势。

图表: 2018年7月以来电视剧备案公示数量

资料来源:广电总局,中金公司研究部

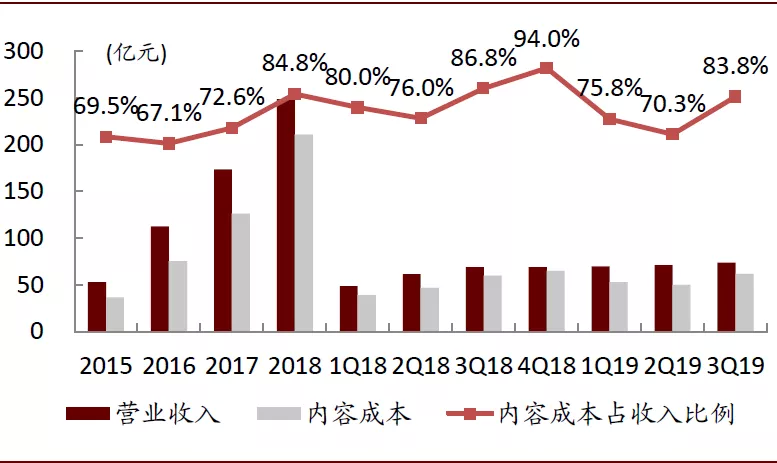

图表: 爱奇艺内容成本及占比

资料来源:爱奇艺公告,中金公司研究部

出版发行:关注一般图书龙头公司,优选教材教辅业务增长稳健、股息收益率可观的国有出版公司。

一般图书方面,今年以来,一般图书市场资本动作频繁,资本入场加速了一般图书龙头公司的发展速度,强者恒强态势进一步凸显,建议投资人结合估值布局。教材教辅方面,展望未来,该板块弱周期属性显著,龙头公司教材教辅业务受益于义务教育阶段入学人数增加、教育受重视程度提升等因素,我们预计将增长稳健。同时商业模式稳定,现金流健康、负债率较低;叠加不俗的股息率,较为适合绝对收益导向的投资人配置。我们优选主业增长稳健,业务经营风险小,资产健康,预期股息收益率可观的品种。

图表: 全国图书零售市场销售码洋规模及增速

资料来源:国家新闻出版广电总局,中金公司研究部

在线阅读:关注用户付费边际改善和IP运营的长期价值。

2019年以来,免费阅读模式快速发展,叠加短视频等多种泛娱乐类型的渗透,传统付费阅读应用表现承压。我们认为,展望未来,凭借成熟的内容创作机制、活跃的用户社区等优势,传统头部阅读应用仍然有其“基本盘”,并有望逐步实现用户付费的企稳。而在免费阅读领域,我们认为只有丰富优质的内容才能持久留存用户,内容积累深厚、拥有完善的作者培养和激励机制的龙头公司仍然具备较高的竞争壁垒。此外,文学IP和影视、游戏、动漫等泛娱乐类型的深度联动和一体化运营也有望在2020年逐步落地,推动IP库商业价值的持续提升。

风险

行业增长低于预期,监管政策风险,优质内容供给不足。

(编辑:张金亮)