本文源自微信公众号“笑看有色”,作者为杨诚色。

紫金矿业(02899)拟以5.5加元/股支付现金收购大陆黄金现有全部已发行股份2.03亿股和待稀释股份,扣除有关权益类行权价后,公司实际收购大陆黄金100%股权的总对价约为13.3亿加元。预计协议签定后4个月内完成交割。

收购即投产高品位金矿,大幅提高黄金业务比重。大陆黄金核心资产是位于哥伦比亚武里蒂卡金矿项目100%权益,探明+控制级别的金资源量165.47吨、银653.17吨,平均品位分别为10.32g/t,40.76g/t;推断的资源量黄金187.24吨,银815.53吨,平均品位分别为8.56g/t,37.28 g/t。第一期服务年限为14年,年均产金7.8吨,产银14.5吨(其中前5年年均产金8.8吨,产银15.4吨)。。此次收购完成后公司黄金资源储量将超过2000吨,增加矿山黄金产量约20%(达产后),大幅提高公司黄金板块业务。

短期财务费用或吞噬利润,达产后有望大幅提升盈利能力。该项目优势主要为高品位成本低(如考虑前期建设费用,则全维持成本为604美元/盎司),且投产在即,预计2020年Q1建成投产。按照1400美元/盎司假设,达产年化有望带来接近1.9亿美元毛利,大幅提升盈利能力。目前收购费用和标的公司合计拥有5.87亿美元负债,短期可能带来2-3亿元/年的财务费用增加,有望在收购后部分置换债务得到改善。

并购优势有望持续彰显。武里蒂卡金矿深部外围较好的找矿前景,标的公司还在安第斯成矿带中拥有采矿权13宗,探矿权12宗,此次收购矿山有望再现卡莫阿并购优势,伴随勘探不断增储摊薄收购成本。

海外布局持续发力,三年实现跨越式。公司坚持资源战略布局,提升公司核心竞争力和国际行业地位,高品质项目持续带来现金流改善和盈利增长。公司公告未来三年产量,到2022年公司矿产金、锌、铜、银、铁精矿分别达到49-54吨、38-42万吨,67-74万吨、242-269吨,299-332万吨,其中矿铜复合增长率达到21.9-26%。公司逆周期扩张,科卢韦齐铜矿、多宝山铜矿逐渐达产,2018年收购的RTB-Bor铜矿的技改扩建(远期12万吨),收购的塞尔维亚Timok铜(金)矿、刚果(金)卡莫阿-卡库拉铜矿都有形成世界级矿山的资源条件,其高品位将实现高效益,有望2021年投产并实现设计产能的30%,2022年实现设计产能的70%,2023年达产。海外布局持续发力,有望实现跨越式发展真正跃居全球资源龙头。

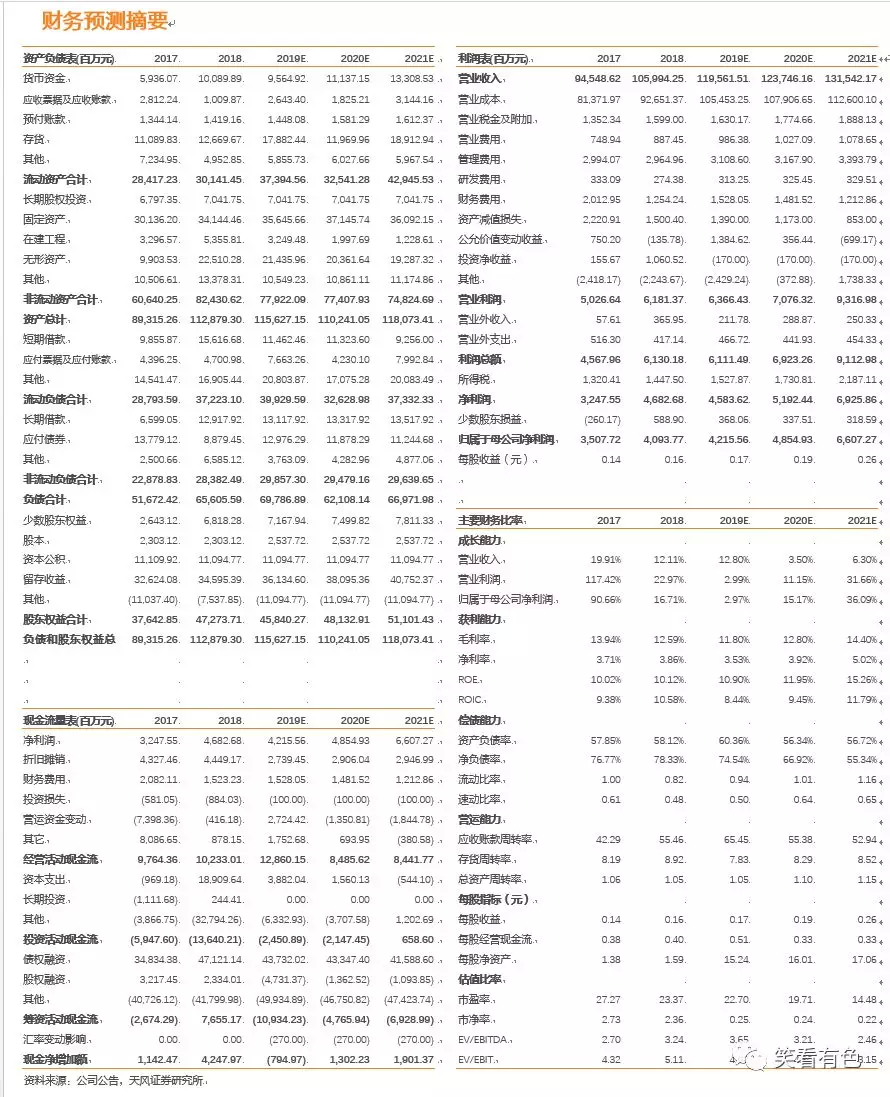

盈利预测与评级:考虑收购完成前我们预计公司2019-2021年归母净利润为42.2、48.5、66.1亿元,对应公开发行后股本为0.17元/股、0.19元/股、0.26元/股,对应当前收盘价PE为22.7、19.7、14.5倍,假设到2022年标的黄金矿完全达产,公司未来三年归母净利润符合增速或超30%,维持买入评级。

风险提示:交割审批风险,置换债务受阻带来财务费用大幅增长风险,金银价格大幅下跌风险。

(编辑:唐梦婕)