本文来自“艾瑞咨询”。

核心摘要:

服务发展背景

充电设施的规模化和激增的新能源汽车保有量作为供需两端的基础驱动力,为充电服务行业的快速发展赋能。

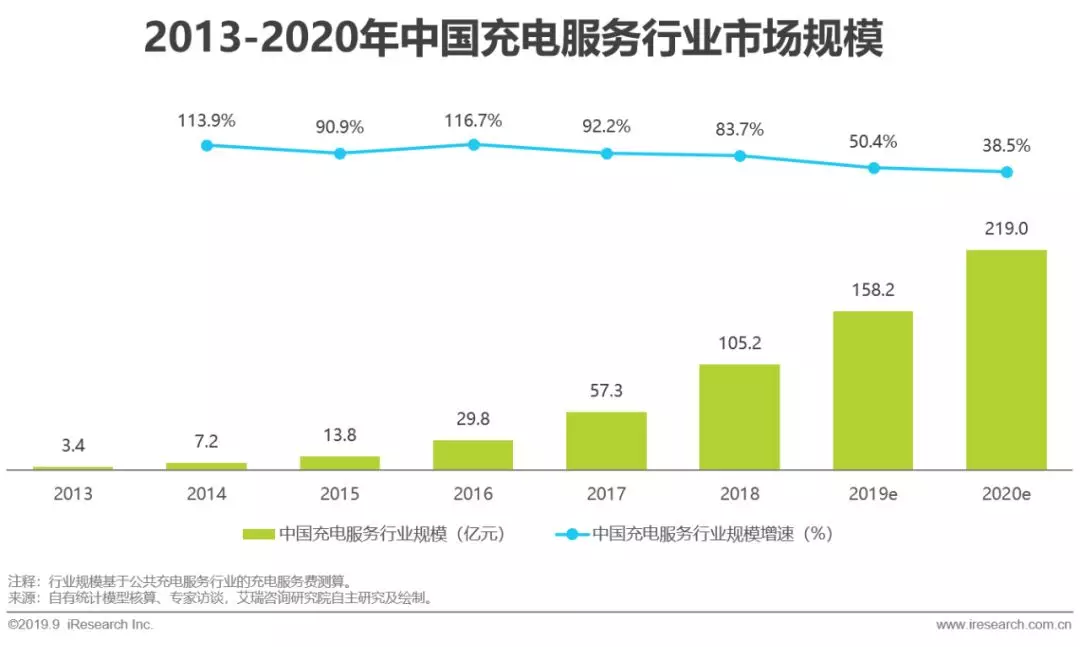

2019年,公共充电服务行业规模将超过150亿元,行业格局尚未演化成型,新的头部玩家可能在短期内出现。

充电服务模式

头部新势力车企在份额扩大的基础上,凭借用户和数据运营能力成为充电服务的重要参与方,资产经营模式是根本差异点。

车主充电行为

中青年高知男性是极具代表性的新势力车主群体,有孩家庭占比超过70%,首购群体与增购群体分布相对均衡。

APP市场表现

新势力车企的充电服务APP是其能源补给业务的移动端触点,APP易用性是影响整体用户使用率的关键因素。

威马、蔚来和小鹏三者间充电服务形象差异相对显著,APP用户满意度整体水平较高,细分维度均有不同程度的优势显现。

服务发展趋势

服务多元化并在短期内趋同,智慧出行是新势力车企的终极业务形态。

新势力车企应扩大充电设施接入规模,优化产品功能,提升充电服务的价值实现能力。

新势力车企充电服务发展背景

充电设施建设情况

充电桩总量已超百万台,具备可观的运营空间

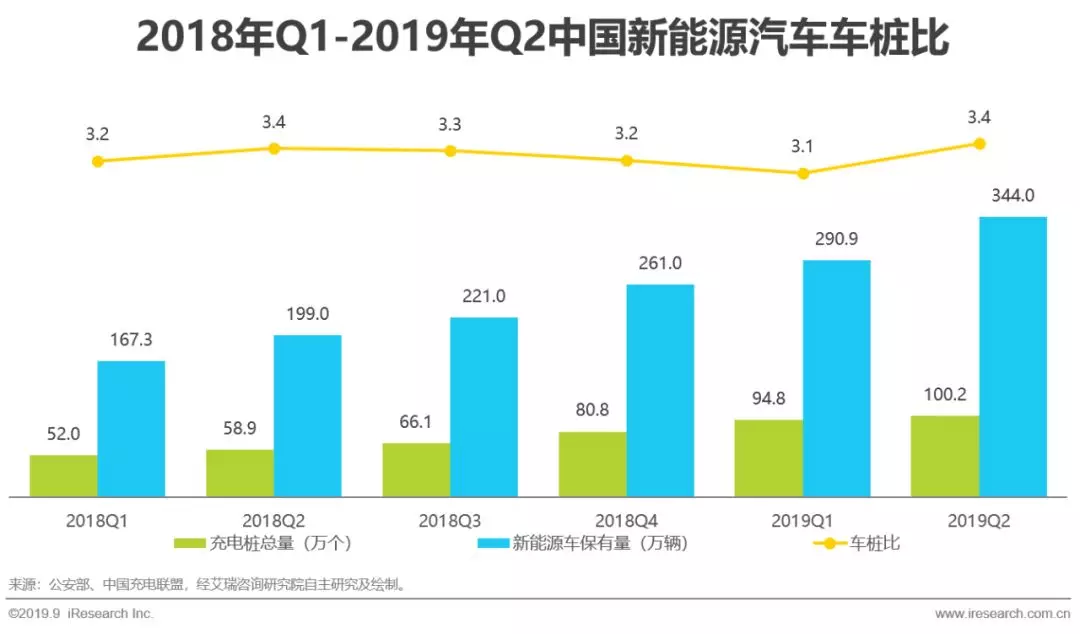

据发改委制定的发展目标,到2020年底,中国的总体充电桩保有量将达到480万个,以满足500万辆电动汽车的出行要求。目前中国充电桩的整体配建率暂未达标,预计到2019年底,中国总体的车桩比约为3.2:1。因此,充电基础设施建设依然是能源供应商与设备制造商的战略重心。但更为重要的是,中国充电设施已显出巨大的运营潜力:截至2019年二季度,充电桩数量超过100万个。行业相关的上下游企业也开始越发重视充电设施的运营业务。

公共充电服务行业市场规模

2014年起高速增长,2020年市场规模有望突破200亿元

在行业发展初期,有限的市场规模主要由国家电网和中国普天领衔的“国家队”构成,公共交通是主要的服务对象。

公共充电服务行业格局

格局尚未演化完全,新的头部玩家可能在较短时间内出现

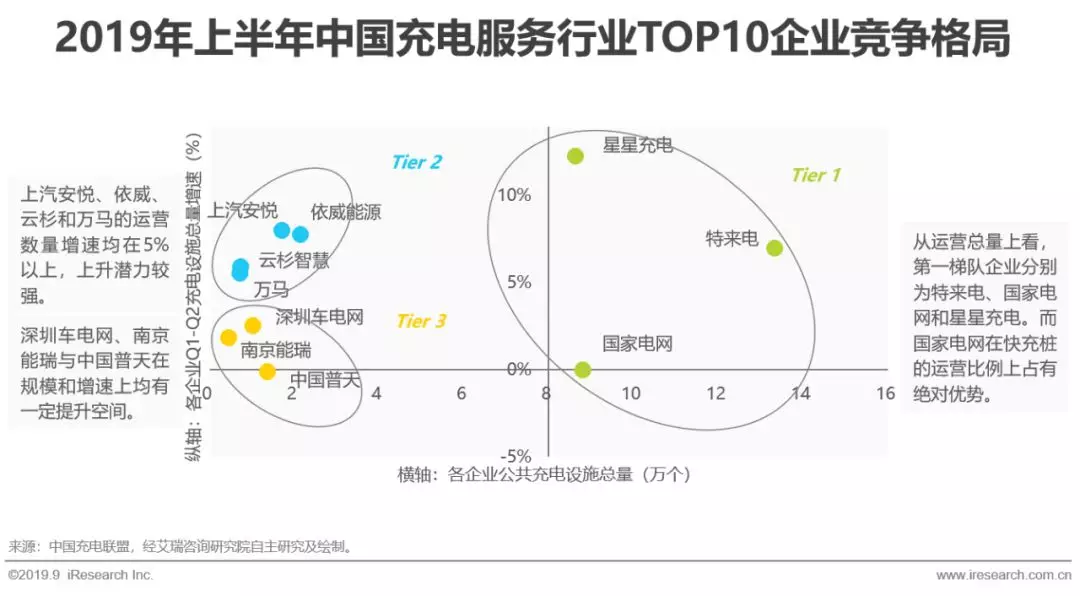

截至2019年上半年,共有7家充电设施运营商旗下的充电桩总量过万;第一季度至第二季度,行业内TOP5玩家的集中度从84.5%下调至83.9%,稳中有降。

事实上,充电服务行业的格局尚未形成,仍有很大的变动空间。除与能源供应紧密衔接的国家电网以外,其他企业的优势主要体现在桩站建设数量、运营数量和已建立的合作关系上。如前文所述,由于整个充电服务行业越发趋于开放,资本和技术雄厚的能源企业、车企、物业持有企业和互联网科技企业均有可能在较短时间内迅速建立合作,成为新的头部玩家。

新势力车企充电服务模式研究

新势力车企充电服务发展基础

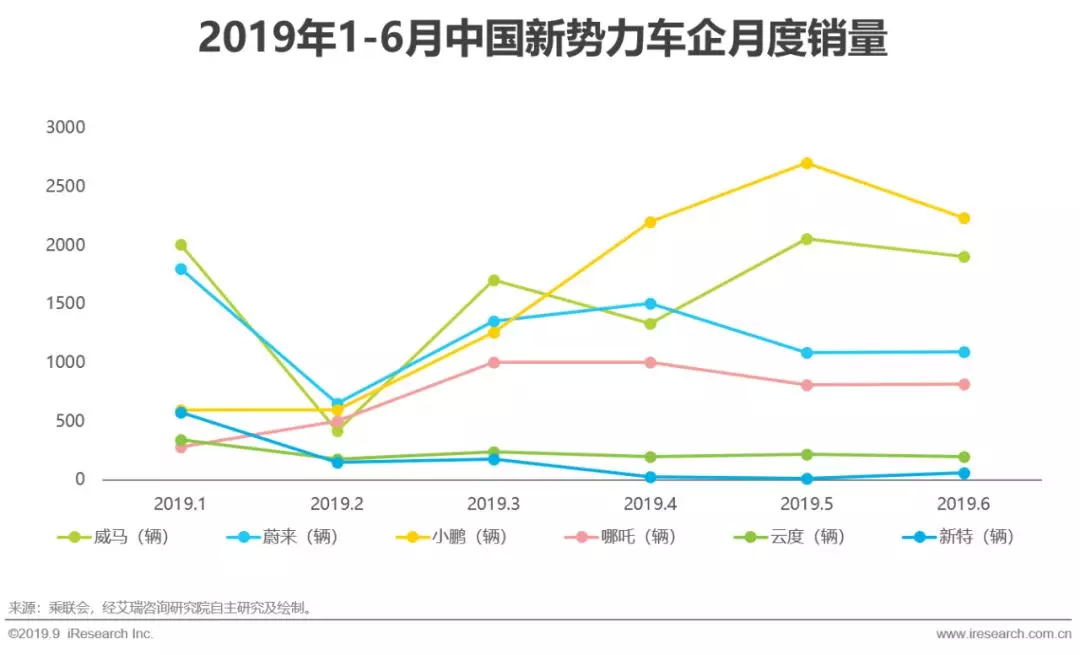

三强领跑新势力销量,为各自充电服务的规模化奠定基础

2019年上半年,中国纯电动汽车销量达49万辆,同期内已有6家新势力车企具备实际量产交付能力,累计销量超过3.3万辆。其中,头部3家新势力的销量占比约为80%。从同质企业竞争的角度看,至2020年初,暂无其他新势力车企有大规模的纯电动汽车交付计划,先入为主的蔚来、威马与小鹏将在这一时期内继续扩大其市场竞争力。

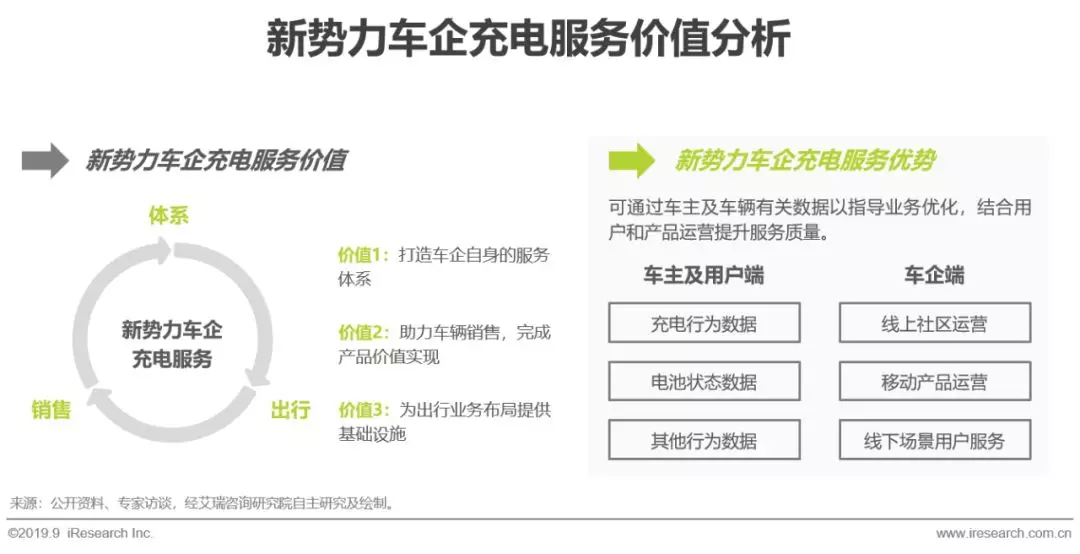

新势力车企充电服务优势分析

用户服务能力和数据应用能力领先其他类别玩家

艾瑞汽车研究中心已在多篇有关报告中提出,能源补给与续航里程依然是现阶段EV车主驾乘行为的主要痛点,为用户解决能源补给问题是新势力车企提供充电服务的根本原因。

由于新势力车企的服务生态多以用户为核心,且重视社区运营,服务内容本身更为全面,能为车主用户创造更好的充电体验,这就使得新势力车企在服务能力上产生了一定有优势。从后台的角度看,新势力车企能够更为有效的利用车主用户的充电及其他行为数据以指导充电服务的提升,也对能源补给的安全性有更精确的把控。另外,新势力车企的产品组合相对集中,统一的研发平台和标准也从侧面决定了下游充电服务的适配性更强,尤其是对品牌对应车主而言。

容易被忽略的一点是,新势力车企通常会将出行类服务作为业务布局的重要组成部分,发展充电服务亦可与之形成协同。

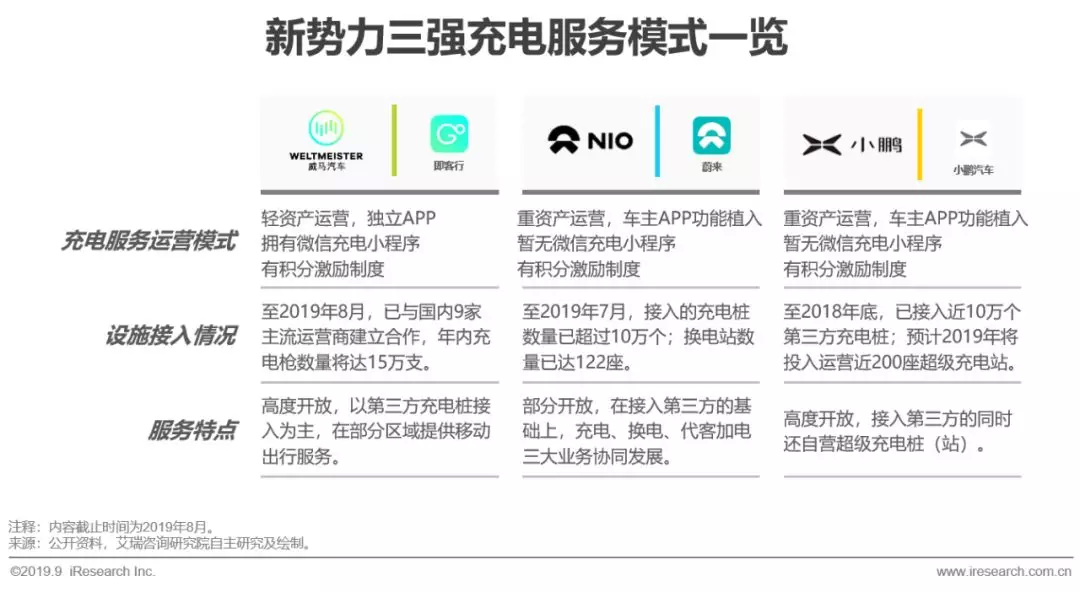

新势力车企充电服务模式总结

三强模式在入口、接入的充电桩平台和服务内容上有趋同可能

艾瑞认为,尽管三强的充电服务模式各异,将充电服务植入在车主APP中的蔚来和小鹏也有极大概率独立运营各自的充电服务APP。以蔚来为例,尤其是在NIO POWER业务体系更加开放的情况下,新势力企还需要更多入口以触达用户群体。威马旗下的即客行已经率先开通了微信小程序作为充电服务入口。

新势力车主充电行为研究

新势力车主充电频次分布:公共充电桩

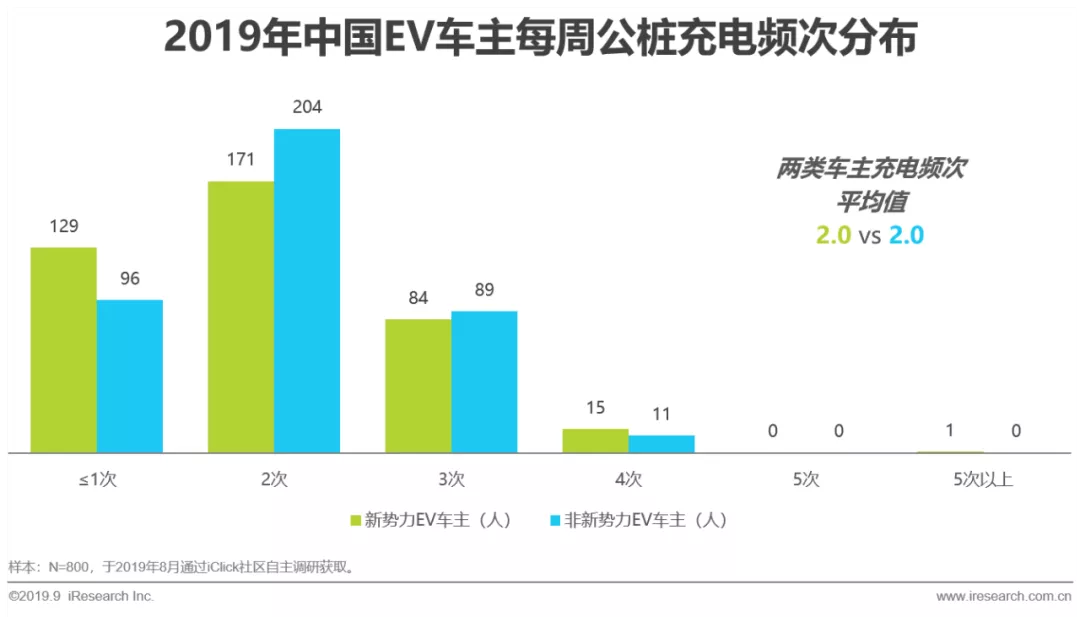

新势力与非新势力车主公桩充电频次基本持平,三强车主充电频次低于其他新势力

公桩充电频次与车辆本身的续航里程密切相关。从整体上看,新势力车主的充电频次与非新势力车主的充电频次相当。

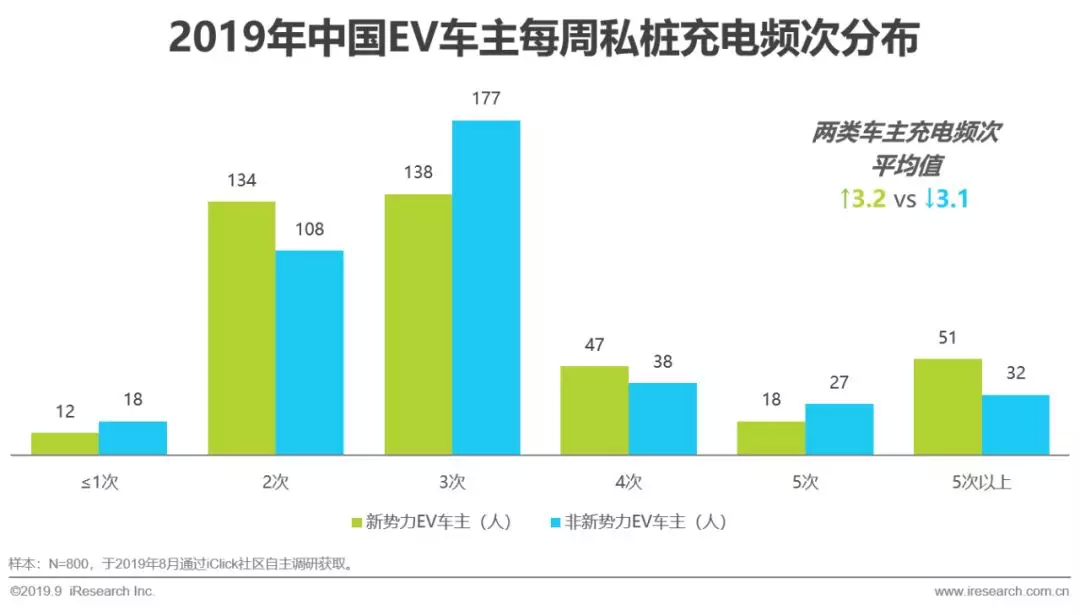

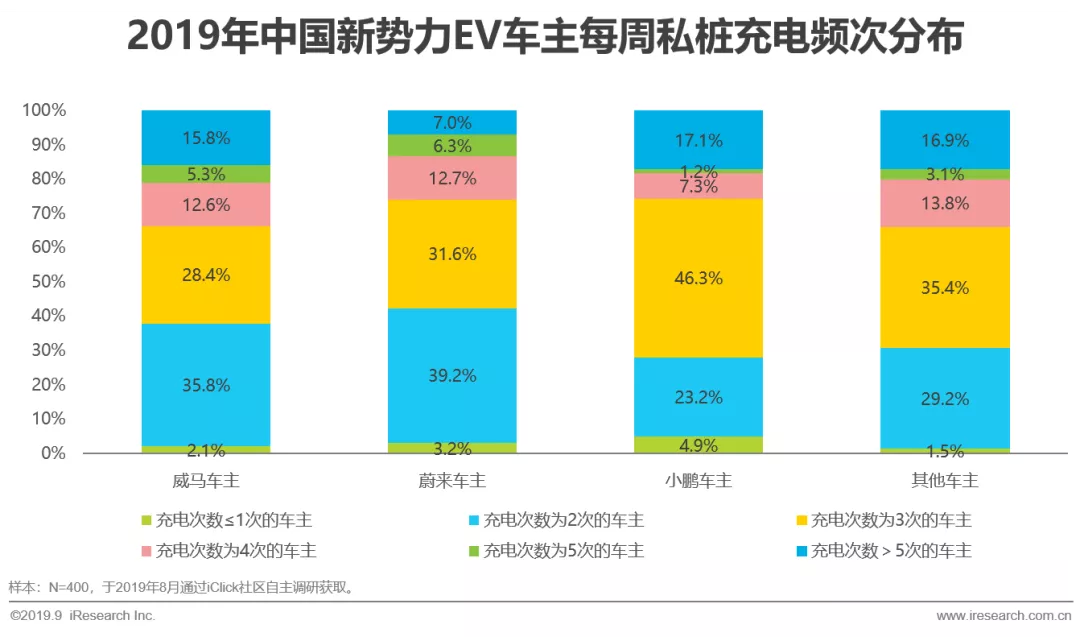

新势力车主充电频次分布:私人充电桩

新势力车主私桩充电频次略高于非新势力车主

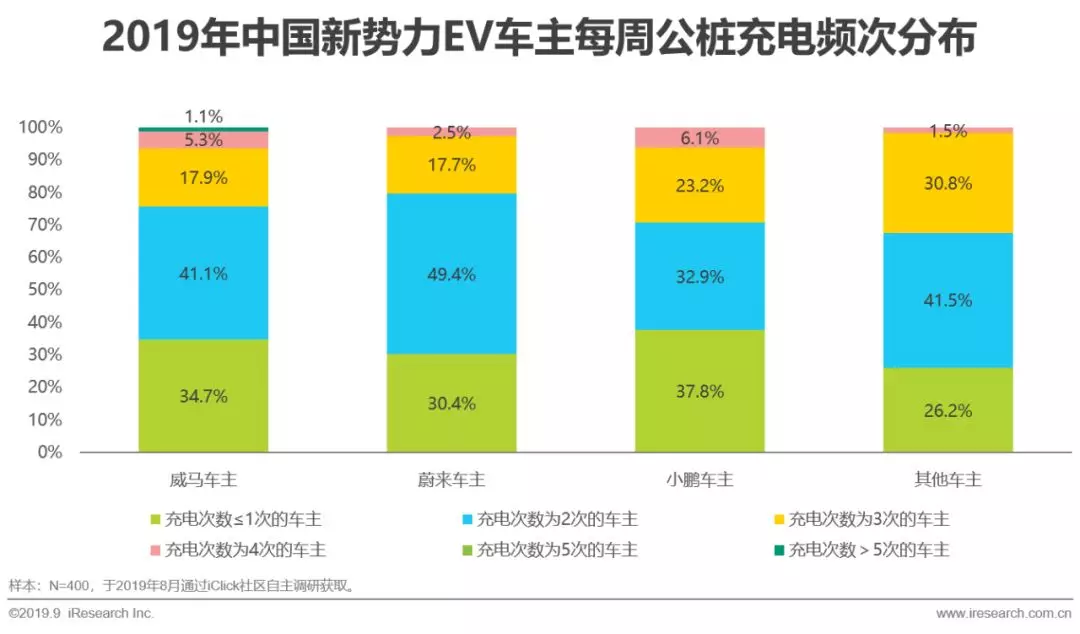

私桩充电是目前EV车主最主要的充电方式选择。调研结果显示,新势力车主每周的平均充电频次在3.2次左右,略高于非新势力车主。

在新势力车主内部,充电频次在3次及以内的三强车主占比达到72%。而其他新势力车主整体的平均充电频次较高,侧面体现了三强车辆的续航能力优势。

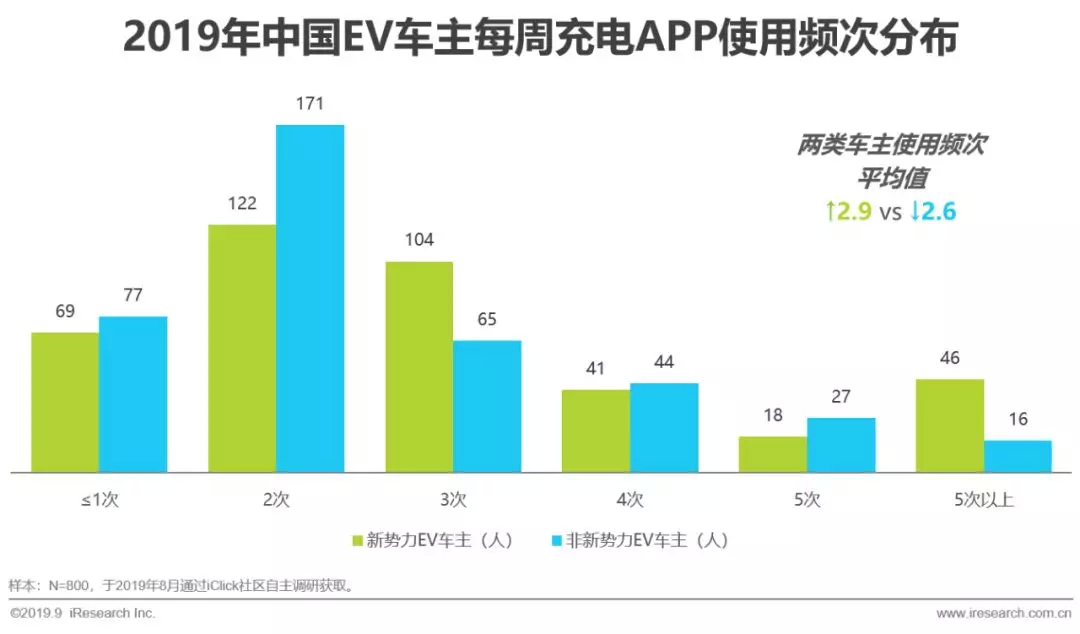

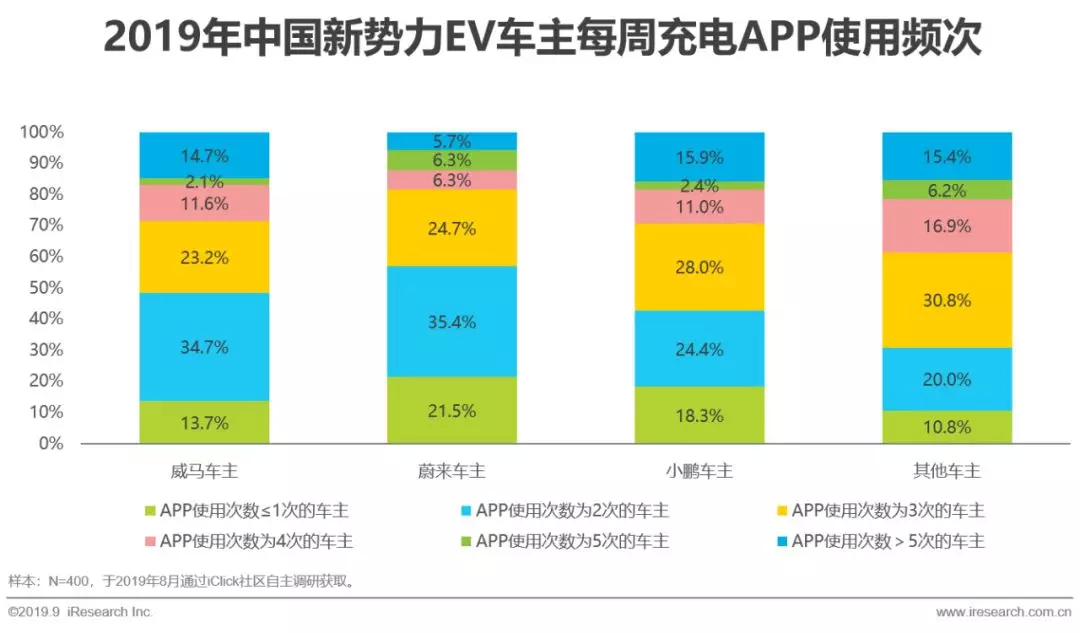

新势力车主充电服务APP使用频次分布

新势力车企的服务模式使车主更早形成APP的使用习惯

在外充电是充电服务APP的主要应用场景,新势力车主的在外充电的频次占比又高于非新势力车主,相应地,新势力车主的APP使用频次自然更高。更重要的是,有两大因素共同促成了这一结果。首先,新势力车企以用户为中心的充电服务模式决定了APP内容生态的丰富性,车主可通过APP获得更多传统车企EV车主无法获得的服务;其次,互联网背景也是新势力车企的特征之一,新势力车主及充电服务APP用户群体本身与移动互联网服务的关联性更强。

新势力车企充电服务APP市场表现

新势力车企充电服务APP价值分析

充电服务APP是新势力车企能源补给解决方案的移动端触点

据艾瑞汽车研究中心统计,目前市场上可用的充电服务类APP已超过60个,而多数充电服务APP聚焦在对车主找桩充电路径的渗透上,产品同质化严重。由于目前充电服务行业的头部玩家已通过设施规模和总使用时长形成了一定的“锁定效应”,许多产品力较弱的第三方平台将开始沦为单纯的服务渠道或淘汰出局。

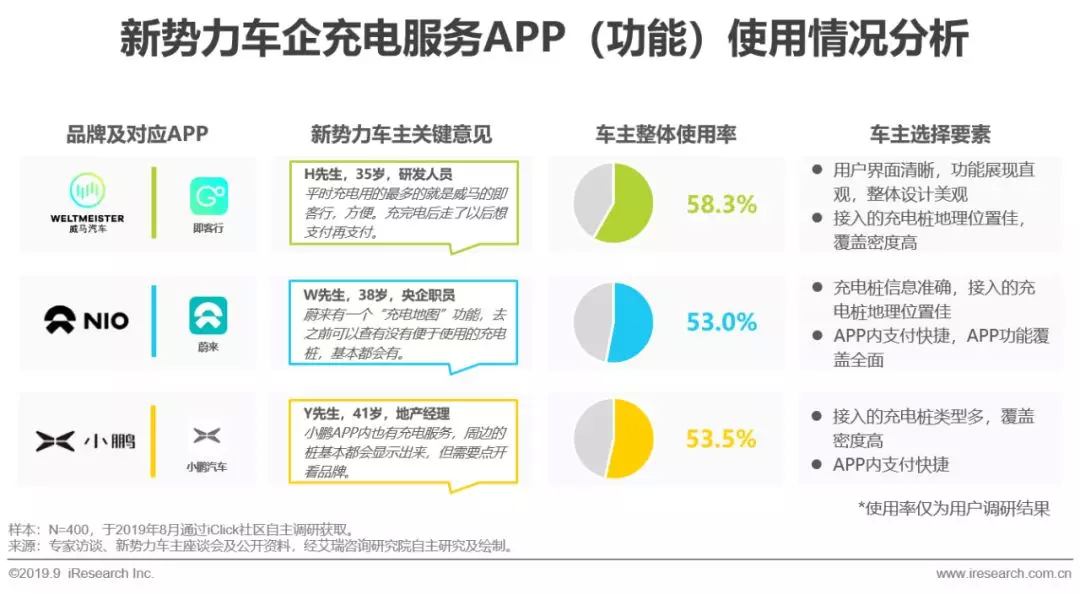

新势力车企充电服务APP使用情况

即客行整体使用率最高,APP易用性是决定因素

线上调研结果显示,使用即客行APP进行找桩充电的车主整体使用率达到58.3%,为三强中的最优表现。有较大比例的车主用户提到,他们对充电服务APP的易用性较为看重,而APP内支付和界面的直观展现是两大考量要素,这也是采用独立APP模式的即客行整体用户占比高的原因之一。

另外,尽管蔚来与小鹏的诸多服务对非品牌对应车主积极开放,其非车主用户的使用率依然存在较大提升空间。或受到传播力度影响,诸多EV车主尚不了解蔚来与小鹏充电服务的开放性。

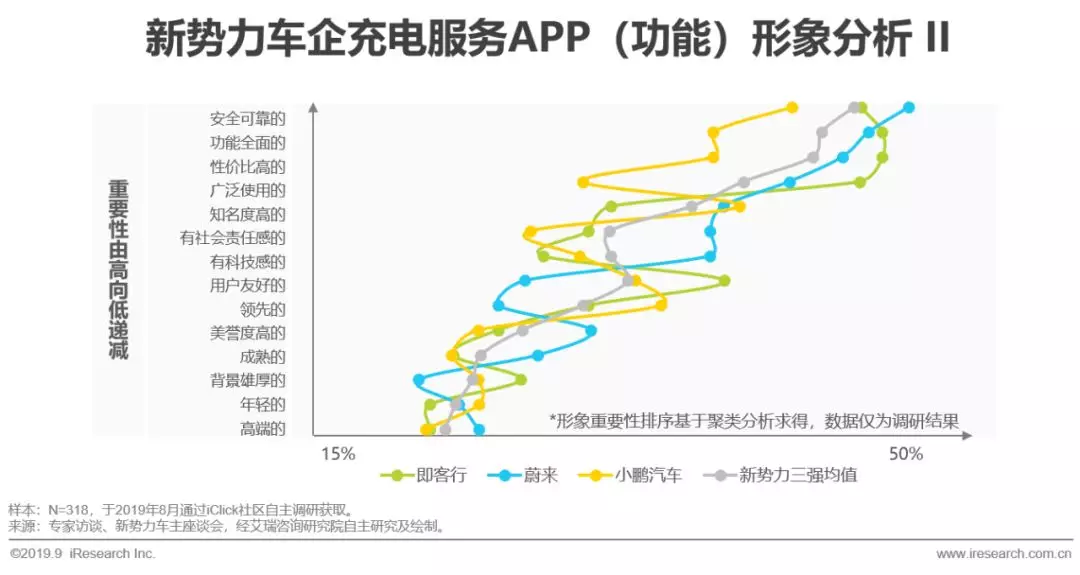

新势力车企充电服务APP形象分析

三强充电服务APP形象之间存在较强相关性,但具体特征有别

艾瑞汽车研究中心根据5位行业专家的访谈结果和新势力车主的座谈会的研究结果,选取了14个与充电服务APP形象密切关联的指标,作为定量研究问题展开调查,用以展现新势力三强充电服务的形象。

新势力车企充电服务APP满意度概况

三强充电服务的整体满意度均在4分以上,即客行略有优势

与形象指标体系的构建类似,艾瑞汽车研究中心在专家访谈和座谈会的基础上,选取了与充电服务APP使用行为密切相关的10个指标,对用户满意度展开定量研究。结果显示,新势力三强充电服务的整体满意度均在4分以上,即客行略有优势。

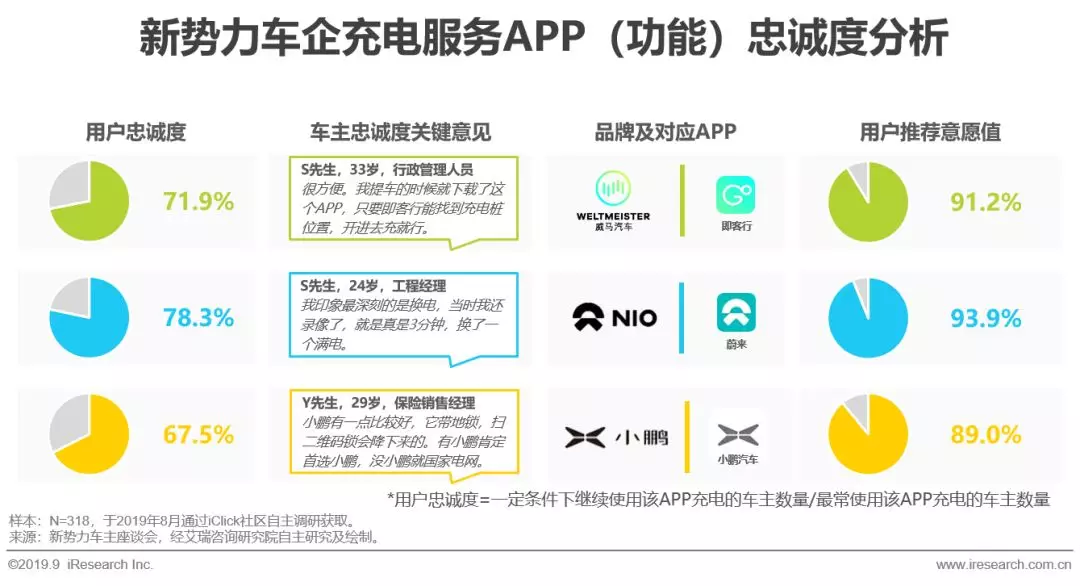

新势力车企充电服务APP忠诚度分析

得益于完善的服务体系,蔚来APP的充电用户忠诚度领先

车主对新势力车企充电服务的忠诚度会受到车企提供的其他服务影响,进而还会影响到车主的推荐意愿,这一观点已在本次定性研究中得到验证。

蔚来的增值服务体系在新势力三强中最为全面,在较高满意度的基础上形成了三强之中最高的用户忠诚度。有超过78%的蔚来APP用户表示,即使他们接触到功能相仿,且可能给予一定优惠服务的充电服务APP,他们在未来还会同时使用蔚来APP获取充电服务,其APP的推荐意愿值也在三强中领先。

新势力车企充电服务APP现存问题

APP产品力差异较小,主要问题依然源自深层次的数据互通

多数车主在座谈会上提及的充电服务不足之处并非来自于APP,而是源于充电桩或充电行为本身。然而,由于充电服务APP是与车主用户形成联系的核心触点,用户对APP的使用感受会投射在对车企整体充电服务的感受。因此,移动端产品建设的重要性仍不容忽视。

新势力车企充电服务发展趋势

充电服务行业发展趋势

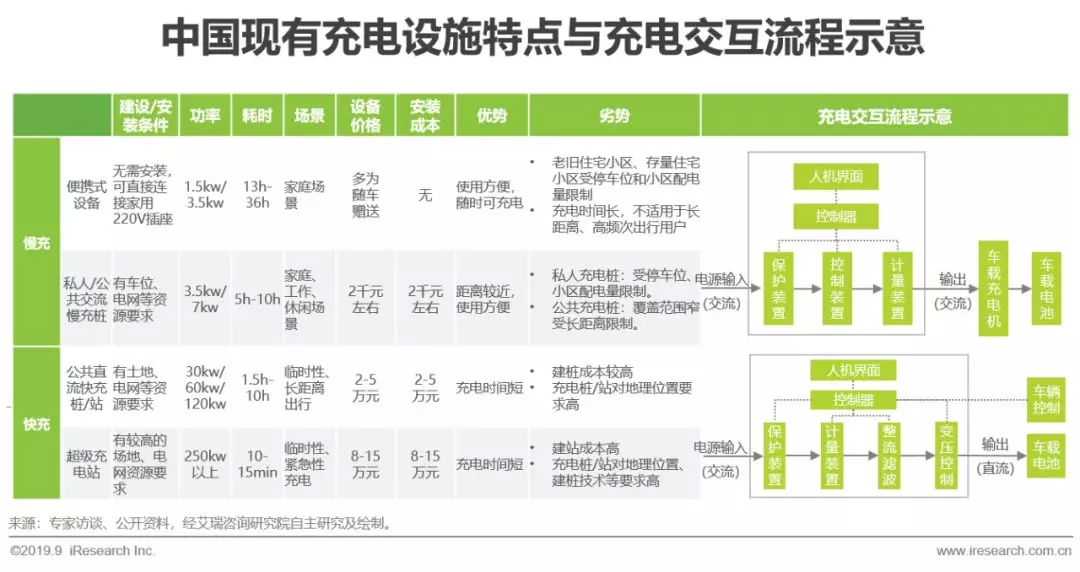

快/慢桩在充电服务中的定位更为明确,桩站资源将加速整合

交流慢充桩的充电时间较长,主要满足用户工作、生活等长时间驻足环境的充电需要;而直流快充桩的充电时间短,主要满足用户紧急性、临时性、长距离出行充电需求。同时,当前交流慢充桩/站建设成本与利用率较低,而直流快充桩/站建设成本、利用率和用电量更高;对前者而言,应更多地解决资源的优化配置问题,后者则应重视选址、运营和安全性问题。

新势力车企充电服务发展建议

设施规模提升与产品功能优化并举,满足服务价值实现

通过对典型新势力车企的研究,围绕当前新能源汽车用户的充电问题,新势力车企的充电服务应从以下两方面进行突破。

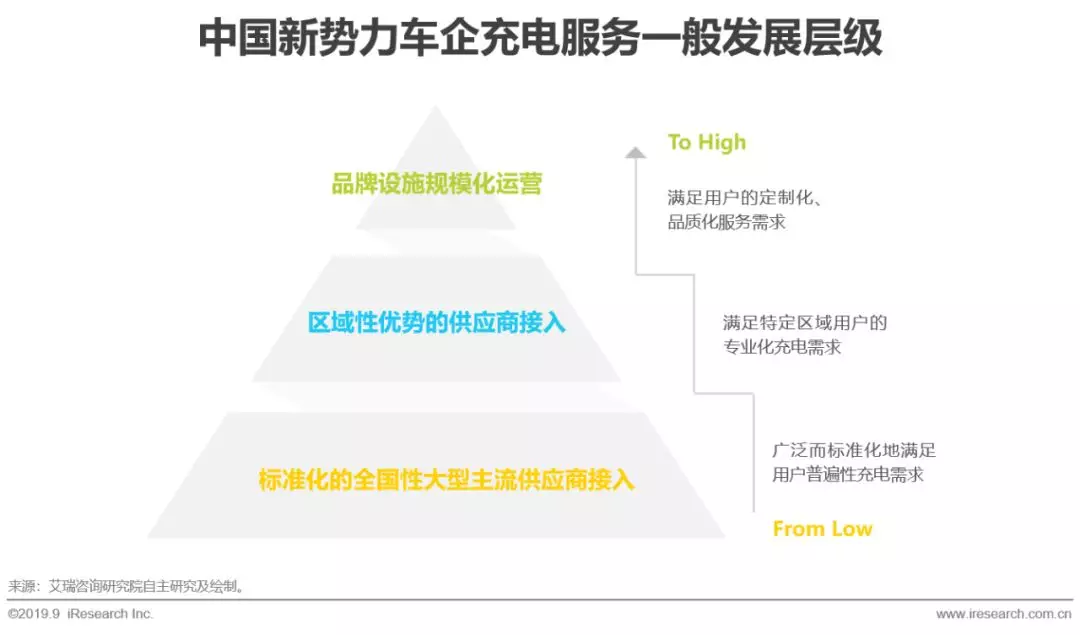

在设施规模上:提高充电基础服务设施即充电桩、站的覆盖密度和广度,提升服务满足度。通过自下而上、由粗到细、由整合到自营的方式,分步满足用户由低层到高层的充电需求。

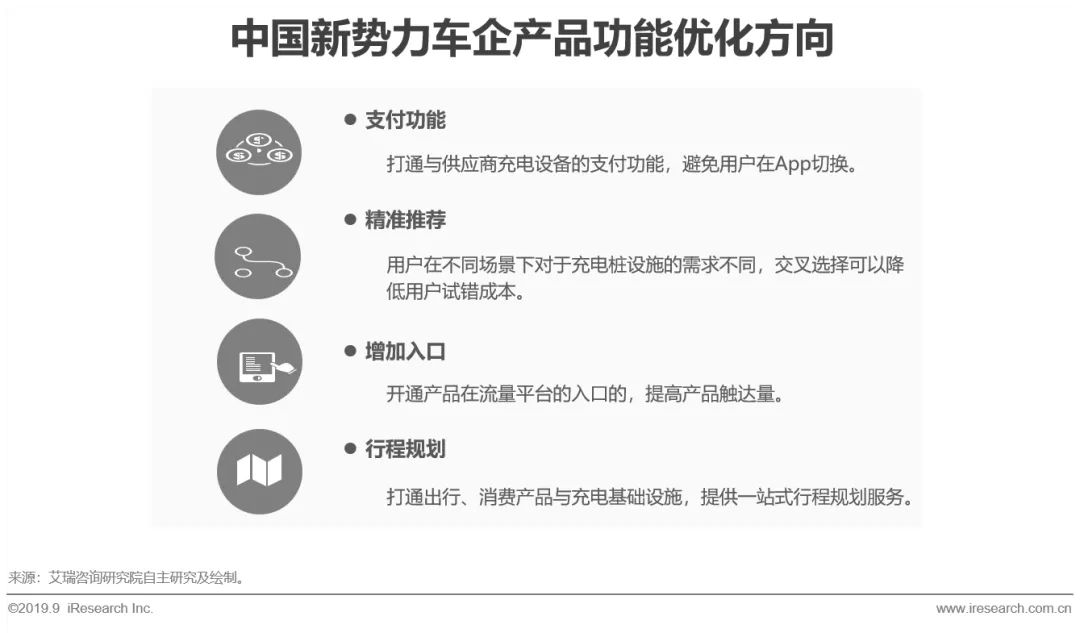

在产品功能上:打通产品支付通道,提高用户充电使用流畅度;优化桩位、设备、价格、周边设施等类型的交叉选择与推荐,精准满足用户不同场景下充电需要。新增产品在微信、支付宝等超级流量平台的入口,提高产品服务触达能力;打通出行、消费与充电设施的数据互通,规划用户行程。

(编辑:肖顺兰)