本文源自微信公众号“医药魔方”。

从2018年下半年开始,双特异性抗体的热潮席卷全球,也激发了国内资本对“双抗”的追捧,多家双抗公司宣布完成新一轮融资。在二级资本市场,2019年向港交所递交IPO申请的10家未盈利创新药企业中,也有2家企业有非常鲜明的“双抗”标签。

2019年向港交所递交IPO申请的创新药企业

其中,康宁杰瑞计划在12月12日上市,募资15~17亿港元;康方生物12月3日晚间披露了赴港上市的招股书,Pre-IPO估值8.36亿美元。另据知情人士透露,另一家“双抗”公司岸迈生物也正在筹划登陆二级市场的相关工作。

技术日趋成熟

双特异性抗体(简称“双抗”)能识别并特异性结合两个抗原或表位,从而能够同时阻断两种抗原/表位介导的生物学功能,并有望诱导出以前单克隆抗体无法获得的潜在的优越生物学效应。

目前已经获批上市的双抗药物

来源:医药魔方NextPharma

2009年4月20日欧盟批准的Removab(catumaxomab)是全球首个上市的双特异性抗体药物。这是一种新的治疗方法,获批时间还早于全球首个上市的肿瘤免疫抗体药物Yervoy(2011年3月获得FDA批准)。

在此后的10多年时间里,肿瘤免疫治疗(I-O)领域发生了“翻天覆地”的变化,与I-O相关的研究呈指数增长,仅PD-1/PD-L1靶点相关的临床试验就多达数千个。随着单一肿瘤免疫治疗药物局限性的逐渐凸显,联合疗法的开发成为大势所趋,以PD1/PD-L1为靶点之一的双抗设计思路也日益多见。

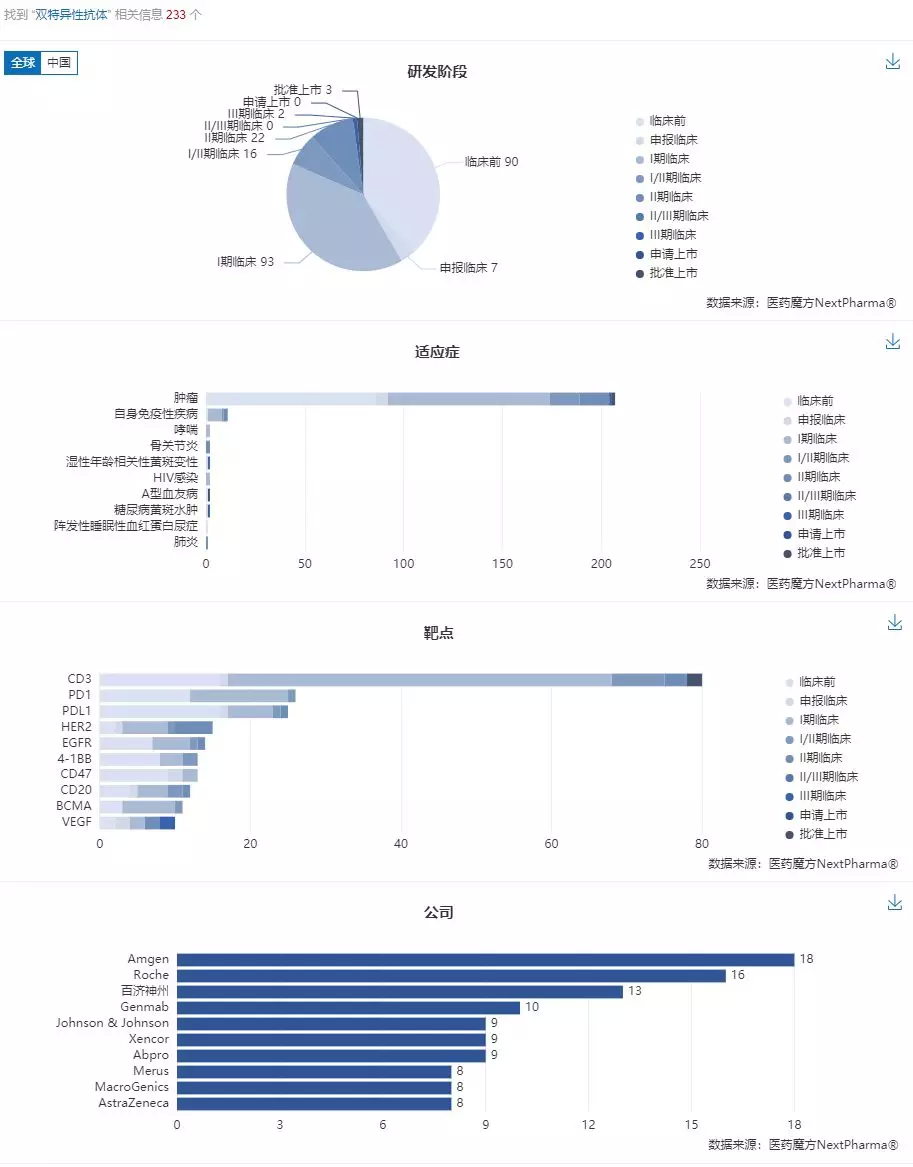

截止到2019/12/4,医药魔方全球新药数据库NextPharma共收录双特异性抗体项目233个。

来源:医药魔方NextPharma

根据可视化分析结果可以发现,拟开发适应症绝大部分以肿瘤为主(206),其次是自身免疫疾病(10);靶点主要集中在CD3(80个)、PD1/PD-L1(51个)、HER2、EGFR、4-1BB上面。开发阶段以临床前~I期的早期阶段居多(190个),占81.5%;

“双特异性抗体涉到靶点生物学、结构生物学、抗体工程、筛选策略,早期双特异性抗体表达困难,稳定性差,生产工艺复杂;且早期研发成本明显高于单克隆抗体。”双特异性抗体领域的开拓者、岸迈生物创始人兼CEO吴辰冰博士此前在接受记者采访时曾表示,“如今这些技术难点基本被业界攻破,国内外已经有多家药企形成了具有国际知识产权的双抗平台。”

市场格局逐步打开

除了潜在的成本效益、临床试验的简单性以及在联合治疗中可简易使用之外,具有免疫肿瘤靶点的双特异性抗体亦可以根据所选靶点和设定结构而取得额外的生物效益。

最近康方生物、康宁杰瑞等多家制药公司公布的双特异性抗体的早期临床数据也进一步激发市场对发展双特异性抗体免疫肿瘤治疗的兴趣。

迄今为止,FDA共批准2种双特异性抗体,其中只有一种是免疫肿瘤疗法,即针对CD3/CD19靶点的Blincyto(blinatumomab)。我国的药品审评审批机构CDE也于2019/10/29受理了blinatumomab上市申请,有望在明年获得监管部门批准上市。

此外,多家跨国药企已经部署了大量资源用于开发双特异性抗体,尤其是基于已获批准的免疫检查点的双特异性抗体。2014年,MacroGenics凭借其强大的技术平台与Janssen和Takeda等多家制药企业建立了战略合作伙伴关系。

2015年1月,GSK(GSK.US)与Adimab达成战略合作,共同开发双特异性抗体。同年,礼来公司与信达签署了关于3种针对PD-1的双特异性抗体的开发和商业应用的协议。

到了2019年,这样的合作更是应接不暇。比如:今年2月,德国默克与GSK就宣布达成全球战略合作联盟,以37亿欧元的协议联合开发靶向PD-L1/TGF-β的双功能融合蛋白类肿瘤免疫疗法M7824;5月,基石药业(02616)宣布从瑞士Numab公司引进单价三特异性抗体片段分子ND021在大中华区、韩国和新加坡的独家开发和商业化权利;11月,来自赛诺菲的科学家们在开发用于癌症免疫治疗的三特异性抗体方面取得了新的突破。

之前全球首个获批上市的双特异性抗体catumaxomab由于商业不成功,最终于2017年宣布退市、停产。目前,2款在售的双特异性抗体药物在市场表现方面可以说平分秋色。2018年,blinatumomab的全球销售额为2.3亿美元,emicizumab的全球销售额为2.34亿瑞士法郎。双特异性抗体的市场正在逐步被打开。

据康方生物招股书披露,PD-(L)1/CTLA-4双特异性抗体的潜在可治疗患者群体包括对PD-(L)1单一疗法、CTLA-4单一疗法或两者的组合疗法有反应的癌症患者,包括对过往治疗有反应但又复发的患者(该类患者占实体瘤患者约67%),且同时可能对于对PD-(L)1单一疗法没有明显反应的癌症患者有效。

两家拟上市双抗公司看点

康宁杰瑞和康方生物是国内上市进程最快的两家双抗企业,二者也都属于技术实力比较强的公司,都曾将技术项目转让给大企业。

康宁杰瑞创立10年有余,员工从1名扩展到近400名(上市公司主体员工220人),仅进行了2轮融资。也就是说,过去的八九年时间里,康宁杰瑞是靠着自身的研发能力,以将项目转让授权的方式来自我造血。比如其将重组人凝血VIII因子项目转让给正大天晴。

康方生物亦是如此。早在是2015年,康方生物就以2亿美元向制药巨头默沙东授权许可了创新单抗药物开发权益,是中国第一个创新型生物科技公司将完全自主研发的肿瘤免疫单抗新药授权给海外制药巨头,具有里程碑意义;今年6月,正大天晴又看上了康方生物开发的PD-1项目,并决定与其成立合资公司共同开发,这种老牌药企青睐“小鲜肉”的合作在中国制药产业史上也属于罕见。

此次赴港上市,康宁杰瑞的资产组合包括1款PD-LI、1款融合蛋白和6款双特异性抗体;而其余的资产全部打包进了非上市公司“苏州康宁杰瑞”。康方生物则是整体上市,管线更为丰富,靶点涉及也更为广泛,包括PD-1/L1、CTLA-4、CD47、PCSK9、VEGF等热门靶点。

江苏康宁杰瑞产品管线

来源:康宁杰瑞招股书

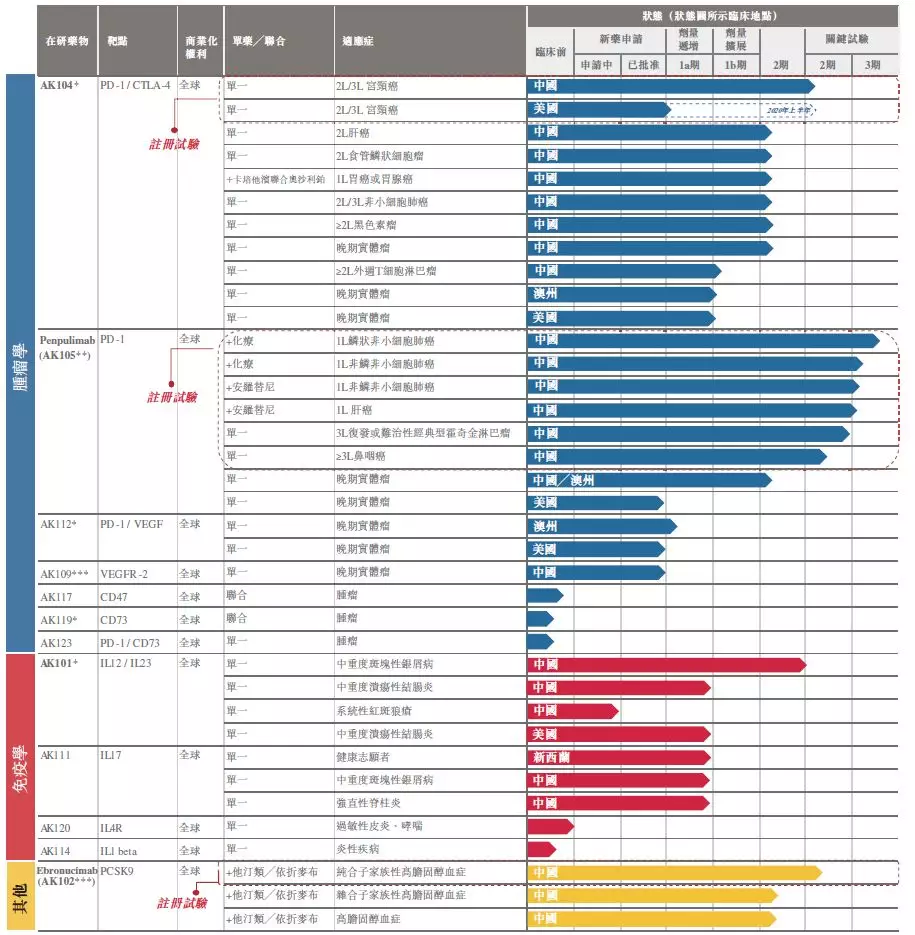

康方生物产品管线

来源:康方生物招股书

康方生物的项目靶点非常丰富跟其创始团队背景也有很大关系。其核心团队多位科学家来自CRO中美冠科公司。比如其创始人兼CEO夏瑜博士在中美冠科的4年时间里,构建了中美冠科生物技术的平台,同时负责组建团队、制订及执行战略的决策职责。其首席科学官李百勇博士此前就职于美国辉瑞,负责领导一系列癌症免疫疗法新药项目的药物发现工作。其共同创始人张鹏博士、王忠民博士皆曾在中美冠科工作并担任高管。

此次上市募资,康宁杰瑞和康方生物对于资金主要用途的规划都是用于双特异性抗体项目的开发。

康宁杰瑞进展最快的“双抗”品种是KN026(HER2/HER2)和KN046(PD-L1/CTLA-4),康宁杰瑞此次所募资金的50%是用于其核心产品KN046的研发及商业化,20%用于将用于KN026的研发及商业化。

康方生物进展较快的是AK104(PD-1/CTLA-4)、AK101(IL12/IL13)和AK112(PD-1/VEGF),康方生物计划此次所募资金的30%用于AK104的临床试验,10%用于AK101的临床试验,10%用于AK111和AK112的临床试验。

结语

大家都知道,医药行业,最受欢迎的企业名字是“瑞”字辈,比如辉瑞(PFE.US)、恒瑞、博瑞……;排在第二位的非“康”字辈莫属了,比如康弘药业、康希诺(06185)、康方生物、康宁杰瑞……。一个“康”字,也表达了企业家在创立公司时的初心,即“以造福大众健康为本”。

双特异性抗体技术在中国从兴起到被投资者认可,时间并不长。未来是否会有更多的“双抗”翘楚涌现呢?医药魔方将持续关注。

(编辑:宇硕)