本文来自微信公众号“马婷婷深度研究"。

今日银保监会发布《商业银行理财子公司净资本管理办法》正式稿,内容与征求意见稿一致,主要确定了从20年3月31日起开始执行,银行整体压力不大,长期有利于理财行业健康发展。

事件: 9月20日,银保监会起草了《商业银行理财子公司净资本管理办法(试行)(征求意见稿)》(简称《净资本管理办法》),作为《商业银行理财子公司管理办法》的配套制度,现向社会公开征求意见。

主要内容:

(一)引入净资本监管体系框架,需满足两条核心监管要求。即净资本需满足1)不得低于5亿元,且不得低于净资产的40%;2)不得低于风险资本的100%。其中,净资产需充分计提资产减值准备(管理费收入的10%,当余额达到理财产品余额的1%时、可不再提取),确认预计负债;若未能充分计提,需在后续进行净资本计算时扣减。净资本是在净资产的基础上,对应收账款、固定资产、或有负债等按比例进行扣减后计算得出。风险资本由理财子公司自有资金和理财资金投资的各类资产余额、乘以相应的风险系数计算得出。净资本管理的实质在于引导理财子公司根据自身实力开展业务,审慎经营、避免追求盲目扩张。40%和100%的比例监管要求与信托、基金子公司等同类资管机构保持一致,监管思路与资管新规一致,确保各细分子行业的公平竞争。

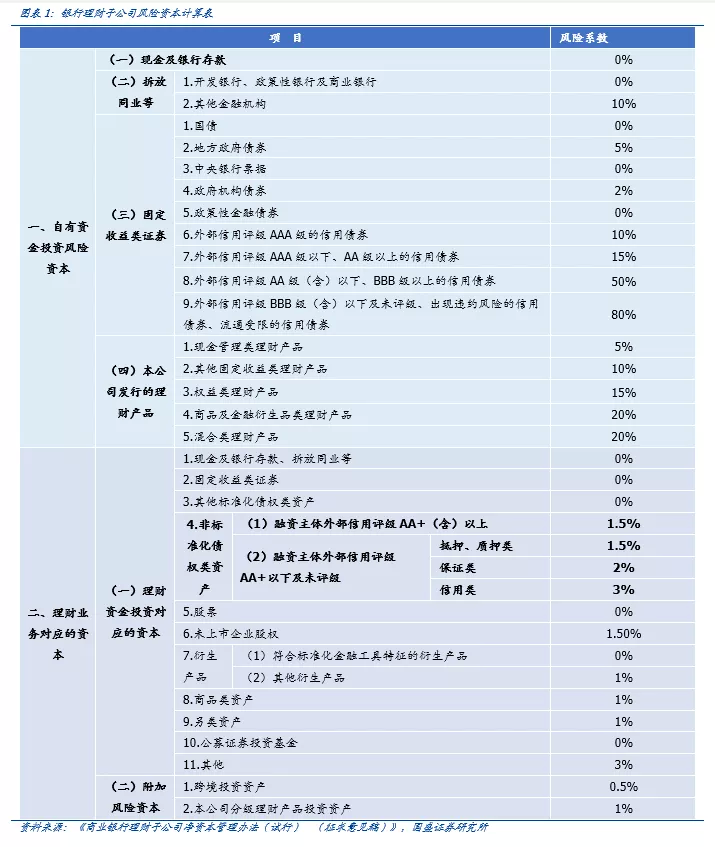

(二) 风险系数设置:引导投资标准化、高信用等级的资产。1)自营投资:仅可投资4类资产,且鼓励投资信用等级较高的金融资产。自营投资范围仅包括现金及银行存款、拆放同业、固定收益类债券和本公司理财产品(底层资产为标准化)四项。且国债、央票、政策性金融债风险系数为0,而信用债的风险系数在10%以上。2)理财产品资金:标准化资产和非标资产系数差异较大。理财产品投资对应的风险系数分为0%/1%/1.5%/2%/3%五档。其中,银行存款、债券、股票和公募基金(无需穿透)等标准化资产的风险系数均为0,而非标资产的风险系数根据不同评级是否抵质押等设置为1.5%-3%。

备注:净资本和风险资本计算公式

1)净资本=净资产-∑(应收账款余额×扣减比例)-∑(其他资产余额×扣减比例)-或有负债调整项目+/-国务院银行业监督管理机构认定的其他调整项目

2)风险资本=∑(自有资金投资的各类资产余额×风险系数)+∑(理财资金投资的各类资产余额×风险系数)+∑(其他各项业务余额×风险系数)

对于银行有什么影响?短期达标压力不大,长期有利于银行理财规范发展。

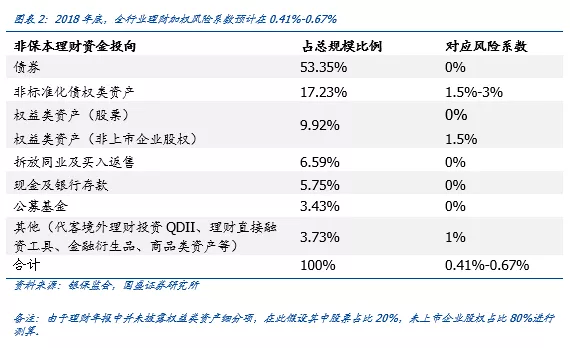

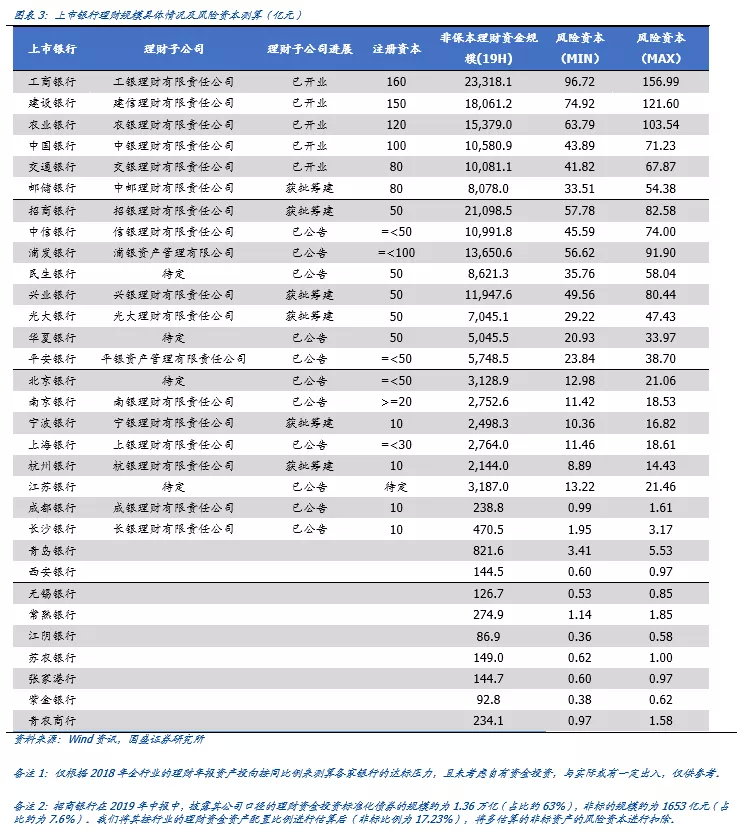

1、监管约束:主要关注各家银行风险资本的情况、整体达标压力不大。根据 2018 年理财年报披露的资产投向,行业整体的加权风险系数预计在0.41%-0.67%。我们以此估算各家银行的风险资本情况,大部分银行的注册资本即可达标,无净资本缺口。需要注意的是,各家银行理财子公司实际的资产配置比例或与行业整体有一定偏差,测算结果仅供参考。考虑到过渡期内,各家银行存量理财中的非标资产正逐渐处置消化中,且理财子公司成立后,运营更加规范,新产品更加符合监管导向,实际的净资本压力或更小。

2、投资方向:标准化资产投资力度加大。基于理财子公司管理办法中“非标投资余额占理财规模不超过35%”的基础上,《净资本管理办法》中对于非标的限制体现在自营不能投资非标和理财资金对非标的风险系数设置。与资管新规整体的监管思路一致,当前各家银行已经在积极加码标准化资产的配置,如债券投资。2019年6月末,招行理财资金中的债券类投资规模占比为63%,相比18年末和17年末分别提升9.1pc和16.5pc。此外,在权益类投资上,公募基金的风险系数也设置为0,结合当前已经开业的五大行理财子公司发行的产品来看,未来理财子公司加码权益类投资或从指数跟踪和FOF等模式展开。

风险提示

银行理财非标处置进度低于预期;理财子公司成立进度不及预期。