本文来自微信公众号“CITICS债券研究”,作者:明明。

报告要点

资管市场迎来新变局,一方面理财子公司政策加速落地,从资管新规、理财新规到理财子公司管理办法、理财子公司净资本征求意见稿,相关政策逐渐明朗,有力推动理财子公司布局。截至目前理财子公司已开业的7家银行2018年非保本理财规模占比达47%,而宣布拟成立理财子公司的30多家银行2018年底合计持有非保本理财规模占总规模比重达86.4%,银行以理财子公司发展理财业务的趋势明显。理财子公司将承接部分存量理财产品,在银行大股东的加持下将显著影响大资管体系。另一方面,金融对外开放进一步深化,2020年将取消公募基金外资持股比例限制,外资将成为中国资管市场重要力量。

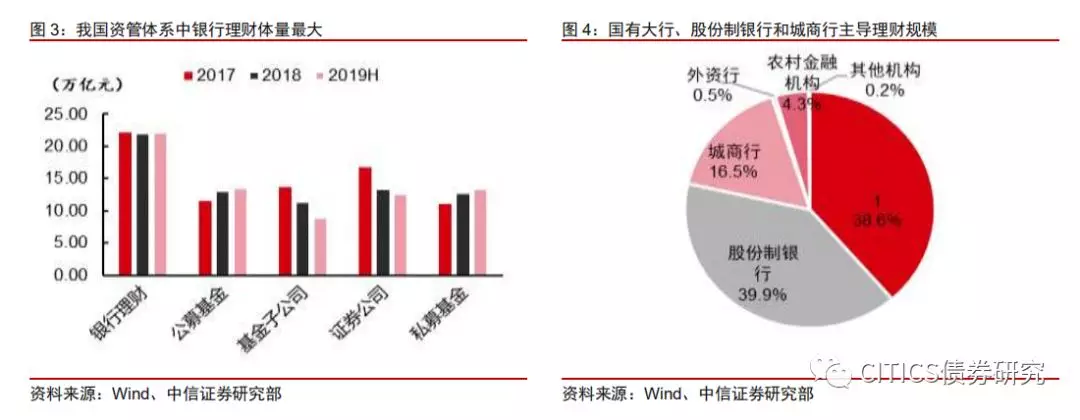

从海外经验看,银行系资管体量大,专业基金公司竞争力不容小觑。我国当前资管体系中,银行理财规模最大,公募基金、基金子公司、私募基金等规模相近。而从全球资管体系来看,银行系资管是重要组成部分,全球20大资管公司中银行系资管合计10家,但以贝莱德、先锋、富达为首的专业基金公司实力突出。

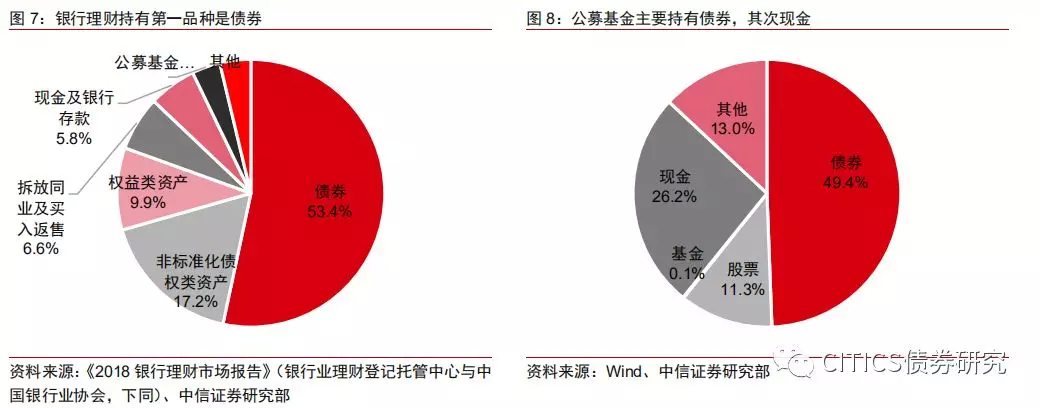

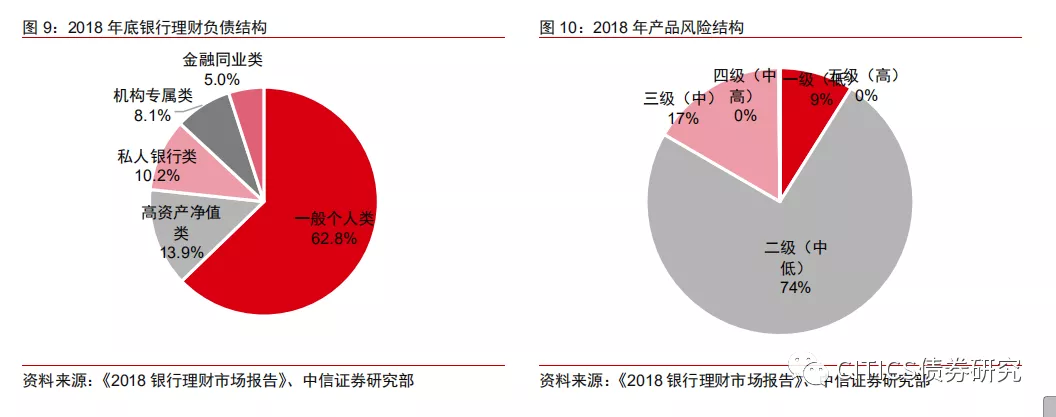

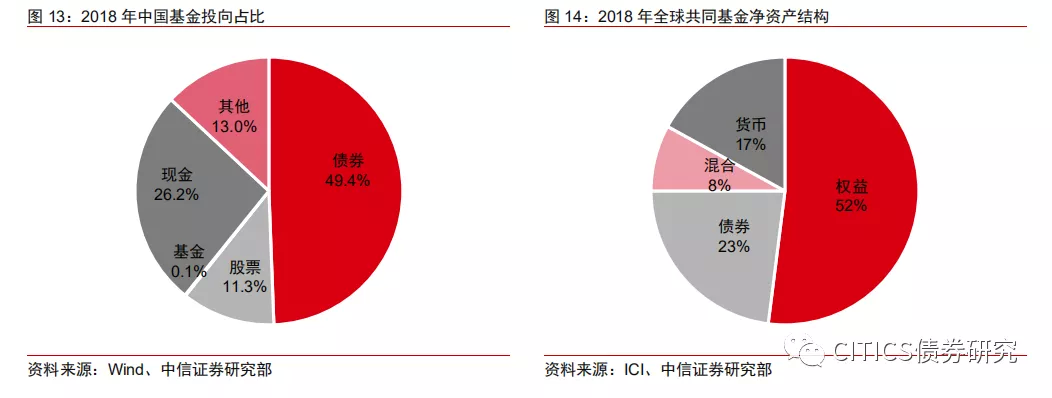

理财子公司和外资资管的加速进入在促进大资管行业的发展同时,也给公募基金带来挑战与机遇。类固收领域的竞争将进一步加强。从2018年资产配置结构上看,银行理财以固收类品种(包括债券和货币市场工具)为主,银行理财具有丰富的固收类业务经验,与此同时2018年公募基金配置中仍以固收类(包括现金和债券)为主,在固收领域公募基金将面临份额丢失的压力。在权益投资领域公募基金有望与理财子公司展开合作。尽管理财子公司管理办法允许理财子公司直接投资股票,但一方面银行理财在二级股票市场上的投研能力明显滞后,另一方面,银行理财负债结构以一般个人类为主,现有客户群体风险偏好较低,制约其权益投资,双方合作空间预计较大。

理财子公司将对公募基金的负债端和销售端带来挑战。银行理财子公司的成立将影响公募基金的产品销售结构。公募基金长期以来在销售上倚重银行渠道,2013年起受银行理财扩张影响,银行代销在公募基金销售渠道中占比大幅下降,理财子公司成立后预计公募基金销售结构面临进一步调整。同时公募基金的负债端面临收缩压力。银行理财与公募基金存在大量委外合作,在理财子公司投资范围放宽、公募基金税收优待受监管关注后银行委外意愿可能明显下降,增加公募基金的负债端收缩压力。此外在监管上公募基金享有不受净资本管理约束的优势,但作用相对有限。

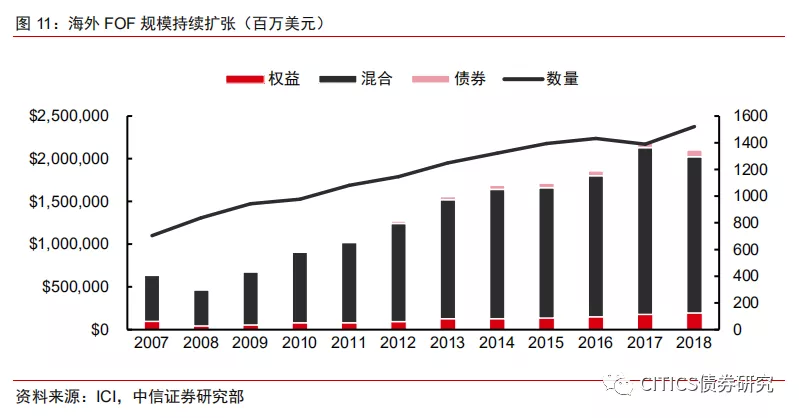

大资管行业新格局构建进行中,我们认为公募基金可以从以下几个途径实现自我提升。一是充分发挥节税优势。公募基金的节税存续性前景不明朗,但在银行理财业务过渡期内监管步伐预计不会过大,公募基金仍有发挥节税优势空间。二是抓住合作机会使公募基金逆势扩张。具体来说,可以通过布局委外、FOF、MOM和投资顾问等多种形式、巩固已有的合作关系、充分展示机构自身投研实力、建立产业链优势等增强合作能力。三是加强投研能力建设,在固收类投资上发挥信用债投研能力,在权益投资上保持领先的投研实力以迎接比重日益增加的权益市场。最后,结合海外经验看公募基金要谋求差异化发展实现长期竞争力。

正文

大资管行业新格局的构建和展望

资管市场新变局

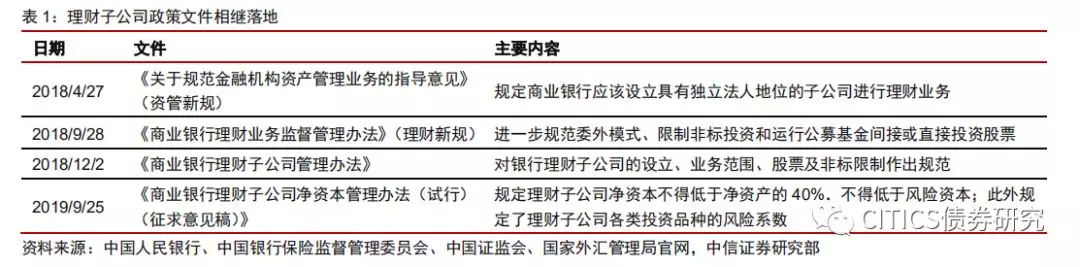

理财子公司政策加速落地,推动理财子公司布局。2018年4月资管新规出台后,理财子公司进入各大银行的规划日程,根据资管新规意见,商业银行应该设立具有独立法人地位的子公司进行理财业务;2018年12月2日理财子公司管理办法对银行理财子公司的设立、业务范围等进行了规范,这一办法的落地正式拉开了国内理财子公司的序幕,各大银行相继宣布拟成立理财子公司。今年9月25日净资本管理办法(征求意见稿)出台,从意见稿的内容来看理财子公司的监管较原理财业务略有放松。从监管的系列政策出台来看,不难看出监管层面对理财子公司的重视和将理财业务剥离商业银行进行独立运作的决心。而政策的明朗化,也推动了各大银行理财子公司的落地。

银行以理财子公司发展理财业务的趋势明显。从监管的角度讲,银行在实行理财业务时要注意风险隔离,不得进行期限错配、资金池、隐性刚兑,对于银行来说理财业务往后有三种方式进行,一是在银行内设资管事业部,二是理财子公司,三是划入已成立的资管子公司进行管理。截至目前,共7家银行的理财子公司已经正式开业,包括五大行和两家股份制银行(光大银行和招商银行),7家银行2018年非保本理财规模占比达47%,而宣布拟成立理财子公司的合计32家银行持有非保本理财2018年占比达86.4%,反映了实力较强的银行偏好第二种方式展开理财业务(即使旗下原有资管子公司),在大部分原理财业务主要主体成立理财子公司后,理财子公司将成为重要配置力量。

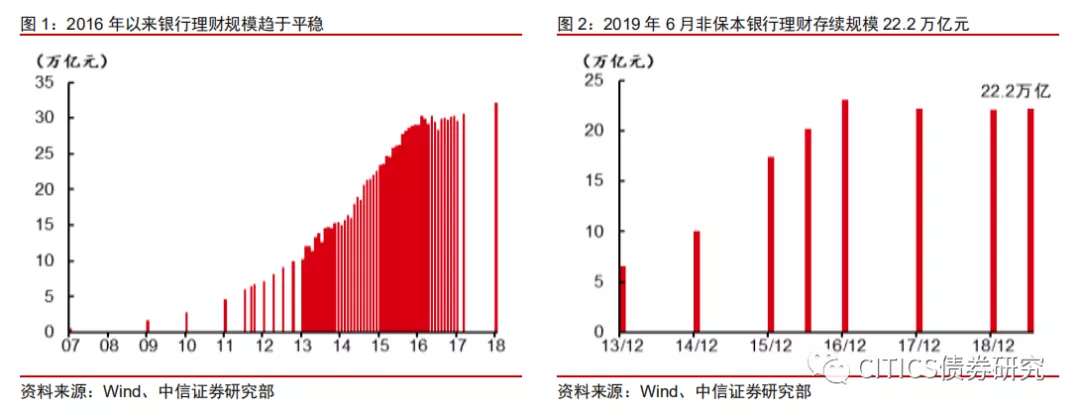

理财子公司体量可观,将显著影响目前资管体系。金融防风险2016年底以来成为政策的重心,资管新规的出台对理财业务的转型提出要求,在时间上要求2020年底完成存量理财业务的规范,理财子公司的推出有利于在存量理财业务的清理和增量理财业务的开展划清界限。理财子公司将起到承接部分原理财产品的功能,已成立的工行理财子公司在日前成为工行部分存量理财产品的管理人。截止2019年6月银行非保本理财存续规模为22.2万亿元,考虑到理财业务的主要主体对理财子公司展开布局,理财子公司的规模不可小觑。

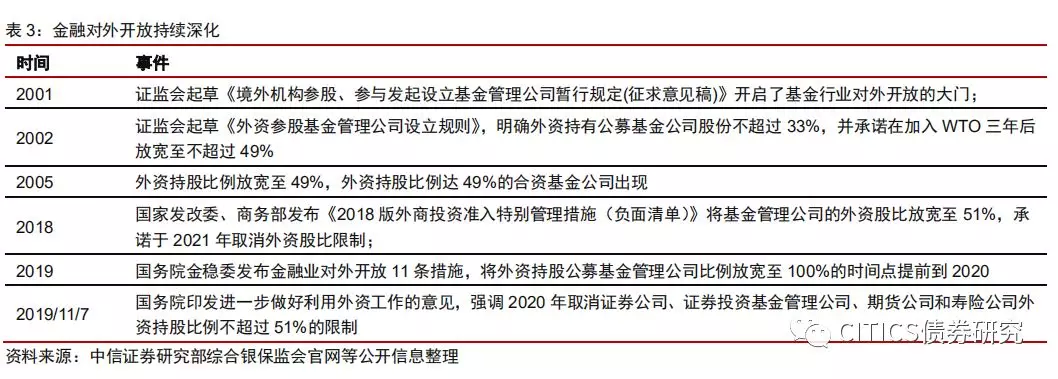

金融对外开放进一步深化,外资将成为中国资管市场重要力量。我国金融市场对外开放起步于2001年,证监会出台《境外机构参股、参与发起设立基金管理公司暂行规定(征求意见稿)》开启了基金行业对外开放的大门,在开放的同时也收住了口子,规定外资持股比例不得超过一定比例,实际上限制了外资力量在中国资本市场的作用。

金融开放的过程在资管市场上反映在外资持股比例的逐步放开,经历了33%-49%-51%的过程,下一步是在2020年取消持股比例限制,这就意味着外资全资公募基金将参与到我国资管市场中来,外资私募的准入放开也加快了外资在国内的布局。截止2019年8月国内共有44家合资公募基金公司,其中大部分合资公司被外资持有49%的股份,今年8月6日在竞拍成功后上投摩根有望成为首家外资控股基金,今年已有联博汇智、安联寰通、德劭、霸菱、野村、腾胜投资6家外资证券类私募完成登记,2017年至今合计22家外资证券类私募登记成功。外资对我国资管市场的影响力随着2020年的临近而愈发加强,将给我国现有资管体系带来机会与挑战。

我国当前资管体系中,银行理财规模最大,公募基金、基金子公司、私募基金等规模相近。

从近三年各资管类型的体量来看,银行理财资金量最大,在22万亿左右,明显高于其他资管主体。在2018年银行理财中国有大型银行、股份制银行、城商行基本瓜分份额,目前参与理财子公司筹建的银行覆盖三大类别,理财子公司将成为资管市场的强大新势力,相比原银行理财,银行理财子公司业务独立性更强,作为独立法人能直接投资各类品种,兼备大股东资金、客户资源、销售渠道等先天优势,竞争力显著提升。

从全球资管体系来看,银行系资管是重要组成部分,专业投资公司同样具有竞争力。2017年全球20大资管公司中银行系资管共10家,规模合计15.74万亿元,包括道富(2.78)、摩根大通(2.03)、纽约梅隆(1.89)等;前三大专业基金公司分别为贝莱德(BlackRock)、先锋(Vanguard)和富达(Fidelity),分别排行第一、二、四名,证明专业基金公司凭借投研能力、差异化发展和丰富产品线能突破重围。

公募基金面临挑战

在类固收领域公募基金预计受理财子公司冲击较大。在理财子公司管理办法下理财子公司能直接投资股票、债券、非标资产等,公募基金在投资范围上反而处于劣势,不能通过非标投资来提高产品收益率。2018年底银行理财持有的资产中非标准化债权类资产占比达17.2%,由于非标流向传统融资渠道受限的实体,收益率相对更高。

从2018年资产配置结构上看,银行理财以固收类品种(包括债券和货币市场工具)为主,其次是非标,权益类资产占比10%,可以看出银行理财在固收类业务上经验丰富,可预计理财子公司成立初期以固收类产品为立足点,工银理财子公司已发行产品中有3款固收类产品,与此同时2018年公募基金配置中仍以固收类(包括现金和债券)为主,占比75.6%,因此未来固收领域竞争将更为激烈。

在权益投资领域公募基金有望与理财子公司展开合作。理财子公司管理办法放开了理财子公司投资股票的限制,允许理财子公司直接投资股票(此前只能间接投资股票),看起来公募基金的投资范围优势不复存在,实则不然。一方面,公募基金的权益投研能力具有相对优势,从2018年的数据来看银行理财和公募基金在权益投资上的配置比重相近,但银行理财所投资的权益品种主要包括券商收益凭证、股票质押、转债交债等,在二级股票市场上的投研能力明显滞后,即使理财子公司招兵买马,短期内难以实现赶超;另一方面,银行理财负债结构以一般个人类为主,2018年占比为62.8%,发行产品以中低风险为主,2018年一、二级(中低等级)占比83%,理财子公司的现有客户群体风险偏好较低,短期内风险偏好难以进行提升,制约其直接展开权益投资。

理财子公司将对公募基金的负债端和销售端进行挑战。公募基金与理财子公司各有优势,竞争与合作态势并存,但理财子公司对市场上的现有公募基金公司的多方面挑战是不容忽视的。

一是银行理财子公司的成立将挤占公募基金的产品销售。银行理财在公募基金的销售中扮演了十分重要的角色,公募基金的目前销售渠道包括银行代销、证券公司代销、直销等,理财子公司成立后银行大概率倾斜销售渠道资源,优先照顾旗下理财子公司,从而挤占公募基金占有的银行代销份额,事实上受银行理财扩张影响,银行代销在公募基金销售渠道中占比自2013年起已经大幅下降,直销比例大幅增加,这也意味着销售端的冲击力度相对有限。

二是公募基金的负债端面临收缩压力。受银行理财此前不能直接投资股票市场,以及公募基金具有税收优势(根据2017年末发布的《证券投资基金增值税核算估值参考意见》,公募基金在买卖股票、债券、转让未上市股权等实现的价差收入可免征增值税,而其他资管机构均需按3%征收)等因素影响,银行理财有大量的委外流入公募基金,支撑起公募基金的规模,随着理财子公司的相继成立,理财资金的投资自主性增强,大概率收回部分流动性;与此同时近期上证报等媒体报道公募债基审批受限,反映监管已经开始将目光投向公募基金的税优优待上,近年以来减税降费政策明显减轻实体经济压力的同时,也使财政压力显著增加,而作为税收大户的银行利用公募基金的税收优势展开合作,有监管套利之嫌,也实质上增加财政压力,监管收紧的逻辑逐渐明朗,税收优势的存续性存疑进一步增加公募基金的负债端收缩压力。

在监管上公募基金也另有优势。今年9月份出台的理财子公司净资本管理办法征求意见稿规定理财子公司受净资本管理约束,并且需要计提风险准备金,预计征求意见稿的主要内容不会发生变动,相比之下公募基金不受净资本管理的约束,但由于理财子公司的参与玩家整体实力较强,净资本管理办法对理财子公司的限制较弱,这意味着公募基金优势并不明显。从投资端、销售端和负债端来看,公募基金在理财子公司入局资管市场后生存和经营难度系数大增,需要及早进行战略布局进行应对。

资管市场对外开放的进一步深化也将给公募基金带来严峻挑战。公募基金在面临理财子公司时的相对优势并不牢固,外资资管具有丰富的管理经验和强大的投研能力,在产品投资和客户服务上认识也较为先进,监管通过金融深化引入外资实力来带动中国金融市场发展的意图明确,在这一过程中挑战在所难免。

但本土化问题对外资资管的制约依然存在,在持股比例超过49%之前,合资公募表现两极分化,内资股东和外资股东的分歧严重制约公司发展;在持股比例逐渐从49%放宽到100%后,外资资管仍需考虑投资理念和风格本土化问题。另外外资持股比例的限制预计在2020年被完全放开,截至2019年8月底,我国境内共有基金管理公司126家,其中,中外合资公司44家,内资公司82家。中外合资基金公司中,鹏华、景顺长城、海富通、华宝、泰达宏利、汇丰晋信等15家公司的外资持股比例为49%,另有10家合资基金公司的外资持股比例超过30%,金融对外开放不会一步到位,公募基金仍有缓冲期。

但资管市场对外开放的进程明显加速,继今年国务院金稳委发布金融对外开放11条措施后,2019年11月7日国务院印发《进一步做好利用外资工作的意见》,提出“2020年取消证券公司、证券投资基金管理公司、期货公司、寿险公司外资持股比例不超过51%的限制”,国内公募基金实施战略布局刻不容缓。

公募基金应对之策

理财子公司和外资资管在大资管行业的参与程度日益深化,公募基金的挑战与机遇并存,我们认为公募基金可以从以下几个途径进行进一步发展。

充分发挥节税优势。公募基金的节税优势影响其投资风格,在交易税收成本的影响下包括银行理财子公司在内的其他资管机构难以通过频繁交易博取短期收益,导致理财子公司偏重长期大类资产配置,而公募基金在交易性投资配置上大有作为;另一方面,公募基金也可凭借税收优势留住银行资金,巩固合作;近期上证报等媒体报道债券型基金审批受限,公募基金的节税存续性前景不明朗,但在银行理财业务过渡期内监管步伐预计不会过大,公募基金仍有发挥节税优势空间。

抓住合作机会使公募基金逆势扩张。公募基金与理财子公司的合作主要体现在权益投资领域,尽管《理财子公司管理办法》放开了理财子公司投资股票的限制(允许直接投资但集中度要求与公募基金一致),理财子公司直接投资股票受投研能力、客户群体风险偏好等因素制约,在发挥投研能力、匹配风险偏好的基础上二者合作空间充足,除了理财子公司以外,未设立理财子公司的银行存在股票投资需求,也有望争取与其的合作。

以FOF为例,FOF是指资金方拿资金去市场上找优秀的子基金做组合,海外经验看FOF能分散风险,也能借助外部的投研实力进行投资。此外,银行传统委外业务主要投向货币市场和债券市场,从全球FOF发展形势来看权益和混合比重明显更大,随着权益投资的比重上升公募基金与理财子公司的合作空间有望进一步扩展。公募基金在争取合作机会上存在以下启示。

一是合作存在委外、FOF、MOM和投资顾问等多种形式,提前布局多模式协作能迎合机构多样化的需求;二是巩固已有的合作关系,争取进一步合作的空间;三是从海外经验看大型机构投资者的精力主要集中于大类资产配置选择及优选委外投资管理人,充分展示机构自身投研实力是争取合作的关键;四是在投研能力的基础上建立产业链优势,通过上下游资源吸引合作机构。

投研能力是公募基金竞争优势的体现,公募基金需要对固收和权益投资上的投研能力进行持续建设。从固收类投资来看,公募基金的产品包括货币基金和债券基金,银行理财包括现金管理类理财和一般理财,其中现金管理类理财产品和货币基金互相替代,近期主要商业银行现金管理类产品7日年化收益率中枢为3.75%,与天弘余额宝和微信理财通的平均7日年化收益率表现相近,但现金管理类产品流动性更优,赎回限制更少。

一般理财和中长债基金则各有优势,银行一般理财可以通过非标投资提高收益率,中长债基金可以发挥信用债投研能力。从权益投资来看投研能力至关重要,一方面2018年全球共同基金的净资产中52%为权益类资产,远远大于我国基金资产投向中11%的股票占比,我国公募基金仍过于倚重固收类产品,在银行委外资金减少、固收领域竞争激烈的情况下权益市场有很大的突破空间;另一方面对比理财子公司,公募基金在权益投资上经验丰富,投研实力领先,保持权益领域领先的投研实力是公募基金致胜的关键。

长期看进行差异化发展,避免趋同。全球资管公司发展差异性较强,全能资管(如贝莱德)进行多牌照布局并从体制机制上协同,精品资管(如Blackstone)专注细分资产行业,服务特定类型客户,财富管理(如美林证券)准确把握客户需求围绕投顾服务客户,以及服务专家(如北方信托)专门为资产管理机构提供资产托管、清算、运营等服务,随着国内大资管行业的发展,头部资管机构优势预计依然显著,但市场内其他机构面临专业化转型的压力和机遇。

在同一产品上,不同机构发挥特长能形成独特竞争力,在同质性较强的ETF基金上,贝莱德和先锋展现出较强的统治力的同时立足于不同的方面,贝莱德受益于全球指数体系影响力,先锋则利用极低佣金模式来抢占份额,形成优势。对于国内基金来说,可以在立足海外经验基础上发展差异化思维,在现有优势的基础上对业务模式、产品布局等实现突破,在大资管行业新格局的构建过程中自我提升。

(编辑:余光捷)