本文来自微信公众号“EBSCNEDU研究”,作者:刘凯、贾昌浩。文中观点不代表智通财经观点,原文标题《FY19点评:大学业务增长迅猛,海外扩张持续推进》。

业绩符合预期,净利润同比增长30%。

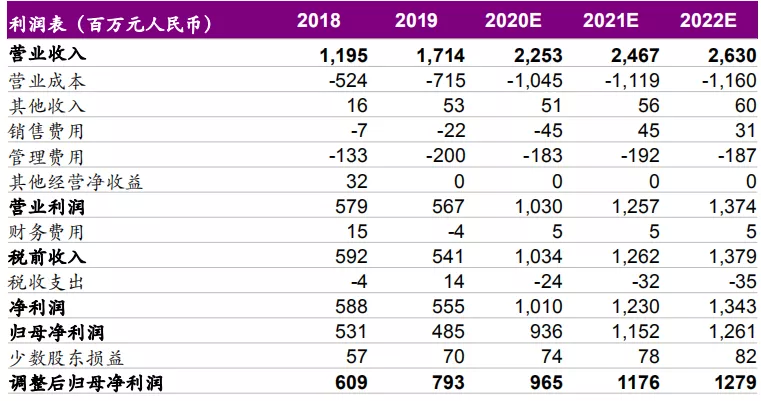

FY19宇华教育(06169)收入17.14亿元(+44%),毛利10.0亿元(+49%),调整后归母净利润7.93亿元(+30%),毛利率61.2%(+2.6pcts)。调整项主要包括股权支付费用1241万元,各个学校的折旧摊销费用3645万元。

大学业务收入+75%、净利润+32%,增长迅猛。

宇华主要业务构成包括幼儿园、K12和大学。收入端:幼儿园5747万元(-8%),K12业务5.93亿元(+13%),大学10.64亿元(+75%)。净利润端:幼儿园2640万元(+3%),K12业务3.00亿元(+3%),大学5.50亿元(+32%)。大学业务收入和净利润增长迅猛,全面发展高教业务。

大学和高中学校扩张,幼儿园收窄。

目前公司在河南拥有26所学校,山东、湖南及泰国各有一所学校。其中国内大学3所(+1所)、高中5所(+1所)、初中7所(+0所)、小学6所(+0所)、幼儿园7所(-1所)、海外大学1所(+1所)。一线教师4799人,员工总数8094人。

全面发展高教业务,持续彰显并购整合能力。

2019年7月22日,公司公告收购山东英才学院,加速向高教业务转型。FY19山东英才学院纳入合并报表170万元净利润。宇华作为华中地区领先的民办教育集团,拥有较强的管理能力及学校运营能力。从收购湖南涉外开始宇华持续呈现先进的并购整合能力。

在手现金充沛,维持“买入”评级。

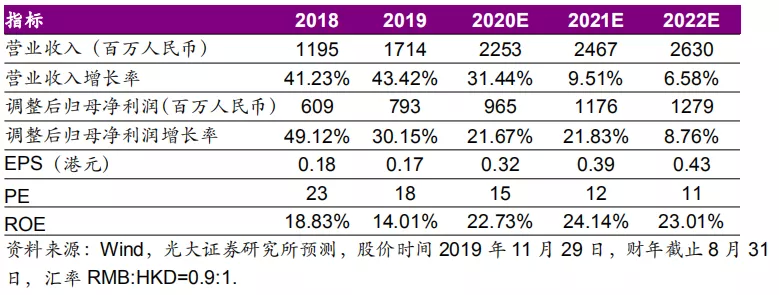

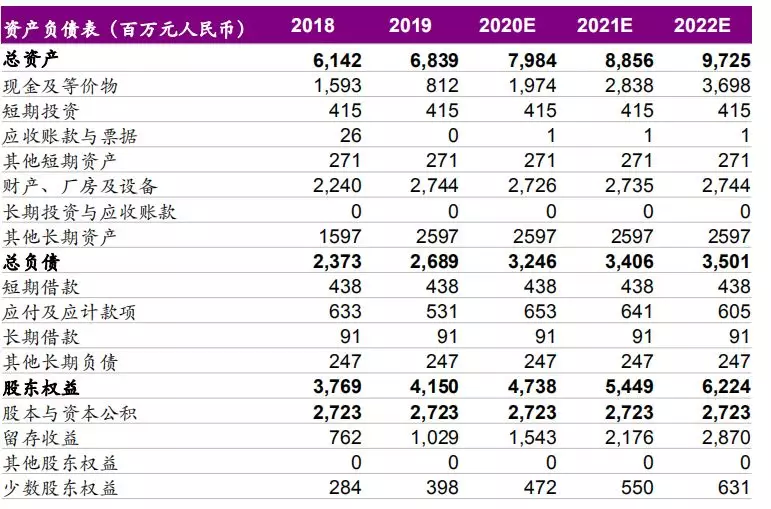

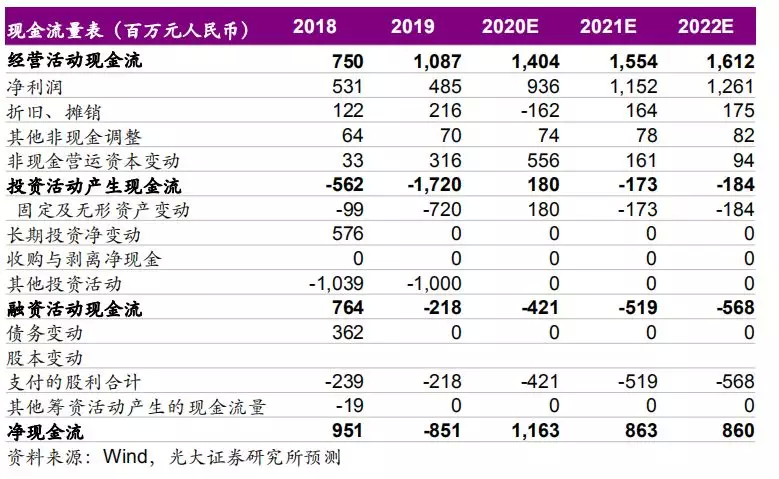

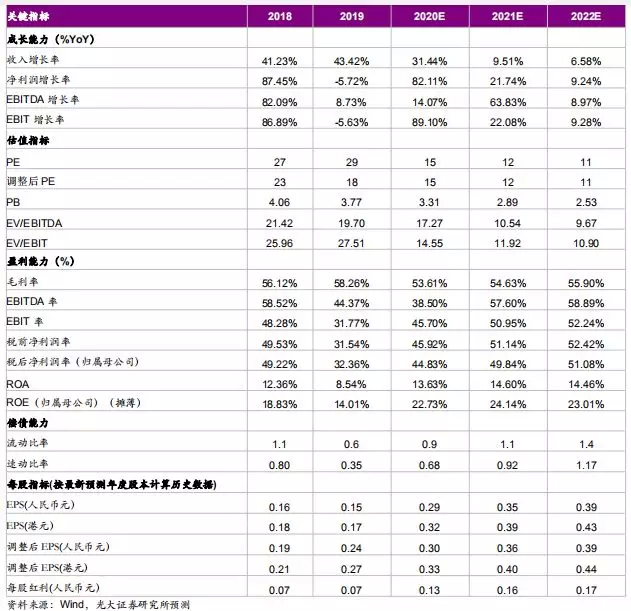

FY19公司银行结余及现金21.26亿元。在手现金充裕。我们维持20-21年调整后净利润预测为9.65/11.76亿元,分别同比增加21.67%/21.83%;新增22年调整后净利润预测为12.79亿元,对应调整后EPS分别为0.32/0.39/0.43港元,目标价6.50港元,维持“买入”评级。

风险提示:教学质量下滑、教育政策变动、外延扩张策略不达预期。

业绩预测和估值指标

(编辑:李国坚)