2017年以来,昔日的一线OTA阵营选手途牛(TOUR.US),正在被竞争对手们一步步甩在身后。

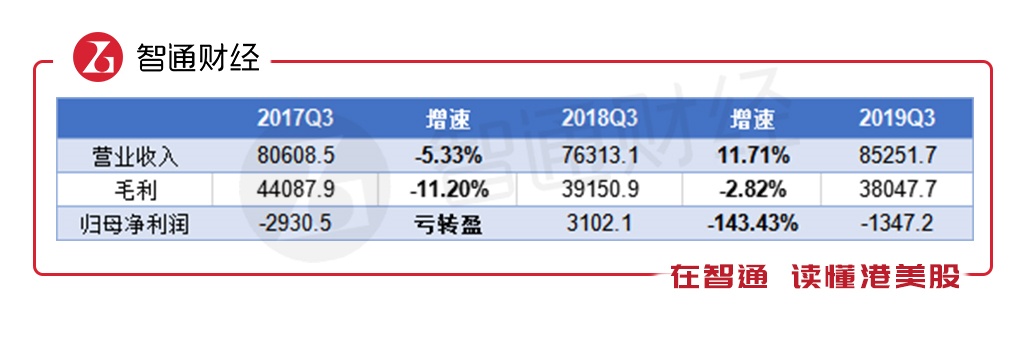

近日,途牛(TOUR.US)发布了其2019年第三季度的业绩情况,财报显示,公司三季度实现营收8.52亿人民币,同比增长11.7%。季度亏损1262万元人民币,较去年同期下滑143.43%。摊薄后每股亏损0.04元人民币,去年同期摊薄后每股收益为0.08元人民币。

据公司预计,途牛第四季度营收为4.38-4.61亿人民币,约同比下降2% - 7%。

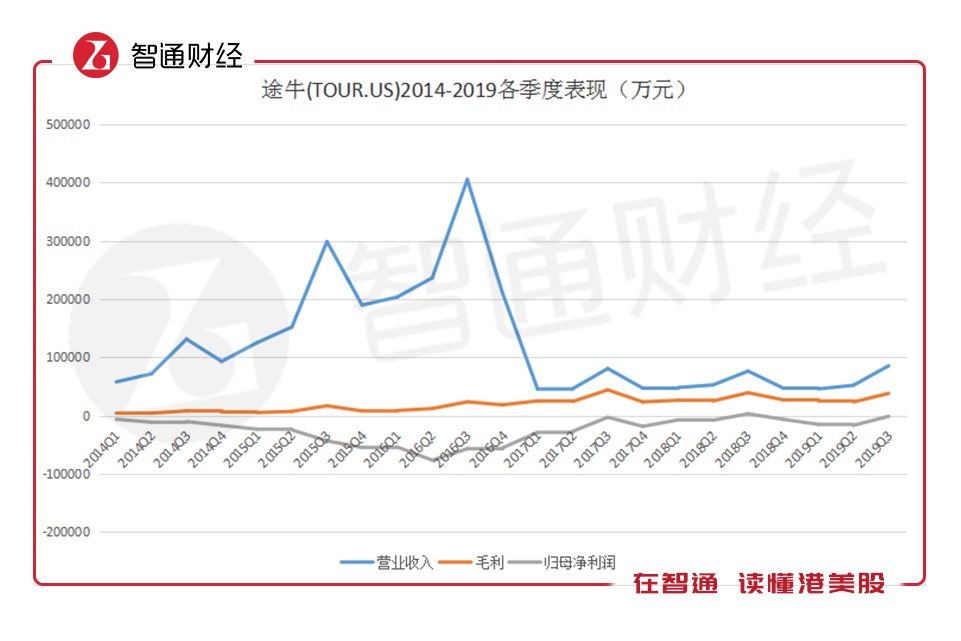

智通财经APP了解到,自途牛2014年上市以来,公司便一直处于亏损状态。其中,公司营收于2014-2016期间快速增长后,于2017年一季度始便快速滑落并维持低位。归母净利润方面,除2018年三季度实现3102万元盈利外,其余季度均处于亏损状态。据可统计数据,2013年至2019年近7年时间内,途牛净利润已累计亏损57.31亿元人民币,归母净利润累计亏损57.07亿元人民币。

自公司上市后,除2-3个季度实现股价上涨外,大部分时间段也均处于下滑态势。截至昨日收盘,途牛股价收报2.55美元,跌0.78%,较上市首日开盘价下跌71.67%。总市值达3.14亿美元,较上市首日市值下跌35.84%。

自公司上市后,除2-3个季度实现股价上涨外,大部分时间段也均处于下滑态势。截至昨日收盘,途牛股价收报2.55美元,跌0.78%,较上市首日开盘价下跌71.67%。总市值达3.14亿美元,较上市首日市值下跌35.84%。

控本降费用力过猛?

纵观今年三季度,公司营业收入实现11.71%的双位数增长,好于去年同期。毛利增速较去年同期下降幅度也有所改善。然而,利润方面较去年同期出现大幅下降。

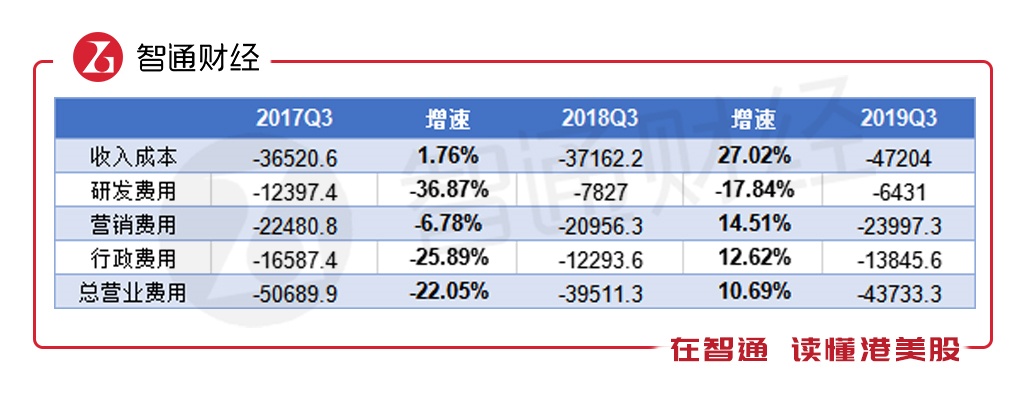

据智通财经APP了解,影响公司净利润在三季度同期的快速变化,或主要与公司在成本控制方面的策略有关。2018年三季度,途牛在运营环节采取压缩成本策略,研发成本、营销成本、行政成本均有所控制,研发、行政费用降速均达到25%以上。

据智通财经APP了解,影响公司净利润在三季度同期的快速变化,或主要与公司在成本控制方面的策略有关。2018年三季度,途牛在运营环节采取压缩成本策略,研发成本、营销成本、行政成本均有所控制,研发、行政费用降速均达到25%以上。

然而,反观公司2019年三季度财务表现,营销费用、行政费用均实现了两位数以上反弹,研发费用则进一步被压低。截至今年三季度,公司收入成本、营业费用同比分别上升27.02%、10.69%。相比起来,19年三季度业绩则反映出公司18年在成本控制上似乎有些用力过猛。

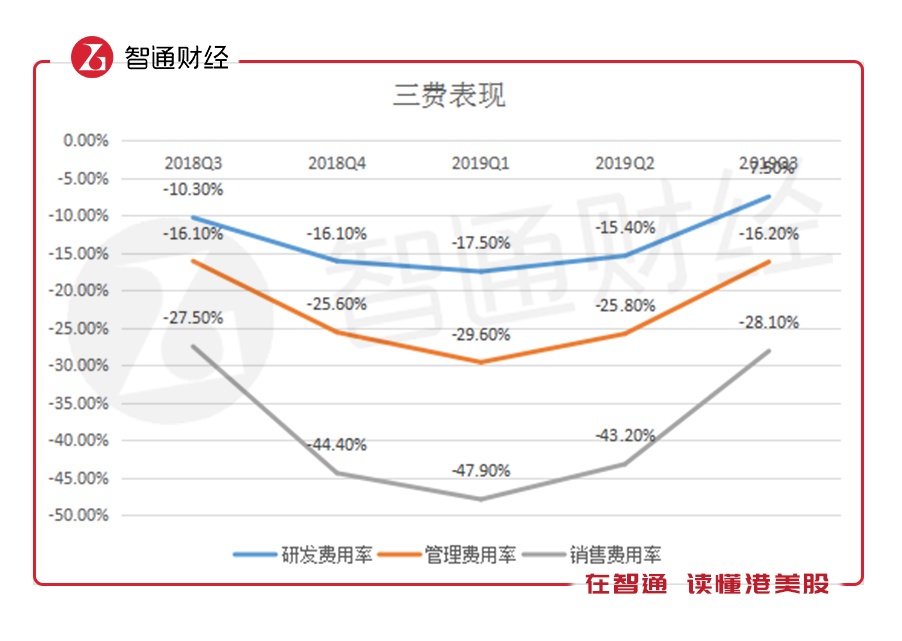

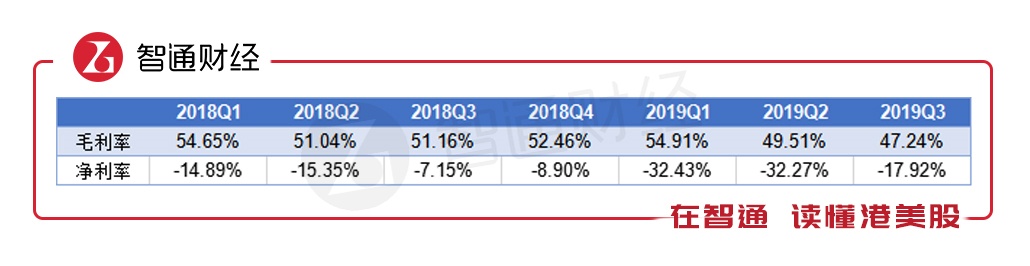

毛利率方面,公司2019年三季度实现销售毛利率47.24%,环比下降2.28个百分点,较去年同期下降3.92个百分点。净利率方面,公司实现销售净利率-17.92%,环比提升14.35个百分点,同比则下降10.78个百分点。总体来看,公司2019年前三季度毛利率略好于去年,净利率较去年则有较大下滑。

途牛创始人、董事长兼首席执行官于敦德表示,“我们继续围绕S2B2C模式制定战略。随着消费者购买力上升带动对高质量产品的需求增加,途牛必须提高标准。不断改进产品、服务和技术,是提高用户满意度的关键,也意味着更高的回购率和定价能力。”

途牛创始人、董事长兼首席执行官于敦德表示,“我们继续围绕S2B2C模式制定战略。随着消费者购买力上升带动对高质量产品的需求增加,途牛必须提高标准。不断改进产品、服务和技术,是提高用户满意度的关键,也意味着更高的回购率和定价能力。”

总体而言,公司为完成实现系统自动化建设的承诺,达到控制成本提高效率的效果。然而,就公司三季度表现来看,营销费用、行政费用出现反弹。相反,研发费用被真正压缩,公司“不断改进产品、服务、技术”的口号,在财务数据上似乎并未有所体现。

退出第一阵营 各路选手“围追堵截”

据在线旅游行业报告数据显示,途牛于2016年国内在线自助游市场中位列第二名。而仅过了一年后,途牛便遭到了其他OTA竞争者“围堵”,排名迅速下滑至第四名,市场份额下降在公司季度财务表现中便有较明显体现。

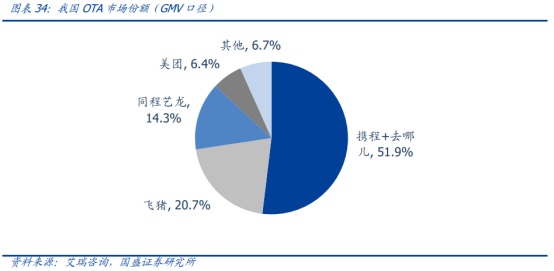

经过业绩连续几个季度的下滑,途牛市场份额正不断萎缩,逐渐跌出昔日第一阵营行列。随着同程艺龙、飞猪、美团酒旅等的快速崛起,途牛所面临的局面日趋紧迫。据国盛证券今年1月的一份行研显示,我国OTA市场正逐渐形成携程、飞猪、同程艺龙三足鼎立的格局,三者共占据86.9%的市场份额。

纵观当前OTA市场,各主要参与者均找到了各自错位竞争的立足之地。其中,携程资源优势突出,目前向海外市场及低线城市扩张,综合实力最强;同程艺龙发力腾讯小程序,转型 ITA (intelligent travel assistant);飞猪背靠阿里生态圈,深耕 85 后用户;美团则以低成本交叉获客优势抓住本地住宿需求,深耕低线城市。

相比之下,曾未能抓住同程抛出合并邀约橄榄枝的途牛,如今更显得孤军奋战。

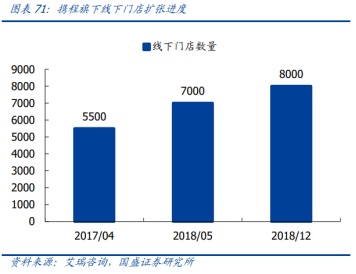

正如公司在财报中提到,途牛目前大力发展S2B2C 模式、拓展合作门店,全力突击线下。而据兴业证券研报数据显示,今年三季度,途牛门店已为公司贡献约20%交易额,预计明年下半年贡献率将达约30%。途牛的线下突击战还尚未到成熟期,然而,昔日的老对手携程便开始了“围追堵截”。

随着一线城市增长放缓、在线渗透率不断升高,线上获客成本高企,携程也开始选择了以拓展线下加盟店方式向低线城市扩张。据智通财经APP了解到,线下市场尤其是低线城市市场空间仍非常大,获客成本水平也较为可观,只有线上的一半。以加盟形式为主的门店回本周期也较短。

早在去年年底,携程线下门店数量便已发展至8000家,其中品牌门店超过1000家。相比之下,途牛拥有线下直营门店530家,地接社31家,与携程规模相去甚远。

就当前来看,OTA市场竞争已进入白热化,短期内尚未找到核心竞争力的途牛则略显被动。目前,公司仍展现增收乏力状态,在新增长点尚未明确显现、或找到适合自身的利基市场之前,未来之路或仍将迷雾弥漫。